汽车行线控制动行业研究:自动驾驶执行层技术高地,笃行可至

描述

1. 线控制动:自动驾驶执行层技术高地

1.1 高阶自动驾驶法规逐步落地,线控制动加速渗透

L3 立法提速,加快高阶自动驾驶落地。2017 年,国务院发布《新一代人工智能发展规 划》,明确提出要加快推进自动驾驶技术的研发和应用,随后持续推进自动驾驶立法和相 关政策制定工作。2022 年 6 月 30 日,深圳出台《深圳经济特区智能网联汽车管理条例》, 该条例是我国首部规范智能网联汽车管理的法规,对 L3+级自动驾驶道路测试和示范应 用、准入和登记、使用管理等作了全面规定。

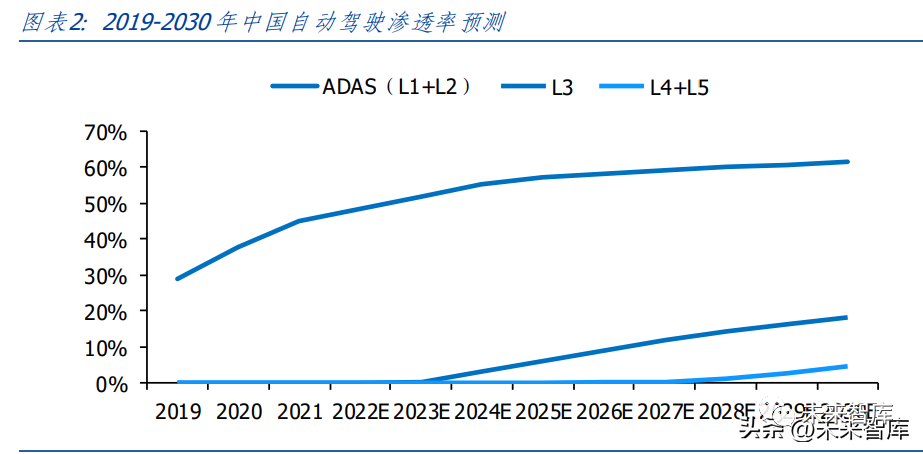

自动驾驶渗透率不断提升,预计 2025 年 L3 级大规模上量。2022:ADAS(L1+L2)的 渗透率预计为 49%。2025:伴随 L3 级政策法规出台,结合市场激励措施,预计 L3 级 车辆会大规模上市。2030:政策驱动结合硬件成本下降,L3+级车辆快速发展,L4 级汽 车依靠 Robotaxi 商用市场快速提升市占率。据 Frost & Sullivan 预测,至 2030 年,我国 ADAS 的渗透率将达到 61.5%,自动驾驶(L3-L5)的渗透率将达到 22.8%。

线控制动系统是实现自动驾驶技术的核心。自动驾驶控制的核心技术是车辆的纵向控制 和横向控制技术(均涉及到制动控制),自动驾驶车辆可通过传感器收集周围环境信息, 根据算法得到规划路径后以线控的方式操纵车辆的行进,如 L2 中的 ACC/AEB/LKA/AP, L3 中的 HWP/TJP 等功能都需要在 IBS(线控制动)系统上实现,线控制动系统的硬件 及控制策略是自动驾驶执行层技术的核心。线控制动系统具有高精度、响应快、支持能量回收等优点。传统机械制动中,主缸、助 力器、控制系统与刹车踏板无法解耦,较难实现能量回收,且管路冗长,存在制动滞后。相较传统制动,线控制动具有以下优点:1)线控制动增加了电子控制回路与高精度传 感设备,刹车反应时间缩短;2)线控制动能够将制动能量转化为电能,实现能量回收(提 升 10%-30%的续航里程);3)线控制动可配置多重冗余机制,提高安全性能,可以更 好地适配 L3+级的自动驾驶方案。

汽车电动智能化推动线控制动装配率提升。在汽车电动智能化的推动下,线控制动装配 率实现高速增长,2022 年我国乘用车线控制动装配率达 25%(2020 年全年仅为 9.8%)。目前主力搭载车型仍为中高端车型,但价格空间正在逐步打开,据高工智能汽车数据, 2022 年 One-Box/Two-Box 标配搭载车型交付均价分别为 31 万/25 万(同比下降约 7 万 /4 万)。随着电动智能汽车渗透率的快速提升,线控制动作为自动驾驶执行层关键技术, 配套空间有望进一步打开。

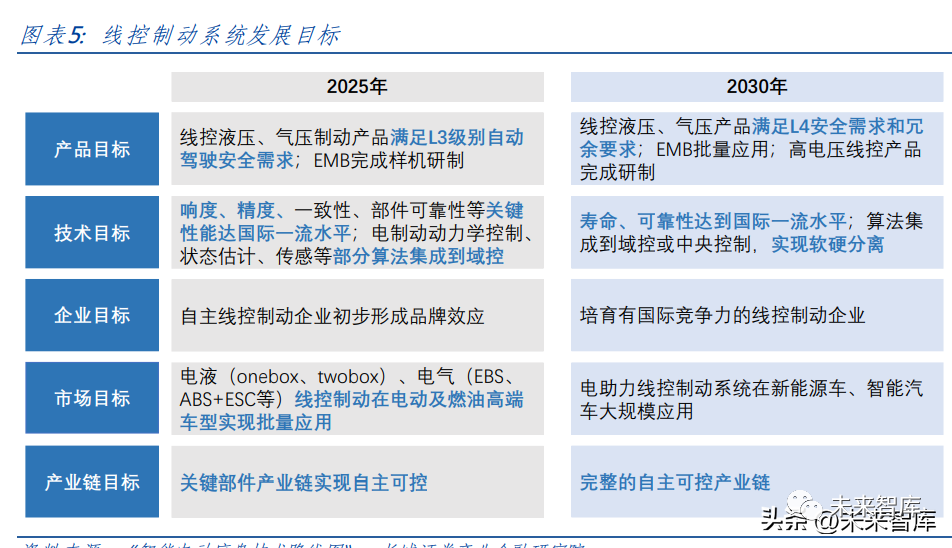

线控制动系统发展路径明晰,计划 2025 年实现批量应用。按照中国汽车工程学会公布 的《智能底盘技术路线图》:到 2025 年,线控液压、气压制动产品能够满足 L3 级别自 动驾驶的要求,EMB 完成样机研制并搭载于商用车。到 2030 年,线控液压、气压制动 产品能够满足 L4 级别的安全和冗余要求,实现大规模装车应用,EMB 完成批量应用。

1.2 技术趋势:中期 One-Box 的 EHB 将成主流

EHB 为当前线控制动主要形式,EMB 仍未有量产。线控制动分为两类技术模式:EHB (线控液压制动系统)和 EMB(电子机械制动系统)。1)EHB 由电子助力器取代真空助 力器,但仍保留了液压管路和制动液,踩下踏板后,传感器传输信号至 ECU,ECU 通过 电机驱动液压泵进行制动;2)EMB 直接将电机集成在制动钳上,由电机产生制动力, 实现了制动的完全电控化(取消了液压管路和制动液)。目前市面上线控制动产品基本为 EHB 模式(约占 97%),EMB 仍处于研发阶段。

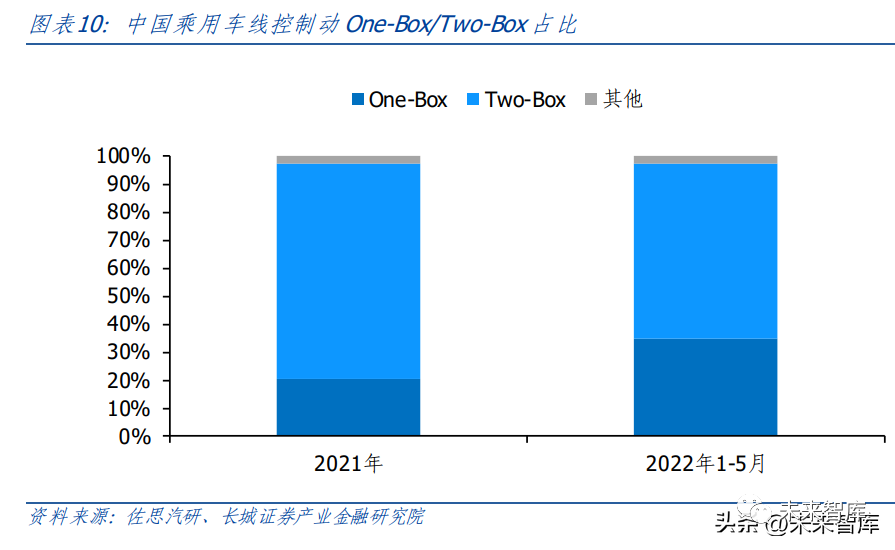

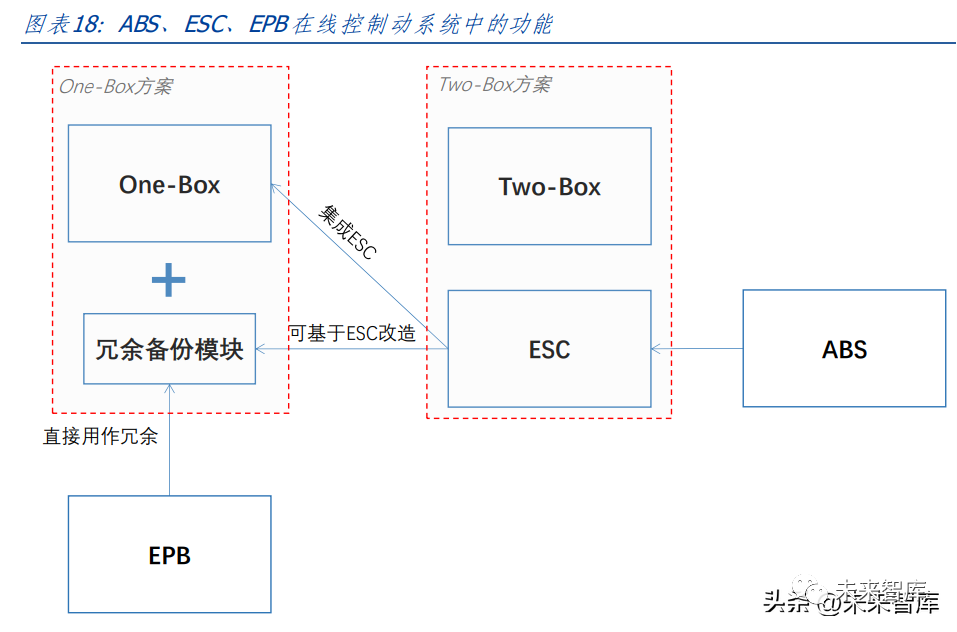

目前 EHB 中 Two-Box 为主导,One-Box 有望成为主流。EHB 根据集成度分为两种方 案: Two-Box 和 One-Box。1)Two-Box 方案中,ESC 和电子助力器是相互独立的模块, 二者互为备份冗余;2)One-Box 方案中,ESC 与电子助力器集成为一个模块,须额外增 加备份冗余系统满足自动驾驶的需求。One-Box 方案具有集成度高、成本低、能量回收 效率高等优势,逐渐成为线控制动的主流方案,在线控制动中占比从 2021 年的 20.5% 提升到 2022 年 1-5 月的 34.6%。

1.3 当前格局:底盘制动系部件中外资占主导地位,本土厂商逐渐上量

当前我国底盘零部件市场由外资(合资)主导。基础机械制动方面,国内厂商已实现份 额的突破,但在 ESC、EPB、线控制动等核心电控领域,博世、大陆、采埃孚等国际零 部件巨头仍占据绝大份额(80%+),本土供应商中能实现批量供应的较少。

制动器领域国产替代程度较高。制动器产品是本土厂商在底盘领域最早切入的细分市场 之一,其中盘式制动器为主要形态,据高工智能汽车数据,2022 年中国乘用车前轮/后 轮盘式制动器占比接近 100%/90%。从厂商份额看,大陆、日立安斯泰莫、采埃孚合计 占据约 50%份额,我国本土厂商在制动器领域已具备规模化供应能力,其中弗迪科技/ 亚太股份/伯特利/力邦合信市占率分别为 6.9%/6.7%/5.3%/3.2%,合计占据 22%的市 场份额。

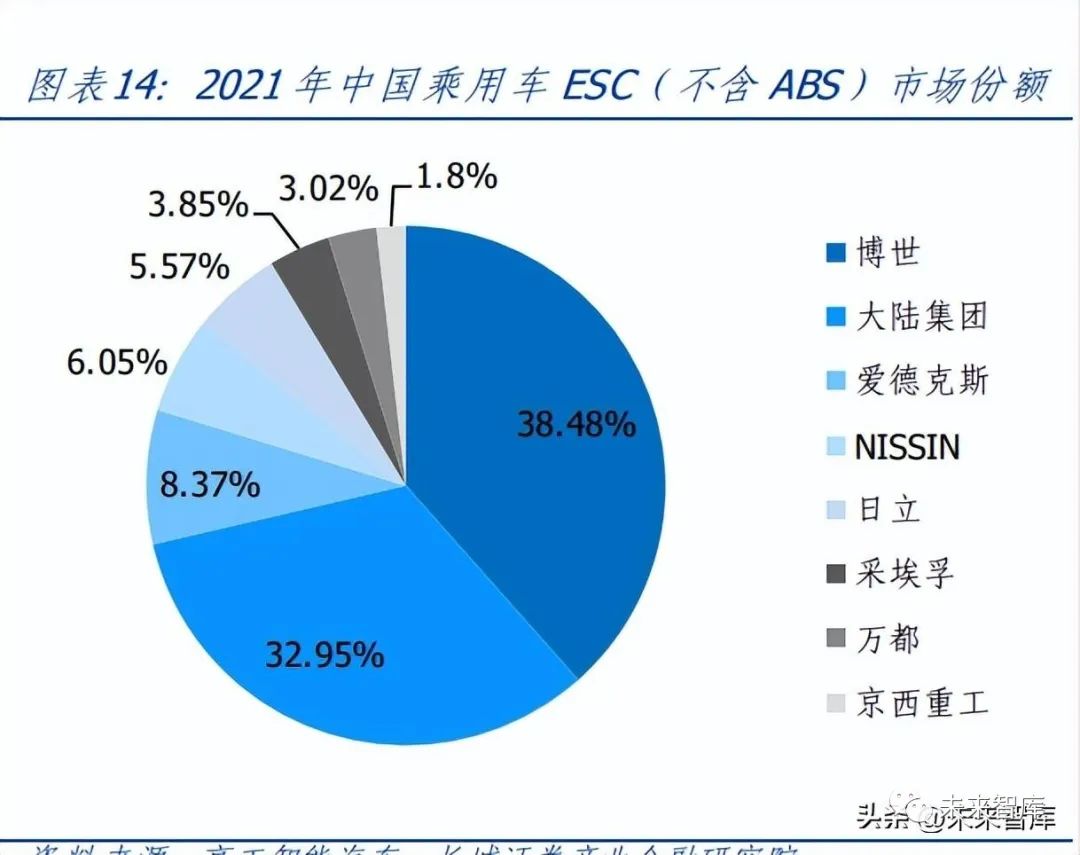

外资占据电控市场主要份额,本土 EPB 竞争力开始显现。1)EPB 本土配套率提升。2022 年中国乘用车 EPB 前装搭载率超过 80%,本土厂商与外资厂商差距不断缩小,弗迪科技 /伯特利/亚太股份市占率分别为 9.6%/9.4%/1.5%,合计占据 20%的市场份额(较 2021 年提升约4pct);2)ESC本土厂商鲜有配套。2021 年中国乘用车ESC 前装搭载率为91.6%, 分供应商看,博世、大陆、爱德克斯、NISSIN、日立安斯泰莫五家国际厂商占据 90%+ 的市场份额,京西重工/伯特利/亚太股份等为国内少数实现量产的厂商,ESC 市场呈现 强外资的局面。

当前线控制动市场被博世垄断,本土厂商中伯特利放量显著。目前线控制动全球市场由 博世、大陆、采埃孚天合三大厂商主导,其中博世的 iBooster+ESP 配置率最高。中国市 场看,博世为线控制动市场的绝对龙头,近年伯特利、亚太股份、万安科技等均开始线 控制动产品的研发与量产,其中 2022 年伯特利放量明显,市场份额靠前。

国内厂商加快 One-Box 推出节奏,2023 年多家将量产。上市公司中,伯特利(One-Box)、 亚太股份(Two-Box)已实现线控制动的量产。伯特利是国内最早实现 One-Box 量产的 公司,亚太股份 One-Box 预计于 2H23 量产,万安科技(通过合资公司瀚德万安)商用 车 EMB 预计于 2024 年量产。

2. 内生成长:乘风破浪,本土厂商拾级而上

2.1 技术壁垒逐步攻克打造竞争基石——坚持电控制动纵向开发路径

核心电控产品为关键前置技术,国内主要参与者基本实现全覆盖。线控制动要求厂商具 备核心电控产品的量产经验。从电控制动产品线看,国内厂商中伯特利/万安科技/亚太 股份/力邦合信均实现了品类的全覆盖,拥有驻车制动(EPB)和行车制动(ABS/ESC/ 线控制动)的系统供应能力,拥有制动系产品的核心 Know-How,为线控制动打下坚实 的技术基础。

2.1.1 ESC:整车动态控制中枢,为线控制动必备部件

ESC(车身稳定控制系统)是当前整车动态控制的中枢。ESC 是在 ABS(防抱死系统) 的基础上结合 TCS(牵引力控制系统)和 AYC(横摆力矩控制系统)进行的升级。ESC 能 够实时监控车辆运行状态等,根据需要调节制动力和发动机扭矩以改变车辆横摆力矩, 确保车辆行驶的侧向稳定性,增强驾驶的安全性、舒适性和通过性。

One-Box 方案集成了 ESC,要求供应商具备 ESC 开发能力。ABS/TCS/ESC 都是涉及制 动的汽车主动安全控制系统,尤其是 ESC 具有极大的技术壁垒,国内有 ESC 量产经验的 仅有京西重工、伯特利、亚太股份、元丰电控等少数厂商。从制动产品布局节奏看,在 研发 One-Box 产品之前,厂商基本在 ABS/ESC 领域皆有布局(如伯特利),未完成 ESC 开发的厂商往往通过 Two-Box 方案进入线控领域(如同驭科技)。

2.1.2 EPB:驻车制动中的线控应用,可为线控制动提供失效保护

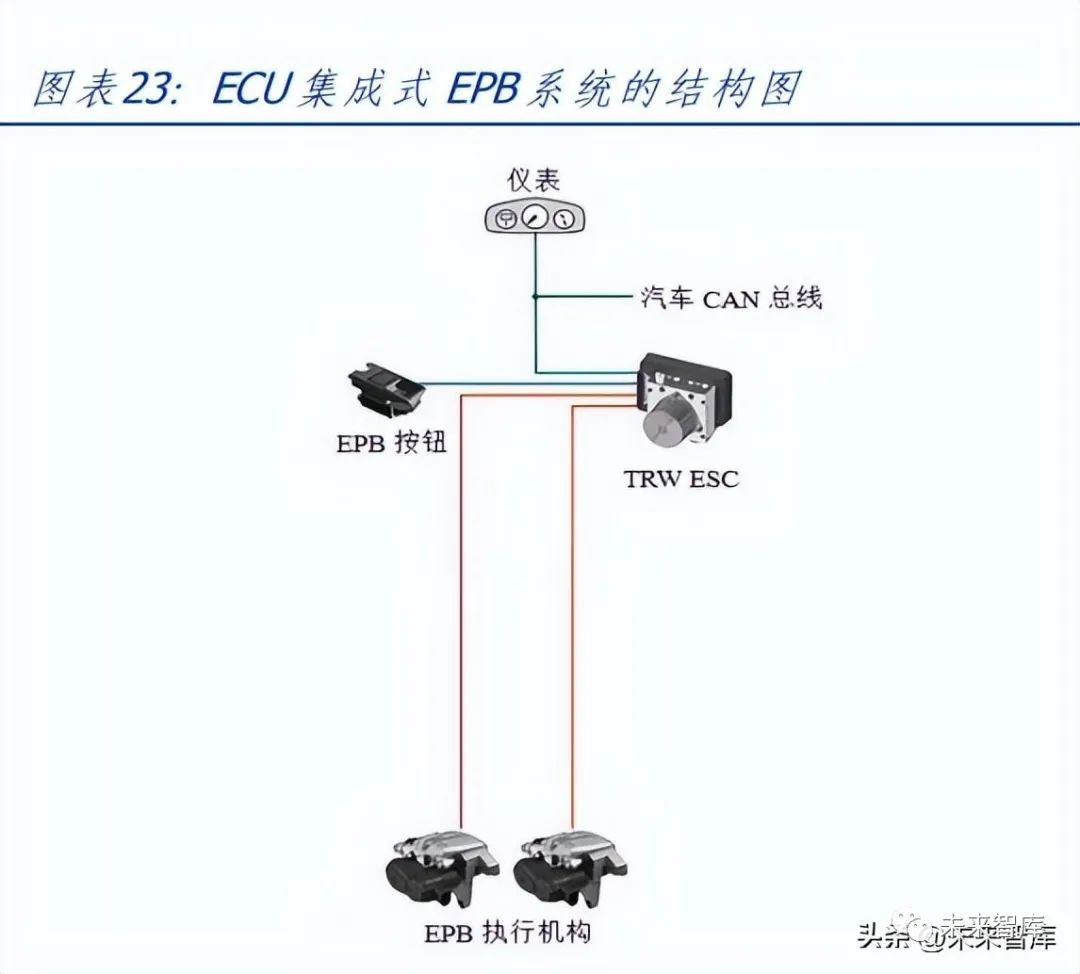

EPB(电子驻车制动)是线控技术在驻车系统的应用,能实现自动驾驶中 AP 等功能。EPB 采用电信号传输,实现了驻车制动的电子化控制,具有更快的响应速度。L2 的 ACC/AP/AEB 等功能中,EPB 起到请求和解除驻车的作用。

集成型 EPB 可联动 ABS/ESC 等核心安全系统。根据是否有单独 EPB ECU 划分,EPB 可分为 ECU 独立型和 ECU 集成型,集成型 EPB 将EPB 和ESC 系统整合在一个控制器里, 降低了 ECU 成本和线束等部件布局的复杂性,并且 EPB 硬件更加模块化(可整合 ABS、 ESC、ACC 等功能),提高车辆行驶的安全性。因技术要求,集成型 EPB 需要企业具备 ESC 的生产能力。

EPB 可作为线控备用系统进行制动,满足电子冗余要求。L3+级自动驾驶中 One-Box 必 须具备电子冗余,不能单纯依靠机械冗余。博世 IPB+RBU 方案、大陆 MK C1+HBE 方案 可实现双重冗余,支持 L3/L4 级自动驾驶,本土厂商的冗余方案有采用专门冗余模块(多 基于 ESC 改造)和配合 EPB 冗余两种方式。其中伯特利具备 ABS/ESC/EPB 的全栈配套 能力,其 EPB 可作为线控制动的电子冗余,制动力为行业领先水平,2022 年伯特利已 完成具备制动冗余功能的 WCBS2.0 原理样机开发(主系统失效后制动力大于 0.8g),预 计于 2024 年量产。

2.2 有机发展路径明确保障发展前景——底盘制动为基,迈向自动驾驶

基于在执行控制层面的优势,制动厂商涉足感知层布局 ADAS。从国际厂商 ADAS 布局 看,博世、大陆等的产品覆盖传感器、控制策略以及执行机构,能提供整套 ADAS 系统 服务。国内线控制动厂商在 ABS/ESC 等执行器层面已突破技术难关,开始涉足感知层布 局 ADAS 系统,如伯特利着手研发基于前视摄像系统的 ADAS(于 2022 年量产),亚太 股份提供多功能摄像头、毫米波雷达及平台化 ADAS 功能软件,万安科技基于毫米波雷 达布局智能驾驶,目前已完成 AEB/ACC/LKA 等 ADAS 系统的研发。

自主乘用车对国产 ADAS 方案接受度高,线控制动→ADAS 发展前景可期。在 ADAS 方 案层面,我国本土厂商的配合度及服务本地化程度相较外资有优势,2022 年 1-4 月数据 显示,我国自主品牌乘用车 L2+级供应商中博世排名第一(占比 24.8%),TOP 15 供应 商中本土占据过半席位,ADAS 市场集中度远低于底盘制动市场。综合来看,制动供应 商基于核心执行层技术积累,有望沿着线控制动→线控底盘(综合转向、空悬能力)→ 自动驾驶方案(融合感知+决策+执行)的路径发展,市场空间将迎来量级的跨越(约增 长 10 倍)。

3. 外部驱动:供应链生态重构打开合作窗口

3.1 整零关系重塑——本土厂商开放共创,量体裁衣

3.1.1 软硬件加速走向解耦:本土厂商提供“白盒配套”,满足主机厂设计灵活性

“软件定义汽车”时代,主机厂将深度掌控“软件+算法”。过去汽车零部件强调软硬一体 化(软件更新几乎与机械硬件更换同步),随着智能化的发展,软件迭代周期缩短,软硬 件解耦成为未来的趋势。主机厂通常有两种选择:一是自研软件和算法;二是向软件算 法公司寻求软件迭代方案。集中式架构加速线控底盘落地,本土 Tier 1“白盒配套”灵活性更高。1)趋势:底盘领 域一大趋势是转向 DCU 域控制器集成线控底盘,其中主机厂自研软件(含与软件公司合 作),底盘零部件供应商提供执行器。2)现状:目前主机厂致力于掌握架构设计+实现 关键功能软件自研,Tier 1 负责提供底层软件和硬件。相较于国际 Tier 1,本土厂商对 主机厂的配合度更高,可实现白盒配套以满足主机厂设计灵活性。

多家主机厂开启线控底盘自研+共研模式。区别于传统车时代 Tier 1 拥有强话语权,智 能化时代主机厂加强对关键系统的掌控度。自主车企中,比亚迪通过旗下弗迪科技率先 完成线控制动系统 BSC(One-Box)的自研;长城汽车通过旗下精工底盘进行线控制动 的自研,EMB 产品有望在 2023 年实现量产;长安汽车在 2023 年发布“辰致科技”品牌布 局智能线控底盘;吉利汽车与伯特利设立合资公司共研智能底盘线控制动产品。

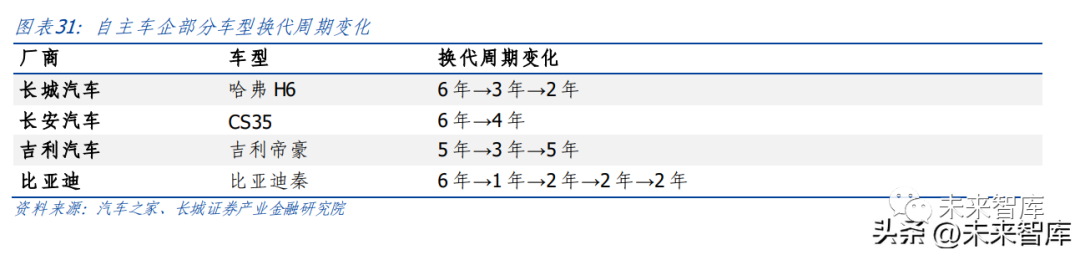

3.1.2 自主新势力入局:本土厂商开发&服务效率高,适应车型快速迭代周期

在传统汽车时代,国际 Tier1 巨头拥有垄断性的技术,在汽车产业链拥有绝对话语权, 主机厂车型的研发周期甚至需要配合国际 Tier 1 巨头的产品开发周期。随着造车新势力 的入局,新能源及智能网联技术迭代周期快速缩短,主机厂对产品研发和优化的速度& 质量要求日渐提升。本土 Tier 1 可适应主机厂车型迭代节奏。2018 年以来,自主品牌车型的换代周期明显 缩短(5-6 年→2-3 年),新势力车企新品推出节奏基本在 1-2 款/年。对比各制动厂商的 开发周期,本土厂商基本控制在 1-2 年,契合车企车型迭代节奏。

3.2 “缺芯”危机加快自主替代——短期保供需求→长期供应链稳定需求

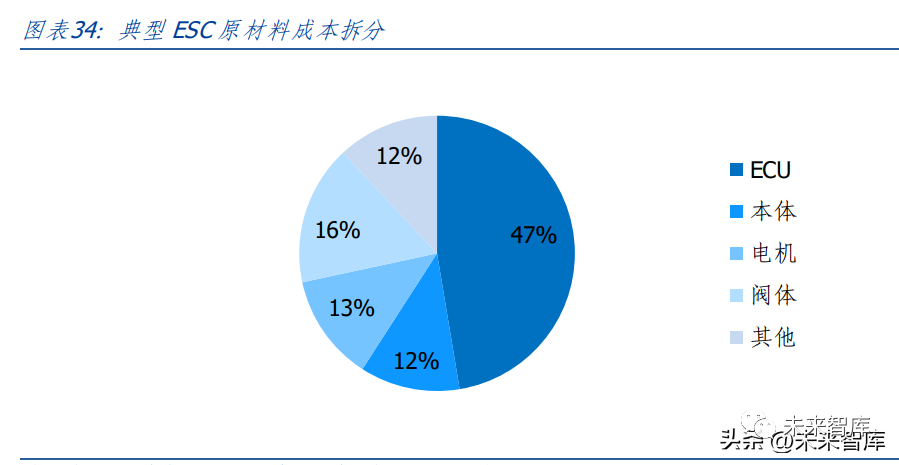

芯片为线控制动的核心原材料。线控制动由 ECU、电机、本体、电磁阀等部件构成。成 本占比方面,以 ESC 为例,ECU 占据绝对成本(约 45%),线控制动由于控制精度要求 更高,对控制芯片性能需求提升,预计线控制动中 ECU 占比 50-55%,芯片占比约 40%。目前线控制动 ECU 主要由 ST、英飞凌、恩智浦等国外汽车芯片厂家供应。

缺芯危机推动主机厂实现供应链自主化,制动厂商积极推进国产替代方案。2021 年以来 国际汽车芯片短缺对整车生产造成压力,以博世为例,缺芯最严重时汽车芯片的订单满 足率不足 20%,导致线控制动产品交付受限。缺芯危机为国内企业提供了加速替代的窗 口期,自主整车品牌逐步形成以本土供应商为主的供应链体系。目前国内制动厂商的 ABS/ESC/EPB 基本都推出了完全***替代方案,线控制动基本实现辅芯片完全国产 化,电磁阀等关键零部件也实现了自研自制,供应链自主化为本土厂商带来成本+生产 可控双优势。

4.重点公司分析

4.1 伯特利:国内 One-Box 线控制动领先者,线控底盘+智能驾驶打开增 长空间

国内线控制动领先者,线控底盘协同效应可期。公司形成了传统制动+电控制动+转向+ 轻量化的产品布局。制动领域覆盖制动器、ABS、ESC、EPB、线控制动全系列产品,2022 年中国乘用车 EPB 前装搭载市场中,伯特利市占率为 9.4%,在本土厂商中处于绝对领 先地位,且公司是国内最早实现 One-Box 量产的制动厂商。2022 年公司收购浙江万达 公司并开启线控转向的研发,万达公司转向系统和公司制动系统将形成良好的协同效应, 促进公司实现线控底盘的长远目标。全面布局智能驾驶,伯特利执行层技术+ADAS 量产形成合力。1)线控底盘领域,2022 年公司已完成 WCBS 2.0(具备制动冗余)原理样机开发,预计于 1H24 量产,EMB(电 子机械制动系统)预计于 2023 年完成 A 轮样机开发,正进行 DP-EPS、R-EPS 转向系统、 线控转向系统的研发工作,进一步完善线控底盘布局;2)智能驾驶领域,公司于 2019 年四季度开始自主研发基于前视摄像系统的 ADAS 技术,于 2022 年上半年实现量产, 截至目前在研项目 18 项。4 月上海车展期间,公司首次展出 L2+自带高精定位方案,运 用高精定位摄像头 AFC 2.0,不仅可实现 L2 级 HWA/TJA 等功能,还融合毫米波角雷达 信号及自动泊车视觉信号实现 NOA 等 L2+功能。

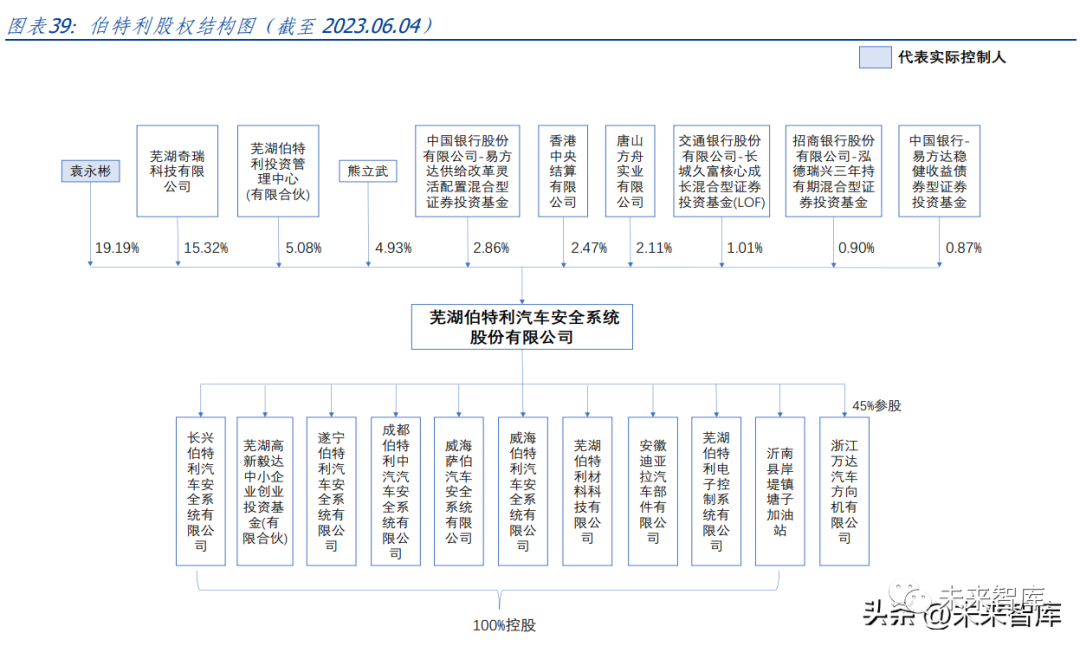

董事长为实控人,子公司分工清晰。1)董事长袁永彬为公司实控人(持股 19.19%), 与第三股东伯特利投资及第四股东熊立武为一致行动人,合计持股 29.20%,公司决策 效率有保障;2)公司当前子公司业务分工明确:母公司主要负责传统制动产品及 EPB 的生产,伯特利电子负责电控系统(主要为液压 ABS,ESC)的生产,威海伯特利聚焦 轻量化业务,万达公司负责底盘转向产品的研发生产。

智能电控加速放量,公司近年营收、利润保持复合高增长。1)产品结构看,公司智 能电控产品逐步成为公司营收主体,2022 年智能电控产品销量为 250 万套(同比 +86.2%),实现营收 23.74 亿元(同比+86.2%),营收占比 43%(同比+6.4pct), 智能电控产品大幅推升业绩;2)2022 年营收/归母净利润分别为 55.39 亿/6.99 亿元(同比分别+58.6%/+38.5%)。整体来看,得益于公司产品结构完善+产品线丰富, 公司营收、利润保持高增长,2013-2022 年营收/归母净利润的 CAGR 分别达到 32.4%/40.9%。

4.2 亚太股份:基础制动龙头,迎来线控制动+业绩双拐点

亚太股份是汽车基础制动系统龙头,加速驶入线控制动、ADAS 等智能化赛道。公司产 品覆盖基础制动、底盘电控、线控底盘以及轮毂电机。公司是国内率先自主研发生产汽 车液压 ABS 的大型专业化一级汽车零部件,并以此为基础研发生产 ESC、EPB、 eb-Booster、线控制动等汽车电控产品,客户包括长安、吉利、长城等主流车企。公司 以底盘制动为基石,实现了 77GHz 毫米波雷达、视觉系统、ADAS 系统产业化。轮毂电 机与线控底盘方面,公司具备多款驱动、制动集成化轮毂电机产品的开发能力。

公司股权架构稳定,管理层制动出身居多。黄来兴、黄伟中、黄伟潮(三人系父子关系) 为公司实际控制人,直接和间接持股 23.6%。公司创始人、董事长等多数管理层曾在萧 山汽车制动器厂从事技术研发或销售工作,产品技术沉淀深,管理理念一致性高。

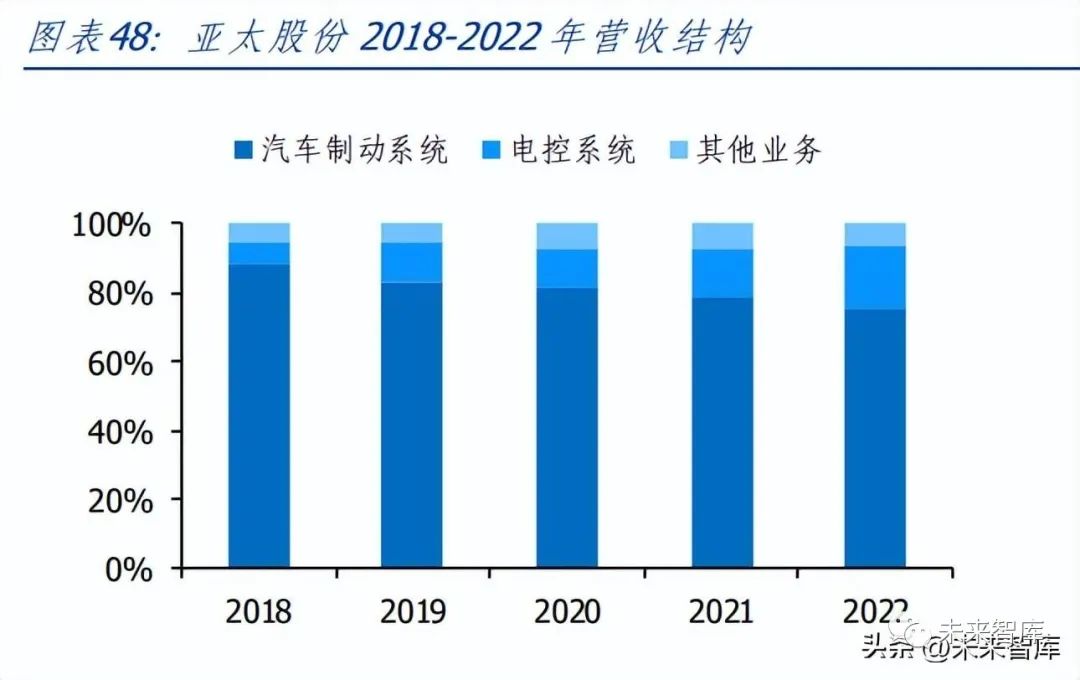

产品结构逐步改善,2023 年电控&线控底盘再突破。1)电控占比持续上升。2015 年 公司积极发力汽车电控及智能驾驶产品。鼓式制动器、真空助力器和制动泵等基础制动 营收占比逐步缩减,电控产品营收占比不断提升。2022 年电控产品实现销量 151 万只 (同比+52%),实现营收 6.5 亿(同比+36.5%),营收占比 17.5%(同比+4.2pct),2022 年新启动 53 个电控项目,量产项目达 44 个;2)One-Box 线控制动量产在即。截至目 前,IBS(One-Box)已获得某国内大型主机厂、东风及国外车企等定点,预计于 2023 年下半年实现量产,产品价值量与毛利水平进一步提升,将打开业绩增长空间。

公司盈利能力拐点已现,前期产能投放即将兑现。1)2015-2017 年公司大幅扩产能(2014 年募集资金合计 12 亿元),17-18 年公司募投产能陆续转固叠加中国车市首次下滑,公 司产能利用效率低导致毛利率承压,净利率连年下滑;2)2020 年后公司产品量产与客 户开拓进展顺利,前期募投产能逐步兑现。公司 1Q23 公司盈利能力实现近 5 年新高, 1Q23 公司毛利率 16.0%,同比+1.8pct,为近 5 年最高点;归母净利率 4.3%,同比+2.9pct;扣非净利率 3.0%,同比+1.0pct,盈利能力持续向好。

4.3 万安科技:商乘线控制动全面布局,EMB 率先上车应用

底盘产品覆盖商乘双领域,率先研发商用车线控制动。万安科技旗下产品覆盖底盘控制 系统,主要有气压制动(商用车)、液压制动(乘用车)和悬架系统。近年公司业务由基 础制动产品拓宽至电控和智能驾驶产品,还涉足底盘轻量化、无线充电产品等。旗下瀚 德万安针对商用车的线控制动进行研发,参股公司同驭科技进行乘用车电控产品和线控 制动的研发。

公司营收呈稳定增长,2022 年营收、净利润均同比大幅增长。1)营收:2019-2022 年, 公司营收由 22.49 亿增长至 33.64 亿,CAGR 达 14.36%。2022 年得益于产品结构改善 (悬架及液压制动占比提升),营收同比增速达 23.99%,为 2016 年以来最高增速。2) 净利润:2022 年公司利润重拾增长,归母净利润/扣非归母净利润分别为 7164 万/822 万,同比分别+228%/扭亏为盈,其中非经常损益主要受处置子公司收益(4249 万)及 汇兑收益(同比+2183 万)影响。

气压制动系统为营收主体,液压制动系统占比逐步提升。1)2018-2020 年,气压制动 系统为公司绝对营收主体,2021 年后受商用车市场低迷影响,产品销量出现下滑(2022 年销量同比-45%),营收占比下降(2022 年营收占比 30%);2)受益于新能源汽车的 快速发展,近年液压制动系统销量增长明显(2022 年销量同比+65%),营收占比不断 提升(2022 年营收占比 25%,同比+6.8pct)。

旗下瀚德万安主攻商用车 EMB 产品。瀚德万安成立于 2016 年 6 月,是由瑞典瀚德集团 与万安科技共同设立的合资公司。2017 年,瀚德万安开始组建团队研发 EMB 系统,目 标市场为使用气制动的商用车市场。2021 年 6 月,第一代 EMB 系统在客户车辆(开沃 牌)上通过工信部公告测试。2021 年 9 月,公司开启第二代 EMB 的研发工作。相比传 统商用车辆采用的气压制动系统,EMB 控制响应精确,能大幅减少车辆制动反应时间、 提高制动效能、缩短制动距离(可达物理极限)。

参股公司同驭科技 Two-Box产品国内领先。公司参股的同驭科技产品线覆盖 ABS、ESC、 EPB、线控制动,现有 Two-Box 形式的 EHB 和 One-Box 形式的 iEHB 两种线控制动产品, 其中 Two-Box 产品 2022 年出货 20 万+套,One-Box 产品已获得多家自主车企定点,将 于 2023 年底量产。2022 年 10 月,同驭科技完成 2 亿元 A+轮融资,由小米产投、东风 交银联合领投。

-

谷歌的自动驾驶汽车是酱紫实现的吗?2011-06-14 4664

-

汽车自动驾驶技术2016-04-14 5446

-

因为「不够安全」,我们就必须拒绝自动驾驶汽车上路?2017-04-08 3153

-

自动驾驶的到来2017-06-08 7301

-

AI/自动驾驶领域的巅峰会议—国际AI自动驾驶高峰论坛2017-09-13 7350

-

【威雅利 汽车】苹果最新专利曝光,要把VR和AR带进自动驾驶汽车2018-04-24 3425

-

自动驾驶汽车时代:天线测量与模拟比任何时候都来得关键2019-01-08 2574

-

中国自动驾驶行业前景看好,国产技术迅速发展2019-04-03 3005

-

实现全自动驾驶尚需要众多技术革新之一智能网联汽车介绍2019-07-12 2800

-

自动驾驶汽车的处理能力怎么样?2019-08-07 2785

-

自动驾驶系列报告大放送了涉及传感器,芯片,执行控制等2019-08-09 3506

-

2020中国上海国际自动驾驶技术展览会2019-12-08 2818

-

汽车自动驾驶产业链深度研究报告:自动驾驶驶向何方 精选资料分享2021-08-27 2853

-

自动驾驶技术的实现2021-09-03 3071

-

自动驾驶线控底盘VCU功能介绍2021-09-07 3001

全部0条评论

快来发表一下你的评论吧 !