全球第二大AI芯片赢家:博通崛起

电子说

描述

关于英伟达在人工智能领域的主导地位的竞争以及竞争对手的潜力,人们一直在夸大其词。虽然大部分讨论都围绕 AMD,还有一些关于英特尔和 Cerebras 的侧边栏,但事实是,到 2023 年,除了 Nvidia 之外,没有人能从运行大型语言模型的芯片中获得 10 亿美元的收入。

除了这一位玩家。

经常被忽视的是,就收入而言,博通是全球第二大人工智能芯片公司,仅次于英伟达,其加速器销售额高达数十亿美元。这主要是由谷歌激进的 TPU 增长推动的。作为其自称的““红Code Red”的一部分,以响应微软 + OpenAI 联盟,该联盟正在挑战谷歌在人工智能领域的全球领导地位。”

今天,我们将详细介绍,将有多少钱从谷歌跑到博通。这将导致博通的业务状况发生巨大转变,但没有人真正谈论这一点。

当然,谷歌并不是唯一一家。Meta 还与 Broadcom 合作生产其内部人工智能芯片,但 Meta 尚未部署太多此类芯片。除了我们将在下面进一步详细介绍的大规模 TPU 升级之外,博通内部还发生了许多积极的进展。这包括他们与 Meta 等公司合作的其他定制硅产品,Meta 是他们世界领先的网络业务,是继加速器之后的第二大人工智能基础设施支出类别。尽管由于苹果内容增长导致智能手机销量疲软,但无线芯片的持续强势;以及即将推出的 VMWare 集成,让博通未来可期。

在我们讨论 Google TPU 和网络增长之前,我们认为需要深入了解 Broadcom 的文化、领导力,以及它如何成功地从许多独立公司的不同产品组合中培育出多种皇冠上的宝石产品/核心 IP。

还应该指出的是,博通首席执行官 Hock Tan 客观上是与 Nvidia 的 Jensen Huang 和 AMD 的 Lisa Su 并列的前三名无晶圆厂半导体首席执行官。尽管如此,仍有一种观点认为,博通的行为就像一家露天采矿私募股权汇总运营商,不断提高价格、削减研发、举债,以收购更多公司。这是不应有的 FUD,但它导致许多人不愿对博通抱有积极态度。

01. 博通不当 FUD

博通因其对并购的高度关注而在许多人中名声不佳,这种看法主要是那些不了解基本战略或不同意该战略的人持有的,因此他们对这一战略不予考虑。

在典型的汇总策略出错时,收购方将购买一个或多个拥有强大产品的领先特许经营权,并削减员工人数,特别是在研发方面,从而提高利润率,从而导致公司现金流量大幅增加。然后,产品会停滞几个季度甚至几年,直到下一个产品周期或行业枢轴。随后,该公司失去了产品领先地位和市场份额,收入和利润下降,导致摇钱树业务线熄火。私募股权公司喜欢这种模式,他们会筹集巨额债务来为其持有的公司提供资金,希望在公司熄火之前退出。

许多人认为博通就是这样的运营商,但在 17 年来的无数次收购之后,这种情况尚未上演。它们已经超越了最终爆发的悲观预测。

02. 博通的战略简化

博通的策略很简单——收购那些销售市场领先产品、拥有粘性客户、经常性收入和高利润的公司,但运营费用过高,且产生的利润和现金流低于潜在利润和现金流。

随后,博通大幅削减成本,精简中层管理人员,将销售和营销职能削减至直接支持个别产品所需的职能,并几乎完全消除一般和管理成本,转而利用博通现有的企业平台资源。

研究和开发则是另一回事。博通确实消除了近期投资回报不明确的科学项目以及不直接推动收入的共同研发功能,但它使产品团队完好无损。随着中层管理层的削减和众多委员会的取消,产品团队可以直接从高级管理层获得计划的批准,并可以更迅速地执行它们。通过将管理费用计入产品组的损益表并让经理对集团的业绩负责,博通进一步推动了效率文化,在许多情况下,他们的市场份额有所增长。

这种做法非常适合半导体产品,因为半导体产品的客户群定义明确,收入增长主要由内容增长和规格升级驱动,而不是客户群的快速增长。例如,在无线业务中,博通的大部分销售都面向苹果,因此几乎不需要传统的销售组织,零件和数量的订单由员工负责,定价由高层管理人员协商。

结果是一个非常精简的组织,具有更高的利润和现金流量,专注于核心产品和特许经营权,并进行必要的研发,以推动下一代以及这些产品和领域的进步,并通过并购引入新的产品。产品并带领公司走向新的方向。

这似乎很容易理解,但为什么社区仍然表现出 FUD 症状?

对于分析师来说,问题在于公司范围太广,主题专业知识可能分散。大多数半导体分析师没有分析软件公司的经验,因此将基础设施软件视为黑匣子并应用集团折扣。软件分析师将博通纳入半导体领域,根本不会关注该公司。

在买方方面,许多分析师拥有半导体和软件领域的专业知识和经验,因此这不是什么障碍。然而,许多人可能对博通感到不安,因为他们看到一家半导体公司转向基础设施软件领域。随着 VMWare 收购的临近,许多人不确定转向软件是否会成功。

分析师总是喜欢使用他们的工具包来了解公司,但我们的观点是,博通的策略更为笼统。它是一家专注于技术的平台公司,其收购的公司销售市场领先的产品,具有粘性客户、经常性收入和高利润,但运营费用过高,且产生的利润和现金流低于潜在利润和现金流。

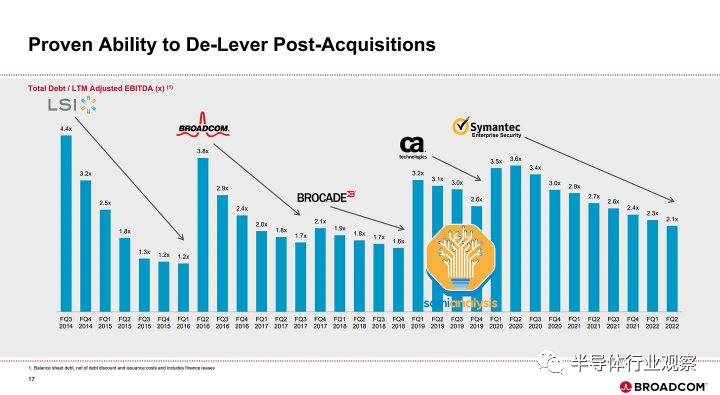

对高债务负担的看法也是另一个阻力来源,收购 VMWare 使博通的债务/LTM 调整后 EBITDA 高达 2.9 倍。虽然博通在收购公司时确实会增加债务,但我们认为,在收购后快速去杠杆化的同时,不断增长的自由现金流以及在进行回购时向股东支付大量股息的记录减轻了这种担忧。

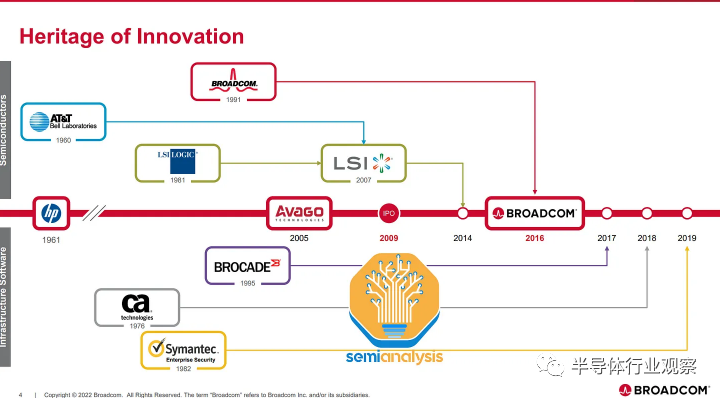

03. Broadcom 及其汇总战略的历史简要概述

Broadcom 是一个由 16 个半导体特许经营权和两个主要软件特许经营权组成的投资组合,这些特许经营权共同构成了当今的五个半导体细分市场和基础设施软件细分市场。解释每个细分市场的最佳方法是追溯这些特许经营权的血统以及它们如何形成当今的细分市场。

无线:Apple 部门

博通的故事要从惠普的半导体部门开始。自半导体行业诞生以来一直到上世纪 80 年代和 90 年代,大多数硬件公司都与其半导体部门和代工厂垂直整合。惠普也不例外。隐藏在惠普内部的是其测试和仪器部门,该部门本身包含一个内部芯片部门,专注于滤波器等射频元件以及电阻器和电容器等无源元件。未经加工的钻石是射频滤波器,这种设备允许 天线调谐到特定频段,同时滤除其他频段上所有不需要的无线电信号。

1999 年,惠普决定剥离与其核心企业服务器、软件、个人电脑和打印机部门无关的业务。安捷伦于 1999 年分拆出来,包含惠普的测试和测量业务。安捷伦的半导体部门于 2005 年进一步分拆给 KKR 和 Silver Lake 领导的私募股权财团。2005 年底,该公司更名为 Avago。

我们的主角 Hock Tan 于 2006 年担任 Avago 首席执行官,为今天 Broadcom 的发展奠定了基础。他的第一个重大举措是在 2008 年,当时他以 3000 万美元的价格收购了英飞凌的体声波 (BAW) 业务,将薄膜体声波谐振器 (FBAR) 滤波器产品纳入其中——这笔交易可以说是最赚钱的并购交易之一有史以来的。

与 90 年代和 2000 年代相比,当时拥有 850Mhz、900Mhz、1800Mhz、1900Mhz 和 2100Mhz 无线电频段的手机足以连接全球大多数蜂窝网络,但移动数据消耗的爆炸式增长需要更多的频率和更宽的范围。iPhone 14 Pro 支持的频段列表(我们统计了 69 个频段)将占据三分之一页面。因此,FBAR 滤波器从一个昂贵的、并不是特别需要的高规格部件,变成了现代智能手机不可或缺的部件,每年大约赚取30亿到40亿美元。

如今,除了 RF 前端模块和滤波器之外,Broadcom 还销售 Wi-Fi、蓝牙和 GPS SoC(来自后来的收购)。事实上,该细分市场的大部分销售都是向苹果公司进行的,这一事实常常引起人们对博通议价能力、客户集中风险以及苹果公司通过与其他供应商竞争而将产品商品化的可能性的担忧。

以往的记录并不支持这种担忧。由于芯片含量增加和规格升级,博通无线业务从 2016 财年到 2022 财年的收入复合年增长率为 10-12%,远高于 iPhone 销量(近 10 年在 200-240M 范围内)。示例过滤器升级以支持越来越多的 5G 频段和 Wi-Fi 技术升级,例如正在进行的 Wi-Fi 6E 过渡,增加了 6GHz 频谱。

博通与苹果的谈判也与典型的苹果供应链底层供应商完全不同——据说 Hock Tan 亲自谈判供应和定价协议。

由于宏观担忧,市场对苹果最新财报的悲观反应不应成为博通无线部门过度谨慎的原因。除了内容增长和 iPhone 内 WiFi 6E 规格升级带来的推动力之外,苹果本身也可能通过专注于新兴市场国家销量的增长来逆袭发达国家低迷的智能手机市场,最重要的是,继续获得相对于 Android 的市场份额基于智能手机。

多年来,滤波器和更广泛的无线业务的成功推动了博通的并购战略,为其提供了进行更大规模收购所需的强劲现金流。

存储和定制芯片:收购LSI

2013 年底,Avago 进行了首次重大收购,收购了 LSI——一家专注于网络、存储和新兴的定制芯片业务的公司。LSI 最大的业务是存储区域网络(SAN)产品。存储区域网络是一种高速网络,提供对大量存储设备的访问,使网络上的任何设备都可以访问固态驱动器 (SSD)、硬盘驱动器 (HDD) 阵列或磁带库,就像存储驱动器一样是本地驱动器。LSI 还具备使用光纤通道协议实施 SAN 的能力。Broadcom 随后于 2016 年收购了 Brocade Communications,通过将 Brocade 的光纤通道和 SAN 导向器添加到该领域,巩固了存储领域。

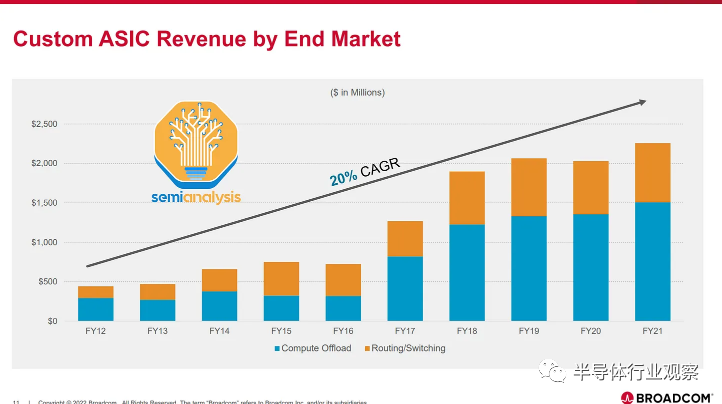

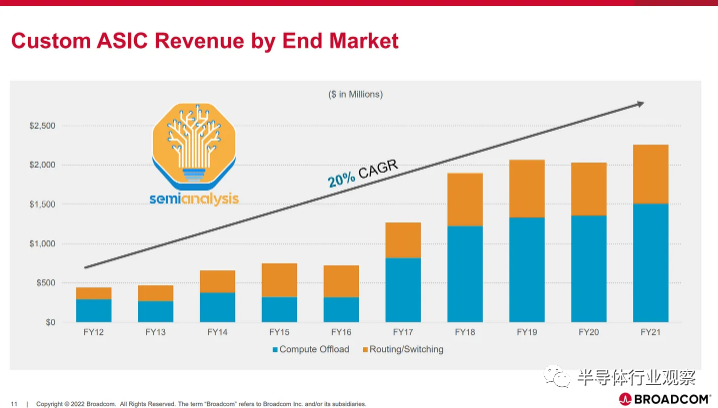

LSI 带来的更有趣的业务是价值数十亿美元的 PCIe 交换机业务和 ASIC 定制芯片产品部门,该部门是由 LSI Logic 和Agere的 ASIC 部门早期合并而成。定制 ASIC 业务是指产品组代表外部客户设计芯片,利用并整合其核心 IP 和设计能力。Custom Silicon 从收购时占 LSI 收入的不到 20%,现已发展成为年收入超过20到30亿美元的业务。

当然,由于生成式人工智能,这种情况正在大幅加速。如今的定制芯片产品包括人工智能芯片,如谷歌的 TPU, Meta 的MTIA,以及YouTube 的视频编码芯片、定制路由/交换芯片。定制芯片属于博通的网络部门,但我们认为它应该拥有自己的部门。

网络、宽带和Avago 2015 年的收购

Hock Tan 最大的举措之一是 Avago 2015 年收购 Broadcom。在收购之前,Avago 的网络产品比 Broadcom 的产品小一个数量级。博通被称为半导体公司中最蓝筹股,在宽带和领先的网络业务领域拥有强大的业务专营权,该公司向当前的战斧家族销售一流的以太网交换芯片前身,这些业务如今构成了当前的大部分业务天博通的网络业务。

除了 Jericho 系列路由器芯片之外,目前 Broadcom 的网络部门还包括用于数据中心的以太网路由和交换芯片、光纤通信组件以及设计 AI 芯片(例如 Google 的 TPU 和 Meta 的 MTIA)的定制芯片业务。许多其他定制路由/交换芯片。

目前宽带领域的大多数产品都是通过收购博通而添加的。这些产品包括数字用户线路 (DSL)、无源光网络 (PON)、DOCSIS 电缆调制解调器组件和片上系统 (SoC),以及机顶盒和 Wi-Fi 接入点 SoC,从而能够构建更快的家庭/网络消费者宽带互联网接入网络。由于前所未有的 DOCSIS 4.0 资本支出周期和家庭光纤补贴,该细分市场也在加速发展。

软件:最后的前沿?

2018年,正当投资者和分析师开始看到博通战略的成果并对其采取更具建设性的立场时,博通通过收购CA Technologies(一家专注于大型机IT管理和监控软件及应用的公司)再次改变了格局。本质上帮助管理、连接和协调企业内不同 IT 系统的开发工具。尽管CA的收入多年来一直处于区间波动,但其业务的一个特点是其销售的领先产品具有粘性客户、经常性收入和高利润。

Broadcom 随后于 2019 年收购了赛门铁克的企业业务。赛门铁克的业务重点是端点保护、安全 Web 网关和数据丢失防护。它在每项业务的竞争对手中都拥有最高的市场份额。尽管赛门铁克2019年的收入与CA一样总体稳定,但产品毛利率较高,但客户通常是倾向于定期订阅赛门铁克产品的企业。

两家公司合并后,现在被称为 Broadcom 基础设施软件部门,在最近的收益报告中,非 GAAP 毛利率达到了令人印象深刻的 92%,非 GAAP 营业利润率达到了 72%。

随着对 VMWare 的收购即将完成,Broadcom 的软件之旅仍在继续。网络和定制芯片——皇冠上的明珠。Broadcom 的定制芯片业务是当前的真正焦点,大多数人没有意识到它的重要性。

-

国际能源署:2016年可再生能源成第二大电源2013-06-28 3467

-

宏碁晋升全球第二大PC厂商2009-12-07 981

-

Facebook超越雅虎 成美国第二大网站2010-02-22 1040

-

苹果明年超越RIM成全球第二大智能手机厂商2010-03-09 787

-

中国今年将成为全球第二大电子书市场2010-03-25 1161

-

ABI:华为第四季度成全球第二大移动设备商2012-04-04 732

-

华灿光电股份有限公司将成为全球第二大LED芯片生产企业2018-05-22 15179

-

华为首超苹果!成为全球第二大智能手机厂商2018-08-01 4350

-

全球第二大芯片代工厂Globalfoundries要被卖了!2018-09-05 13399

-

物联网IoT芯片将成为高通第二大市场2018-09-17 2958

-

全球第二大代工厂遭华为除名!2019-07-20 5186

-

百度成为全球第二大智能音箱供应商2019-09-13 1599

-

中国已成为全球第二大云计算市场2020-11-12 2326

-

马斯克成为全球第二大富豪2020-11-24 4938

-

突发!全球第二大射频MEMS公司出售两家中国工厂,加码传感器业务!2023-12-20 1312

全部0条评论

快来发表一下你的评论吧 !