Arm终于上市,股价飙升,拆解IP巨头的挣钱之道

描述

据路透社报道,软银旗下 Arm Holdings股价较纳斯达克上市价格飙升近 25%,重新点燃了投资者对停滞不前的首次公开募股 (IPO) 市场出现好转的希望。该股开盘价为 56.10 美元,上涨 24.68%,收于 63.59 美元,这使得这家英国芯片设计公司在阔别七年之后重返公开市场,估值达到 650 亿美元。IPO 定价为 51 美元。

市场参与者表示,Arm 的强劲表现表明,投资者对首次公开募股的需求可能正在反弹,过去两年,投资者对首次公开募股的需求因地缘政治紧张局势和利率上升而受到严重打击。多伦多 Anson Funds 合伙人萨尔曼·马利克 (Salman Malik) 表示:“这是一次成功的 IPO。” “这将对 IPO 管道产生积极影响,并表明人工智能主题充满活力。”

Arm 周三将其 IPO 定价为市场区间的上限,估值达到 545 亿美元,为仍持有 90.6% 股份的软银净赚 48.7 亿美元。

这家日本投资巨头于 2016 年以 320 亿美元的价格将 Arm 私有化。至少自 2020 年以来,该公司一直在寻求兑现部分股份,当时该公司同意以 400 亿美元的交易将 Arm 出售给芯片制造商英伟达 。由于监管障碍,它不得不放弃该计划。

从那时起,它就转向了首次公开募股,尽管这也带来了自己的障碍,包括与英国政府的冲突,英国政府正在争取这家芯片设计公司在伦敦上市。尽管周四表现强劲,但 Arm 的首次亮相标志着其估值较上个月的 640 亿美元有所下降,当时软银从其愿景基金部门购买了其并非直接持有的 25% 股份。

但这并没有浇灭软银首席执行官孙正义对 Arm 的热情,该公司的首席财务官贾森·柴尔德 (Jason Child) 在周四接受采访时表示。“他对公司相当看好。今天甚至近期的价格并不是他关注的重点,重点是未来的价格会怎样。”

Arm 在科技硬件生态系统中不可或缺,因为其芯片设计为世界上几乎所有智能手机提供支持。该公司上个月透露,由于智能手机和个人电脑这两个最大市场的下滑,其年收入下降了 1%。

Child 表示,Arm 仍然可以提高销售额,因为它对采用最新技术制造的芯片收取 5% 的专利费,而之前版本的专利费为 3%。高端手机更有可能使用 Arm 最先进的技术。

一些参与过 IPO 的银行家表示,与 Arm 估值最接近的是电路设计公司 Cadence Design Systems。Cadence 的市盈率是35 倍,而 Arm 的市盈率是每股 51 美元,市盈率是 29 倍。

Arm的挣钱方式

Arm 的成功归功于其创新的架构、灵活的许可模式以及强大的合作伙伴生态系统。这种高度灵活的许可模式加上对汽车、物联网和数据中心的积极投资,导致 Arm 的利润率多年来一直处于低迷状态。现在,形势正在紧张,Arm 希望通过提高定价来维持可持续的商业模式,并更接近提取它们实际向市场提供的价值,而不是通过有效打折来确保市场份额的增长。

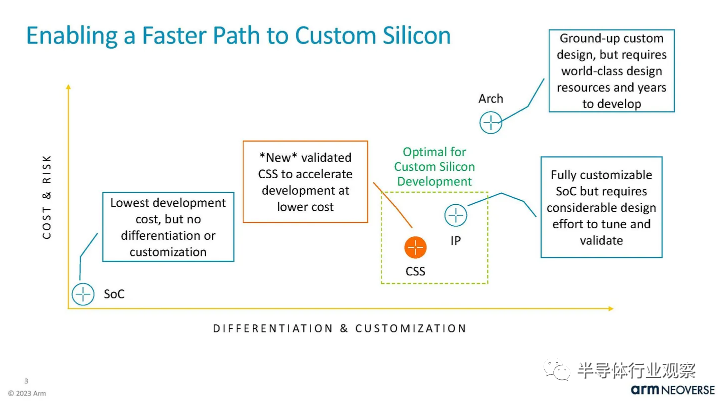

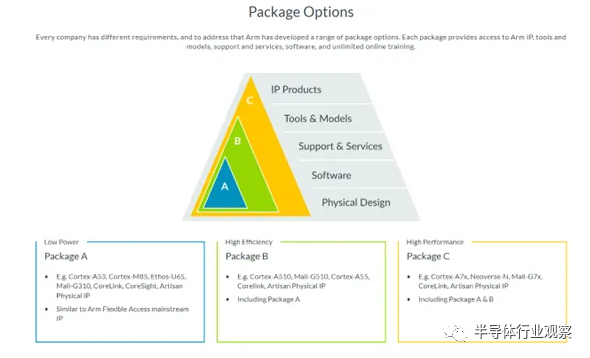

Arm 与客户有一系列的合作选项,从纯粹的指令集一直到芯片设计合作伙伴关系和小芯片,他们的货币化程度会随着你的发展而增加。

Arm 是一种指令集架构 (ISA),它是软件和硬件(特别是微处理器)之间的接口。指令集是芯片能够执行的特定指令的库。为该特定设备编写的所有代码基本上都是所有这些指令组合的抽象。Arm ISA 是世界上最普遍的指令集,另一个著名的指令集是我们在许多 CPU 中看到的 x86,RISC-V 也在迅速崛起。

Arm ISA 护城河非常坚固,尤其是在智能手机领域。由于众多软件挑战,我们认为智能手机短期内无法过渡到 RISC-V。设计 CPU 并不是一件容易的事,迄今为止,只有少数公司(AMD、Intel、IBM、Apple 和 Arm)设计出出色的 CPU 并将其推向市场。它需要大量的时间和工程人才。仅靠金钱并不能制造出好的CPU。Apple 通过架构许可协议 (ALA:Architectural License Agreement) 获得 Arm ISA 许可,并且多年来一直在构建自己的内核。

由于设计定制内核和 CPU 的难度很大,即使有 Arm 指令集的优势,大多数用户还是选择使用外部 CPU。那些设计 CPU 的其他公司只有在您购买他们的芯片或设备时才允许您访问它们,而 Arm 灵活的商业模式允许您通过签订技术许可协议 (TLA:Technology License Agreements) 来购买“现成”的CPU 设计。

TLA 可以是通过 TLA 获得的参考设计的不同程度的定制。联发科等客户在其智能手机 SoC 中使用完全现成的 Arm Cortex 内核,而高通 Snapdragon SoC 的 CPU 内核 (Kryo) 是经过一些轻微定制的 Cortex 内核。在其他条件相同的情况下,TLA 比 ALA 更昂贵,特许权使用费更高,因为 TLA 提供更大的附加值并减轻芯片设计公司的大量设计工作。

Arm 还试图提供更通用的选项来适应不同的客户用例,例如,它最近在 Hot Chips 2023 上宣布为其 Neoverse 系列 CPU 内核提供用于数据中心和云计算的计算子系统 (CSS)。CSS 产品是一个经过充分验证的模块,允许在内存、I/O 以及芯片上或芯片外所需的任何其他加速器方面进行一些定制。这提供了更低的成本和更快的设计周期时间,同时仍然允许一些定制。

Arm 还扩展到更多领域,包括合约芯片业务。这将使他们与博通、,Marvell等公司展开竞争。设计整个芯片不仅可以收取专利费,还可以让他们收取更高的价格。这个机会还将创造新客户。例如,小米或 Vivo 等手机供应商正在使用 Arm 设计定制芯片。这将消除高通等中间商,并显著增加 Arm 的 TAM。其丰富的 IP 为客户提供了多种选择,其互操作性降低了开发成本并缩短了上市时间。它还使许多新的物联网、边缘计算和数据中心参与者得以站稳脚跟。

其他公司往往通过向客户追加销售产品和服务来实现增长,但 Arm 却陷入了与客户体验相反模式的难题。随着他们的主要客户不断成长并变得更加复杂,当客户开始设计自己的内核并从 TLA 降级到裸 ALA 时,他们对 Arm 的要求实际上可能会减少。

例如,高通公司一直是完全现成的核心的购买者。然而,在收购了正在设计完全定制的基于 Arm 的 Phoenix 内核的数据中心 CPU 初创公司 Nuvia 后,高通表示打算将来在其 Snapdragon AP 中使用 Phoenix 内核。毫无疑问,这是高通和 Arm 之间争端的一部分,因为这将是高通基本上避免向 Arm 支付技术费用的一种方式。

计算子系统也是 Arm 吸收客户更多设计工作的一种方式。通过将计算子系统作为一个整体提供,切换到内部架构会更加困难,因为必须启动一整套验证、验证和 NOC IP。

Arm 甚至有可能为其主要数据中心客户(例如 Marvell、谷歌、亚马逊、微软、Meta)提供数据中心 CPU 芯片。这些公司正在设计从 CPU 到 ASIC 等各种芯片,但这并不妨碍他们使用 Arm 出售给他们的基于 Arm 的小芯片。这将大大降低设计成本,这在设计成本飙升的情况下非常重要。

Arm 的产品组合

Arm 适用于多种芯片和设备。Arm 架构和内核所支持的设备涵盖了从简单的微控制器到几乎所有全球智能手机应用处理器,再到适用于 HPC 用例的设备(例如 Nvidia Grace Hopper 超级芯片)。

对于现成的内核,Arm 的主要产品是 Cortex 系列 CPU 内核。Arm 还设计 GPU、NPU、ISP、互连等。Arm 最近的一项举措是设计为数据中心和云量身定制的内核。Neoverse 核心于 2019 年首次推出,并已在超大规模领域得到采用,例如 AWS Graviton 和 Nvidia Grace 等。

Arm 的增长机会

和许多其他人一样,我们在读完 IPO 文件后最初并没有留下深刻的印象。Arm 提供真正的基础半导体技术,Arm 的 IP 每年出货量约为 300 亿个 IC。在智能手机等某些应用中,Arm 是唯一的选择。

如果你问芯片分析师世界上最重要的半导体公司是什么,大多数人的答案都会包括台积电、三星、ASML、英特尔和 Arm。然而,Arm 的收入只占这些公司的一小部分,在截至 2023 年 3 月的财年中,仅赚取27亿美元的收入和约 6.7 亿美元的营业利润,利润率为 25%。这些都是不错的营业利润率,但对于领先的半导体公司来说并非如此IP公司在其关键领域占据主导市场份额。

Arm 的收入增长一直不错,但远非令人难以置信,过去 10 年,Arm 的收入复合年增长率为 12%。展望未来,Arm 的主要终端市场智能手机可能是一个成熟且饱和的细分市场。来自 RISC-V 的竞争正在低端微控制器领域兴起。就渗透潜力而言,云和数据中心是 Arm 最有前途的细分市场,但仅此细分市场不会使 Arm 的总设计出货量大幅提高。

考虑到这一点,只有当 Arm 的商业模式发生巨大变化(而这正是正在发生的情况)时,拟议的545亿美元 IPO 估值才有意义。而这一变化是从向芯片制造商收费转变为向手机制造商收费。

鉴于 Arm 再次成为软银的焦点,我们将首先讨论进行 IPO 的短期理由,然后再讨论长期自救的潜力。

Arm上市的近期理由

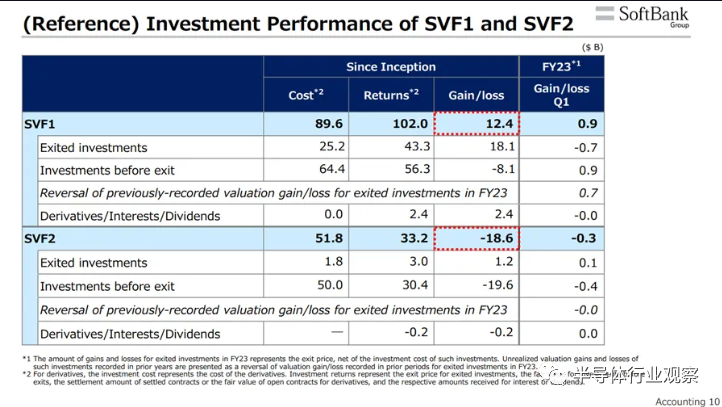

推动这些变化以及IPO交易本身的一个关键外部因素是提高软银愿景基金和软银集团公司的财富,这些公司一直在苦苦挣扎。迄今为止,软银愿景基金 1 的投资额已上涨124亿美元,投资金额为900伊尔迷渊,对于一只成立 6 年的基金而言,回报率并非最优,而软银愿景基金 2 迄今已下跌186亿美元。

2017 年,软银以82亿美元的价格将 Arm 25% 的股份出售给 Vision Fund 1,但又在 2023 年 8 月 IPO 前夕以161亿美元的价格回购了同样的股份。因此,Vision Fund 1 成立至今的收益中有 65% 来自软银集团,在 IPO 预期中,Arm 的估值为644亿美元,有效兑现了 Vision Fund 1。此次转让估值是软银 2016 年收购 Arm 价格的 2 倍,与可能的500亿+定价估值相差不远,8-9% 的低潜在自由流通量也可能将 Arm 上市后的市值推至600亿美元以上。因此,644亿美元的估值似乎并没有严重偏离市场,尽管我们可以说软银集团正在通过允许该基金在 IPO 之前锁定这些潜在收益(尽管是通过分期付款的方式)来稳固 Vision Fund 1 的表现。软银集团历时两年。

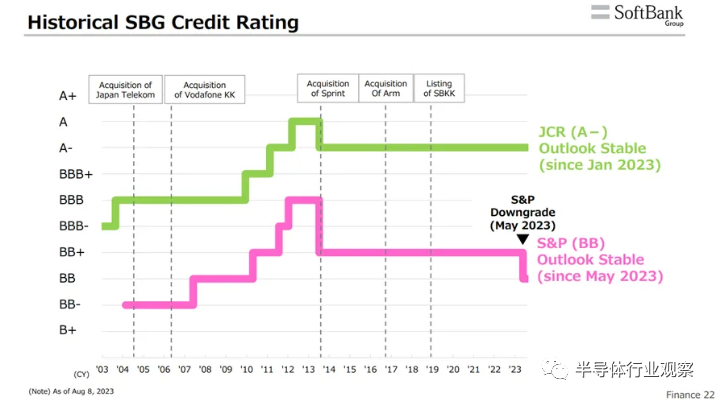

如果此次 IPO 表现良好,也可能为软银集团带来可观的资产净值收益,因为该公司账面上的 Arm 资产约为500亿美元。此次上市还将有意义地提高软银资产净值中上市股票的比例,这是提升软银低迷信用评级的重要先决条件。

其中一项尝试是将 Arm 出售给英伟达,但由于反垄断问题而失败,软银任命了全新的管理层。长期担任首席执行官的西蒙·西格斯 (Simon Segars) 被雷内·哈斯 (Rene Haas) 取代。此外,其他高管也离职了,其中包括前首席技术官迪佩什·帕特尔(Dipesh Patel)。Arm似乎希望将长期技术投资的心态转变为利润最大化。

Arm能收回多少价值?

Arm 为各种最终应用程序的大量芯片提供支持,而 Arm ISA 的性质意味着它非常适合某些应用程序。Arm 完全垄断了智能手机应用处理器的指令集。根本没有其他选择,因为他们几乎拥有 100% 的市场份额。我们的分析表明,Arm 在每年出货量超过10亿部的智能手机上,每个应用处理器的利润仅为 50 美分左右。对于每部智能手机的基础部分来说,这似乎非常低,芯片设计人员没有可行的替代方案。

Arm 知道这一点,现在正在做出这些改变。

管理层一直告诉潜在的机构投资者,随着下一财年20多岁的人的增长以及未来青少年的增长,收入增长将加速。关键驱动因素是价格。Arm 将开始大幅提高向客户收取的价格。我们已经看到,鉴于 Arm 最近针对其主要客户之一高通提起的诉讼,他们采取了最大化价值的战略,因此他们对客户的态度变得越来越不友好。这就是 Arm 的牛市情况。

我们如何评价每部智能手机都需要的一项基本知识产权,而且几乎没有其他选择?每部手机 1 美元、2 美元、也许 3 美元?我们建议每部手机的价格可能高达 13 美元。这比当前价格高出 24 倍!

考虑到当前每单位的特许权使用费金额,这听起来像是一个巨大的金额,但有理由和最终客户愿意支付。

让我们以高通为例。任何使用 4G 或 5G 的设备都将使用高通拥有 IP 的多种技术。一个例子是高通公司拥有用于无线通信的码分多址(CDMA)和正交频分多址(OFDMA)技术。全球3G网络完全基于CDMA,4G和5G网络使用OFDMA作为通信协议。

简而言之,CDMA 和 OFDMA 对于无线通信 2G 时代之后的无线数据传输至关重要,因此每个智能手机供应商都会向高通支付使用费,以使用这些和其他基本无线技术来实现无线通信。除了这些特许权使用费之外,任何特定的手机制造商也很有可能向高通支付使用其基带芯片组的费用,因为高通在智能手机基带领域拥有超过 30% 的市场份额(在 5G 基带领域拥有超过 60% 的市场份额)。

举个具体的例子,苹果公司向高通公司支付每台设备13美元的使用费(不仅适用于智能手机,还适用于支持无线功能的iPad和手表),用于使用无线传输IP,另外还要支付25美元用于实际的基带芯片。

实际上,高通公司以每台设备 13 美元的价格收取对智能手机运行至关重要的技术,而这对高通来说是全球议价能力最强的公司。

Arm ISA对于智能手机的运行也至关重要,为什么他们不能像高通那样收费呢?为什么呢?

另一个有趣的一点是,高通的定价模型是基于使用高通IP的整个设备的BOM成本或销售价格的百分比,而不仅仅是直接使用IP的组件。因此,当系统客户添加与无线通信完全无关的更昂贵的功能(例如更高的 NAND 存储容量)时,高通就可以获取部分价值。难怪客户不喜欢高通,尤其是苹果公司,他们不断试图通过诉讼(但失败了)来摆脱向高通支付的高额费用。

显然,Arm 看到了自己和高通市场地位的相似之处,这就是为什么 Arm 开始采用类似的定价策略。讽刺的是,高通就是这样一个大客户,却对 Arm 的新定价策略大惊小怪。归根结底,我们认为 Arm 的主导地位使其能够灵活地执行各种战略,从而提高每部智能手机出货量的收入,假设 Arm 实际上在核选项中获胜。

这对 Arm 的财务状况意味着什么

让我们看看这会对 Arm 的财务状况产生什么影响。我们将采取保守立场,假设每台设备的收入增长仅适用于非 Apple 智能手机,因为 Apple 已经获得了未来 20 年的架构许可条款,并且由于其创建公司的长期历史,将始终享受甜心交易。

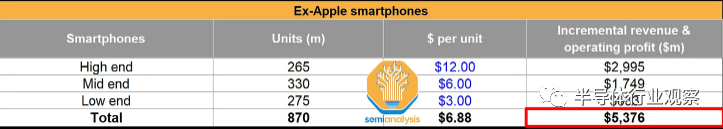

我们将智能手机出货量分为高端、中端和低端,不包括苹果。假设每个细分市场的每单位特许权使用费分别为 12 美元、6 美元、3 美元,增量收入和利润(增量费用为零)将为 Arm 带来额外的54亿美元营业利润,这几乎是 Arm 营业收入的 10 倍!

根据 Arm 当前的定价策略,这听起来很荒谬。但如果我们回过头来尝试回答这个问题:“Arm 的 IP 对客户来说价值几何?”,从第一原则出发,我们认为没有重大的反驳论据可以轻易驳回这一推理。

当然,这是一个乐观的情况,需要很长时间才能实现。顾客会试图反击。目前,只要高通能够在未来几年内集成其定制核心并且诉讼失败,Arm 将无法提高高通的价格。但这应该能让投资者了解投资者的投资目的,以及 Arm 盈利能力的上限比现在高得多。我们现在可以看到估值开始有意义,而不是关注历史盈利能力和增长率或未来一两年的盈利预测。

-

ARM的成功之道2011-05-31 4213

-

ARM Artisan物联网POP IP是什么?2019-10-23 3720

-

谈一谈ARM上市与RISC-V2023-09-30 1338

-

ARM如何挣钱,真相在这里?2016-11-14 14911

-

IP68 级防水旗舰的内部是如何的?索尼XPERIA Z5 拆解2018-07-30 8076

-

为什么苹果等科技巨头最近股价暴跌2018-11-26 3661

-

特斯拉股价的一路飙升 未来仍然具有充足的发展前景2019-12-23 1644

-

小米集团股价成功突破34港元2021-01-04 2895

-

软银计划有变,ARM或将在英美两国同时上市2022-06-16 1334

-

探索两大芯片巨头的演进之道2022-11-30 1706

-

AMD的“Ryzen 7000”和Intel的“第13代Intel Core”系列拆解2022-12-01 4981

-

Arm估值680亿美元 年内全球最大IPO首日涨24.69%2023-09-15 1830

-

安谋控股公司股价暴跌2024-05-10 849

-

英伟达股价飙升,市值逼近苹果2024-05-30 2577

-

富士康股价飙升一倍,AI服务器需求驱动业绩创新高2024-07-09 1280

全部0条评论

快来发表一下你的评论吧 !