国产射频前端芯片格局

电子说

描述

2023年,国产射频领域的各个细分赛道都将迎来上市公司,也都会有自己的标杆和龙头企业,可以说这将是国产射频前端芯片格局初定的一年。在这种格局下,国产射频前端领域的初创公司若想要在行业内站稳脚跟,寻求进一步发展,则需要努力对标相应赛道的标杆企业,发展至赛道前三水平。

射频(Radio Frenquency)一词由英文直译而来,起初最早应用于无线广播(FM/AM)中,而现在射频相关模块仍然搭载在一切需要无线及通讯的设备中,负责2G/3G/4G/5G、Wi-Fi、蓝牙、GPS、UWB、LoRa、NB-IoT等通信协议的接收、转换与呈现。没有射频模块,手机就不能再称之为手机。

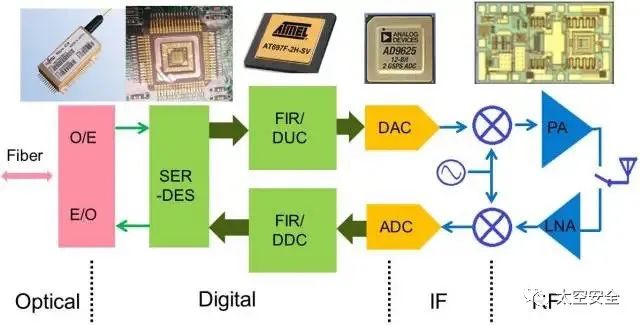

射频芯片是射频模块的核心,指的是能接收或发射射频信号并对其进行处理的集成电路,处理指的是将基带信号进行上变频和滤波的射频信号发射出去,或把接收到的射频信号通过下变频和滤波得到基带信号。

射频芯片对工艺制程要求并不高,可不受摩尔定律影响[2],但不代表它很简单。与CPU、GPU或是电源管理芯片不同,射频芯片设计复杂,且一般以工作频段和增益为主要衡量标准,因此市场整体较为稳定,更新较慢,不像前者那般时常有新品发布。[3]

主流射频厂商主要采用自主生产的方式运营,即IDM(Integrated Design and Manufacture,垂直整合制造),Fabless(无制造半导体)模式的公司难以与IDM公司形成优势,此外,射频芯片门槛非常高,并不是说做就能做。

一方面,移动终端设备功能快速增加,5G、Wi-Fi 6技术成为主流,射频芯片数量急剧增加,然而留给射频芯片的空间却没有同步增加,高度集成化将进一步增大其设计难度,加之不同类型芯片结合方式、干扰和共存等问题,设计难度指数化提升。举个例子来说,4G 时代,仅头部手机厂商旗舰机会采用高度集成的PAMiD射频前端方案,而5G时代,L-PAMiD和L-PAMiF等已成为中高端手机标配,提供不了相关技术的射频芯片公司只会被淘汰。[4]

另一方面,从商用角度来看,设计一款射频芯片不仅需要大量理论知识,也非常考验设计者的经验,不依赖制程的集成电路大多依靠更换材料提升性能,GaAs(砷化镓)、SiGe(硅锗)、GaN(氮化镓),每一代材料,都拥有其工艺、器件和电路,加上很多射频芯片的指标要求都是在挑战工艺极限,这就要器件结构拥有诸多创新。[5]

射频芯片是一个非常泛的词,虽然很多情况下,大家口中的射频芯片多指代射频前端芯片,但实际上嵌入在手机中的射频芯片不止一种,每一种都具有广阔的市场前景。

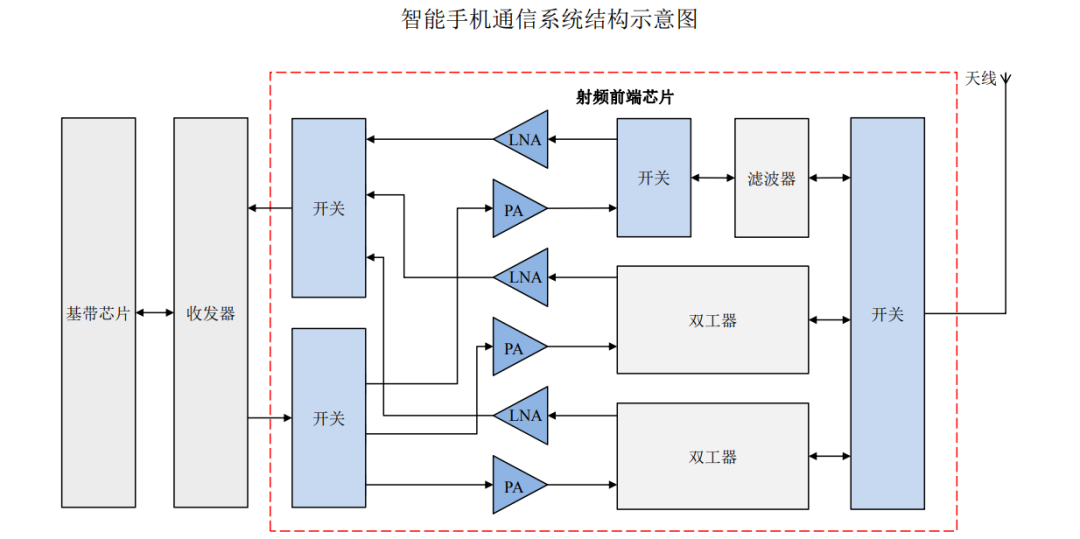

普遍来说,手机无线通信模块分为射频前端、基带、收发器、天线四大部分,每个部分又是由大量分立的芯片组成,市场非常复杂。

智能手机通信系统结构示意图[6]

射频前端——国产的最爱

射频前端RFFE(RF Front End)是天线与射频收发芯片的必经之路,它负责无线电磁波信号的发送和接收,是移动终端设备实现蜂窝网络连接、Wi-Fi、蓝牙、GPS等无线通信功能所必需的核心模块。

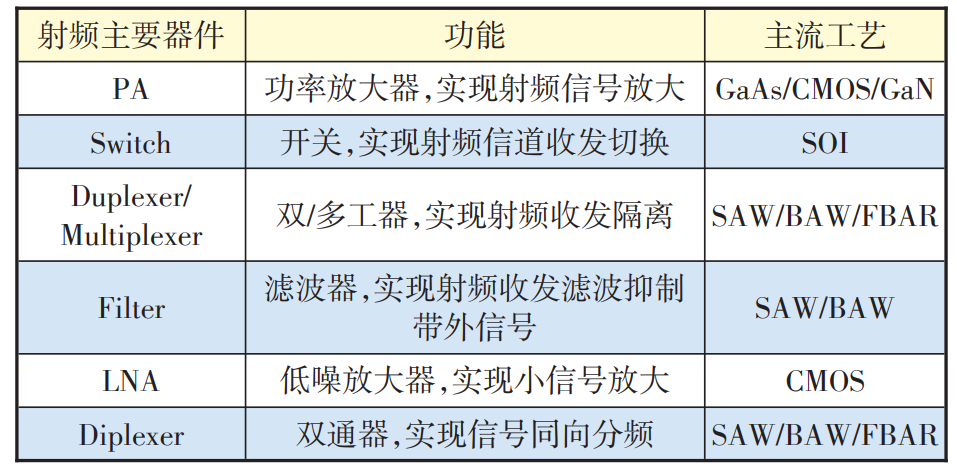

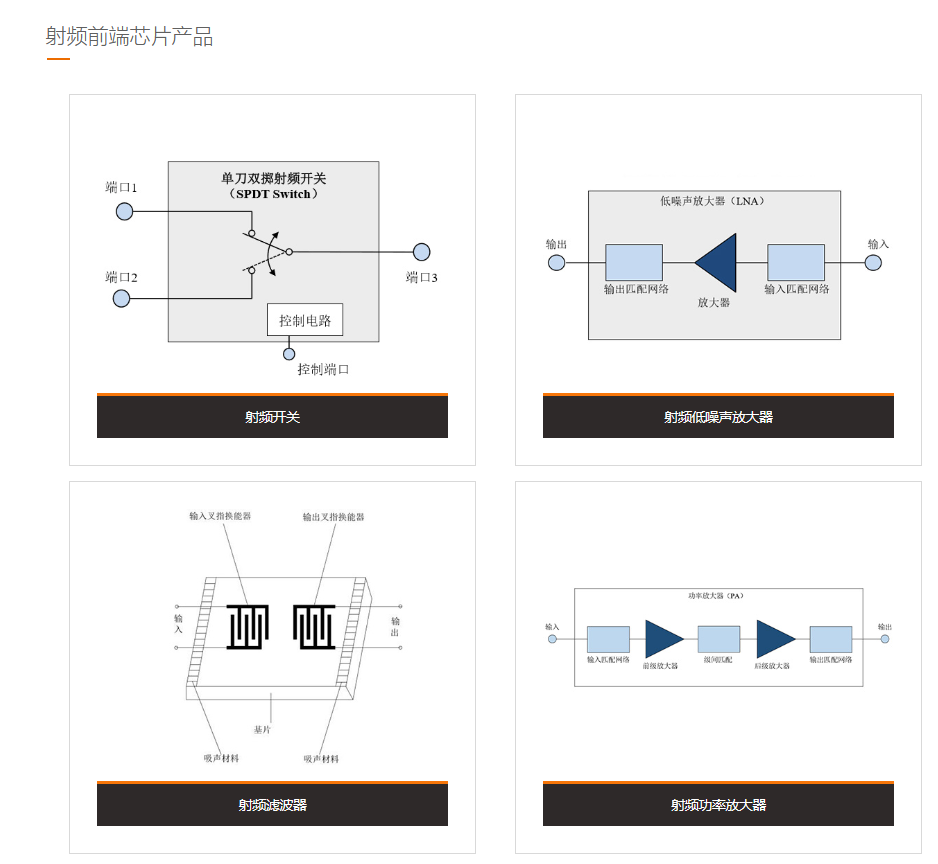

射频前端芯片通常集成多种不同器件,不同终端中所集成的器件的种类和数量也不同。大多情况下,射频前端芯片包含功率放大器(PA)、滤波器(Filter)、双工器或多工器(Duplexer或Multiplexer)、低噪声放大器(LNA)、开关(Switch)、天线调谐模块(ASM)等器件,而在部分终端的射频前端架构中,还会在天线开关后增设双通器(Diplexer)、连接器 (Coupler)。[7]

不同器件并非各做各的任务,而是彼此协调联动:射频功率放大器(PA)用于放大发射通道的射频信号;射频低噪声放大器(LNA)用于放大接收通路的射频信号;双工器用于隔离发射信号和接收信号;滤波器用于保留特定频段的信号,滤除特定频段外的信号;射频开关用于实现射频信号收发转换,并将不同频段射频信号集中在同一通路。[6]

此外,不同器件也影响着整机的通信质量:如整个前端的链路插损影响着射频信号功率和灵敏度,PA放大性能会影响发射信号的功率,LNA放大性能会影响接收信号的灵敏度,滤波器会影响射频信号的带外杂散指标等。[8]

终端部分射频前端器件介绍[7]

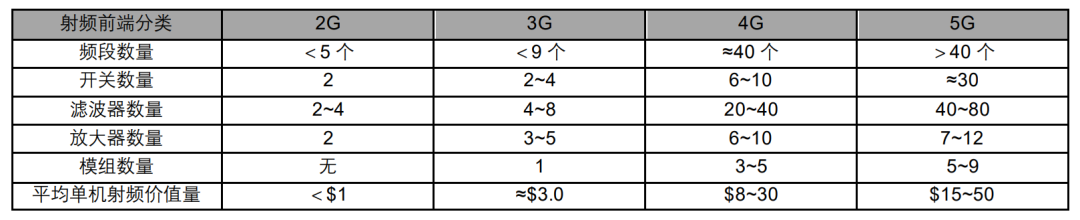

从2G到5G,射频前端设计已大有不同:

一方面,移动终端设备内芯片数量急剧增加,整体价值不断攀升,比如说,高端4G手机中射频前端的价值达到2G制式手机的17倍,而在5G时代射频前端价值则达到4G制式下的两倍以上;[9]

另一方面,移动终端设备留给射频前端芯片的空间并没有增加,以往,射频前端模块电路设计着重于功率放大器(PA)设计,追求低电压操作、高功率输出、高功率,以符合使用低电压电池,藉以缩小体积,同时达到省电的目的[10],但在功能愈加丰富的现今,厂商只能不能提升射频前端的集成度,来满足现有设计需求,这必然会增加中高端市场准入门槛。

2G~5G射频前端构成数量变化及价值量[11]

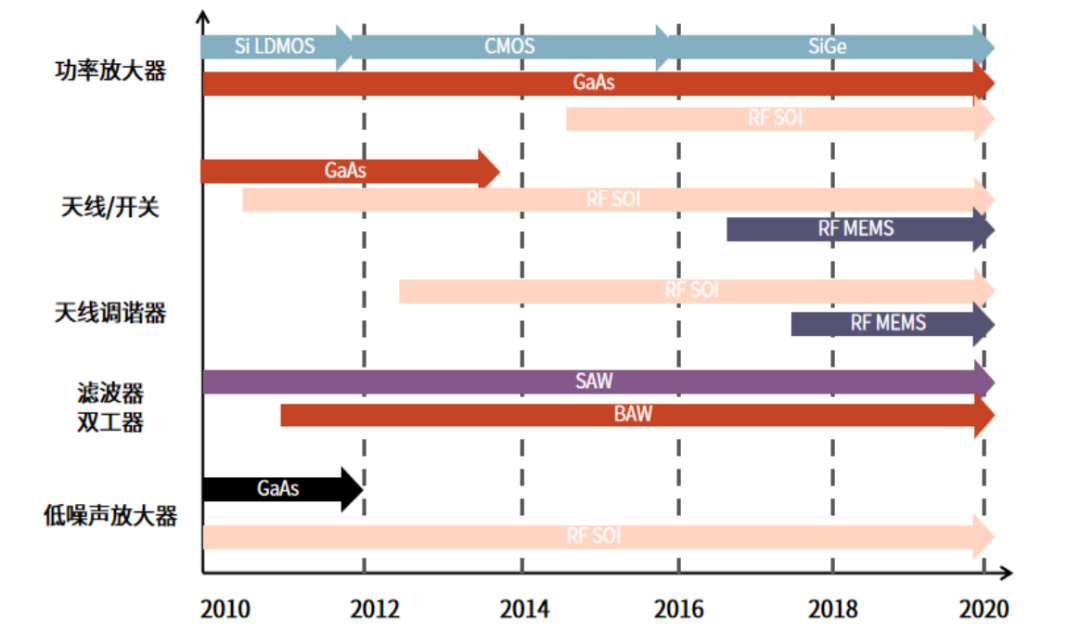

在过去多年的发展中,射频前端不同器件工艺和材料经历多次迭代,目前2GHz以下频段,射频前端模块以金属氧化物半导体(CMOS)、双极结型 (BJT) 、硅锗 (SiGe)或Bipolar CMOS等硅集成电路制程设计为主,而5GHz以上频段,砷化镓场效应晶体管在电性功能表现优强势。纵观整个市场,现在射频前端各器件趋势如下——

滤波器:可分为射频滤波器与基站滤波器,SAW(声表面波)、BAW(体声波)是目前主流技术,相比SAW,BAW的的频段更高、损耗更小、频率范围更广[12]。目前,SAW偏向中低频率数据处理,以日系厂商为主,市场应用空间更大,BAW偏向高频率数据处理,以美系厂商为主,应用空间更窄,但价值量高[2]。从产业链端来看,上游关键原料包括压电晶片(SAW常用钽酸锂、铌酸锂等,FBAR常用氮化铝等)和陶瓷基板,主要集中在日本;中游器件制造集中在日本和美国;下游需求端包括手机、车载终端、VR设备等。4G时代,一款手机仅需30多个滤波器,而5G时期通常要使用上百个滤波器,此外单价也从7.5美金提升至8~12美元,市场空间正逐步攀升[13]。市场方面,滤波器将从2022年的121亿美元提升至2030年的346.1亿美元,年复合增长率16.2%;[14]

放大器:分为射频低噪声放大器和射频功率放大器两类,主要采用PHEMT和HBT两类晶体管实现,X波段及以上频段主要采用频率高、噪声低、输出功率大的PHEMT工艺,HBT工艺则在高速、大动态范围、低谐波失真、低相位噪声等应用占据独特地位[15],只有满足一定技术指标的放大器才具备实用性,包括功率输出、系统效率、频率范围和失真等,国内玩家包括慧智微、紫光展锐、飞骧科技、昂瑞微等。市场方面,PA将从2022年的50.3亿美元增长至2032年的210.4亿美元,年复合增长率15%[16],LNA将从2020年的20.5亿美元增长至2027年的32.9亿美元,年复合增长率6.97%;[17]

射频开关:主要包括传导开关和天线开关两类,主要采用RF-SOI工艺,广泛应用于智能手机等移动智能终端[11]。市场方面,射频开关将从2020年的40.2亿美元增长至2027年的85.6亿美元,年复合增长率11.4%;[18]

双工器:又称天线共用器,由两组不同频率的带阻滤波器组成,避免本机发射信号传输到接收机,技术指标主要包括工作频率范围、隔离度、插入损耗、稳定度、电压驻波比(VSWR),市场方面,双工器将从2022年的78.5亿美元增长至2023年的216.2亿美元,年复合增长率,10.7%。[19]

不同射频前端器件的材料、特殊制造工艺都在不断发展[20]

射频前端全球市场增长稳定,且集中度极高。Yole数据显示,美国的思佳讯(Skyworks)、博通(Broadcom)、威讯联合半导体(Qorvo)、高通(Qualcomm)和日本的村田(Murata)五家厂商的产品在2021年和2022年占据了超过80%的市场份额,国内厂商锐迪科、国民飞骧、唯捷创芯、韦尔股份等则只能分食仅剩的20%市场份额。

需指出的是,虽然本土厂商已不断在射频开关、低噪声放大器等细分领域实现突破,但依然缺乏中高端产品,高度依赖进口。[40]

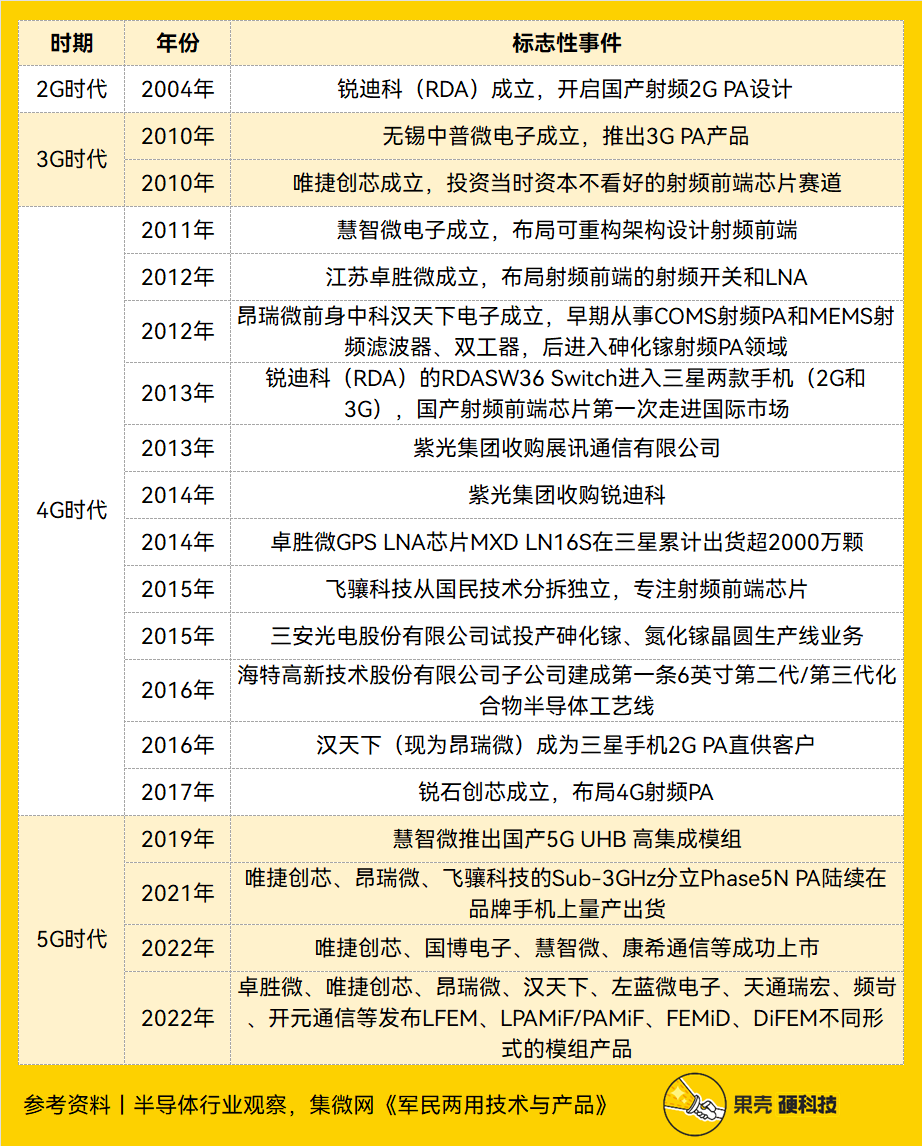

国产射频芯片关键事件,制表丨果壳硬科技

参考资料丨半导体行业观察[41][42],集微网[43]《军民两用技术与产品》[44]

当国产射频芯片赛道挤满玩家之后,内卷开始,曾经的香饽饽开始出现异样。

国产射频前端芯片五个赛道与五个标杆

国频前端芯片企业的成功基本是基于单点突破的,最终形成了五个赛道和五个标杆。个人看来,滤波器是一个很大的市场,但分立滤波器很难形成一个赛道和龙头企业。射频前端芯片的末端是模组,接收滤波器的尽头是DiFEM和LFEM,而发射滤波器的尽头则是PAMiD。

1

赛道一:射频开关/LNA,

标杆企业:卓胜微

江苏卓胜微电子股份有限公司成立于2012年8月10日,于2019年6月18日在深圳证券交易所创业板上市,是一家专注于射频集成电路领域的研究、开发、生产与销售的高新技术企业。公司通过多年的技术经验积累,持续完善公司产品矩阵,主要向市场提供射频开关、射频低噪声放大器、射频滤波器、射频功率放大器等射频前端分立器件及各类模组产品,同时公司还对外提供低功耗蓝牙微控制器芯片。目前公司已初步完成射频前端全品类的纵深布局,形成资源和技术平台的竞争优势,成为国内领先覆盖从研发设计、晶圆制造、封装测试到销售等完整产业链的射频前端供应商。

卓胜微自成立以来经营业绩和利润保持平稳增长,营业收入从2014年的4400万人民币增长至2018年的5.6亿人民币。2018年分立射频开关营业收入4.6亿人民币,占比82%;LNA营业收入8500万人民币,占比15%。而在上市后,2019年的营业收入更是达到了15.12亿人民币,增长超过3倍。2022前三季度,实现营业收入30.17亿人民币,2022年营收预计为41.67亿元。

卓胜微在上市后,进入所有手机品牌客户,锁定第一供应商的位置,助力业绩快速增长。与此同时,卓胜微从分立开关转向DiFEM和LFEM,其业绩再次得到快速增长。2021年,卓盛微推出了PAMiF,标志着正式进军手机PA,未来也必然会向PAMiD迈进。

国产射频前端芯片的第一个赛道,将在卓胜微的主导和射频行业的推动作用下,从从分立开关/LNA赛道逐渐转变为DiFEM和LFEM赛道。

2

赛道二:Phase2和Phase5N PA,

标杆企业:唯捷创芯

中国于2008年4月1日开始普及3G网络,目前有三种3G标准:WCDMA、CDMA 2000、TD-SCDMA。

作为国内PA行业的领先力量的唯捷创芯成立于2010年6月,为3G PA而生,一直专注于射频前端及高端模拟芯片的研发与销售,产品主要应用于智能手机等移动终端,是手机中的核心芯片之一。2012 年公司独立研发的射频功率放大器芯片开始量产,2013 年公司即进入全国集成电路设计企业前 30 强。到2014年,唯捷创芯果断放弃3G PA,进入了4G Phase2 PA,并于2016年开始将产品投放市场,到2018年,其销售额达到了2.83亿元。此后,唯捷创芯营收进入快车道,2019年,2020年,2021年,营业收入分别达到5.58亿,17.86亿和35.09亿人民币。此外,除了在现有产品上取得突破性进展,公司还大力投入到下一代产品中,目前5G产品已在预研阶段。

2022年手机出货量大幅下滑,唯捷创芯前三季度营业收入约17.77亿元,预计全年应收将达到25亿元左右,较2021年下降30%。尽管如此,Phase2和Phase5N PA产品,唯捷创芯仍然是国内手机品牌客户的第一供应商。

与此同时,唯捷创芯也正在全力布局PAMiD和PAMiF产品,在分立开关领域加大技术、资金和人力投入。

3

赛道三:PAMiD和PAMiF,

标杆企业:慧智微

慧智微成立于2011年11月,是一家为智能手机、物联网等领域提供射频前端的芯片设计公司,在PA模组产品上进入较早,并取得了一系列成果和优势。前端PA/LNA模块采用了可重构架构,集成度更高,而使用晶圆更少,有助于兼容更大尺寸的滤波器;由于其具有软件调优特性,因此便于集成后的二次适配;同时通过产品迭代和不断积累,具备了PAMiD封装控制能力。

公司具备全套射频前端芯片设计能力和集成化模组研发能力,技术体系以功率放大器(PA)的设计能力为核心,兼具低噪声放大器(LNA)、射频开关(Switch)、集成无源器件滤波器(IPD Filter)等射频器件的设计能力,产品系列覆盖的通信频段需求包括 2G、3G、4G、3GHz以下的5G重耕频段、3GHz~6GHz的5G新频段等,可为客户提供无线通信射频前端发射模组、接收模组等,其产品应用于三星、OPPO、vivo、荣耀等国内外智能手机品牌机型,并进入闻泰科技、华勤通讯等一线移动终端设备ODM厂商和移远通信、广和通、日海智能等头部无线通信模组厂商。慧智微专注于可重构射频前端架构,采用基于“绝缘硅(SOI)+砷化镓(GaAs)”两种材料体系的混合架构射频前端技术路线,并实现技术突破及规模商用,使射频前端器件可以通过软件配置实现不同频段、模式、制式和场景下的复用,取得性能、成本、尺寸多方面优化。

4

赛道四:WiFi FEM,

标杆企业:康希通信

康希通信科技(上海)有限公司成立于2014年9月26日,由国际上在射频半导体设计、应用、生产和销售领域经验丰富的专业人才归国组建而成,凭借在射频前端领域深厚的技术积累与研发实力,为业界带来了康希通信特有的小尺寸、高线性和高效率 GaAs + CMOS 射频前端解决方案。康希通信专注于WiFiFEM研发,2020年,康希通信抓住WiFi6FEM的机会,实现了8111万销售额,并在此后用技术和产品证明自己,在2021年和2022年上半年,销售额分别达到3.42亿元和2.03亿元,相比于2019年的2857万销售额,保持了稳定且快速的增长。此外,随着新技术标准——WiFi7的快速崛起,康希通信凭借其技术突破,在WiFi7 FEM方面得到了全球主流厂商的认可,未来可期。

5

赛道五:基站PA,

标杆企业:某上市企业

基站PA领域,国内已有两家上市公司和一家准上市公司。两家上市公司为IDM公司,而准上市公司是fabless设计公司。

基站PA分GaN PA、LDMOS PA、GaAs PA,这些产品长期被国外厂家所垄断,近些年国内公司也开始研发,真正做到批量出货的公司较少,目前,基站PA主要采用LDMOS PA,但是LDMOS技术适用于低频段,在高频段领域存在局限性。行业人指出,5G基站GaN PA将成为主流技术,GaN PA能较好的适用于大规模MIMO技术。2021年和2022年两年期间,国内基站PA市场规模约50亿元,预测2023年将下降至30亿元左右。

目前,在基站PA领域,宏基站PA领域的企业有日本住友和美国Cree,微基站PA领域的企业有Skyworks和Qorvo等。

-

国产射频前端单芯片2023-02-02 2573

-

[资料] 国产射频前端单芯片2023-02-22 1478

-

射频芯片和射频前端参考设计架构2015-03-31 19657

-

滤波器难做 射频前端器件的国产化之路将走的很艰难2019-05-28 7084

-

慧智微:国产射频前端芯片在5G时代的突破2019-09-27 4387

-

国产射频前端芯片未来可期2020-12-04 4420

-

射频前端的国产化之旅2021-01-28 1974

-

国产射频芯片厂商正在逐步崛起2021-04-02 3297

-

国产射频芯片龙头卓胜微全面布局5G射频前端产品线2021-06-25 14122

-

全球射频前端芯片TOP10厂商盘点2023-02-19 12360

-

悉芯射频 | 高性能射频前端芯片-WiFi6(802.11ax) FEM可实现国产替代2022-09-07 5419

-

射频前端和射频芯片的关系2023-09-05 4398

-

浅谈国产射频前端芯片的格局2023-09-25 3215

-

国产5G射频前端方案解析2024-01-05 12091

-

国产射频前端行业,第二次冲锋2025-09-11 583

全部0条评论

快来发表一下你的评论吧 !