台积电、三星、英特尔等发布2nm以上制程路线图

制造/封装

描述

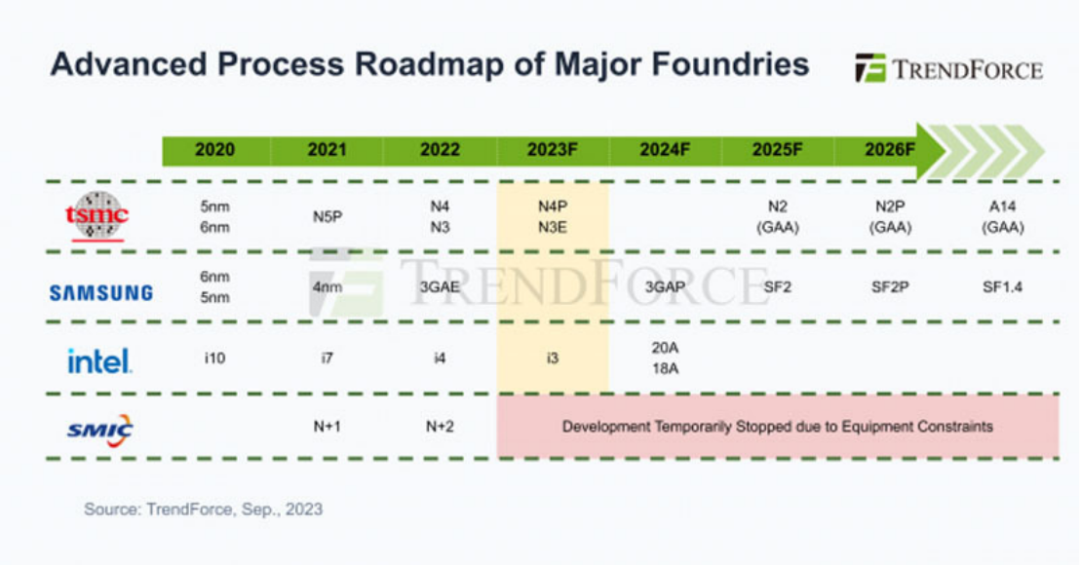

据集邦咨询报道,台积电、三星、英特尔等尖端制程代工厂纷纷发布2nm及以上制程路线图,凸显下一代GAA技术领先地位的开发竞争加速。

大型晶圆厂的前沿工艺路线图。请注意,这是TrendForce根据各公司公布的计划创建的,不一定完全如图所示(来源:TrendForce,截至2023年9月)

台积电将于2025年在宝山工厂开始量产2nm工艺

关于产业龙头台积电,集邦科技将于2024年第二季开始在中国台湾新竹科学园区宝山地区(新竹县宝山乡)的工厂安装量产2纳米(N2)制程的制造设备。计划于2025年第四季度开始量产,月产量约为30,000片晶圆(12英寸晶圆)。此外,新指定为2nm量产基地的高雄工厂,将于2026年(即N2开始量产一年后)开始量产HPC用背面供电技术的“N2P”。顺便说一句,与传统技术相比,背面供电技术据称可提高速度10%至12%,逻辑密度提高10%至15%。

台积电似乎也计划在中国台湾北部(桃园)的龙潭科学园区建立一座2纳米及以上的尖端半导体工厂(也许是为了增加2纳米或1.4纳米的产量),但这一计划遭到了来自当地居民的反对。10月17日,台湾多家媒体同时报道。新工厂原定建在台湾政府科学园区管理局为科技园区第三期扩建而征用的土地上,但许多当地居民被要求离开,以便为工厂扩建让路。由于遭到公众强烈反对,这个想法不得不被放弃。细节尚未透露,但暂时计划在两家工厂量产2nm产品,放弃本次拿地不会影响公司2nm工艺产品的生产。

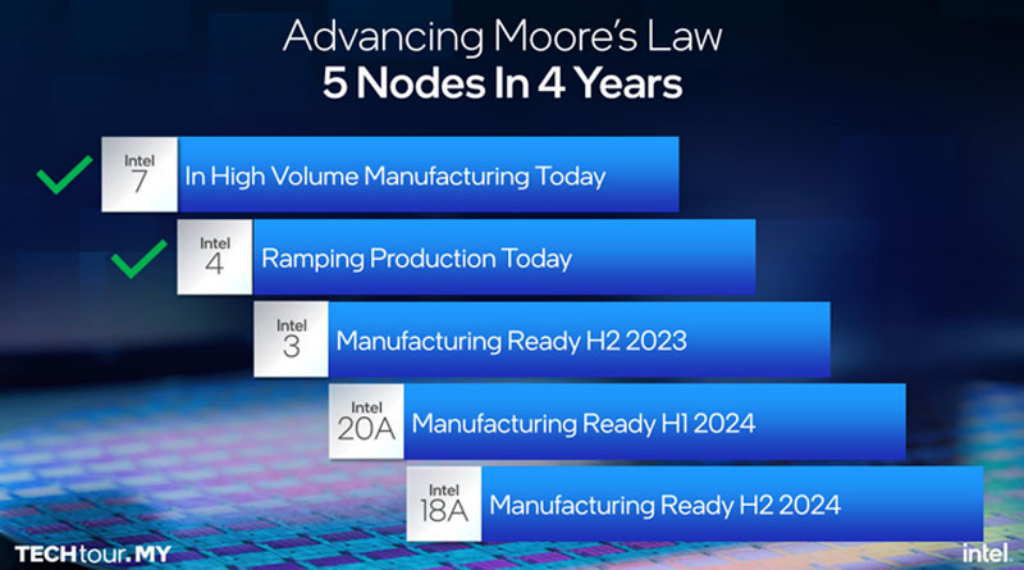

英特尔计划在四年内实现五个技术节点

另一方面,英特尔正在从 FinFET 快速发展到基于环栅 (GAA) FET 的 MBCFET 和 BSPDN(背面供电网络)技术。该公司制定了“四年内实现五个技术节点”的快速小型化目标,并计划在2024年赶上并超越其他公司。英特尔计划于2024年上半年开始生产采用基于GAA技术的RibbonFET晶体管架构的英特尔20A工艺,并宣布计划将生产转移到其衍生的英特尔18A工艺。

英特尔4年内实现5个技术节点的路线图(来源:英特尔,2023年8月)

该公司目前正在其爱尔兰工厂量产Intel 4工艺,但尚不清楚该公司是否拥有足够的EUV曝光设备,该公司是否能够按计划维持其路线图还有待观察。此外,该公司计划领先于其他公司推出针对2纳米左右制程的高NA(NA=0.55)的EUV曝光设备,但高NA EUV曝光设备也已如期推出,目前尚不清楚。它将投入实际使用。

三星从3nm开始采用GAA将是未来的试金石

三星的代工业务先于其他公司采用了 3nm 工艺的 GAA 架构,但似乎正面临良率低等问题。该公司计划于2025年开始采用2nm工艺量产,并计划于2027年开始采用1.4nm工艺量产。台积电和英特尔计划从2nm工艺开始采用GAA架构,但较早引入GAA的三星如果能利用其在2nm的经验,将获得先发优势,提供比其他公司更高的良率并赢得市场

此外,主要受到美国对中国半导体法规影响的中芯国际已暂停其小型化计划。这是因为ASML的EUV光刻设备尚未可用,但他们似乎已经利用现有的ArF浸没式光刻设备实现了使用多重图案化的7nm工艺,并且也有传言要达到5nm工艺。此外,日本Rapidus计划在合作伙伴IBM和imec的合作下,于2027年底在日本开始量产2nm工艺,但未来的路线图仍在进行中,直到2nm工艺推出为止。可见,因为它不可见。此外,台积电和三星还制定了2027年将1.4纳米作为尖端工艺应用于量产的路线图。

中国大陆成熟制程产能观察

据TrendForce集邦咨询统计,2023~2027年全球晶圆代工成熟制程(28nm及以上)及先进制程(16nm及以下)产能比重大约维持在7:3。中国大陆由于致力推动本土化生产等政策与补贴,扩产进度最为积极,预估中国大陆成熟制程产能占比将从今年的29%,成长至2027年的33%,其中以中芯国际(SMIC)、华虹集团(HuaHong Group)、合肥晶合集成(Nexchip)扩产最为积极。

Driver IC方面,主要采用HV(High Voltage)特殊工艺,各家业者近期聚焦40/28nm HV制程开发,而目前市场制程技术较领先的业者是联电(UMC),其次是格芯(GlobalFoundries)。不过,中芯国际28HV、合肥晶合集成40HV将先后于今年第四季、明年下半年进入量产阶段,并与其他晶圆代工业者的技术差距逐渐缩小,尤其制程能力与产能相当的竞争者如力积电(PSMC),或暂无十二英寸厂的世界先进(Vanguard)、东部高科(DBHitek)短期内将首当其冲;对联电、格芯中长期来看也将造成影响。

CIS/ISP方面,3D CIS结构包含逻辑层ISP与CIS感光层,主流制程大致以45/40nm为分水岭,逻辑层ISP制程将持续往更先进节点发展;CIS感光层与FSI/BSI CIS则以65/55nm及以上为主流。目前技术领先业者以台积电(TSMC)、联电、三星(Samsung)为主,但中芯国际、合肥晶合集成紧追其后,除持续追赶制程差距,产能也受惠中国智能手机品牌OPPO、Vivo、小米(Xiaomi)等支撑,加上陆系CIS业者OmniVision、Galaxycore与SmartSens响应政府政策,陆续将订单移回中国大陆进行投产支撑。

Power Discrete(功率元件)方面,主要涵盖MOSFET与IGBT两种产品,世界先进、HHGrace深耕Power Discrete制程已久,制程平台及车规验证覆盖完整性皆较其他同业更高。而受惠于大陆电动车补贴政策以及铺设太阳能相关基础建设,陆系晶圆代工业者据此获得更多切入机会,包含主流代工厂HHGrace、中芯国际、合肥晶合集成、CanSemi在内的业者,加上本土小型的Power Discrete IDM、晶圆厂如GTA及CRMicro等均加入Power Discrete竞争行列。若大陆产能同时大量开出,将加剧全球Power Discrete代工竞争压力。

整体而言,中国大陆透过积极招揽海外及境内IC设计业者投产或研发新品,目的为提高本土化生产的比例,但大幅扩产的结果可能造成全球成熟制程产能过剩,且随之而来的将会是价格战。TrendForce集邦咨询认为,中国大陆成熟制程产能陆续开出,针对Driver IC、CIS/ISP与Power discrete等本土化生产趋势将日渐明确,具备相似制程平台及产能的二、三线晶圆代工业者可能面临客户流失风险与价格压力,技术进展和良率将是后续巩固产能的决胜点。

编辑:黄飞

-

台积电2纳米制程或将领先对手三星及英特尔2022-09-13 1320

-

台积电的2nm芯片工厂规划得怎么样了2022-07-06 1855

-

三星2nm量产时间 三星2nm有自己的光刻机吗2022-07-01 5129

-

台积电2nm芯片用什么技术 台积电2nm芯片在哪里建厂2022-06-24 2584

-

日本2nm芯片计划:联合美国对抗三星台积电2022-06-23 1709

-

台积电为发展2nm制程竟计划投入2300亿!为的就是保全领先地位2022-06-06 1665

-

台积电、三星在2022年将制程工艺推到2nm2020-11-18 2485

-

台积电2nm工艺制程研发启动,预计2024年可实现投产2019-08-26 3358

-

三星用 GAA工艺挑战物理极限 推进3nm工艺2019-05-30 5312

-

3nm!紧逼台积电,三星挑战摩尔定律极限2019-05-12 5028

-

10nm以下先进制程 台积电和三星采取怎样的策略2018-11-16 4444

-

台积电将在7nm制程拉开与三星、英特尔差距2016-04-12 619

-

论工艺制程,Intel VS台积电谁会赢?2016-01-25 13006

-

[转]台积电借16nm FinFET Plus及InFO WLP 通吃英特尔苹果2014-05-07 8788

全部0条评论

快来发表一下你的评论吧 !