汽车半导体行业科普

电子说

描述

1.全球领先的半导体和通讯产品集成企业

1.1起步于移动设备ODM,进军半导体和光学业务

闻泰科技主要从事集研发设计和生产制造于一体的产品集成、基础半导体和光学业务,主要提供手机、平板、笔电、服务器、IoT、汽车电子等终端产品研发制造;半导体功率器件、模拟芯片的研发设计、晶圆制造和封装测试;光学模组的研发制造服务。

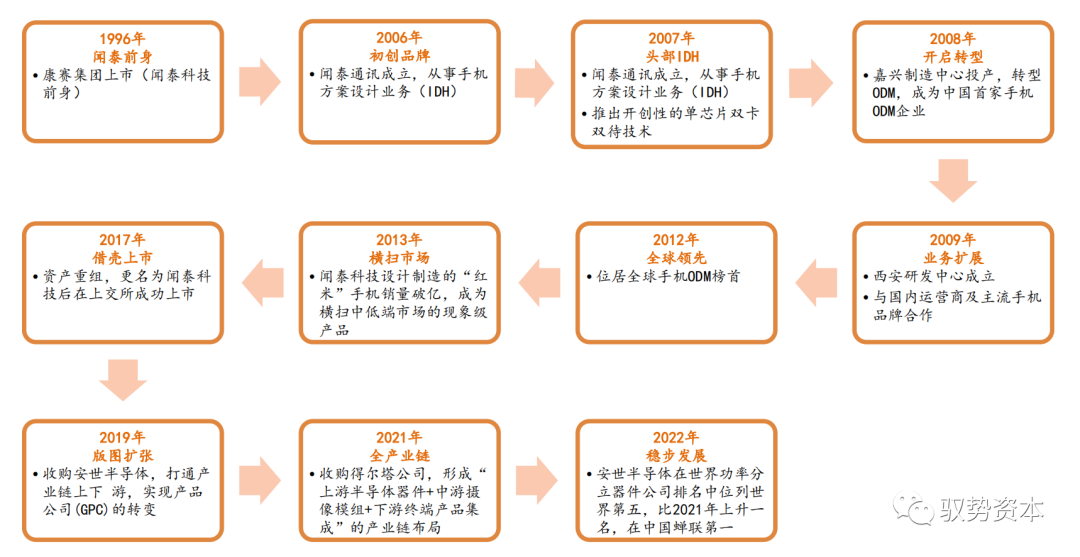

图1 闻泰科技发展历程

资料来源:闻泰科技公司官网,闻泰科技 2021 年度社会责任报告,东方财富证券研究所

起步于 ODM 业务,稳居行业前列。闻泰科技旗下负责产品集成业务的闻泰通讯成立于 2006 年,主要从事各类智能终端产品的研发设计和生产制造。闻泰通讯在上海、无锡、深圳和西安均设有研发中心,在韩国等国家设有创新中心,并在嘉兴、无锡、昆明、黄石、印度、印尼均设有制造基地。其主营的移动通讯设备 ODM(原始设计制造商)为公司传统业务,常居行业前列,公司还推动产品集成业务从消费领域向工业、AIoT、汽车电子等领域扩展,扩充业务版图。

2019 年闻泰科技通过收购安世半导体切入半导体业务领域,主要产品组合包括二极管、双极性晶体管、ESD 保护器件、MOSFET 器件、氮化镓场效应晶体管(GaN FET)、碳化硅(SiC)二极管、绝缘栅双极晶体管(IGBT)以及模拟 IC 和逻辑 IC。其总部位于荷兰奈梅亨,在德国汉堡和英国曼彻斯特建有晶圆制造工厂,封装测试工厂位于中国东莞、菲律宾卡布尧和马来西亚芙蓉。涵盖的业务行业包括汽车、移动及穿戴设备、工业与电力、计算机设备、消费领域等, 其中电动汽车的飞速发展是带动安世半导体不断扩张的主要来源。

2021 年闻泰科技收购得尔塔科技,进军光学模组业务领域,研发和生产应用于手机、汽车电子、笔电等领域的摄像头模组。得尔塔科技前身为索尼电子华南有限公司,2017 年被欧菲光收购。目前得尔塔科技在广州、珠海建有大型生产基地,在日本熊本设有设备研发中心。

至此,闻泰科技已形成“上游半导体器件+中游摄像模组+下游终端产品集成”的产业链一体化布局,三大板块业务协同合作,加速产品研发,实现彼此赋能,成为全球领先的产品集成、基础半导体、光学企业。

1.2.股权结构稳定,实际控制人持大部分股权

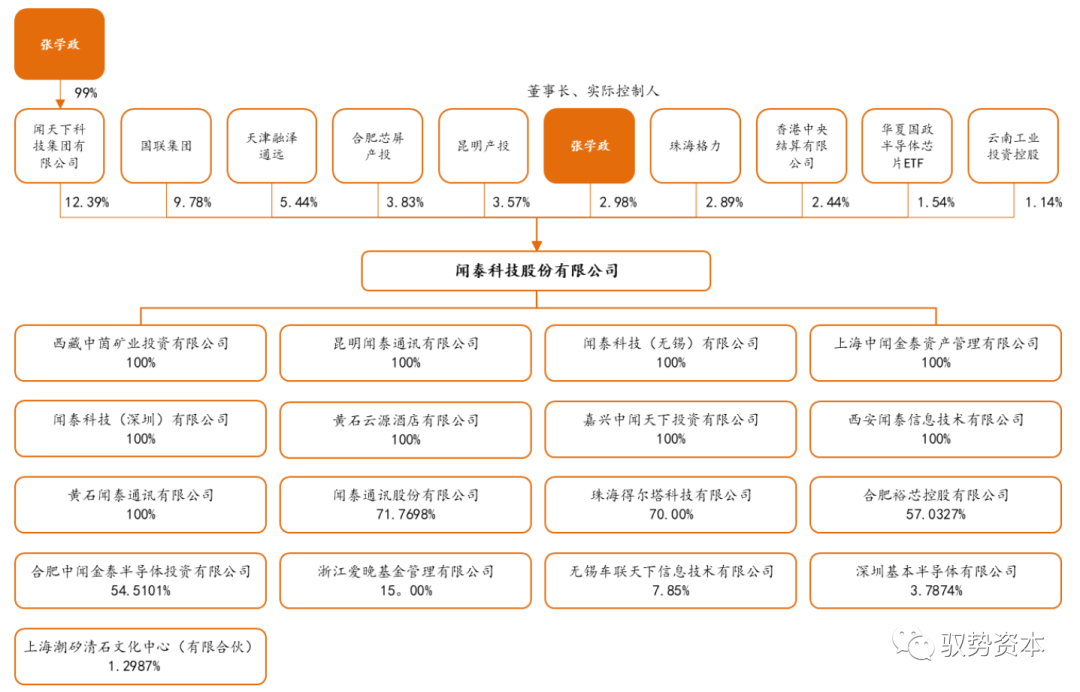

截至公司 2022 年年度报告发布日(2023 年 7 月 31 日),公司第一大股东为闻天下科技集团有限公司,持股比例达12.39%。无锡国联集成电路投资中心、珠海融林股权投资、合肥芯屏产业投资基金、昆明市产业发展股权投资基金分别持有股权比例为 9.78%、5.44%、3.83%、3.57%。公司实际控制人张学政为前十股东中唯一的个人股东,直接持股比例为 2.98%,因其同时为闻天下科技集团有限公司的实际控制人,对闻泰科技综合持股比例达 15.37%。格力电器通过对珠海融林、珠海格力电器的控股成为闻泰科技第三大股东,其与其一致行动人合计持股 8.33%。

图2 闻泰科技股权结构

资料来源:Choice-闻泰科技十大股东明细,Choice 中国企业库,东方财富证券研究所(截至 2023 年 7 月 31 日)

1.3.管理层技术经验丰富,研发实力雄厚

公司董事长兼总裁张学政先生毕业于清华大学,具有硕士研究生学历,1997年至 1998 年任 ST 意法半导体有限公司工程师,1998 年至 2002 年任中兴通讯股份有限公司总经理助理,2002 年至 2004 年任深圳市永盛通讯有限公司、深圳市永盛科技有限公司、上海唐劲数码科技有限公司总经理,2006 年起就职于闻泰通讯股份有限公司,2016 年至今担任闻泰科技股份有限公司法定代表人、董事长、总裁。

公司董事、闻泰通讯董事长张秋红女士具有大学学历,曾任嘉兴精塑通讯科技有限公司副总经理,2017 年至今担任闻泰科技股份有限公司董事、闻泰通讯股份有限公司董事长。公司董事兼副总裁高岩先生具有硕士研究生学历,2020年至今担任闻泰科技股份有限公司董事、闻泰通讯股份有限公司首席技术官。

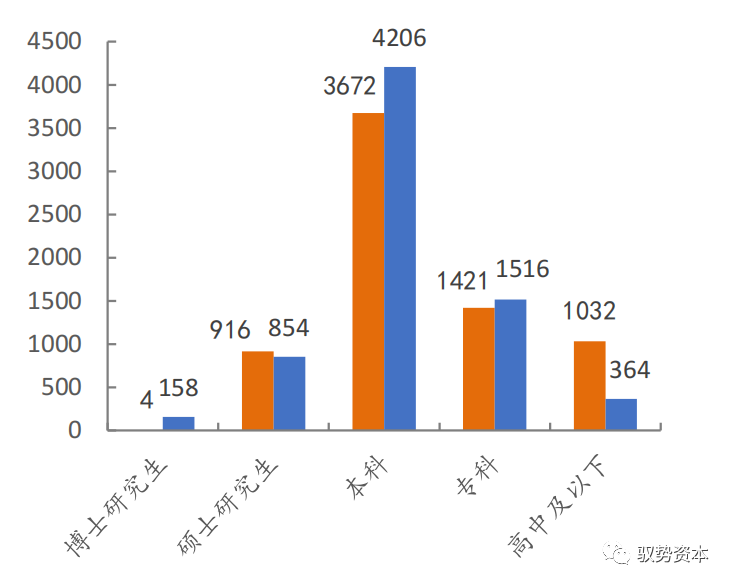

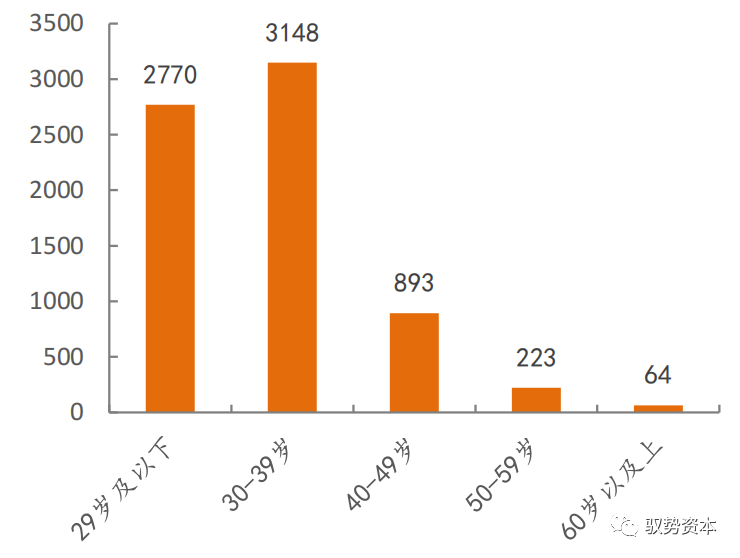

公司研发团队实力雄厚且规模不断壮大。截止 2022 年报发布日,公司研发人员数量达 7098 名,占公司总人数比例的 21%,其中具有硕士、博士研究生学历的研发人员占比超过 14%,具有本科及以上学历的研发人员占比超 73%,较去年上涨约 8%,团队高学历人员比例逐年增加,为公司研发能力提供更强有力的保障。同时团队兼具经验丰富的资深研发专家和年轻技术力量,老、中、青比例协调,构成了一支技术底蕴深厚、结构合理的高素质研发队伍。

图3 公司员工受教育程度(人数)

资料来源:闻泰科技 2022 年度报告,数据截至 2022 年 12 月 31 日,东方财富证券研究所

图4 公司研发人员年龄结构(人数)

资料来源:闻泰科技 2022 年度报告,数据截至 2022 年 12 月 31 日,东方财富证券研究所

1.4.以半导体业务为龙头,打造产业链一体化制造公司

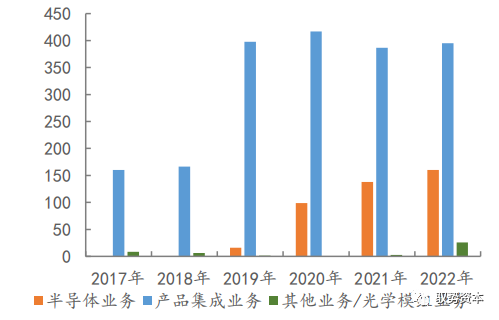

移动终端 ODM 是公司主要收入来源,收入结构持续优化。公司主营业务包含移动终端 ODM、半导体 IDM、光学模组及其他三大板块,2022 年各板块收入占比分别约为 68.03%、27.55%、4.42%。移动终端 ODM 为公司传统业务,虽近年来占比有所下滑,但仍为主要业务收入来源;半导体 IDM 业务发展迅速,是主要的盈利来源,未来占比有望进一步提高;光学模组业务在战略上补足产业链一体化格局,为公司发展补全战略版图。

子公司半导体业务全球领先。闻泰科技旗下安世半导体以半导体 IDM 为主营业务,包含芯片设计、晶圆制造和封装测试等全产业链环节,业务涵盖汽车、通信、消费、工业等众多领域。安世半导体前身为恩智浦的标准产品事业部,具有超过 60 年的半导体行业经验,2017 年从恩智浦剥离,2019 年被闻泰科技收购。安世半导体主要产品包括二极管、双极性晶体管、ESD 保护器件、MOSFET器件、氮化镓场效应晶体管(GaN FET)、碳化硅(SiC)二极管、绝缘栅双极晶体管(IGBT)以及模拟 IC 和逻辑 IC。其中晶体管(包括保护类器件 ESD/TVS等)为收入占比最大的产品线,2022 年收入占比约为 46.3%,MOSFET 功率管和模拟与逻辑 IC 产品分列二三,占比分别为 31%和 18.2%。较 2021 年相比,晶体管占比下降约 4.03%,而 MOSFET 功率管、模拟与逻辑 IC 分别上升约 3.47%、1.63%。此外,根据 IHS Markit2020 数据,安世半导体的二极管晶体管产品居全球排名第一,标准逻辑器件产品居于全球排名第二,小型号 MOSFET 居于全球排名第二。

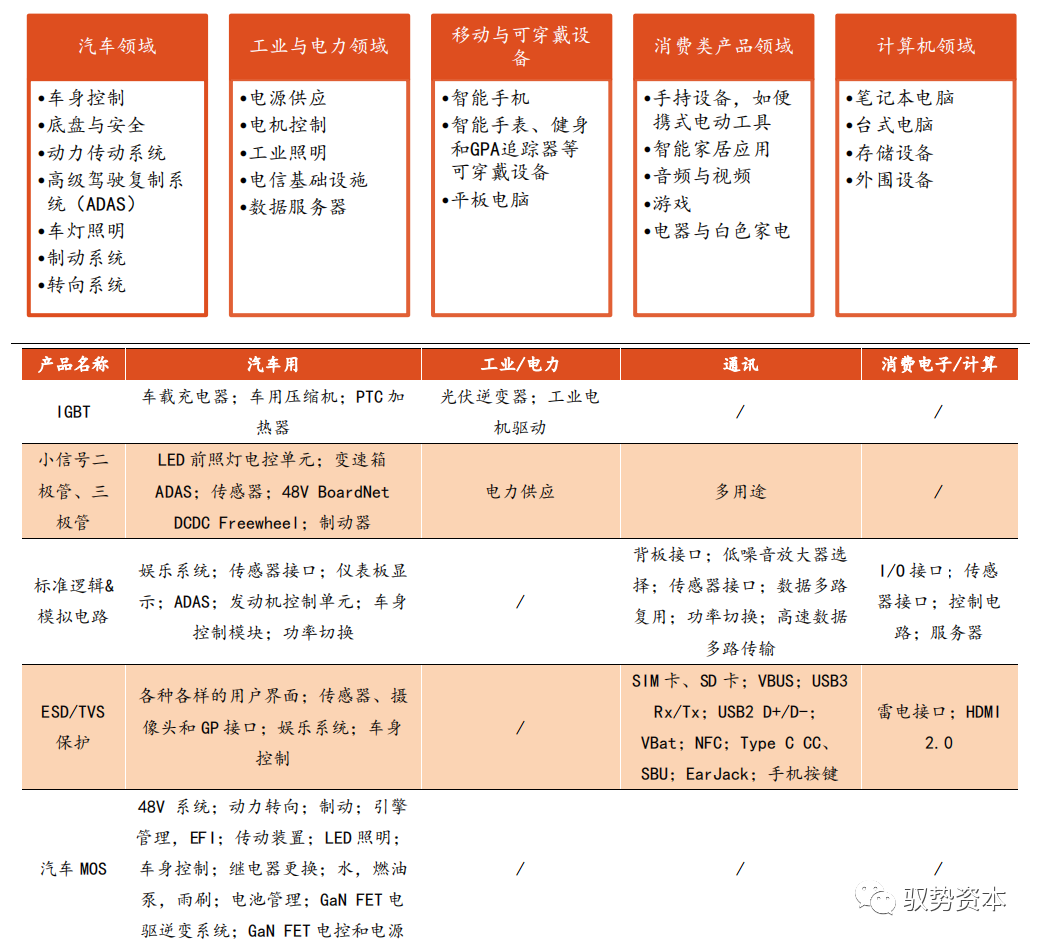

图5 公司主要半导体产品及下游应用

资料来源:闻泰科技 2022 年度报告,东方财富证券研究所

产品集成业务方面,手机 ODM 业务是公司的传统业务以及主要营收来源。闻泰科技自 2006 年起从事手机方案设计,2008 年随着嘉兴生产基地投产,闻泰通讯从 IDH 转型为集研发设计与生产制造为一体的 ODM,成为行业龙头。除手机 ODM 外,公司的集成业务还拓展到平板、笔电、AIoT、服务器、汽车电子等领域。在笔电业务上应用闻泰、安世联合推出的各类射频、通讯、电路小型化 SiP 模块产品以推进产品创新,已通过多个全球笔记本电脑客户深刻认证,即将量产。通过与半导体业务联合,公司亦凭借 2U 双路机架服务器和 4U 双路存储服务器等产品成功开拓服务器市场,中标多个知名客户的服务器项目,服务器业务有望成为新的利润增长点。此外,公司还积极发展汽车电子业务,旨在成为汽车电子行业的智能汽车和智慧出行的前装车规级解决方案提供商,为客户提供从软件到硬件再到制造的一整套方案,包括但不限于智能座舱、智能网联和自动驾驶领域的创新产品研发。

光学模组产品下游应用广泛。光学模组业务在摄像头模组业务领域具备稀缺性,拥有先进的 FlipChip 封测技术能力,可以生产具有更稳定性能、更强抗干扰、更小产品尺寸的顶级光学产品,除专注于原有细分领域外,随着 5G 通信技术、智能驾驶技术、3D Sensing 技术、人工智能等新一代科技的快速发展及应用,得尔塔科技所经营的摄像头模组业务也将在消费电子、汽车、AIoT 等领域得到更广泛的应用。

闻泰科技致力于加强各板块间业务协同合作,以打造出全产业链的一体化格局,以公司提高核心竞争力。半导体业务和产品集成业务的协同有助于整合通讯和半导体业务的产品、客户、供应链资源。通过与半导体业务拉通,产品集成业务可以充分应用半导体业务 IDM 平台能力,引入更多功率、模拟芯片的产品协同能力,从而推动 SiP 等晶圆级封装、汽车电子等方向的半导体技术融合创新,并以半导体能力为牵引构筑产品集成业务护城河。笔电业务在高质量的模拟和逻辑芯片以及功率器件产品上也将得到更多的支持,闻泰安世联合推出的各类射频、通讯、电路小型化 SiP 模块产品也有望应用于笔电产品。此外,得尔塔科技具有行业领先的 Flip Chip 晶圆级封装技术,发挥其低功耗、小型化的特色,可推动车载、笔电、AR/VR 应用落地,推动协同供货手机 ODM 业务并实现光学业务的多极化增长。

1.5.营收稳定增长,整体毛利率稳中有升

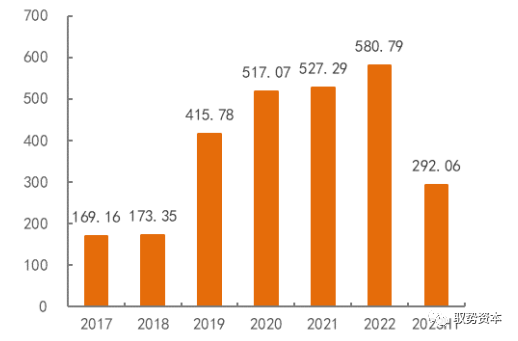

公司营收保持稳定增长。2017-2022 年营收复合增长率达27.98%。产品集成业务为最大收入来源。三大业务板块中,产品集成业务始终为公司的主要营收来源,在2019年实现大幅增长后保持稳定,2021年出现略微下滑后,2022年有所回升,2023上半年产品集成业务实现营收206.21亿元,同比增长6.19%。

图6 公司 2017-2023H1 营业收入(亿元)

资料来源:闻泰科技2017-2023半年度报告,东方财富证券研究所

图7 公司 2019-2022 营收结构(亿元)

资料来源:闻泰科技2017-2022年度报告,东方财富证券研究所

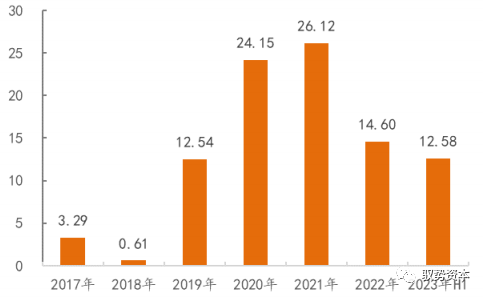

2018 年主要受消费电子市场低迷、收购安世股权等影响, 归母净利润有较大下滑,随后随着半导体业务的大幅增长,归母净利润逐年提升,2022 年归母净利润下降至 14.60 亿元,较上年同期下降 44.10%,主要是由业务发展所带来的销售费用和研发费用大幅增加,以及公司发行可转换公司债券使得非现金利息支出增加所导致的财务费用增加所导致。2023H1,公司实现归母净利润 12.58 亿元,同比增长 6.45%。

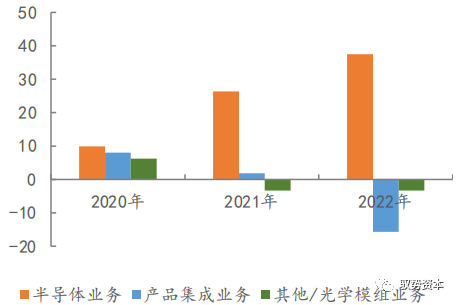

半导体业务自被收购以来贡献了主要的净利润来源。分业务板块来看,2020-2022 年半导体业务净利润分别为 9.88/26.32/37.49 亿元。产品集成业务净利润下行后回暖,2020、2021 年净利润分别为 8.06/1.84 亿元,2022 年净亏损 15.69 亿元,主要原因在于全球手机和平板市场的需求低迷,但 2023 年上半年扭亏为盈,实现净利润 0.07 亿元。光学模组业务 2022 年度净亏损 3.35 亿元。

图8 2019-2022 年归母净利润(亿元)

资料来源:闻泰科技 2017-2023 半年度报告,东方财富证券研究所

图9 2020-2022 年各板块业务净利润(亿元)

资料来源:闻泰科技 2017-2023 半年度报告,东方财富证券研究所

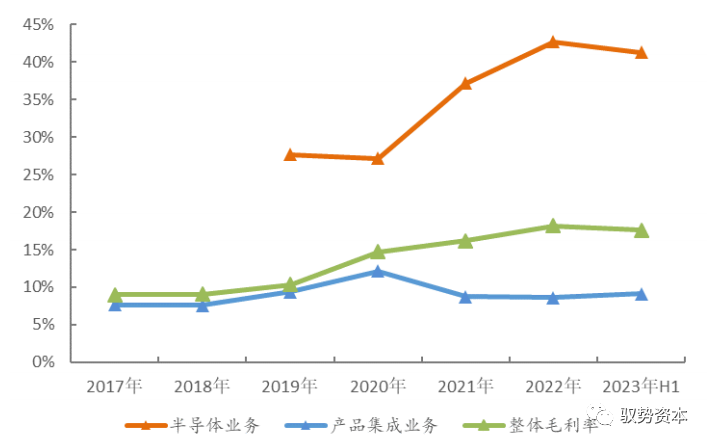

公司整体毛利率水平连续提升,产品集成业务毛利率回暖。2020 年度受疫情带来的成本影响,毛利率小幅下滑,但随后持续走高。随着半导体业务占比预计的进一步提升以及自身毛利率的持续增长,高毛利率的半导体产品有望继续推动公司整体毛利率上升。产品集成业务毛利率 2020-2022 年有所下滑,主要原因在于上游原材料包括器件、芯片等的价格上涨,以及下游消费电子市场疲软,但 2023 上半年产品集成业务毛利率有回暖趋势。

图10 2019-2023H1 整体和分产品毛利率

资料来源:闻泰科技 2017-2023 半年度报告,东方财富证券研究所

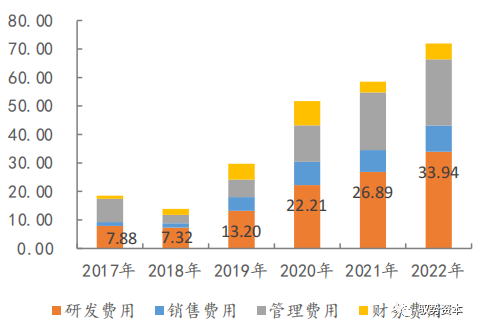

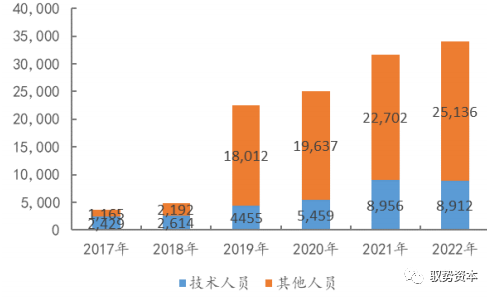

1.6.研发费用逐年增长,研发团队不断扩大

持续研发投构筑公司核心竞争力。自半导体业务被收购以来公司研发费用有较大增长,但总体占营收比例基本保持稳定,可见公司在业务扩张与研发投入上保持良好协调,根据业务增长情况有规划地增加研发投入以增强产品核心竞争力。同时,研发费用也是各类费用中占比最高的一个,为公司保持持续技术创新和研发人才培养等机制奠定了基础。研发团队扩张确保技术领先。研发人员方面,截至 2022 年公司共有 8,912名技术人员,占全体员工数量 26%。公司研发团队稳步扩大,为加速产品创新、全面打造产业高地提供强力保障。

图11 2017-2022 公司费用结构

资料来源:Choice闻泰科技-利润表,东方财富证券研究所

图12 2017-2022 公司人员结构

资料来源:Choice闻泰科技-员工构成,东方财富证券研究所

半导体方面,2022 年公司半导体业务研发投入 11.91 亿元,较上年同期增长 42.29%,以加速推动技术进步与迭代,覆盖功率分立器件(IGBT、SiC 和 GaN) 和模块、12 英寸创新产品、模拟 IC 组合、功率管理 IC 和信号调 节 IC 等方面。在化合物半导体产品方面,硅基氮化镓功率器件(GaN FET)已通过 AECQ 认证测试并实现量产,在产业合作伙伴的协同下已完成 GaN 在电动车逆变器、电控、电源等方案的设计工作;碳化硅技术研发进展顺利,碳化硅二极管产品已经出样;IGBT 产品流片已经完成,正处测试验证阶段;新的模拟 IC 类产品也正处在加速研发推进中。目前闻泰在马来西亚槟城和中国上海均开设了新的全球研发中心,并扩大了位于中国香港、德国汉堡和英国曼彻斯特现有的研发中心。

2022 年,公司在产品集成业务方面的研发投入约 32.54 亿元,较上年同期增长 16.97%,同时设立产品中心、供应中心、方舟实验室等加速产品研发,并与半导体业务进行拉通,以整合通讯业务与半导体业务的产品、客户、供应链资源。笔电业务作为重点投入的战略方向之一,公司扩大了在上海、无锡、嘉兴的设计团队以加速产品研发、更新,满足全球客户的笔电需求。与半导体业务的拉通助力笔电业务在模拟和逻辑芯片以及功率器件产品方面得到更多的支持。目前公司已经通过全球多个头部笔记本电脑客户审核认证,多个项目的研发和试产顺利进行,即将量产。同时,公司大力开拓服务器市场,专注于服务器和存储等数据中心产品的研发、生产、销售、服务,推出多款全自研产品,包括应用于企业级 IT 业务的 2U 双路机架服务器和适用于企业级冷存储、温存储、区块链分布式存储等应用场景的 4U 双路存储服务器等。面对消费电子市场的低迷需求,公司积极拓展新客户、新产品,出货特定客户智能家居产品、PC 产品以满足新客需求。

光学业务方面,公司加速光学模组业务研发和认证、启动双摄产品批量供货、积极推进落实新型号的验证工作等,积极推动光学业务与半导体业务、产品集成业务的进一步整合,扩展业务领域从手机摄像头模组到车载光学、AR/VR 光学、笔电等领域的应用。

1.7.产能增加保障业务发展

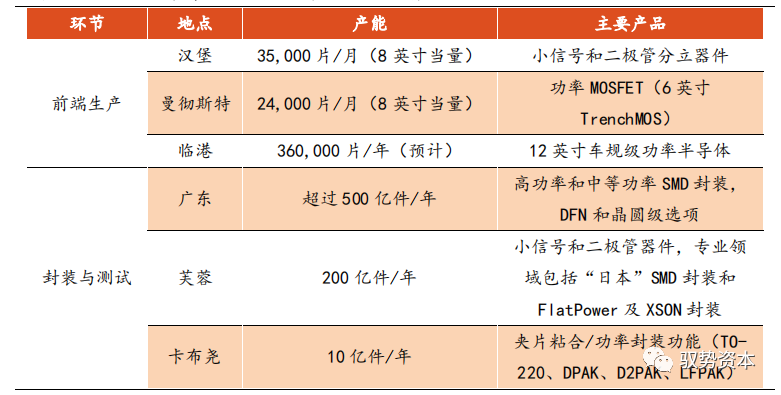

半导体业务方面,德国汉堡晶圆厂新增 8 英寸晶圆产线并已顺利投产运营。据 2023 年半年报披露,公司股东闻天下投资的上海临港 12 英寸车规级晶圆厂产品已导入,直通率达 95%以上,目前进展良好。该项目因审慎性考虑由公司控股股东先行投资建设,闻泰科技有权择机通过收购项目公司股权方式收购。位于马来西亚的主要出产小信号 MOS 和二极管器材的封测厂开始扩产,扩产完成后产能预计将新增 250 亿颗。

图13 安世半导体主要工厂产能和主要产品

资料来源:安世半导体官网,新华社,SEMIE 半导体公众号,东方财富证券研究所

产品集成方面,为应对不断扩大的全球客户需求,公司在云南昆明投资建设 5G 智能制造产业园,产业园一期已投产,预计形成每年 2,760 万台智能终端(手机和机顶盒)的产能。产业园二期开工建设,建成后预计增加每年 600 万台笔记本电脑的产能。无锡、嘉兴制造基地升级改造,以更好地应对客户需求。光学业务方面,为支撑得尔塔科技的发展,公司投资建设珠海得尔塔工厂,建成投产后预计达到年产能 9 亿颗,将新增 5 倍于广州得尔塔产能,为得尔塔科技提供强大的产能保障。

2.手机笔电市场低迷,功率半导体花开旁枝

2.1.功率半导体发展强劲

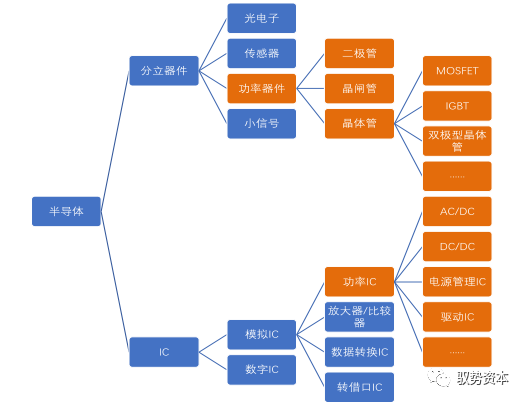

功率半导体市场空间大,中国是最大消费国。全球功率半导体市场规模不断扩大。根据 Omdia 市场研究机构数据,2021 年全球功率半导体市场规模达 441 亿美元,2022 年预计达到 481 亿美元,而这一数字在 2024 年预计增长到 522 亿美元,四年复合增长率约 5.46%。中国是主要功率半导体消费市场。中国作为全球最大的功率半导体消费国,贡献了约四成的功率半导体市场。2021 年中国功率半导体市场规模为 182 亿美元,2022 年预计为 191 亿美元,预计未来中国功率半导体将继续保持平稳增长, 2024 年市场规模有望达到 206 亿美元。目前国内功率半导体市场产品需求主要以电源管理 IC、MOSFET、功率二极管和 IGBT 为主,根据中商产业研究院统计, 2022 年中国功率半导体市场中 IC、MOSFET、功率二极管和 IGBT 的市场占比分别为 54.3%、16.4%、14.8%和 12.4%。

图14 功率半导体在半导体生态中的位置及产品范围

资料来源:Omdia 市场研究机构,Yole 市场研究机构,东方财富证券研究所

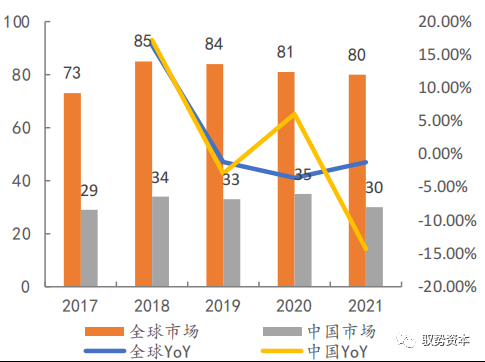

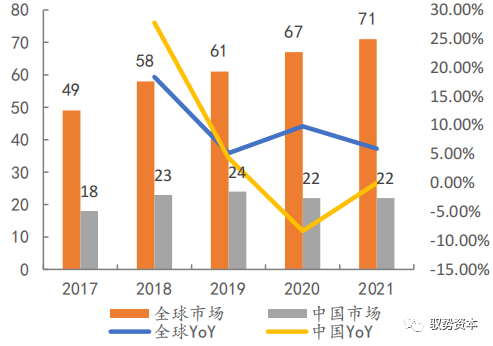

细分市场中 MOSFET 和 IGBT 成为主流,增长趋势稳定。根据 Omdia 市场研究机构数据,全球功率半导体的细分市场中占比最高的是 MOSFET,2020 年市场规模占比已达到 41%,紧随其后的是 IGBT,占比达到 30% 左右,而随着新能源汽车、光伏等领域的飞速发展,MOSFET 和 IGBT 的占比将进一步提高。

图15 全球及中国 MOSFET 市场规模

资料来源:Omdia市场研究机构,东方财富证券研究所

图16 全球及中国 IGBT 市场规模

资料来源:Omdia市场研究机构,东方财富证券研究所

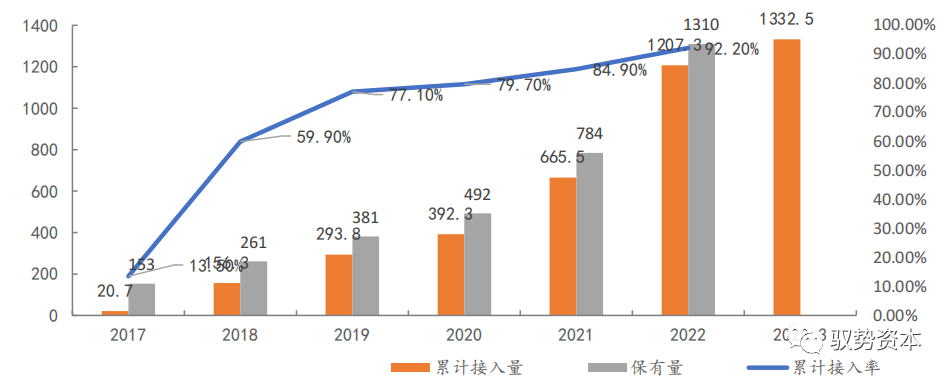

新能源汽车势头迅猛,带动功率半导体发展。功率半导体在新能源汽车电池动力模块中发挥重要作用。相比传统汽车,新能源车功率半导体需求提升近 9 倍,功率半导体在新能源汽车领域潜力巨大。新能源汽车作为功率半导体最主要的下游应用领域,对于带动功率半导体行业发展功不可没。根据新能源汽车国家大数据联盟数据,我国新能源汽车市场自 2021 年起迅速扩张,2022 年销售量达到 688.7 万辆,同比增长 95.6%,渗透率达 25.6%,2023 年 1-8 月累计销量为 537.4 万辆,同比增长 39.2%,截至2023 年 3 月我国国家监管平台新能源汽车累计接入量已达到 1332.5 万辆。根据乘联会预测,2023 年,新能源乘用车销量将达到 850 万辆。根据能链研究院预计,到 2030 年我国新能源汽车将达 1.45 亿辆左右。同时,汽车行业电动化、智能化、网联化、共享化发展的趋势推动车规级半导体市场发展,智能驾驶、智能座舱、智能网联成为汽车电子领域新突破口。

图17 国家监管平台新能源汽车历年累计接入量(万辆)、接入率

资料来源:新能源汽车国家大数据联盟公众号,东方财富证券研究所 2.2.智能手机市场持续低迷,平板、笔电出货量下降

(1)中国智能手机市场持续低迷。受市场需求低迷和疫情管控严格等影响,中国智能手机出货量持续下降,根据 IDC 咨询机构数据,2022 年中国智能手机出货量约 286 百万台,同比下降 13.2%,中国前五大智能手机厂商预计 2023 年中国智能手机出货量为 283 百万台,同比下降 1.1%。时隔 10 年,中国智能手机市场出货量再次回落到 3 亿以下市场大盘。但随着核心元器件价格逐步下降以及厂商在备货与产品创新方面的发力,Counterpoint 市场调查机构预计 2023 年第三季度出货量同比将由负转正,智能手机市场有望逐渐复苏。

图18 2019-2023E 中国智能手机出货量(百万台)及增长率

资料来源:IDC 咨询机构,东方财富证券研究所

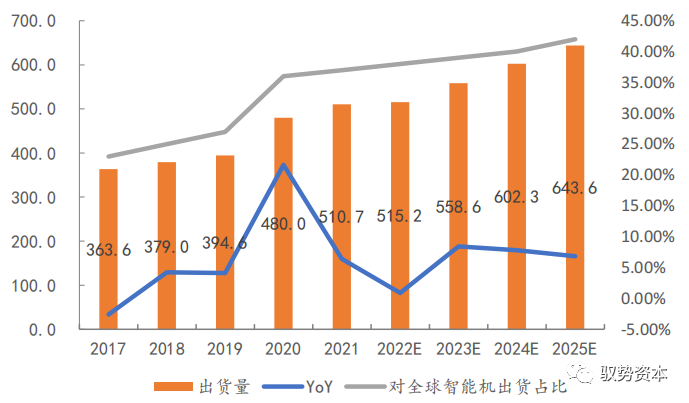

(2)智能手机生产使用 ODM 模式占比持续提升。尽管全球智能手机出货量呈现下降趋势,随着各大手机品牌厂商逐渐转向 ODM 模式,ODM 出货量始终保持快速增长,ODM 占比逐渐提升。根据 counterpoint 数据,2021 年全球手机 ODM 出货量达到 5.1 亿台,同比增长 6.4%,ODM/IDH 出货量占比达到约 37%。

图19 2017-2025E 全球智能手机 ODM/IDH 出货量(百万台)、YoY、对全球智能机出货占比

资料来源:IDC 咨询机构,东方财富证券研究所

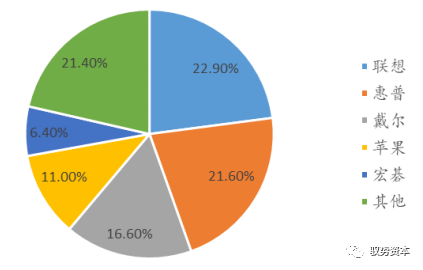

(3)笔电业务是公司 ODM 业务方面重点投入的战略方向之一。根据 Canalys 产业分析机构数据,2023 年第二季度全球台式机和笔记本电脑出货量约为 6,206万台,比上年减少约 11.5%。联想以 1,420 万台的出货量排名第一,但同比减少18.1%,位列其后的戴尔(第三位)、宏碁(第五位)均有相近水平的下降,排名第二的惠普与去年基本持平,苹果(第四名)同比上升达 50.9%。而这五大厂商市场份额合计高达约 78.5%。Canalys 产业分析机构预测,在库存持续修正和季节性因素影响下,各个细分市场的出货有望在 2023 年下半年逐步回升。

图20 2023Q2 全球台式机和笔记本电脑市场份额

资料来源:Canalys产业分析机构,东方财富证券研究所

2.3.光学业务业务增长空间较大

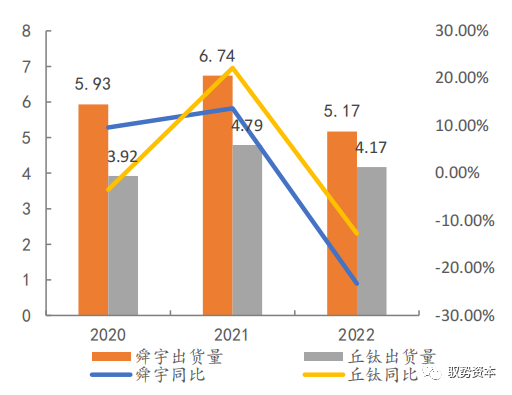

(1)智能手机销量下降波及摄像头市场,多摄趋势助力回升。手机摄像头模组市场经历了先增后减的过程,2021 年以前保持稳定增长, 2022 年受全球智能手机销量下降影响,光学摄像头模组出货量也受到波及。根据 TrendForce 市场调研机构数据,2021 年全球手机摄像头模组出货 48.44 亿颗,而 2022 年仅达到 44.6 亿颗,但受到经济回暖等影响,预计 2023 年出货量将增加 3.6%,达到 46.2 亿颗。行业领先企业舜宇光学科技 2022 年手机镜头出货为近三年新低,手机摄像头模组出货 5.17 亿颗,同比下滑 23.32%。另一头部厂商丘钛科技以生产与销售手机摄像头模组为主,其 2022 年手机摄像头模组累计销量 4.17 亿颗,同比下滑 12.93%。

根据 TrendForce 市场调研机构数据及预测,三摄智能手机市场份额不断上升成为市场主流,2023 年预计可占市场的额 46%,而单摄手机份额不断萎缩。另外,品牌厂也推出越来越多亿级像素的智能型手机,例如荣耀推出具有一亿像素主镜头的 X50、苹果推出 iPhone 15 Pro 系列搭载 7 个拍摄焦段和空间视频功能,三星推出具有 2 亿像素的广角镜头的 Galaxy S23 Ultra,可见品牌厂在主镜头像素的配置上升级的趋势。智能手机配置摄像头数量、品质的提升有利于推动手机摄像头模组出货量的增加。

图21 2020-2022 头部光学摄像头模组企业出货量(亿颗)、同比变化

资料来源:舜宇光学官网,东方财富网,东方财富证券研究所

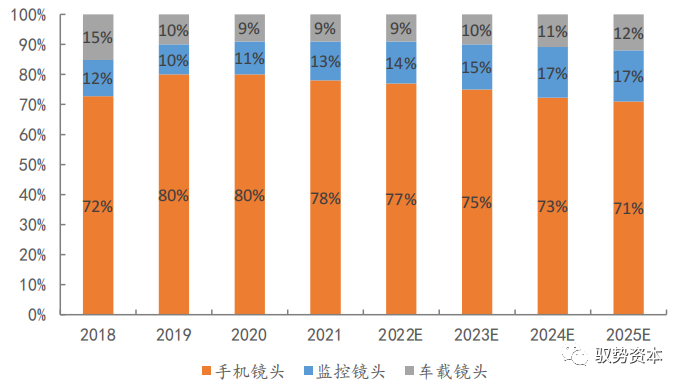

(2)汽车智能化进一步推升车载摄像头模组用量。目前光学摄像头模组行业三个最主要的终端市场为手机摄像头、视频监控摄像头和车载摄像头。根据 TSR 咨询机构预计,2025 年全球摄像头模组市场可达约 100.71 亿美元,其中全球手机摄像头的营收将达到 71.48 亿美元,全球监控摄像头营收将达到 17.49 亿美元,全球车载摄像头营收将达到 11.75 亿美元,车载摄像头模组收入占比将持续上升至 12%。

图22 全球光学摄像头模组市场收入分类占比

资料来源:TSR 咨询机构,思瀚研究院,东方财富证券研究所

3.行业主要竞争者,受益于国产替代

3.1.海外巨头占据主要市场,半导体国产化趋势加强

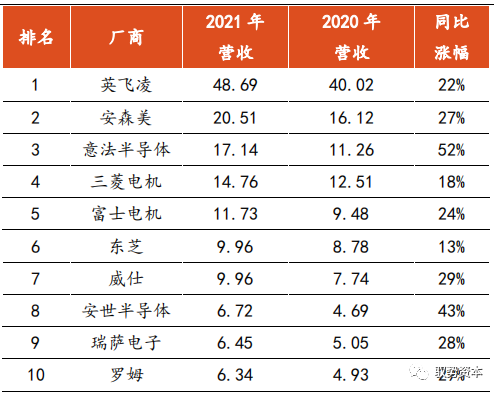

全球功率半导体市场仍主要被起步较早的美日欧厂商所把控,美日欧厂商约占据全球 60%以上的市场份额。根据 Omdia 市场研究机构数据,2021 年全球十大功率半导体企业分别为英飞凌、安森美、意法半导体、三菱电机、富士电机、东芝、威仕、安世半导体、瑞萨、罗姆。前十企业共占据总市场份额的 57%。排名第一的英飞凌 2021 年销售额达 48.69 亿美元,市场占有率约 21%,前身为西门子集团的半导体部门,其优势在于 IPM、变频器、中压(风电、地铁)、高压(高铁、电网)、电动车、光伏等功率半导体领域。排名第二的安森美达到了 20.51 亿美元的销售额,市场占有率约 9%。安森美以 4.3 亿美元的价格从Global Foundries 手中收购了前 IBM 东菲什基尔工厂的 300 毫米晶圆厂,助力其 2021 年的营收增长约 27%。除了欧美厂商的强势表现外,来自日本的三菱电机(第 4)、富士电机(第 5)、东芝(第 6)、瑞萨(第 9)、罗姆(第 10)也贡献了榜单总营收的 33%左右份额,其中作为日本功率半导体企业龙头的三菱电机在单管、IPM、高铁、电网、电动车等中高压功率半导体领域占据优势地位。

图23 全球功率半导体行业结构

资料来源:Omdia市场研究机构,智芯通公众号,东方财富证券研究所

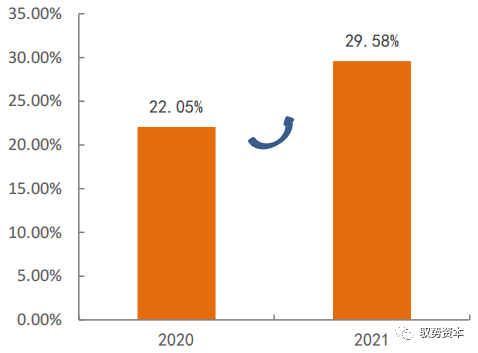

中国功率半导体行业集中度提高。中国作为全球功率半导体最大的消费国,功率二极管、功率三极管、晶闸管等功率器件产品基本已实现国产化,但功率 MOSFET、IGBT 等技术复杂的高端功率器件产品仍大量依赖进口,存在较高的国外依赖度。但随着国内市场需求的迅速增加,加之进口产品多数价格昂贵,在国家产业政策的鼓励和行业技术水平不断提升等多重利好因素推动下,国内半导体行业得到迅速发展,部分企业通过引进国际先进技术并专注细分产品市场,竞争力不断增强。

图24 2020-2021 年中国功率半导体行业市场集中度-CR5

资料来源:前瞻产业研究院,卓研车芯公众号,东方财富证券研究所

3.2.ODM 行业集中度提高,头部效应明显

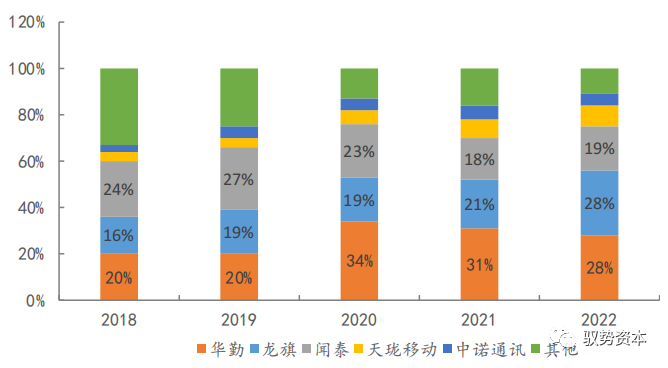

根据 Counterpoint 市场调查机构数据,纵观全球智能手机 ODM/IDH 市场, 2022 年小米和三星的强劲订单使龙旗的出货量激增,帮助该公司在出货份额方面获得了第一。华勤凭借多元化客户组合以及 vivo 订单的增加维持住了在智能手机委外代工中的市场地位,且在更广泛的智能设备类别中排名第一。闻泰因业务重心分散到半导体、光学业务领域等原因,智能手机 ODM 市场份额缩水, 2022 年占据市场总额的 19%,排名第三。ODM 行业集中度较高,2021 年前三大头部 ODM 厂商占据市场份额的比例高达 70%。

图25 2018-2022 全球 ODM 厂商市场份额占有率变化

资料来源:Counterpoint 市场调查机构,52RD 公众号,东方财富证券研究所

3.3.光学领域竞争逐渐加强,多品牌积极布局

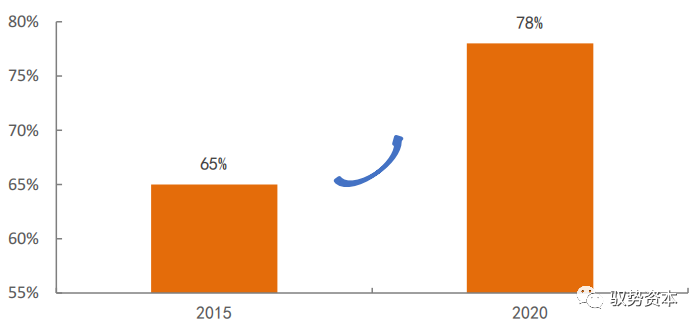

手机摄像头模组行业壁垒高,头部厂商优势突出。光学镜头行业整体具有较高的技术壁垒。对于手机摄像头模组行业,高技术壁垒推动行业集中度提升,主要体现为头部厂商利用先发优势进入主流手机品牌供应链,后期手机摄像头规格升级倒逼头部厂商进行技术革新,中小厂商生存空间受挤压。2015 年全球手机镜头 CR5 为 65%,2020 年上升至 78%,行业进入垄断竞争格局,进入门槛提高。

图26 2015-2020 全球手机镜头 CR5 变化

资料来源:华经产业研究院,光电杂志公众号,东方财富证券研究所

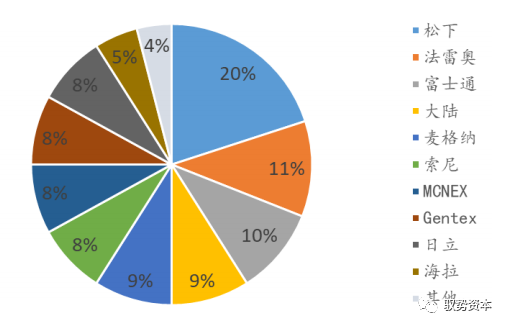

车载摄像头模组市场格局相对分散,Tier 1 厂商有先发优势。车载摄像头模组行业市场竞争格局相对分散,一级供应商处于主导地位。由于车载摄像头模组封装工艺较复杂,对热稳定性、热冲击性、防水性能、抗震等性能要求较高,具有早期封装技术积累的 Tier 1 厂商较有优势。根据华经产业研究院数据,松下、法雷奥、富士通、大陆、麦格纳等厂商市场占有率分别为 20%、11%、10%、9%、9%。而随着自动驾驶级别的逐步提升,车载摄像头感应性、高像素、小型化等性能要求提高,模组封装工艺复杂程度显著上升,舜宇光学、欧菲光、丘钛科技等国内摄像头模组厂商企业已积极布局车载摄像头模组业务。

图27 2021 年全球车载摄像头模组市场份额

资料来源:华经产业研究院,东方财富证券研究所

资料来源:《闻泰科技600745.SH深度研究:汽车半导体引领,三大业务协同发展》,东方财富证券

-

标题:群“芯”闪耀的半导体行业2008-09-23 5453

-

汽车半导体行业2012年或将基本实现复苏2012-01-15 2760

-

第三代半导体科普,国产任重道远2017-05-15 5743

-

半导体封装行业用切割片2017-10-21 5548

-

安森美半导体Embedded World展示IoT及汽车方案2018-10-11 2554

-

安森美半导体收购Fairchild半导体以来的首次展示2018-10-23 2604

-

安森美半导体大力用于汽车功能电子化方案的扩展汽车认证的器件2018-10-25 2149

-

半导体行业的趋势2019-06-25 3662

-

汽车半导体技术的升级2019-07-24 2942

-

安森美半导体着力汽车重点应用领域2020-05-04 3176

-

半导体芯片行业的运作模式有哪些2020-12-29 6660

-

半导体技术如何变革汽车设计产业的2021-02-22 2538

-

半导体设备行业科普(基础篇)2023-10-10 5982

-

汽车半导体行业深度报告:大变革时代,汽车半导体站上历史的进程.zip2023-01-13 538

-

关于半导体存储的最强入门科普2023-11-30 2714

全部0条评论

快来发表一下你的评论吧 !