TCL芯片公司摩星宣布解散!消费电子市场疲软,投资环境不乐观或为主因!

描述

电子发烧友网报道(文/李弯弯)日前,TCL控股子公司摩星半导体(广东)有限公司被内部人员爆出公司“原地解散”的消息。据传,当天上午10点,公司老板把所有人集合到前台,直接宣布解散,赔偿方案为N+1,整个公司包括软件、IC、甚至行政在内全部解散。

此次裁员波及近百人,包括广州总部几十人,以及上海、深圳等分中心几十人。一位TCL内部人士对此表示,摩星确实有结构性的人员调整,主要是从整体业务布局考虑做出的上述调整,会依法做好相关员工的离职补偿。摩星业务体量不大,对公司整体经营影响不大。

摩星半导体成立到解散

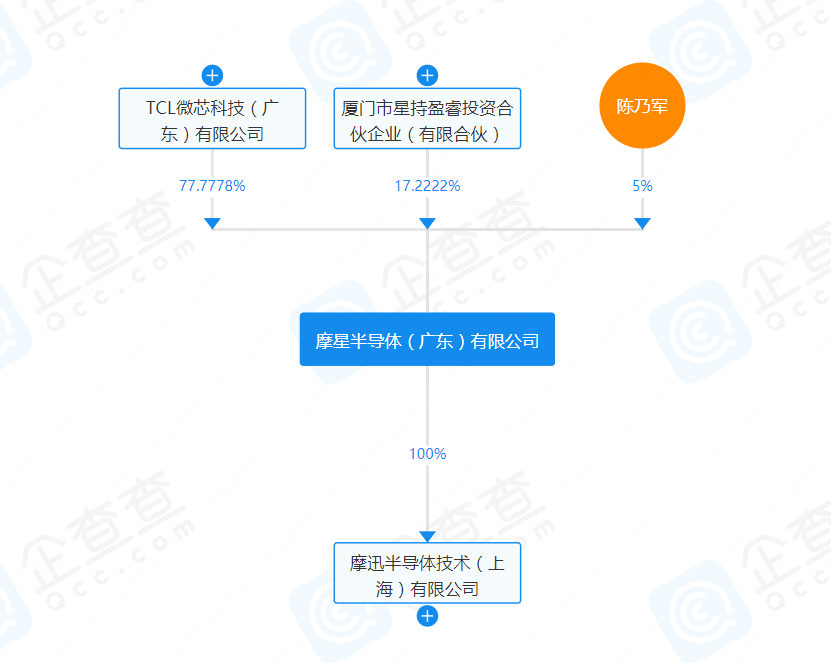

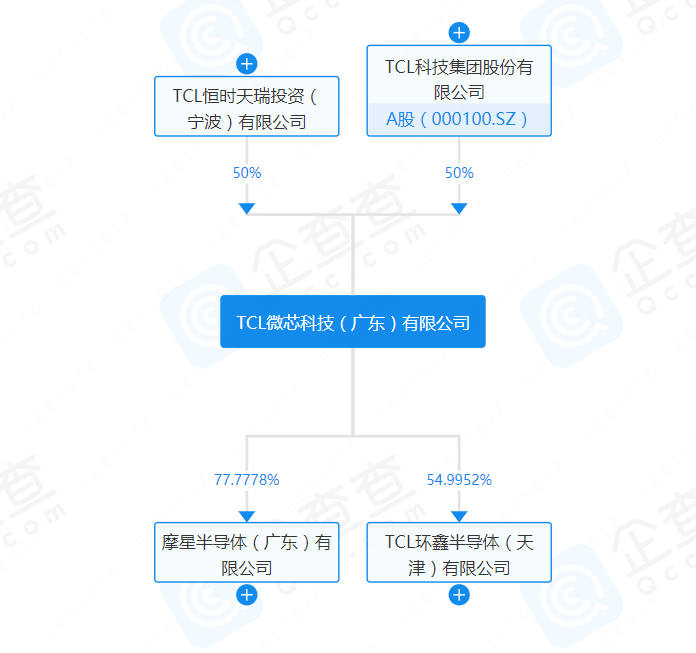

摩星半导体成立于2021年3月,其大股东为TCL微芯科技(广东)有限公司,持股比例超过77%。后者是TCL的半导体业务平台,围绕集成电路芯片设计、半导体功率器件等领域寻找产业拓展机会,其旗下控股企业还包括TCL环鑫半导体(天津)有限公司。

TCL微芯由TCL实业、TCL科技各投资50%。2021年9月,摩迅半导体技术(上海)有限公司成立,摩迅上海由摩星半导体(广东)有限公司(简称摩星半导体)100%控股。据此前的公开报道,摩迅半导体聚焦于智能感知、交互、图像处理等人工智能芯片的开发。

摩星半导体总部设于广州,在上海、深圳设有分部,计划建立起以广州为总部,辐射上海、深圳、台湾、美国等地的全球研发体系。摩星致力于智能感知交互(近场、远场语音识别处理,手势、姿态、情绪感知处理),AI图像处理,智能连接,以及新型显示驱动的集成电路芯片设计。但是从成立至今,并未公布过芯片的研发进展。

TCL,是一个大家熟知的家电品牌,于1982年成立于广东惠州。2019年,TCL集团完成资产重组,拆分为TCL科技集团股份有限公司(简称“TCL科技”)和TCL实业控股股份有限公司(简称“TCL实业”)。TCL实业主要由“智能终端业务群”和“新兴业务群”构成,智能终端主要就是家电,如TCL电子、空调、通讯、商用显示等,新兴业务主要如环保科技、产业园、格创东智等。TCL科技包括半导体光伏、半导体显示、产业金融及投资等。

可以看到,早期TCL自身对于芯片领域的涉足较少,不过也通过投资的方式参与。2021年,TCL开始进攻芯片领域。就如上文提到的,TCL实业、TCL科技各投资50%成立TCL微芯,之后又成立摩星半导体、摩迅上海等。TCL创始人、董事长李东生在当年9月表示,以往TCL主要对集成电路设计公司进行参股,而当前选择自行主导建立,主要是考虑到未来智能技术发展是很快的,最后会集成到芯片上去。他还表示,首先会从TCL自身的需求端切入。

然而经过两年的探索,TCL暂停了旗下摩星半导体的业务,上海摩迅此次也一并解散。成立两年来,无论是摩星还是摩迅都没有公布过芯片的研发进展。对于摩星半导体解散的原因,TCL并没有对外给出官方解释,不过据摩星半导体相关人士透露,公司面临的问题主要是融资进展,而不是项目进度问题。该人士表示,今年碰到资本寒冬,投资者对芯片设计行业基本躺平,市场跟风和避风主要是看热点,而不是看价值,导致进展不快。

根据以上信息,大致可以知道摩星当前遇到了资金问题。从内部来看,因为是初创公司,为了招揽人才,摩星开出了相较于业界更高的薪资。据悉,此前摩星半导体从韩国、台湾地区等地区以上百万人民币的年薪,聘请了很多工程师,人力成本居高不下。

假使就如上述摩星内部人士表述的那样,公司的项目进度没有问题,那么接下来,芯片流片一次就需要花费几百万,而流片还仅仅是少量芯片生产,如果达到要求再进行大量生产。可想而知接下需要花费的资金,或许比之前在人力上投入的资金还要大。

这就意味着,摩星要继续走下去,还需要能够有资金注入,无论是来自TCL还是外部的投资机构。然而当前的情况,一是经过了两年摩星确实没有实质性的进展,二是今年芯片行业的市场环境和投资环境不大乐观,从去年下半年到现在,消费电子终端市场需求疲软,虽说近段时间一直有市场恢复的消息,不过整体情况仍然是大不如前。

摩星所在的显示驱动芯片,也是一个受消费终端市场影响较大的领域。在当下的情况下,要想继续获得足够融资确实不易。摩星走向解散,某种程度确实跟当下外部市场环境有关,另一个角度也说明,跨界造芯也并不是一件说做就能做成的事。除了TCL的摩星,今年以来已经有多家跨界造芯走向终结的例子,比如OPPO旗下的哲库、吉利旗下星际魅族等。

显示控制芯片市场格局

作为TCL的子公司,显示驱动芯片是摩星半导体涉足过的一个重要领域。显示驱动芯片(DDIC)是面板的主要控制元件之一,它通过电信号的形式向显示面板发送驱动信号和数据,继而实现对屏幕亮度和色彩的控制,使得诸如字母、图片等图像信息得以在屏幕上显现。

从产品类型上看,现阶段市场上主流显示驱动芯片包括LCD显示驱动芯片(LCD DDIC)、触控显示整合驱动芯片(TDDI)和OLED显示驱动芯片(OLED DDIC)三种类型。

从应用角度来看,智能手机、平板、PC、电视等传统显示是驱动芯片主要应用场景,车载显示屏、AR/VR等新型显示目前来说是驱动显示的增量市场。从技术升级来看,下游市场的需求变化会不断对显示驱动芯片提出新要求,目前消费者对显示设备的要求集中体现在显示面板的的分辨率、帧率以及显示面板边框宽度上。为了满足消费者的需求,支持高分辨率、高帧率显示并拥有高集成度的显示驱动芯片正在成为市场发展主流。

市场格局方面,目前全球显示驱动芯片市场由中国台湾和韩系厂商主导,根据Omdia的数据,2023年一季度,韩国三星、中国台湾联咏科技、韩国LX Semicon、中国台湾奇景光电为全球四大显示驱动芯片厂商,市场份额分别为22%、22%、17%、10%。

在国内,显示驱动芯片市场也主要由中国台湾和韩系厂商主导,但随着面板供应结构的逐渐改变,中国大陆显示驱动芯片的市场份额逐渐提升。Omdia数据显示,在大尺寸DDIC市场,2022年中国大陆厂商的总份额增至19%,创下历史新高。在LCD智能手机市场,中国大陆厂商的市场份额也在继续增长。其中,集创北方的DDIC份额从2021年的8.4%增长到2022年的18.3%,DDI份额在2022年达到19.9%,均排名市场第三。

此外,国内还有一批显示驱动芯片在各自的技术领域不断取得突破,包括明微电子、格科微、天德钰、韦尔股份、新相微等。比如,韦尔股份将LCD DDIC和Touch驱动芯片合二为一,降低显示屏模组厚度,节约系统器件面积,增强显示和触控效果的同时,通过简化显示屏模组供应链和生产环节,降低成本。

小结

从竞争格局来看,显示驱动芯片市场可以说是一个竞争较为激烈的领域,从全球范围来看,有三星、联咏、LX Semicon、奇景光电,几乎占据市场份额的70%。即使现在随着面板供应结构的改变,有利于国内显示驱动芯片企业的发展,不过也可以看到,已经有集创北方、格科微、韦尔股份等一批企业走在前面。对于从2021年才开始成立,到现在产品研发还没有进展的摩星来说,可发展的市场空间似乎并不大。

不过摩星背后有TCL,即使刚开始只供自己用,也有很大的市场体量。整体而言,目前对于摩星的困境在于,或许跨界研发芯片本身存在较大难度,大幅招聘人才,资金消耗很大。对于摩星来说,或许需要更多的时间、更多的资金来逐渐推进产品研发和量产。只不过,当下的市场环境不乐观,致使其融资困难,缺乏持续的资金注入,这使得摩星只能就此解散。

-

2013年深圳消费电子展2012-11-23 2393

-

消费电子市场需求旺盛 MLCC前景看好2014-07-14 3053

-

第一季度消费电子市场疲软,妨碍芯片库存的消化2008-05-26 708

-

2008年中国消费电子市场改为低档行驶,产业进入大幅放缓阶段2008-09-05 761

-

2008年中国消费电子市场改为低档行驶----产业进入大幅放2008-09-08 439

-

索尼CEO:没看到消费电子市场出现反弹迹2009-11-17 458

-

2011年消费电子市场营业收入将大幅放缓2011-11-17 751

-

GfK预测:2014中国技术型消费电子市场七大发展趋势2014-03-28 2078

-

2019年汽车电子市场不乐观 沪电股份选择逆市布局汽车板2019-05-31 3776

-

今年汽车电子市场不乐观 沪电股份逆市布局汽车板2019-06-01 4086

-

苹果再次砍单 2023年消费电子市场前景如何2023-01-13 1240

-

消费电子市场:PC芯片回暖,手机芯片依旧冷淡2023-08-04 1521

-

麦捷科技:通讯及消费电子市场复苏,目前订单情况良好2023-11-14 851

-

今日看点丨突发!传TCL子公司摩星半导体原地解散;英特尔明年推出的Lunar Lake CPU将由台积电代工2023-11-22 1636

-

重磅!TCL旗下子公司全员解散!芯片业频现烂尾项目!2023-11-27 1489

全部0条评论

快来发表一下你的评论吧 !