车载摄像头Tier2研究:镜头企业竞争摄像头模组赛道,CIS实现跨越式发展

描述

佐思汽研发布《2023年车载摄像头产业Tier2研究报告》。

01

车载镜头企业:“摄像头模组赛道+供货新势力”助力国产崛起

2023年,车载镜头企业仍然维持了三层梯队格局。第一梯队由舜宇光学领军,其镜头产品无论是产品销量还是技术实力均维持了行业领先地位,预计2023年将保持40%市占率;第二梯队则包括联创电子(中国)、欧菲光(中国)、特莱斯(中国)、晶华光学(中国)、世高光(韩国)、电产(日本)、麦克赛尔(日本)等企业,市占率在5-10%不等;第三梯队包括凤凰光学、大立光电等。

2023年 ,中国车载镜头企业持续向产业链下游延伸靠拢,其中舜宇智领(舜宇光学旗下模组厂)、联创电子、欧菲光、晶华光学等,其身份已经由Tier2向Tier1成功转变,主要合作伙伴是国内车企尤其是新势力。麦克赛尔、电产三协、世高光等日韩企业仍然以镜头为主要产品,以供货Tier1以及传统主机厂为主要业务。

因此,日韩系企业虽然依然占有不小的市场份额,但面临着以 “供货新势力+拓展摄像头模组赛道” 加持竞争力的国内厂商的冲击。

舜宇光学2023年1-10月车载镜头出货量达7931.6万个,较2022年同期上升19.1%;车载摄像头模组出货量估计可达800万级别。模组量产方面,主要客户包括理想、小鹏、马自达、丰田、长城、上汽、吉利、极氪等。

联创电子2023年1-10月车载镜头出货量估计可达900万级别,较2022年同期上升可达30%以上;车载摄像头模组出货量估计可达300-400万级别。摄像头模组方面,联创电子车载光学业务自2021年起布局车载摄像头模组,与蔚来、比亚迪合作开发。目前,联创电子的车载摄像头模组产品已经覆盖了前视、环视、后视、DMS等领域。量产情况方面,联创电子是蔚来汽车新一代平台8M ADAS车载影像模组的主要供应商,2022年上车蔚来ET7、ET5等;并且拿到了比亚迪、零跑等车企的8M模组定点。

欧菲光2023年1-10月车载镜头出货量估计可达850万级别,较2022年同期上升达15%以上;摄像头模组出货量估计达500万级别,较2022年同期上升可达10%以上。摄像头模组方面,欧菲光2015年成立了欧菲智能车联,专业布局包括车载摄像头模组在内的智驾领域产品。目前,欧菲光的车载摄像头模组产品已经覆盖了前视单目、前视多目、周视、CMS、环视、后视、DMS、OMS等领域。

02

车载CIS市场由头部三强主导,三星、思特威紧随其后

目前,车载CIS市场依然由头部三家企业主导,即安森美、豪威、索尼。

2022年,全球车载CIS市场安森美市占率最高,约占40%;豪威全球市占率第二,约为25%-30%;索尼全球市占率第三,12%-15%左右。

紧随其后的则是三星,2022年全球市占率达到5%-7%左右。三星除了与现代摩比斯合作为韩系车企供货的基本盘外,2022年又搭上了特斯拉的快车,成为特斯拉多款车型的CIS供应商(产品包括ISOCELL Auto 4AC等),因此市场份额有了较大幅度增长。

除豪威(中国)外,国内已实现大规模供货的企业有思特威、比亚迪半导体、格科微等。思特威成立于2017年,总部位于上海,其车载CIS产品已覆盖前视8M、环视/后视1M-2M、座舱3M-5M等领域,已经在比亚迪、一汽、上汽、东风日产、长城、零跑、岚图等车企项目中量产,全球市占率约为3-5%。

思特威2023年发布的新产品包括SC130AT(2023年6月发布)、SC533AT(2023年8月发布),预计2023Q4量产。

SC130AT目前已接受送样,计划于2023年Q4实现量产,1.3M(1304Hx984V)分辨率,120dB HDR、BSI、Rolling Shutter、帧率30fps、3.75μm像素尺寸、1/3英寸光学格式;

SC533AT目前已接受送样,计划于2023年Q4实现量产,5.3M(2592Hx1944V)分辨率,RGB-IR,BSI、Global Shutter、寄生光灵敏度(PLS)20000、帧率60fps、2.2μm像素尺寸、1/2.53英寸光学格式。

思特威SC130AT、SC533AT

格科微成立于2003年,总部位于上海。其主要布局后装市场,产品主要用于行车记录仪、倒车影像、360环视、后视等方面,2023年上半年,格科微在车载后装市场实现超过1亿元销售额,约占总营收的5.1%。

03

车载CIS分辨率:从8M到17.4M,实现跨越式发展

目前,主流车载ADAS CIS分辨率已经发展到8M阶段(代表产品包括安森美AR0820AT、索尼IMX424等),8M摄像头识别距离是1.2M摄像头的2倍以上,预计12M和15M分辨率的摄像头测距将达到400m和500m级别,未来高像素车载摄像头的应用将成为大趋势。

目前,12M级别摄像头多用于支持行车记录仪应用,不过已有部分企业在布局12M摄像头(寅家科技预计2024年推出12M摄像头,采用豪威的CIS)。而15M级别摄像头只有2022年5月百度Apollo联合索尼半导体、联创电子、黑芝麻发布的产品(推测基于索尼非车载专用CIS开发),目前尚未落地。

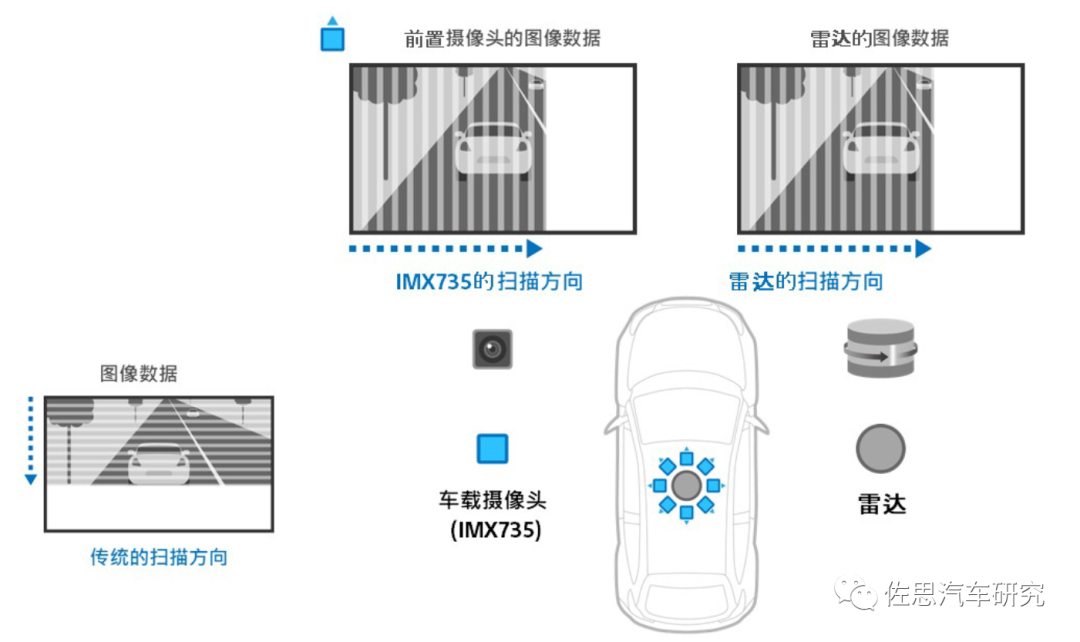

2023年9月,索尼推出了17.4M分辨率(3017x5777)的智能驾驶CIS IMX735。该产品像素为1742万有效像素(基于图像传感器的有效像素测定方法),采用自研的像素结构和特别曝光方式提升了饱和照度范围,同时采用HDR和LED闪烁抑制功能,也能实现106dB的宽广的动态范围 (使用动态范围优先模式时,动态范围可实现高达130dB)。该产品现已出样,样品单价30000日元,量产时间待定。

索尼IMX735产品效果图

来源:索尼半导体官网

04

车载CIS HDR:从140dB到150dB

HDR是CIS的重要技术参数之一。目前已实现量产的140dB HDR的前视CIS包括安森美的AR0820AT、豪威的OX08B40等。2023年9月上市的蔚来EC6的8M摄像头采用了安森美或豪威的CIS,两者的8M产品均达到了140dB HDR;Tier1方面,福瑞泰克2022年8月发布的第三代前视智能摄像头FVC3,8M分辨率、140dB HDR、帧率30fps,预计2023年落地启辰旗下车型。

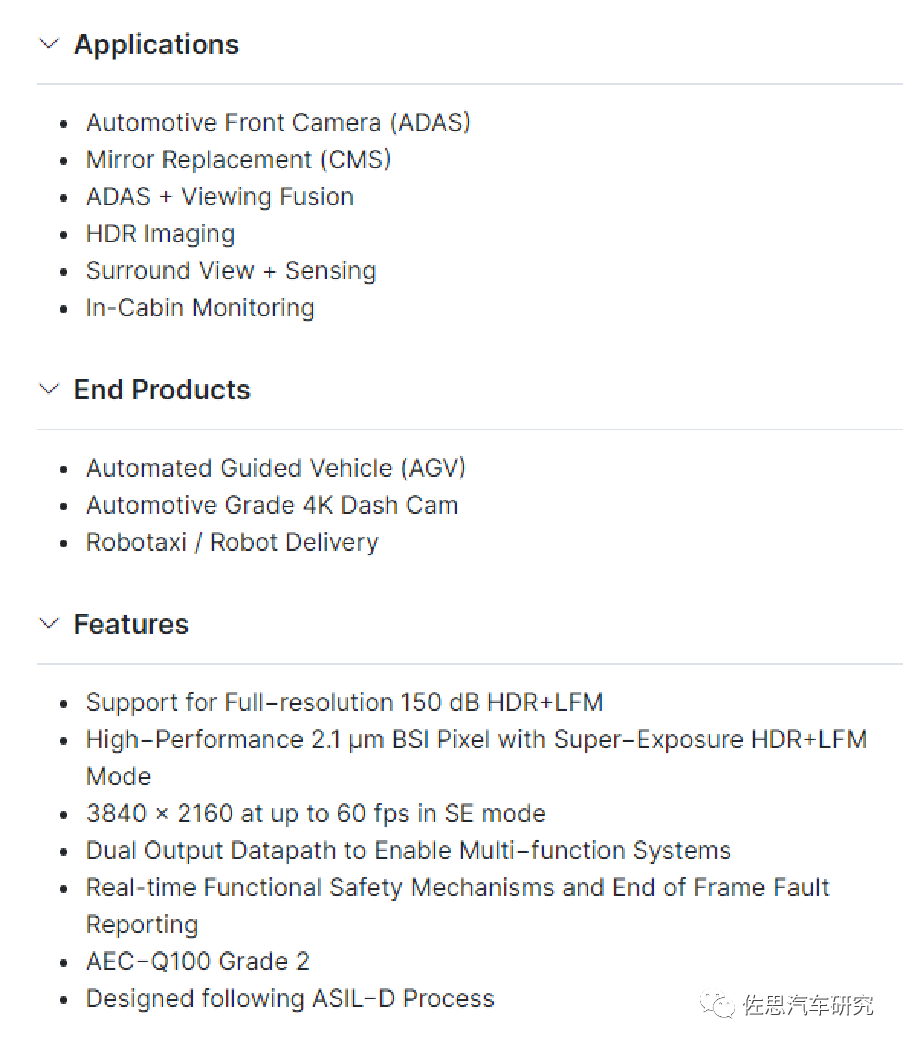

2023年10月,安森美宣布其150dB HDR车载CIS AR0823AT已出样,计划2024年量产。参数配置:8.3MP(3840x2160),150dB HDR,支持LFM,1/1.8 英寸,2.1 µm,60fps,BSI,Rolling Shutter。

安森美AR0823AT参数配置及示意图

来源:安森美官网

05

TI、Maxim领军SerDes市场,本土企业双路线求共赢

想要满足ADAS以及未来高阶自动驾驶的需求,车载摄像头的数据传输必须做到高速、无延时、无损。而车载SerDes芯片对电磁环境、工作温度环境、PPM、寿命、安全性、可靠性等都有较高的要求。且当前SerDes解决方案本质上都是专用的,这意味想要实现组件之间的搭配使用,必须采用统一的芯片供应商的方案。

目前行业内的主要企业包括:德州仪器(TI)、美信半导体(Maxim Integrated)、慷智、Inova Semiconductors、罗姆(Rohm)等。这其中,德州仪器(TI)、美信半导体(Maxim)在全球车载显示SerDes与车载摄像头SerDes市场呈垄断性优势,因此在中国市场留给本土玩家的空间也较少。

本土SerDes企业主要包括慷智、瑞发科等,部分本土摄像头产业链Tier2企业,如舜宇光学也通过合作等方式介入了该行业的竞争。

慷智2017年成立,其自主研发的AHDL(Automotive High Definition Link)传输和实时双向通讯协议的第一代产品已经于2020年量产,目前已出货近百万个;第二代车载SerDes芯片在2022年3月量产并已展开市场推广,最高可达6Gbps,2023年大批量上车。目前主要自动驾驶SerDes产品包括AIM 905X、AIM 905M等,座舱SerDes产品包括AIM 951、AIM 955/957等。

瑞发科半导体2009年成立,其SerDes系列产品支持HSMT协议(2020年,瑞发科等芯片厂商与中国信通院、一汽集团等主机厂以及其它供应商共24家企业联合起草)。2023年4月,瑞发科发布了新一代车载 SerDes 芯片,单通道正向传输速率可支持从2Gbps 到最高12.8Gbps 速率,可支持最高达1500万像素的摄像头,以及4K @ 60Hz 分辨率显示屏。瑞发科的新一代车载SerDes系列产品计划于2023下半年在多家国内头部主机厂的多个主流车型量产上车。

2021年,舜宇光学与日本索尼半导体、以色列芯片企业Valens Semiconductor展开合作,联合推出符合MIPI A-PHY技术的下一代图像传感器产品及相机模组。按照规划,第一批使用MIPI A-PHY组件的车辆预计将在2024年投产。

-

探讨车载摄像头ESD问题的成因及解决策略2024-02-27 2828

-

技术前沿:摄像头模组2023-09-12 9121

-

车载摄像头防水设计要点2023-07-21 3397

-

什么是手机摄像头模组holder2023-05-31 2921

-

车载摄像头防水检测重要吗?-海瑞思2023-05-15 1534

-

回收手机摄像头,收购摄像头芯片2021-07-14 2520

-

回收手机摄像头 收购手机摄像头2021-07-05 2870

-

深圳回收手机摄像头模组2021-03-12 1559

-

回收摄像头ic 收购摄像头ic2021-01-08 1581

-

回收苹果摄像头 收购苹果摄像头2020-12-29 1815

-

关于Firefly摄像头模组的简介2019-11-20 4044

-

一文读懂车载摄像头产业链2017-11-22 3007

-

摄像头模组小尺寸EEPROM芯片2016-12-16 5168

-

如何安装倒车摄像头?2014-06-03 8161

全部0条评论

快来发表一下你的评论吧 !