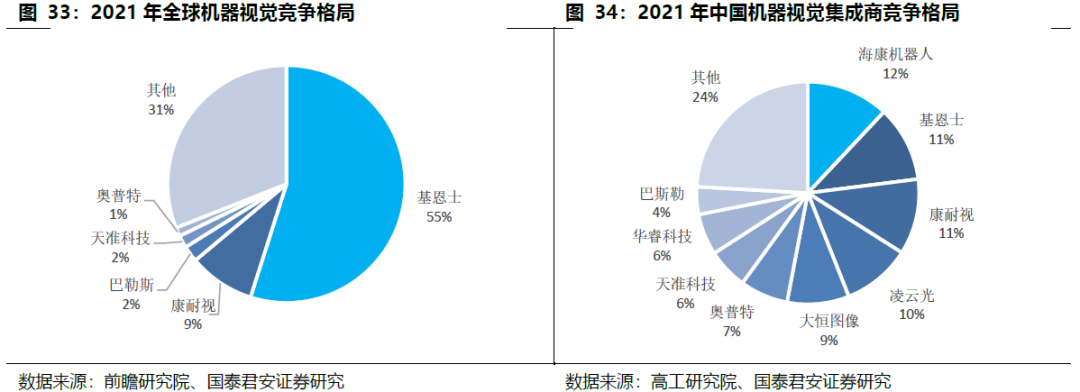

工业机器视觉/3D视觉行业分析和企业汇总

描述

正文:

人工智能的分支主要包括语音类技术、视觉类技术、自然语言处理技术和基础硬件等。视觉类技术在中国人工智能市场中占据最大的市场份额。

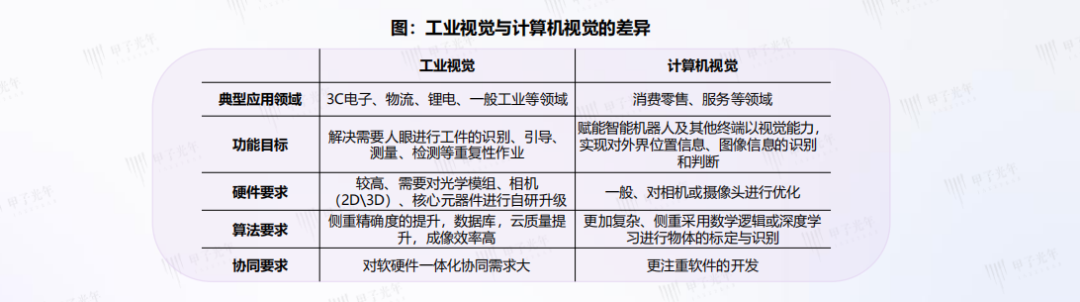

视觉类技术包含机器视觉和计算机视觉两个既有区别又有联系的概念。

资料来源:甲子光年整理

计算机视觉(computer vision)是采用图像处理、模式识别、人工智能技术相结合的手段,实现一幅或多幅图像的计算机分析,而机器视觉(machinevision)偏重于计算机视觉技术工程化,旨在自动获取和分析特定的图像,以控制相应的行为。

具体来说,计算机视觉为机器视觉提供图像和景物分析的理论及算法基础,机器视觉为计算视觉的实现提供传感器、系统构造和实现手段。通俗地说,机器视觉就是用机器代替人眼。机器视觉模拟眼睛进行图像采集,经过图像识别和处理提取信息,最终通过执行装置完成操作。

目前机器视觉的主要应用领域包括ADAS(高级驾驶辅助系统)、AGV(自动引导车)、安防、工业、消费等。

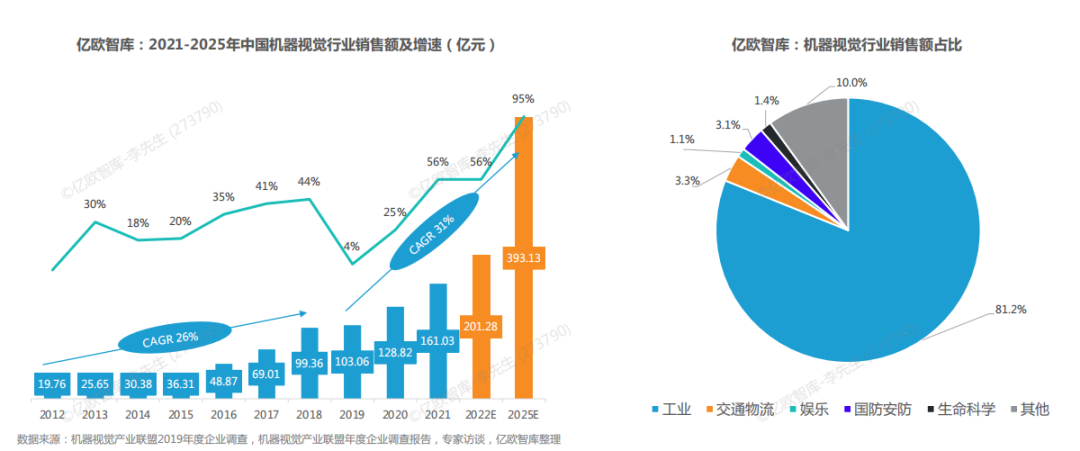

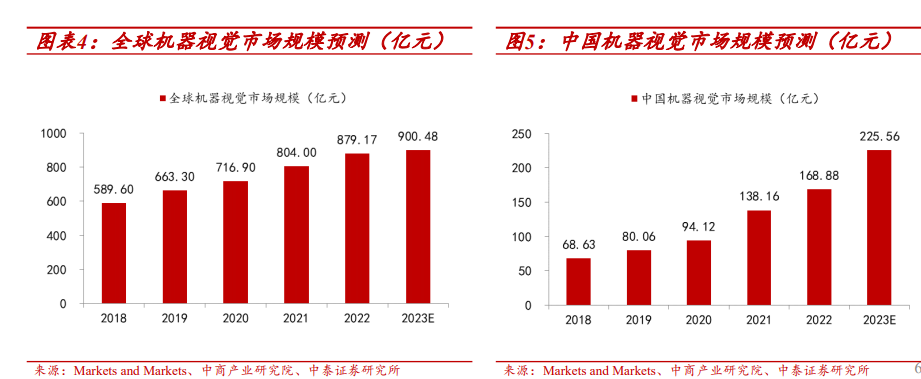

根据调查结果显示,2012-2021年中国机器视觉器件和系统的销售额从2012年的19.8亿元增长至2021年的161亿元,其复合增长率近似为31.7%,且2021年的增长率56%尤为显著。2022年中国机器视觉行业销售额预测将突破200亿元。

工业是目前中国机器视觉行业最大的下游应用领域,工业领域的销售额占比为 81.2%,其中工业行业包括电子制造、显示面板、汽车、印刷、半导体、食品饮料包装等行业。其他、交通、娱乐、国防安防行业为辅,其销售额占比依次为 10%、3.3%、3.1%、1.1%。

工业机器视觉的核心是通过“机器眼”代替人眼,对物体进行识别、测量并做出判断。工业机器视觉具备高感知效率、高精准度、和基本无人化的优势,是实现工业自动化的核心。

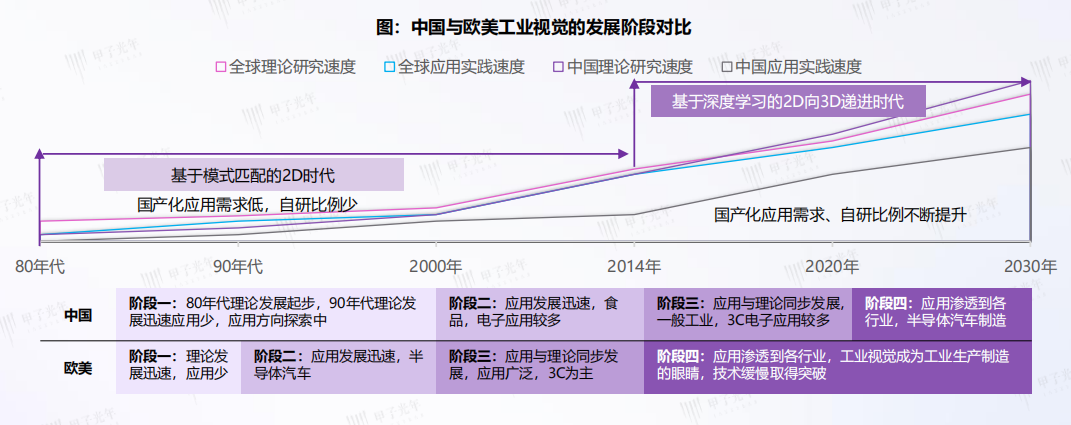

机器视觉发展历程:

资料来源:甲子光年整理

机器视觉系统:

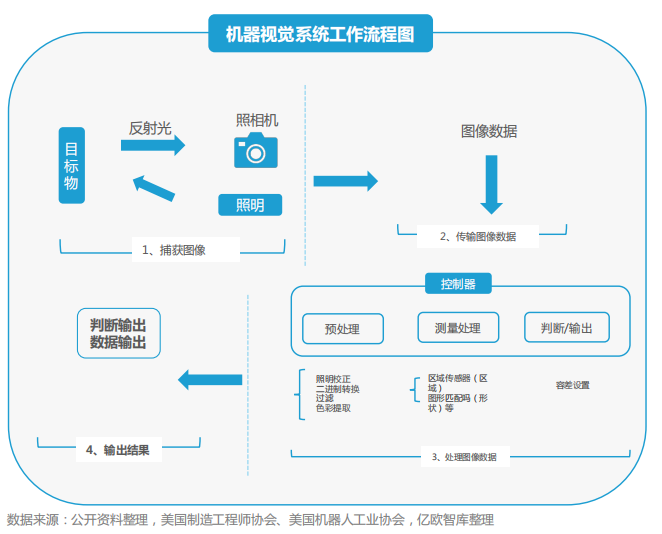

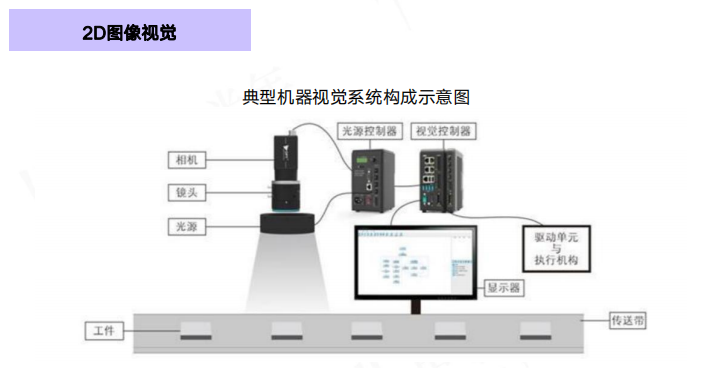

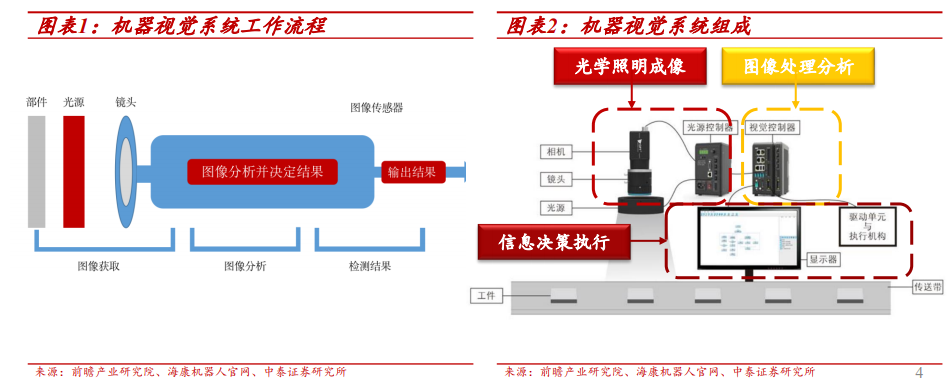

机器视觉系统是一个包含硬件、软件和算法等诸多单元的应用系统,主要包括成像和图像处理两大部分,前者通过硬件部分实现,后者由算法及软件构成的视觉控制系统负责,对成像进行处理分析,输出分析结果至执行机构。

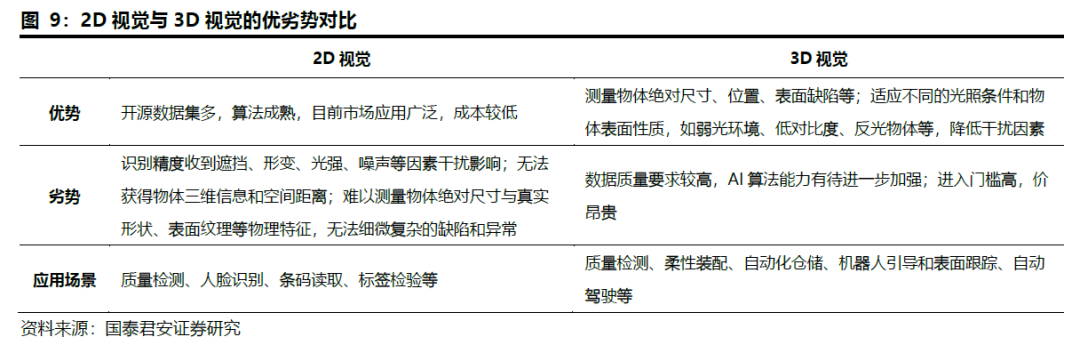

2D、3D机器视觉系统:

典型的机器视觉系统包括光源及光源控制器、镜头、相机、视觉控制系统等部件,其中 光源及光源控制器、镜头、相机等硬件部分负责成像,视觉控制系统负责对成像结果进行 处理分析和输出。

2D视觉系统的一般原理是通过摄像头拍摄平面照片,然后通过图像分析或比对来识别物体,主要依据是物体一个平面上的特征。

由于2D视觉无法获得物体的空间坐标信息,因此无法完成物体平面度、表面角度、体积等测量,同时也难以区分颜色相近的表面。同时成像的对比度对结果的分析至关重要,因此特别依赖于光照和颜色/灰度变化,易受照明条件的影响。

3D视觉可以满足以往2D视觉难以满足的工业场景应用,对2D视觉起到补充作用。业界认为2D向3D的转变将成为视觉技术继黑白到彩色、低分辨率到高分辨率、静态图像到动态影像后的第四次革命。

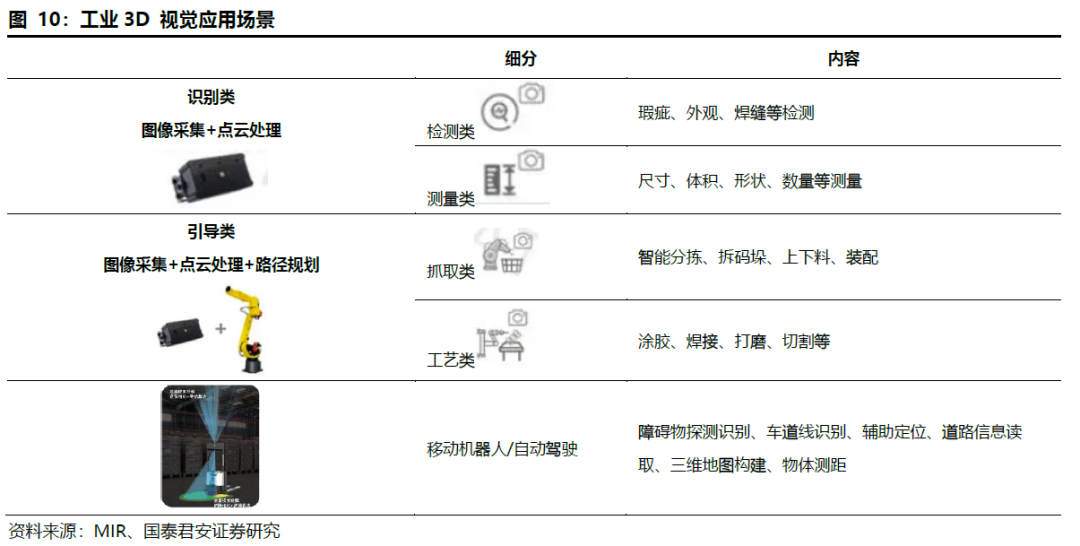

目前3D视觉最有前景的工业应用场景:高精度的测量及缺陷识别、高速高精度的在线检测、自动装配、视觉引导机器人等。

视觉引导是指通过3D视觉对工件进行定位和识别,引导机器人进行抓取,用于无序分拣与堆码,上下料,焊接等。视觉检测则是将摄像头、激光扫描器等安装在机器人末端,对工件进行轮廓检测、表面缺陷检测、三维重建等。

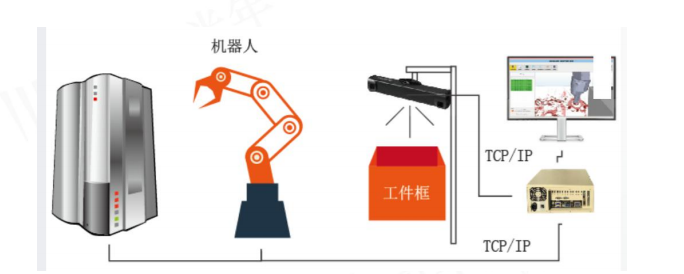

典型机器人3D视觉引导系统由三部分构成:软件、3D相机、计算机。3D相机获取待分拣工件/堆垛的3D点云信息,传送到计算机上的软件,进行分割和识别,获取要抓取物品空间位置信息,规划机械臂运动路径,引导机械臂完成抓取。

主流的 3D 成像技术

资料来源:甲子光年整理

2D机器视觉技术具有局限性,3D可以作为有效补充。使用2D机器视觉技术可以获取二维图像,在三个自由度(x、y和旋转)上定位被摄目标,并基于灰度、对比度的特征进行分析。但2D技术存在无法提供物体高度、平面度、表面角度、体积等三维信息、易受光照变化影响、对物体运动敏感等局限性。3D 技术增加了旋转、俯仰、横摆三个维度,更能还原真实立体世界,通过3D视觉传感器采集3D轮廓信息,形成3D点云,实现平面度、翘曲度、段差、曲面轮廓度等3D尺寸量测。

工业控制对精度、柔性的要求高,场景还原度更好、鲁棒性更强的3D有望加速渗透。尽管目前2D视觉可以满足绝大部分行业对检测的需求,但涉及到立体工件、精度要求高的检测仍需3D视觉来配合。通过增加3D视觉模块,增加工业机器人的环境感知能力,可以拓宽应用场景。

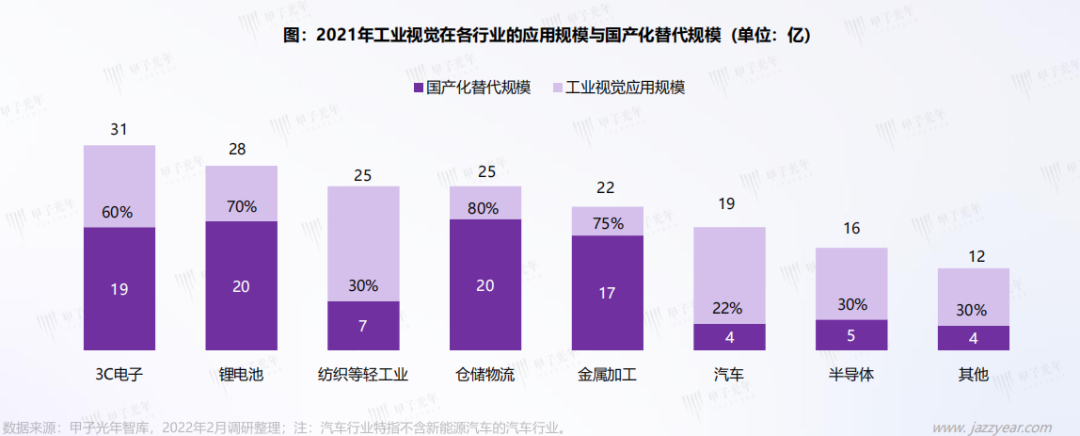

工业视觉市场规模:

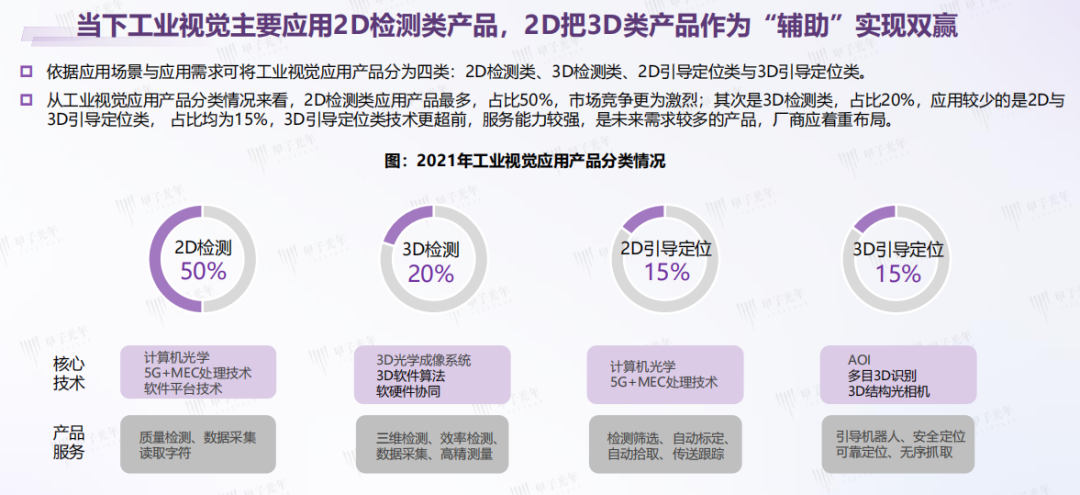

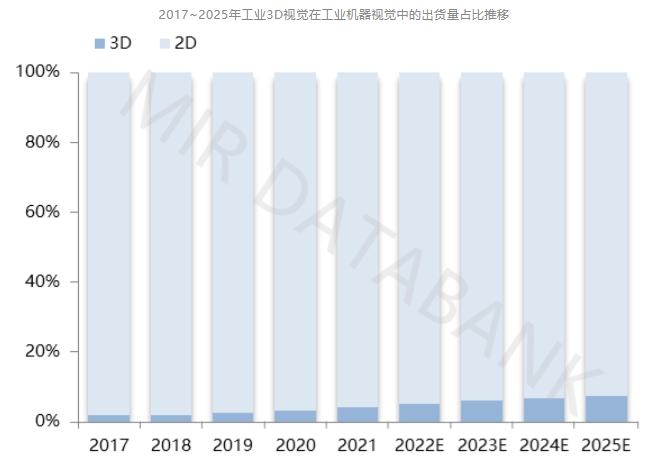

当前国产机器视觉的市场主要集中于2D技术领域的市场,2021年工业3D视觉市场出货量达2.7万套,在整个工业机器视觉市场出货中占比不足5%;2022年中国工业视觉规模168.88亿,其中工业3D视觉规模不到20亿(其中3D工业相机销量超过5万台,其中机器人引导类3D相机出货量超过8500台)现阶段不是一个量级。

资料来源:中商产业研究院、中泰证券研究所

资料来源:中商产业研究院、中泰证券研究所

资料来源:甲子光年整理

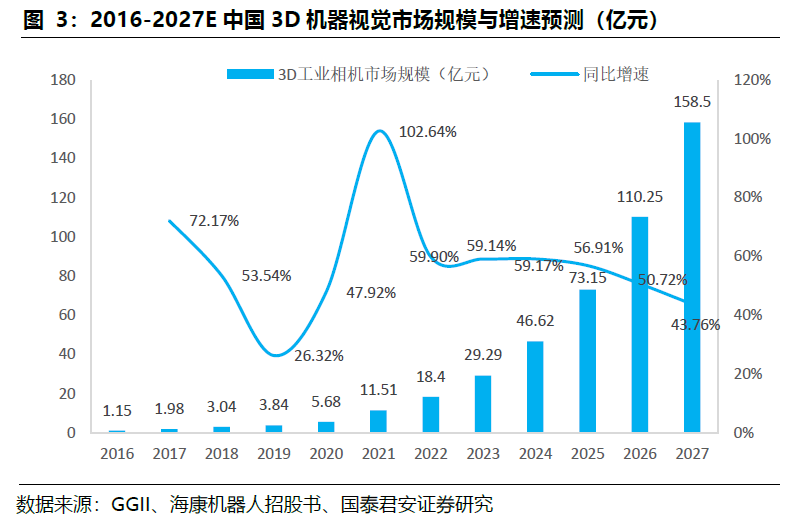

预计2027年中国3D工业相机市场规模为160亿元人民币,2022~2027年CAGR为53.8%。GGII数据显示,2022年中国3D工业相机市场规模为18.40亿元,同比增长59.90%,渗透率接近10%。随着制造业智能化深入,预计2027年3D工业相机市场规模将接近160亿元,2022~2027年CAGR为53.8%。

数据来源:GGII、海康机器人招股书

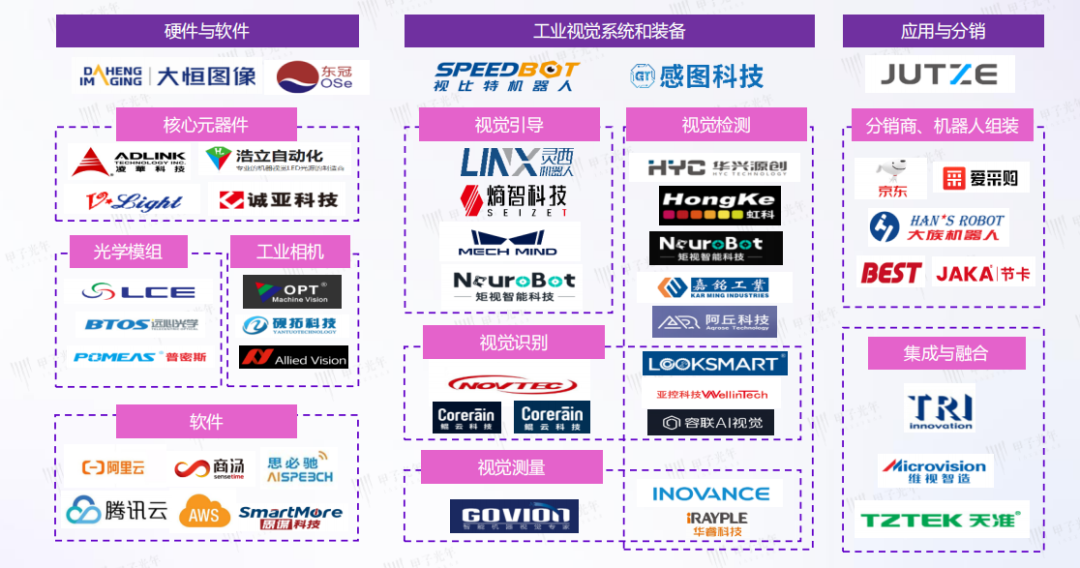

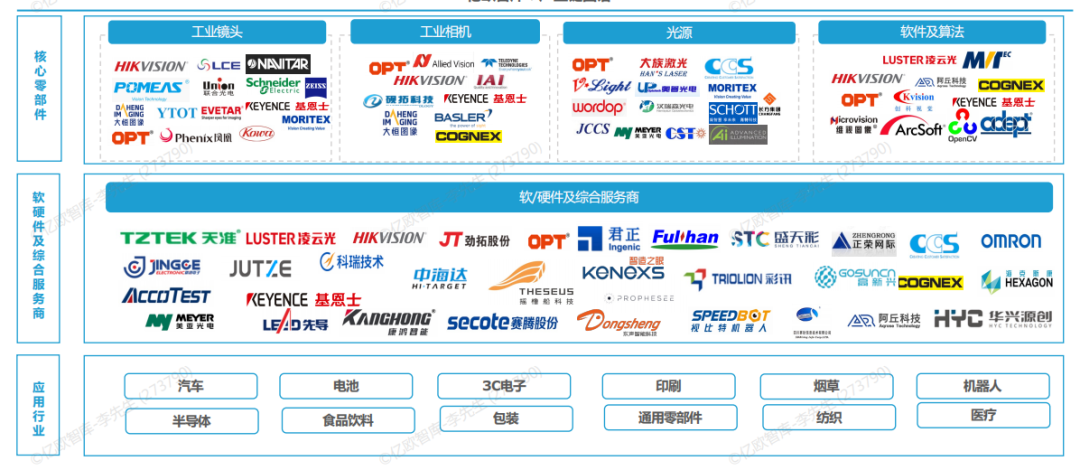

工业视觉产业链:

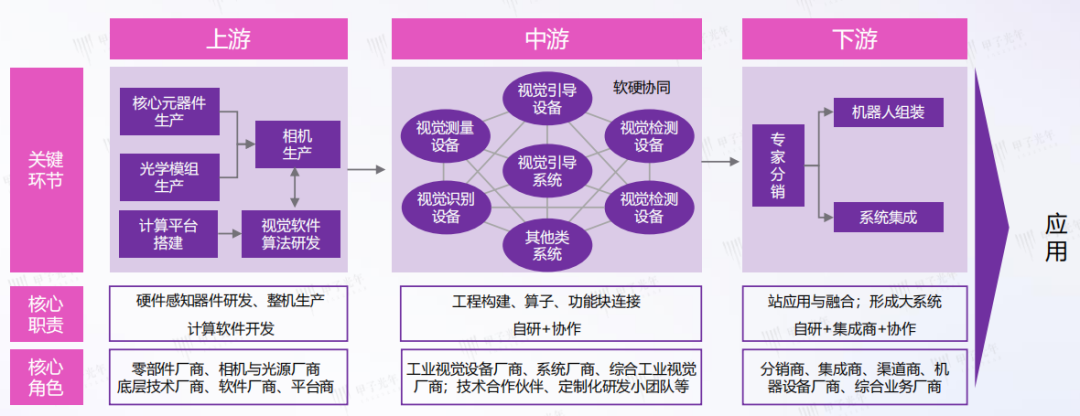

从机器视觉产业链角度来看,机器视觉行业产业链环节较长,上游由机器视觉系统硬件和软件算法构成,中游为设备商和系统集成商主要负责软件

的二次开发和设备制造,下游应用场景和行业广泛。当前行业应用热度较高的集中在:3C电子、锂电、光伏、半导体等行业。

资料来源:甲子光年整理

资料来源:亿欧智库整理

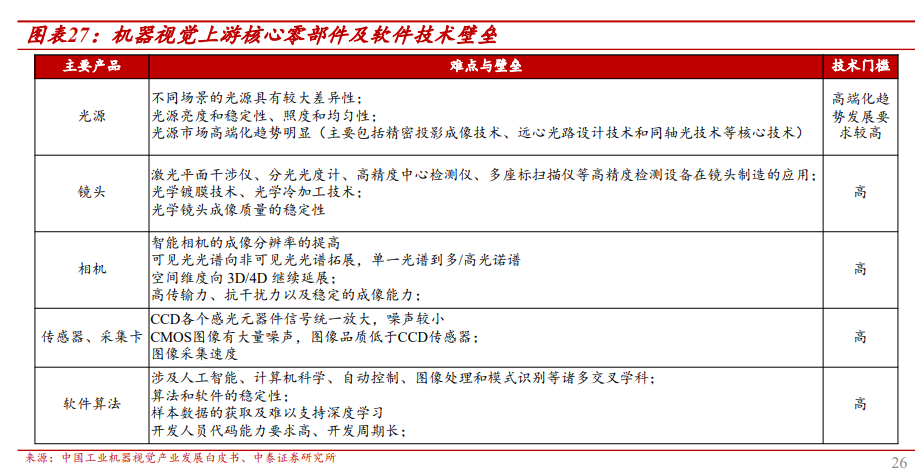

机器视觉上游零部件成本占比较高,是机器视觉的核心部分。关键零部件和软件系统约占工业机器视觉产品总成本的80%。其中光源、工业相机、底层软件算法等技术壁垒及利润率水平较高,因此对机器视觉上游环节的掌握是目前市场竞争的关键,亦是体现机器视觉核心竞争力的重要环节 。

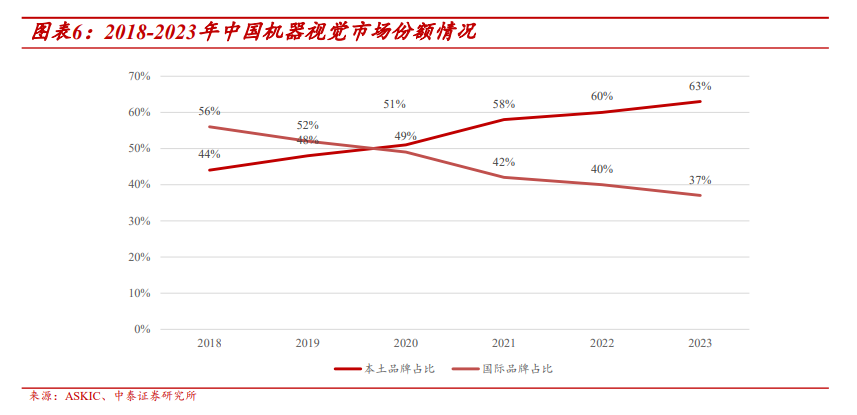

上游零部件主要包括光源、镜头、相机、传感器、图像采集卡等。目前光源已基本实现 国产替代,集成商的技术水平目前基本追赶上国外先进企业,但伴随技术发展,光源高端化趋势亦非常明确,对光源及打光方案亦提出了更高要求。而其他零部件如工业镜头、 工业相机及软件则仍以海外品牌为主,优势较为明显。

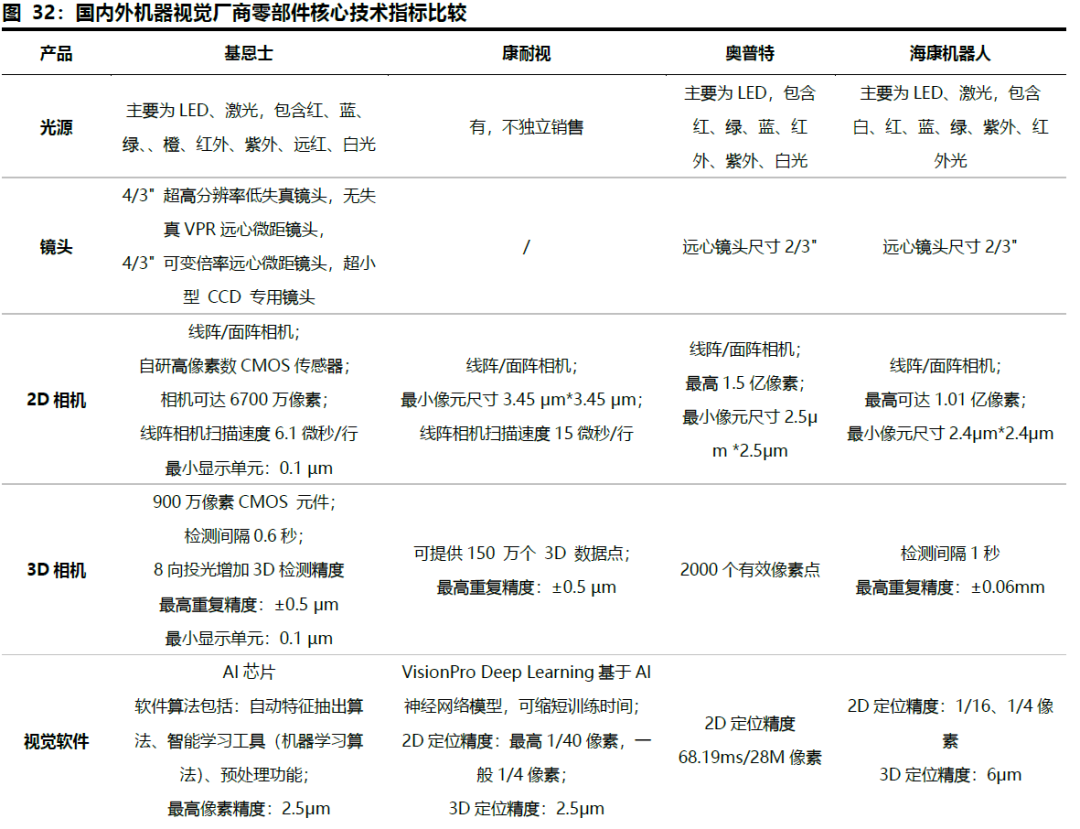

如3D相机端,得益于镜头与CMOS传感器的技术领先,基恩士、康耐视的检测间隔可达0.6秒,基恩士、康耐视相机的检验重复精度可达±0.5μm,对比海康±0.06mm相机优势较大;基恩士算法搭载AI芯片,拥有自动特征抽出算法、机器学习算法、预处理功能,康耐视VisionPro Deep Learning软件基于AI神经网络模型运算,两者3D定位精度2.5μm,海康算法3D定位精度6μm。

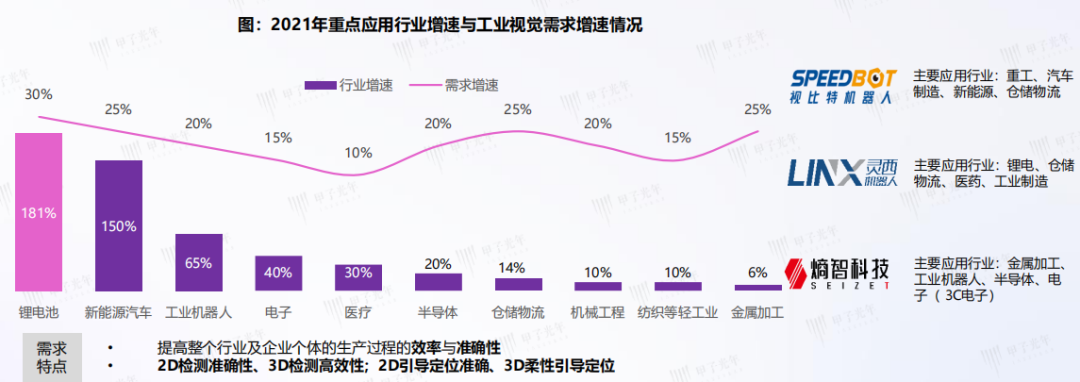

工业视觉行业应用:

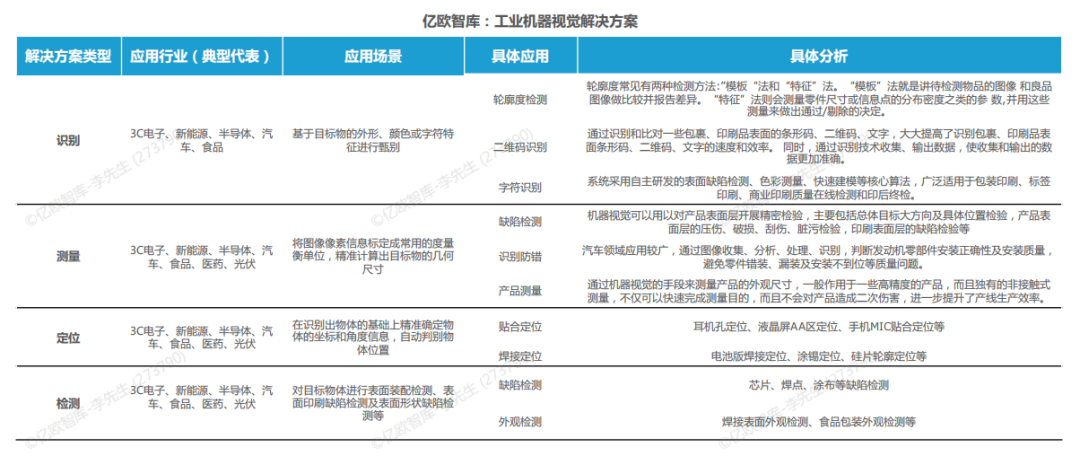

工业机器视觉的场景应用可分为:识别、测量、定位、检测功能。目前应用较多的场景主要为视觉检测与视觉引导。

资料来源:亿欧智库整理

资料来源:甲子光年整理

机器视觉应用方向包含工业级与消费级,产业边界趋于模糊。用于3C电子、半导体与新能源等板块的工业级机器视觉。

资料来源:甲子光年整理

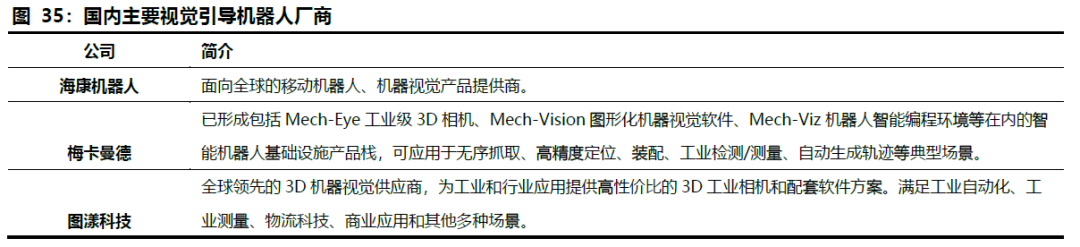

3D视觉在工业的应用往往会和机器人联合形成解决方案,主要应用方向有机器人视觉引导与检测两种。

3D工业视觉主流玩家有两类:原2D视觉领域内外资头部厂商、内资初创型厂商。

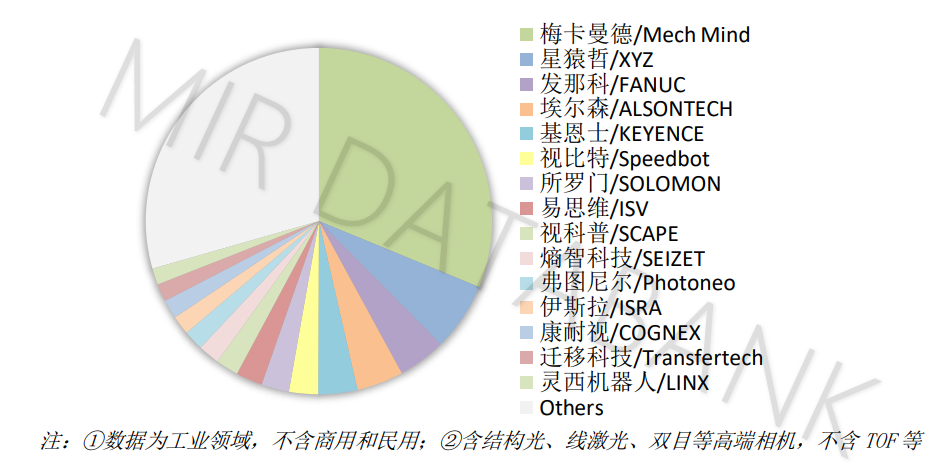

在精密检测及测量场景中,原2D视觉头部厂商优势较大;在机器人引导类场景中,内资初创型厂商以快速设计并落地方案的优势,处于领先地位。同样由于工业场景定制化程度高,以及高精度、高效率的方案要求,工业级3D视觉的产品定价更高,盈利能力更强。

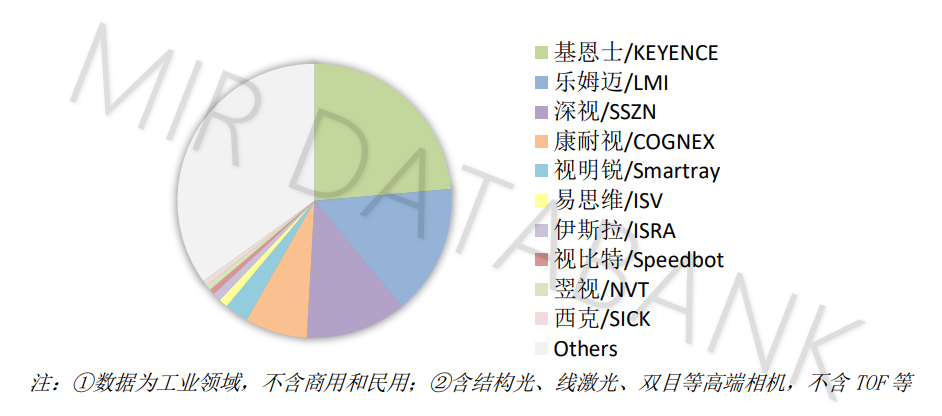

在精密检测及测量场景中(主要应用于汽车、3C、锂电池、半导体晶圆检测、芯片检测等中高端领域,产品价值量相对本土产品更高),3D通常是与1D、2D技术融合使用,现有2D视觉领导厂商依靠成熟的供应链以及深厚的行业Know-How,依然会主导行业发展,领先的企业有:基恩士、奥普特、大恒图像、凌云光等。

国内3D工业视觉企业主要集中设备组装和集成环节,依靠性价比、深度定制以及服务能力赢得市场,但其主要核心零部件(机器人运动算法、应用工艺包,3D工业相机)主要为外购。在移动机器人引导应用中,内资初创型3D视觉厂商处于领先地位。

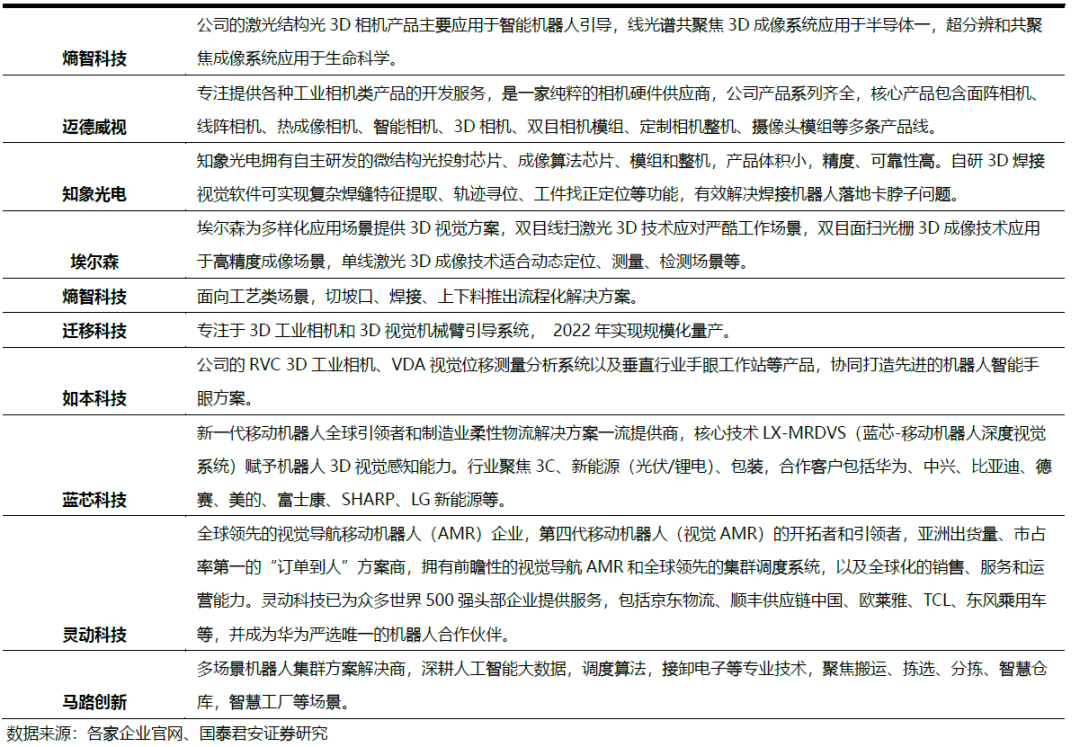

大多数3D视觉国产品牌更多专注于物流、工程机械、金属加工、3C电子等毛利率较低、对产品精度要求相对较低的中低端场景中(机械臂进行分拣、上下料等场景),代表企业:梅卡曼德(专注引导类)、星猿哲、图漾科技(专注视觉定位)、熵智科技、迈德威视、知象光电、埃尔森(专注引导类)、海康机器人(专注视觉定位)、迁移科技、如本科技、深视智能(精密测量与检测)等。以视觉为主要导航方式的移动机器人在国内还较少,有:海康机器人、灵动科技、马路创新、蓝芯科技等。部分领先的国内企业,通过提升核心零部件能力,拓展产品线,应用场景持续往高端领域渗透,代表厂商有奥普特、凌云光、大恒图像、海康机器人等。

2022 年中国工业 3D 视觉质量检测类方案 TOP10 厂商格局

数据来源:MIR DATABANK

2022 年中国工业 3D 视觉引导类厂商格局 TOP15

数据来源:MIR DATABANK

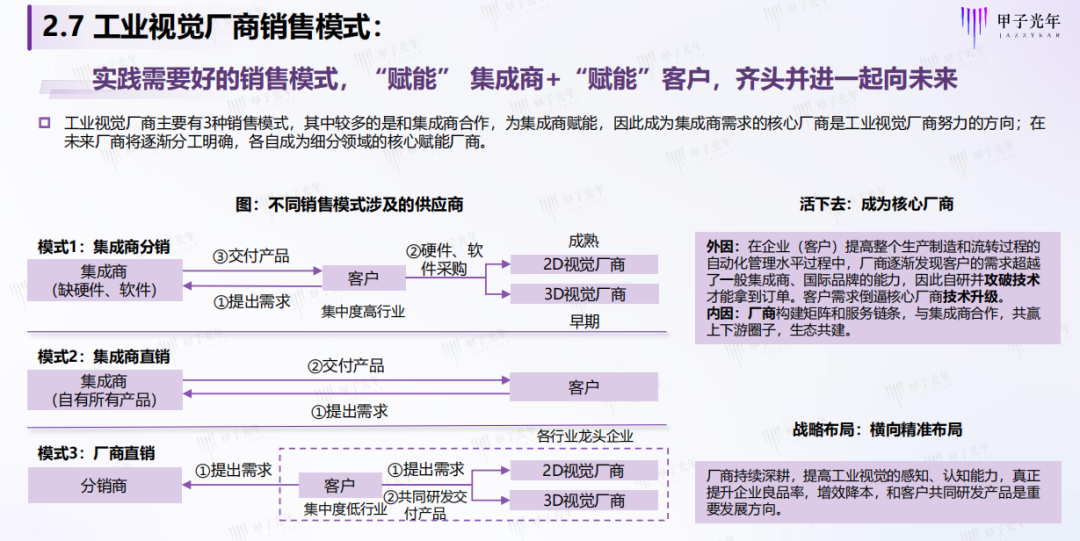

工业视觉厂商销售模式:

资料来源:甲子光年整理

工业视觉行业现状:

2D视觉行业发展时间长,市场成熟,行业格局稳定;硬件技术成熟,创业机会主要在算法层面(2D产业链上游壁垒明显,同时硬件技术已经非常成熟,鲜有技术革新,产品生命周期长)

3D视觉处于发展早期,市场格局分散;同2D视觉相比,3D视觉产业的特征是“寻找增量”的逻辑强于“国产替代”。国内外巨头都不具备明显的技术优势,行业存在着大量新公司的机会,关键在于寻找合适的落地场景。

3D视觉作为22年及之前大火赛道,3D视觉行业卷,普遍存在价格乱象,现阶段3D视觉企业普遍亏损,项目做多亏多。

目前国内各家并没有拉开技术产品差异化,也没有形成场景差异化,同质化问题严重。

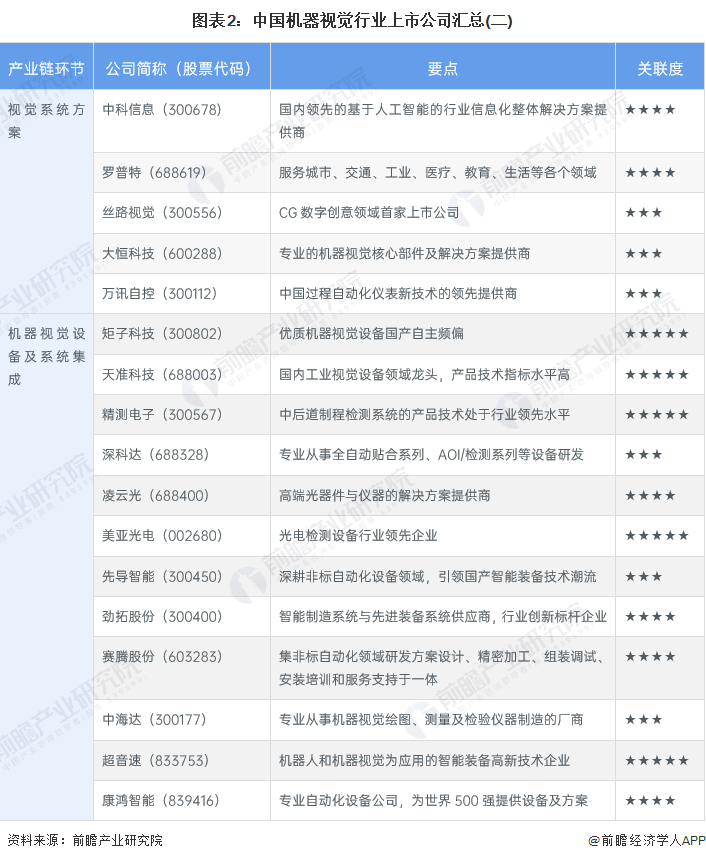

机器视觉上市公司汇总(资料来源:前瞻产业研究院整理):

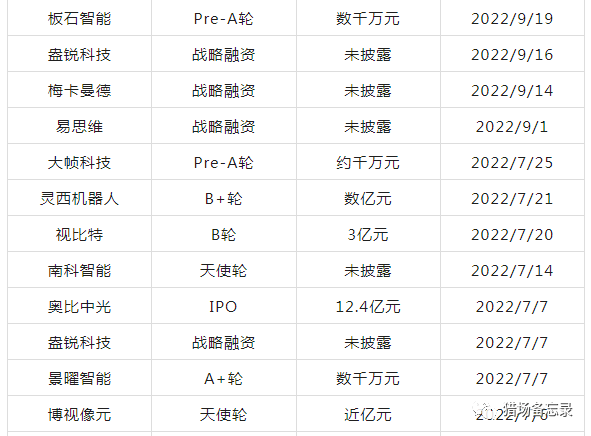

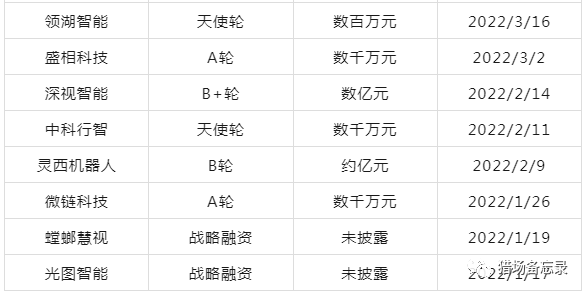

3D视觉企业融资现状(2022-至今):

2022年以来3D视觉公司融资统计

-

3D扫描、机器视觉人才招募令——深圳2015-11-20 2657

-

基于Dragonboard 410c平台的机器3D视觉—摄像机标定原理2018-09-28 2624

-

采用DLP技术的3D机器视觉参考设计包括BOM2018-10-12 4068

-

未来的机器人3D视觉系统将会发生什么样的变化?2021-05-11 3235

-

3D线激光位移传感器专业应用于工业“机器视觉”2022-04-21 22109

-

3D技术的应用探索3D机器视觉库2016-03-22 1036

-

探讨TI DLP® 3D机器视觉技术应用2018-08-13 4833

-

赋予工业机器人“眼睛”的3D视觉技术2018-09-04 10602

-

关于工业机器人的3D视觉技术及其应用浅析2018-12-03 4428

-

3D机器视觉技术的出现成为了机器视觉系统在工业应用上的催化剂2020-08-21 1514

-

工业3D视觉先行者,汉振创新机器视觉解决方案2020-10-09 4092

-

如何在3D机器视觉应用中利用DLP?2021-05-01 3612

-

领先的3D机器视觉企业图漾科技完成C轮融资2023-02-02 991

-

3D机器视觉基本原理及应用场景2023-06-02 4447

-

奥比中光领跑韩国机器人3D视觉市场2025-10-23 578

全部0条评论

快来发表一下你的评论吧 !