2024年工业机器人减速器市场研究报告

机器人

描述

前言

回顾过去几年,减速器厂商经历了2017年“供不应求”的黄金时代,2018年“供过于求”的白银时代,2019年“求生存”的青铜时代,2020年虽然受到疫情的影响,开局受到消极情绪的主导,但自二季度开始受益于机器人市场的回暖,减速器市场迎来新转机;2021年市场迎来需求高增长,减速器市场回归“黄金时代”,2022年受实体经济增速放缓的影响,工业机器人下游占比较大的应用领域如传统汽车、3C行业等景气度下滑,工业机器人增长不及预期,减速器需求亦出现收缩。

2023年,工业机器人市场整体需求不及预期,但人形机器人的兴起为减速器注入新的强心剂,尤其体现在投融资方面,其中大族精密、智同科技、环动科技、同川精密等均获得一轮及多轮融资;同时,2023年各减速器企业在产品横向延伸方面均开始提速,一方面是逐渐完善既有产品体系中的产品系列与型号,并向机电一体模组化发展;另一方面是布局新的产品体系,旨在提升既有客户群的客单价和服务深度,如RV减速器厂商布局谐波和行星减速器,谐波减速器厂商布局行星减速器,行星减速器厂商布局RV或谐波减速器等。

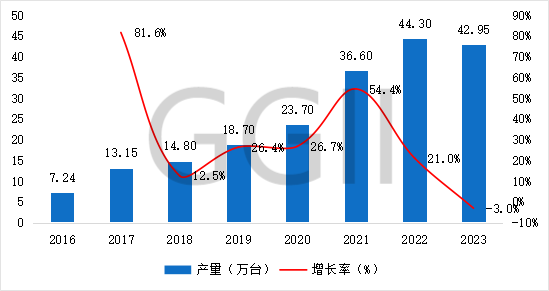

精密减速器作为工业机器人、自动化设备等高端装备的核心零部件,与制造业固定资产投资规模和国民经济增长密切相关。根据国家统计局的数据显示,2023年1-12月,中国工业机器人产量达到42.95万台,同比下滑3.0%。下游应用领域分化态势加剧,大部分行业需求不振,光伏行业成为工业机器人主要增量支撑点。

2016-2023年中国工业机器人产量变化情况(万台,%)

数据来源:国家统计局,高工机器人产业研究所(GGII)整理

GGII统计数据显示,目前中国市场超100家本土企业涉足精密减速器的生产,其中,RV减速器企业近50家,谐波减速器企业超50家。从市场角度来看,减速器领域的新进企业仍然在增加,作为典型的“硬骨头”,从国家到地方政府均在积极扶持相关企业的发展,过去的一年里,我们还看到不少国资企业亦在布局减速器相关的业务,可以预见的是,未来五年减速器仍将是中国重点发展的核心零部件,机器人国产化替代进程的加快将在很大程度上带动国产减速器的发展。

从需求的角度看,新增的工业机器人需求是减速器产业发展的主要驱动力之一。此外,减速器本身有额定的使用寿命,需要定期更换,即存量市场的更换亦是需求方向之一。工业机器人的工作寿命一般为8-10年,期间减速器作为传动、承重部件,磨损不可避免,其使用寿命通常在两年左右。因而,当前保有的工业机器人维修保养亦需要大量的减速器替换。

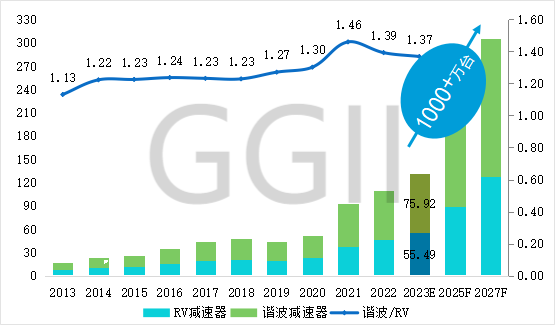

从减速器类型来看,GGII数据显示,2023年中国工业机器人RV减速器与谐波减速器需求量预计分别为55.49万台与75.92万台。GGII预计,2023-2027年,中国工业机器人领域的减速器需求总量将超过1000万台。

2013-2027年工业机器人RV与谐波减速器需求量及预测(单位:万台)

数据来源:高工机器人产业研究所(GGII)

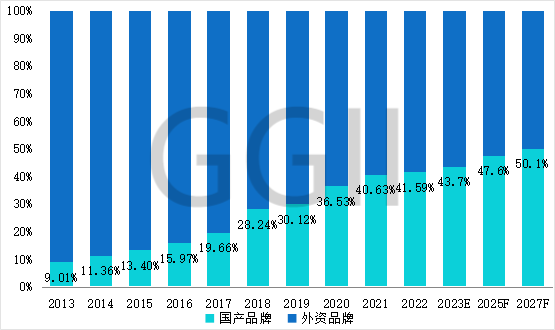

过去五年,国产减速器厂商进步明显,且技术在持续提升,部分厂商已经实现量产并逐步推向市场,众多新入局厂商亦不断加大对机器人减速器的投资,在精密减速器国产化的道路上进步明显。根据GGII调研,2023年减速器领域国产份额仍将提升,纳博特斯克、HD的份额进一步收缩,国产份额持续提升。其中,以环动科技为代表的国产RV减速器厂商份额提升明显,谐波减速器领域开始呈现较为明显的分化态势,各家厂商的竞争日趋激烈。

2013-2027年中国工业机器人减速器市场份额分布及预测(单位:%)

数据来源:高工机器人产业研究所(GGII)

GGII认为,人形机器人的兴起将为精密减速器的发展带来更为广阔的空间与想象力,乐观预计2026年后,人形机器人有望开始放量,届时精密减速器有望开启新增长极,其中谐波和行星减速器有望直接受益其中。

GGII在对减速器企业、工业机器人企业调研的基础上,结合对国内外机器人行业领军人物的面对面采访,收集了大量的第一手资料,为本报告的编写提供了坚实的基础依据。

在充分调查的基础上,高工机器人产业研究所(GGII)编制了《2024年工业机器人减速器行业调研报告》。本报告对2023年及未来几年,中国工业机器人减速器行业的市场发展特点、主要产品市场份额、产销量规模、竞争格局、各应用领域产品需求、市场发展趋势、行业发展环境等进行了详细的研究和分析。

GGII希望通过切切实实地调查,深入研究分析,为企业、投资者、证券公司以及想了解机器人产业的人士,提供准确并具备参考价值的机器人行业数据及调研报告。

审核编辑:黄飞

-

2024年中国RV减速器市场销量分析2025-05-12 1290

-

工业机器人的RV减速器和谐波减速器有什么区别?2023-10-10 3345

-

工业机器人的Rv减速器和谐波减速器有什么区别2022-04-06 3578

-

为什么工业机器人还需要减速器呢2021-09-03 2965

-

精密减速器市场景气度与工业机器人市场正相关2021-06-01 2292

-

(GGII)编制了《2020年工业机器人减速器行业调研报告》2020-10-10 2709

-

总结我国工业机器人减速器的现状和发展趋势2020-09-05 7654

-

中国工业机器人产业研究报告2019-04-26 4717

-

国内机器人减速器的市场分析报告2019-01-14 7841

-

减速机在工业机器人的应用2018-09-18 3726

-

随着工业机器人需求的高速增长,也带动了减速器行业的发展2018-08-21 929

-

工业机器人的Rv减速器和谐波减速器对比分析2018-04-15 101610

-

工业机器人核心零部件市场分析2018-03-21 3514

-

工业机器人减速器概述2017-10-09 7614

全部0条评论

快来发表一下你的评论吧 !