再度亏损!锂电正极何时能迎来拐点?

描述

摘要

四年后再现单季度亏损,锂电正极何时能迎来拐点?

季度级亏损“重现”,是锂电正极材料企业近期发布2023年业绩预告所展现出的一大关键信息。包括长远锂科、厦钨新能等在内的部分正极企业,在2023年第四季度首次亏损,净利润同环比均出现大幅下滑。

另据不完全统计,超半数正极企业在2023年全年由盈转亏,行业平均净利润降幅超过130%,锂电正极整体业绩承压。

拉长时间线来看,上一次正极行业出现较为明显的单季度亏损,还要追溯到2019年。

据相关人士介绍,彼时,行业出现了标志性出清现象:终端新能源汽车市场陷入增长停滞,比克、沃特玛等头部电池企业则遭遇债务、破产等重大风险事件;上游则亦有多家澳矿退出或大幅减少碳酸锂原料供应,正极材料环节在上下游夹击下经历“急刹车”。

而本轮下行周期所对应的基本面却有所不同。在锂电多环节产能过剩的大背景下,需求已经取代供应,成为行业后续发展的决定性因素。

选取从新能源汽车销量增速这一指标来看,2019年全年,国内新能源汽车销量同比增速仅为-4%;而2023年全年,该数值为37.9%。GGII也预测,我国2024年新能源乘用车销量有望为1100万辆,电动化渗透率有望突破40%。

终端需求虽有所放缓,实为中速增长,也就意味着正极材料长期仍有较为稳定的需求。

供给端,本轮周期也已经进入上游批量减少供给的阶段,但结合居高不下的碳酸锂库存来看,矿端减停产的影响将更集中于节奏调整,而非扭转供需局势并造成大的动荡。

从正极企业本身来看,本轮周期中企业现金流状况较2019年也更为健康。汇总数据显示,截至2023年第三季度,相关企业现金及现金等价物总值为2019年的5倍,现金储备较为充足。

不过,有观点指出,现金情况较好,同时意味着正极企业有在底部区间撑得更久的实力。另对比上游锂矿冶炼和下游动力电池环节来看,正极材料的行业集中度较低,GGII数据显示为60%左右,行业整体的出清节奏或较为缓慢,正极企业将在底部区间徘徊较长时间。

进入2024年以来,正极材料行业边际转好的信号也已经浮现。

供给端,减停产叠加定价模式向Q-1的转变,将进一步推动正极材料环节去库。

需求端,2024年1月的新能源汽车销量出现超预期表现:新能源汽车产销分别完成78.7万辆和72.9万辆,同比增速分别高达85.3%和78.8%。“淡季不淡”。

正极企业方面,2023年四季度出现亏损的主要原因之一,是行业尚未完成去库,商品库存随着锂价下跌而出现严重减值。而目前已有越来越多正极企业采取库存管理之外的手段,如套期保值等,来减少原材料价格波动的影响。

在对未来价格进行判断的基础上,企业可在期货市场买卖临时替代品,并择远期进行相反操作,最终通过“先低价买入后高价卖出”或“先高价卖出后低价购入”来完成风险对冲。

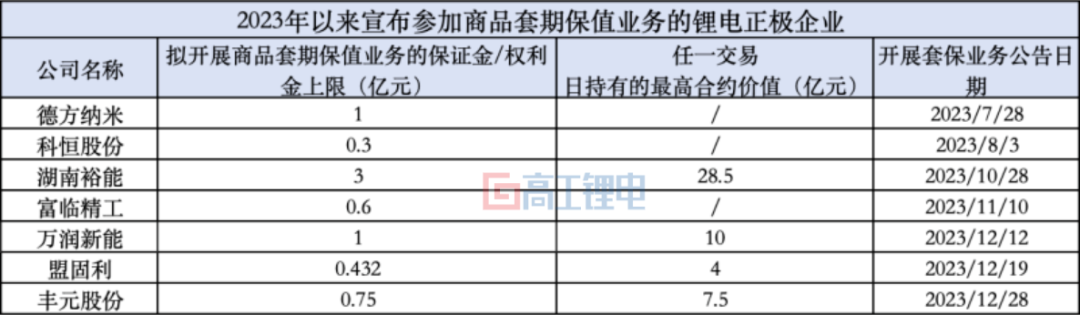

截至目前,在16家锂电正极上市公司中,已有7家企业发布了开展商品套期保值业务的公告,其中,超半数企业选择在2023年四季度加入,参与金额则集中在4000万元至3亿元不等。

审核编辑:刘清

-

请问stm8系列的何时能带上比较器?2024-05-06 314

-

Tech Day上申请的样品何时能落实呢?2018-06-21 1441

-

ST何时能出支持6LoWPAN的单芯片解决方案芯片呀?2019-03-26 2584

-

锂电池正极材料的性能有哪些?2009-10-24 2698

-

石墨烯将引领新能源电池未来 何时能走出实验室?2018-02-06 5352

-

暴风电视亏损约7.4亿元 风暴危机不知何时能够解除2019-02-25 2226

-

鸿蒙OS何时能应用在手机上 余承东表示今年无望2020-08-30 1453

-

正极材料对锂电池有哪些影响2020-10-16 6383

-

几类常见的锂电池体系正极材料的工作原理2020-12-18 11667

-

限电情况不断出现 新能源何时能扛大旗2021-10-22 578

-

你不看,我不看,冷知识何时能变烫2022-11-30 719

-

锂电正极材料要点总结2023-01-29 3119

-

专业解读锂电池的正极材料2022-05-24 3158

-

锂电正极材料的发展趋势2023-10-16 1709

-

锂电材料行业拐点何时显现2023-10-30 1090

全部0条评论

快来发表一下你的评论吧 !