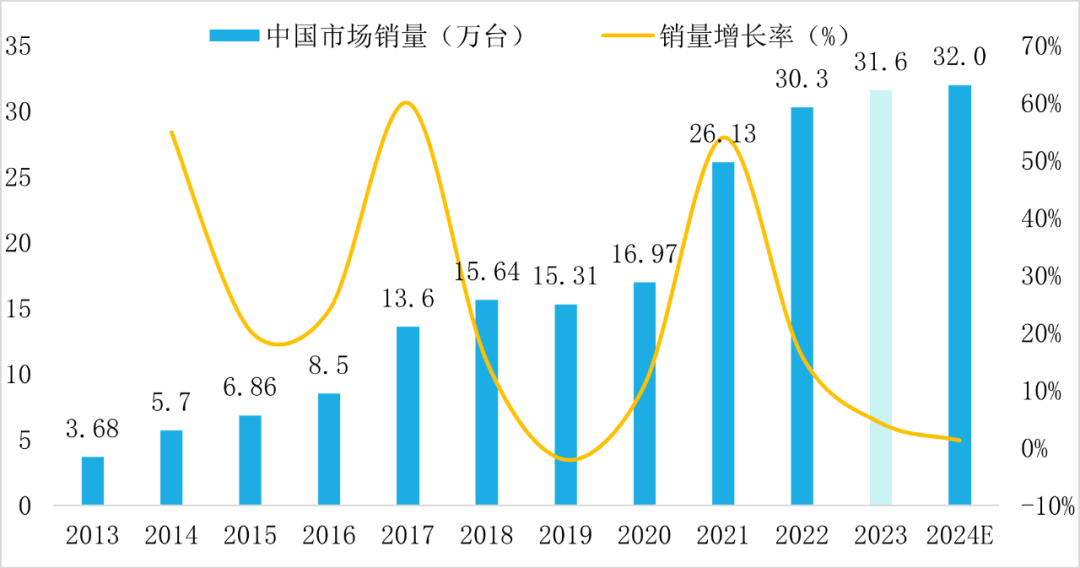

2023年中国工业机器人市场销量31.6万台,同比增长4.29%

描述

GGII数据显示,2023年中国工业机器人市场销量31.6万台,同比增长4.29%,预计2024年市场销量有望突破32万台,市场整体延续微增态势。

2013-2024年中国工业机器人产销量变化趋势(单位:万台,%)

数据来源:高工机器人产业研究所(GGII)

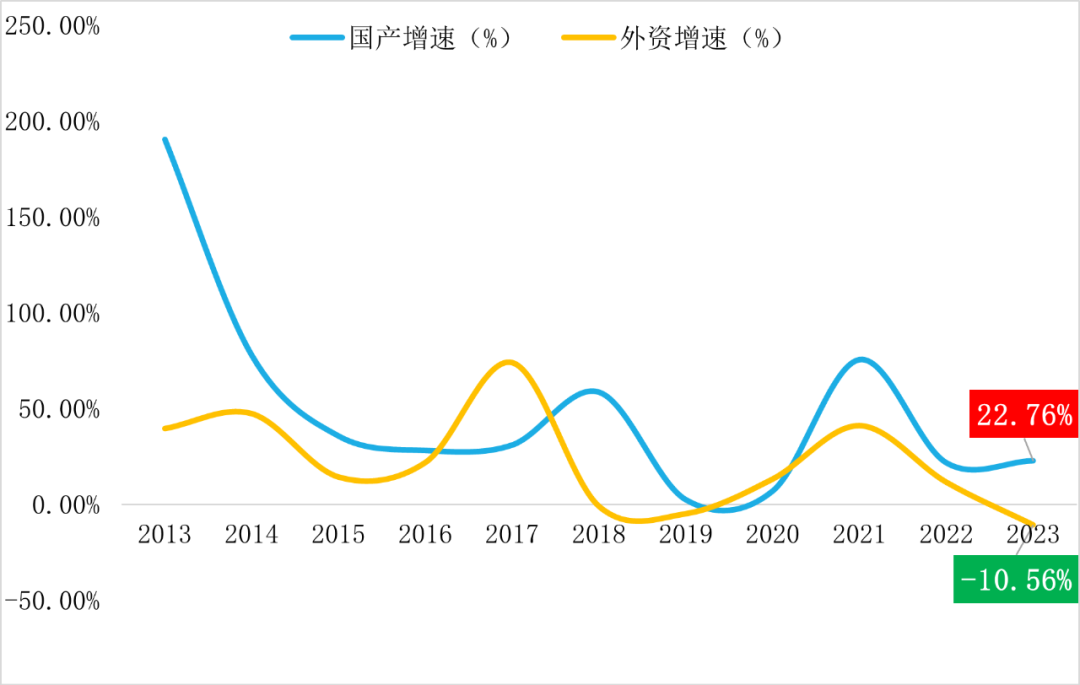

从市场竞争角度看,2023年市场分化态势进一步加剧,一方面是内外资间的分化,国产同比增长22.76%,以埃斯顿、汇川、埃夫特等为代表的国产厂商增速领跑,外资同比下滑10.56%,大部分外资厂商在华销量均呈下滑态势,同时新增订单的增速亦呈现连续下滑态势,叠加去库存的压力,外资厂商未来几个月的业绩支撑或将减弱;另一方面是细分产品间的分化,协作机器人增速领跑,其次是多关节机器人呈微增态势,SCARA与DELTA机器人均呈不同程度下滑态势。

2013-2023年中国市场内资厂商vs外资厂商销量增速对比

数据来源:高工机器人产业研究所(GGII)

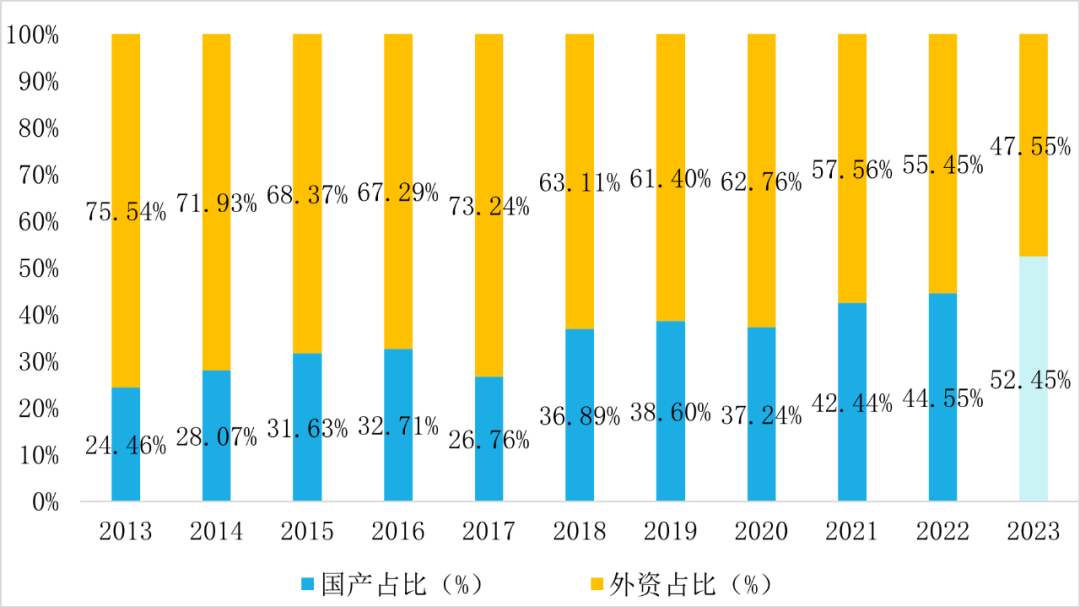

总体来看,2023年工业机器人内外资市场份额发生较大的变化,根据GGII最新统计数据显示,2023年国产工业机器人份额首突破50%,达到52.45%,从销量口径上首次实现反超。

2013-2023年中国工业机器人销量国产份额变化趋势(单位:万台,%)

数据来源:高工机器人产业研究所(GGII)

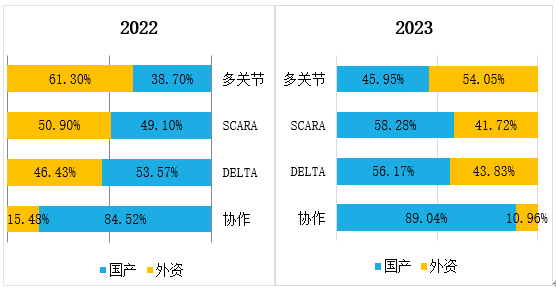

从细分产品看,除多关节机器人外,SCARA、协作机器人、DELTA的国产化份额均超过50%,其中,协作机器人国产份额接近90%,SCARA国产份额首次突破50%。

2022-2023年工业机器人细分产品内外资份额分布变化

数据来源:高工机器人产业研究所(GGII)

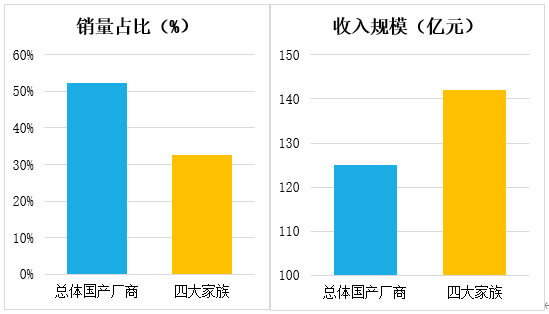

不得不提的是,国产机器人销量创新高的同时,国产机器人亟需破除“增量不增收,增收不增利”的魔咒,从数据上来看,2023年国产总体的销量占比超过50%,四大家族的销量占比32.58%,但从收入规模角度看,国产总体的产值规模明显小于四大家族机器人业务营收总和。

2023年国产厂商vs四大家族销量占比及收入规模

数据来源:高工机器人产业研究所(GGII)

关于2024年,GGII结合之前的“2024年中国工业机器人产业十大预测”,做如下判断:

1、关于下游行业需求,三大基本盘(汽车、3C、新能源)虽然需求难以回到过去的大爆发时期,但基于深厚的行业基底,依然是工业机器人的主阵地。细分来看,汽车行业或将是国产头部与外资头部厂商短兵相接的主战场;3C行业受益于果链、华为手机以及AI手机的需求拉动,增长的确定性进一步增强;新能源行业(锂电&光伏)虽难以重现过去两年的“辉煌”,但新工艺、新技术、新材料的进展与突破也将有望对局部投资有一定的拉动效应。

2、关于产品,通用搬运上下料机器人的“内卷”似乎暂时无解,喷涂、抛磨、点焊、(半导体)洁净机器人这类强工艺类机器人过去算得上是国产机器人的真空地带,作为“高价值”的典型,未来有望成为“破卷”的选项之一。

3、关于竞争,国产份额将进一步扩大,同时更多的机器人厂商面临被整合、被出清的命运。

审核编辑:刘清

-

中国工业机器人行业发展和未来趋势分析2015-04-25 2912

-

【深度剖析】2015年中国机器人产业回顾及未来展望2015-12-29 6621

-

全球机器人发展现状2016-01-28 4067

-

无线模块在机器人行业中需求量不断增长2018-08-14 2322

-

机器人四大家族抢滩中国市场 地方***重点发力2018-11-21 2522

-

2019年中国工业机器人市场销量状况分析2020-11-24 3443

-

2020年中国工业机器人减速器市场实现同比增长2021-06-30 2455

-

2026年中国协作机器人市场销量有望突破10万台2022-12-30 896

-

中国连续九年稳居全球第一大工业机器人市场2023-01-13 1300

-

2023年中国移动机器人销量有望突破11万台2023-01-16 1021

-

2023年中国市场弧焊机器人销量3.35万台,同比增速为8.77%2023-03-03 2150

-

2024年中国工业机器人产业十大预测2023-12-22 1987

-

中国工业机器人市场销量连续11年全球领先,自主品牌市场占比创历史新高2024-11-21 1222

-

2024年中国工业机器人市场回顾与总结2025-03-04 4978

-

2024年中国弧焊机器人市场销量分析2025-05-12 1563

全部0条评论

快来发表一下你的评论吧 !