锂电产业链企业2023年度业绩预告

电源/新能源

描述

近期,锂电产业链企业2023年度业绩预告相继披露。

宁德时代、亿纬锂能、国轩高科、中伟股份等企业实现不同程度的同比增长。除了实现同增的企业,各赛道头部,包括容百科技、天赐材料、杉杉科技等企业虽同比增长下滑,但对比各自细分领域的大面积亏损,亿元级净利维持了业绩坚挺。

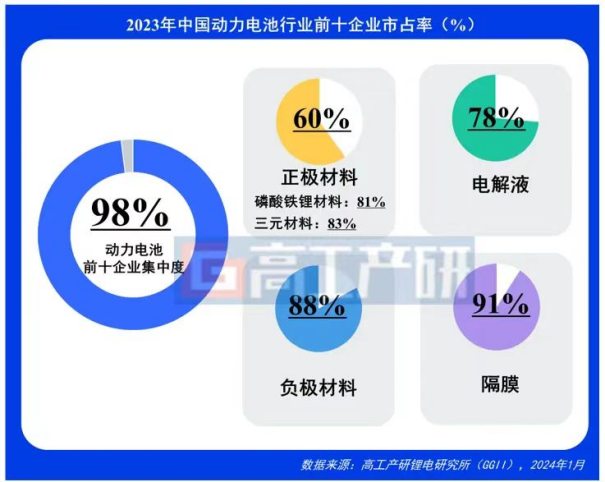

超8成企业净利下滑 锂电上市公司2023年报“前瞻” 从业绩预告看,锂电产业各赛道呈现两极分化,结合行业集中度变化看更为直观。

据高工产业研究院(GGII)调研,动力电池、隔膜、电解液前10企业集中度高于90%,正负极材料前10企业集中度在80%-90%区间。

分析认为,产业整体增速放缓,两极分化之下,中小企业生存困难,尤其在锂电材料领域,铁锂、三元、负极、电解液赛道中,部分中小企业面临“生死局”。

终端消纳能力锐减,2023年,头部企业在产能利用率上与行业甩开差距。

电池环节,头部企业产能利用率超50%,但三线及以下电池企业产能利用率不足30%。

正极方面,磷酸铁锂材料头部企业产能利用率可超50%,中小企业产能利用率不足30%;三元前驱体整体产能利用率50%,头部企业高达70%;三元材料整体产能利用率在40%,头部企业在60%。

负极环节,行业产能利用率50%-60%,头部企业在70%以上。

隔膜环节,行业产能利用率60%,头部企业甚至可基本实现满产。

电解液环节,行业产能利用率低于50%,头部企业产能利用率超60%。

最根本的差距,是企业的盈利能力。

经历了2023全年、全产业链激烈的价格战。进入2024,铁锂电芯报价来到0.3元/Wh水平,三元电芯均价不超过0.5/Wh,原材料碳酸锂价格企稳,维持在9-10万元/吨。而对比2021年,在原材料同价位水平下的0.8-0.9元/Wh,电芯价格打“骨折”。

对应地,上游锂电材料普降,负极、三元材料、磷酸铁锂与电解液领域中,价格战厮杀更为严重。对比2022年前十企业市场集中度,负极、三元材料市场集中度下降1-3个百分点;磷酸铁锂与电解液材料市场集中度下降4-6个百分点。

激烈价格战之下,一边是中小企业陷入恶性循环,铁锂、三元、负极、电解液价格已在中小企业成本线。另一边则是头部企业则凭借技术壁垒、规模优势,实现单位产品盈利空间高于业内。

宁德时代电芯产品与二线电池企业有0.05元/Wh的成本差异。分析指出,“这源自长期积淀的工艺壁垒,短期内难以超越”,背后是更大的单线产能、更低的人工与折旧,更高的良率高、更高的产能利用率,与更低的采购成本,更少的原材料用量。此外,宁德时代海外客户占比约40%,抬升宁德时代利润空间。

容百科技经过2023年密集的海外布局,预计2024年将在海外市场放量,进一步提高其三元正极单吨利润。

湖南裕能尽管目前业绩预告未出,但结合前三季度业绩,与近期行业动向,预计裕能是铁锂企业中实现盈利的极少数,这背后,是湖南裕能在磷酸铁锂赛道连续多年的市占第一,以抵御产能过剩风险。

璞泰来近期披露,公司负极材料盈利能力正在持续改善,四川紫宸工厂落地实现真正意义上的一体化;针对海外市场业务,2024年璞泰来负极材料的海外业务占比将由2023年的超30%提升至40%以上。并且,在产品创新方面,璞泰来CVD硅碳产品已受到头部重点客户的认可。

天赐材料对比中小企业在六氟磷酸锂的加工上仍具备优势,分析指出,该优势可增厚天赐材料电解液单吨利润0.1万元以上。

综合看来,两极分化之下,对于已形成规模效应的头部企业,出海、研发成为他们之间的“强者游戏”。随着出清速度加快,锂电产业将驶入由技术创新、全球化战略主导的新周期。

审核编辑:黄飞

-

通信企业遭遇困境 业绩重创2012-10-16 0

-

华秋荣获亿邦动力2023产业互联网千峰奖2023-12-15 0

-

2020年度LED产业链TOP50奖项揭晓2020-12-25 3250

-

5家LED芯片企业成功跻身“2020年度LED产业链TOP50”2021-01-05 3893

-

蔚蓝锂芯披露2020年度业绩预告2021-01-20 2245

-

9家连接器企业预告2020年度业绩2021-02-25 2672

-

多家锂电设备企业相继披露2020年度业绩预告2021-03-10 1798

-

LED产业链上市公司发布前三季度业绩预告2023-10-18 890

-

芯联集成发布2023年度业绩预告2024-01-31 734

-

京东方发布2023年度业绩预告2024-02-02 834

-

华大电子荣获东风柳汽2023年度“最佳产业链贡献奖”2024-03-13 854

-

兆驰股份一季度业绩斐然,LED产业链贡献首次超50%2024-04-26 811

-

锂电池、锂电辅材、锂电设备上市企业2023年业绩看点2024-05-16 675

-

2023国内锂电产业链企业营收排行榜2024-05-29 2293

-

爱芯元智荣获2024年度智能汽车产业链硬科技创新先锋企业奖2024-11-27 282

全部0条评论

快来发表一下你的评论吧 !