AI需求引爆存储市场,2024存储市场趋势如何?CFMS给出预测

AI需求引爆存储市场,2024存储市场趋势如何?CFMS给出预测

描述

3月20日,2024年中国闪存市场峰会CFMS在深圳前海华侨城JW万豪酒店盛大召开,三星、SK海力士、美光、铠侠、长江存储等内存大厂高管纷纷发表重磅演讲,深圳市闪存市场资讯有限公司总经理邰炜先生带来了《存储周期 激发潜能》的主题演讲,分享2023年存储市场发展趋势和2024年存储市场价格和主要应用市场产品走向。

图:深圳市闪存市场资讯有限公司总经理邰炜

2024年存储市场规模将增长42%,NAND Flash与DRAM容量需求变化

邰炜指出,存储的市场规模在经历了两年的下滑后,今年开始重新回到正轨,在加上先进技术以及新兴市场的应用,预计今年市场规模相比去年将提升至少42%以上。

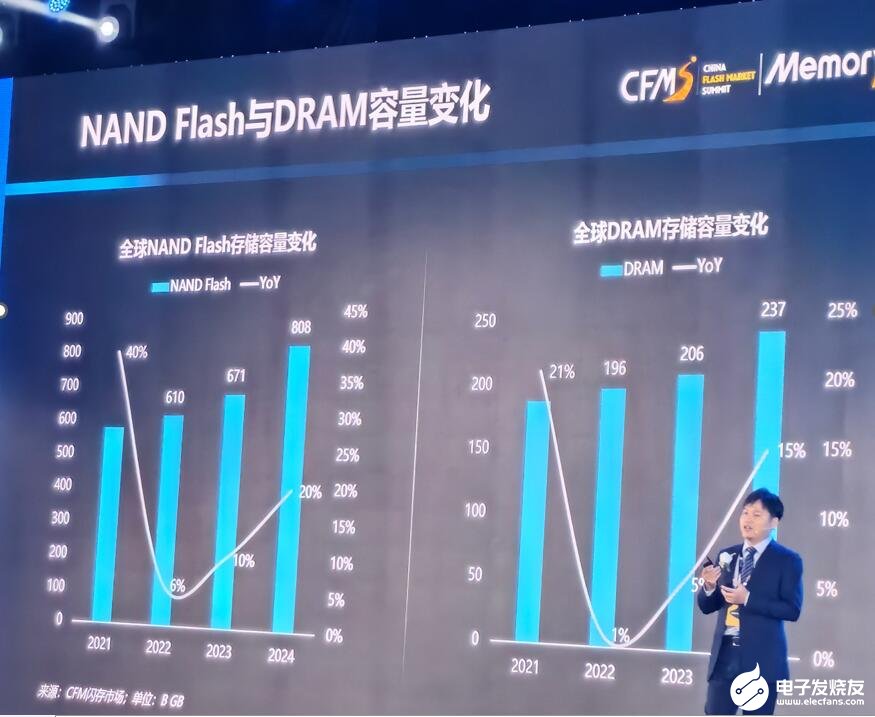

从存储产品分类来看,2024年,NAND FLASH将超过8000亿GB单量,相比去年增长20%,DRAM预计增长达15%,将达到2370亿GB单量。

从原厂的利润率来看,在去年Q1触底后,截止到去年四季度都有可观的业绩改善。记者获悉,美光科技业绩在第二财季已经比去年同期获得57%的增长,2024年第1季三星电子(Samsung Electronics)营业利益预估平均值上看4.7兆韩元(约35亿美元),SK海力士也呈现增长信号。国内长江存储看好QLC NAND的增长前景。

邰炜表示,2023年全球NAND Flash供应商的市占率排名中,三星第一,市场份额33%,SK海力士、铠侠、WDC和美光分别位列第二到第五,市场份额分别为18.2%、17.8%、15%、11%。2023年全球DRAM供应商市占率排名出炉,三星高达41%,位居第一,SK海力士、美光分别列第二到第三,市场份额分别为32%、23%。

三星、SK海力士、铠侠、长江存储等存储芯片原厂在市场份额的竞争上从未停歇,尤其在高利润的产品线上,各家都会积极推进新技术的发展,令整个产业保持持续向上的发展。

AI技术和应用,激发存储产品从架构到制程上的变革

从现货市场价格看,2023年三季度开始三星等存储芯片原厂减产并强势拉涨价格,价格迎来全面反弹,今年第一季度再次大涨。 2024年随着NAND Flash价格反转,供应商的库存水位也开始逐步降低。

邰炜预测,今年后续三个季度的价格将保持平稳向上的趋势。他指出,存储是一个周期性的行业,回顾2019-2023这一轮周期变化,经历了供过于求-疫情-缺货-库存-超跌等等,最后以原厂主动减产结束。吸取以往发展过程的教训,展望2024年到2026年,原厂和应用厂商聚焦新技术和AI应用来激发存储产品成长的潜能。

从制程上看,首先在NAND FLASH堆叠技术上,各大原厂继续推进更高堆叠的产品,三星和美光最积极,预估两家原厂于今年第四季时,200层以上的产品会达到40%,今年不少厂商已经朝300层推进,意味着闪存产品的容量将继续提高。

从架构上看,键合技术开始逐步进入主流,它具备两大优势:一是这种架构的产品随着堆叠层数的提升,成本将更具有优势;二、键合技术技术架构可以将更多特性设计到NAND FLASH里,有利于产品创新。

他还指出,随着更多的产品对存储的容量要求日趋增大,预计今年QLC的应用将开始加速,除了传统的SSD产品上,其他的应用领域将开始得到全面的扩展。

在DRAM领域,DRAM技术全面进入EUV时代。三星在2021年和2022年采用1a nmEUV,2023年采用1b nm EUV,2024年预计将采用1c nm EUV推出全新DRAM产品。

存储芯片在三大应用领域扩展,汽车成为存储潜力增长市场

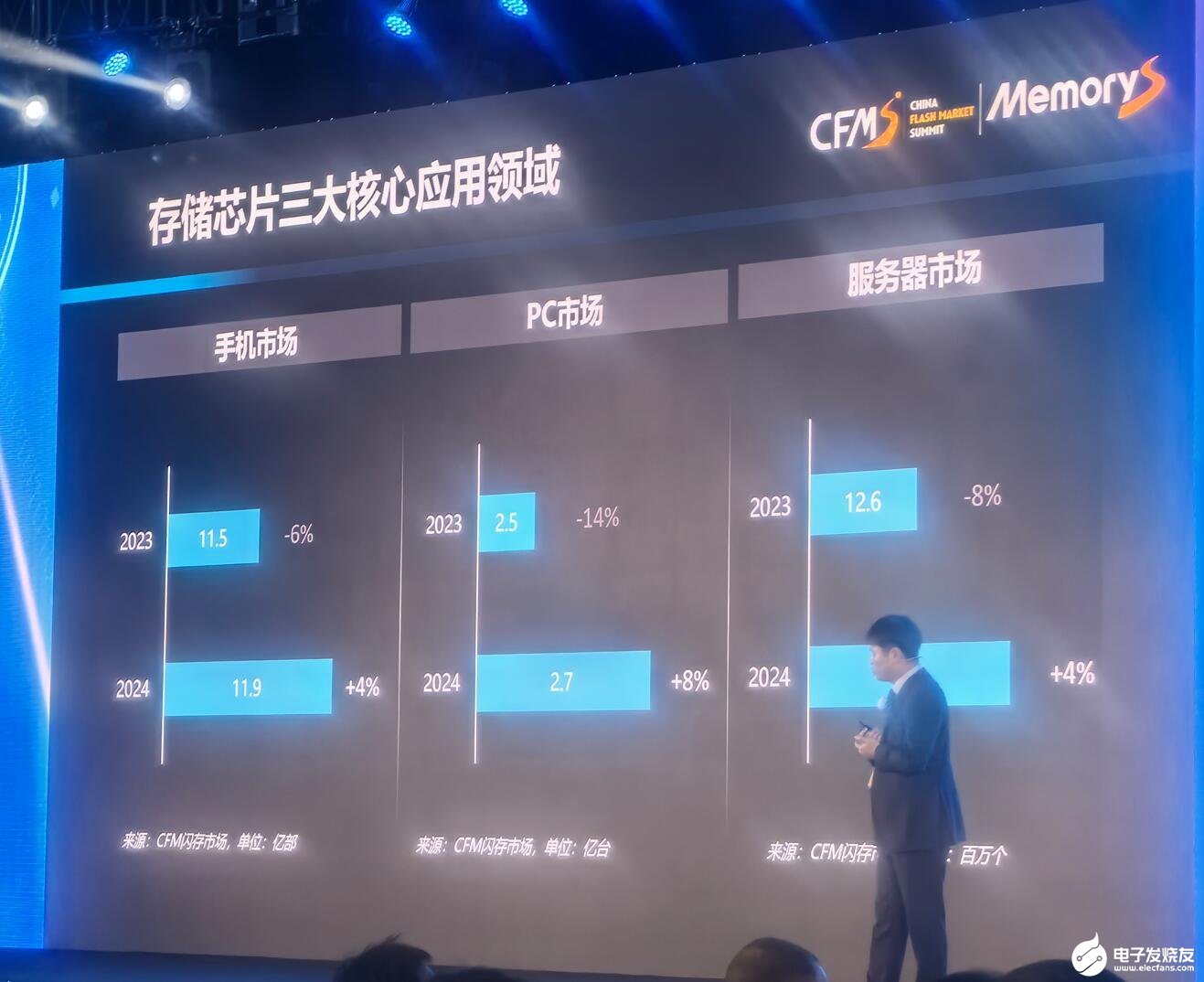

从行业应用来看,2024年PC、服务器、手机对内存的需求占比不同,但是2024年三大核心应用已基本上突破了黑暗期, 随着AI手机、AI PC、AI服务器需求持续转暖,这三大领域终端的成长带动相配套的存储的产品增长。此外,以汽车为代表的新兴市场也在快速增加。

CFM闪存市场预测,2024年手机存储需求同比去年增长4%,PC市场存储需求同比增长8%,服务器市场存储需求同比增长4%。

在智能手机市场,手机UFS市占率进一步提升,UFS4.0增长更加显著。高端机型已经基本上进入512G以及TB时代,预计今年的手机平均容量将超过200G,在内存上快速想更高性能的LPDDR5演进,预计全年DRAM平均容量将超过7G。

AI手机已经成为手机新的增长点,16G的 DRAM将是AI手机的最低配置,后续将有力的推动手机存储再升级。

在PC市场,去年整机需求下降导致消费类SSD需求下滑,今年随着存储价格下跌,大容量SSD的高性价受到市场关注,SSD迎来了价格甜蜜点,去年1TB PCIe4.0已基本是PC市场的主流配置。

在PC DRAM方面,由于更轻薄、长续航以及LPCAMM新形态产品在PC上的应用发展,预计LPDDR5将迎来迅速发展。随着新处理器平台的导入DDR5在2024年PC上的应用会明显增加。

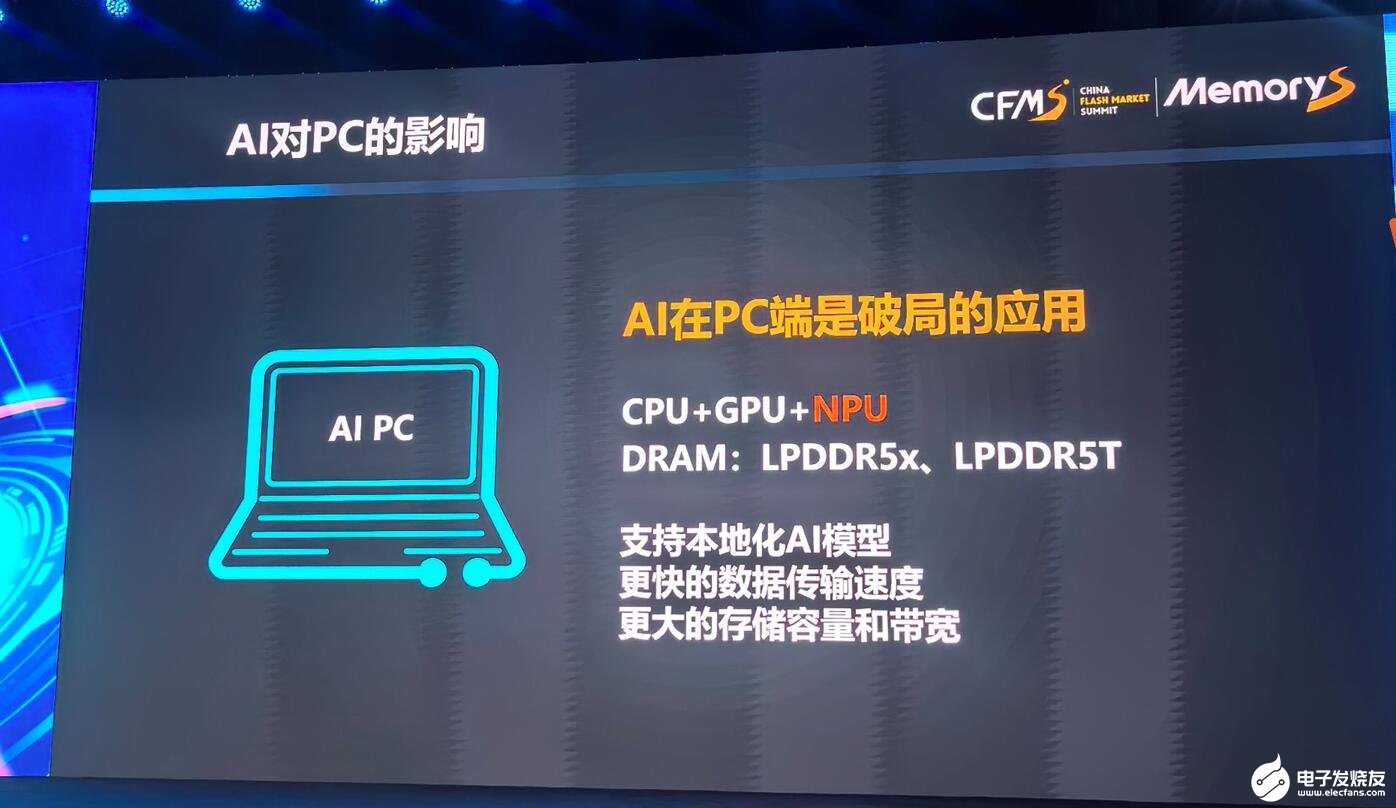

AI PC预计到2024年会迎来应用的破局,与传统PC不同,AI PC最重要的是嵌入了AI芯片,形成“CPU+GPU+NPU”的异构方案。可以支持本地化AI模型,所以需要更快的数据传输速度、更大的存储容量和带宽,主要会带动LPDDR5x和LPDDR5T产品的需求。

Sever SSD方面,为满足更高容量、更好性能的应用需求,2024年server PCIe5.0 SSD的渗透率将较2023年翻倍成长,在容量上更多8TB/16TB及以上PCIe SSD在服务器市场上的应用增加。

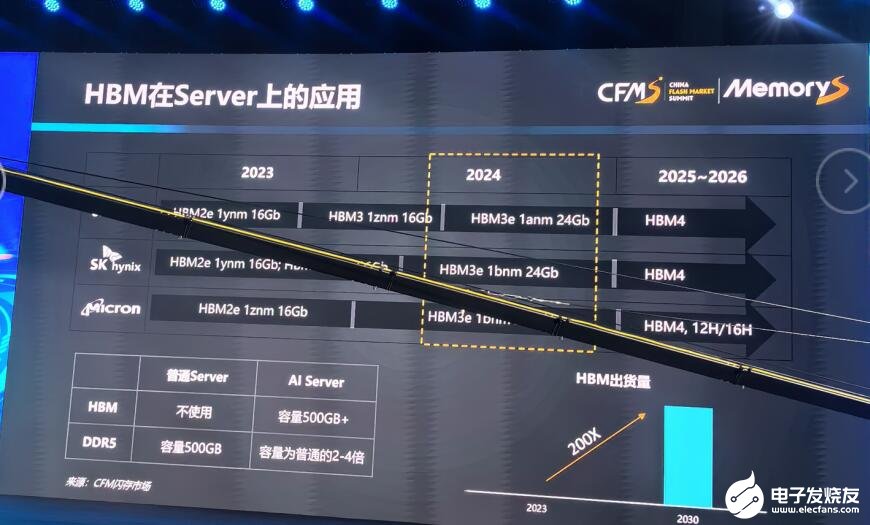

随着大模型的快速爆发,加速了对AI服务器需求,AI服务器中搭载高容量HBM,以及对DDR5的容量需求是普通服务器的2-4倍。目前高端AI服务器GPU搭载HBM芯片已成主流。邰炜表示,HBM占据着极大的利润空间,也是各原厂的必争之地。根据各原厂的规划,2024年将正式进入到HBM3e的量产。

据悉,今年以来,三星电子发布首款12层堆叠HBM3E 12H,成为三星目前容量最大的HBM产品。美光宣布已经开始批量生产HBM3E解决方案,美光24GB 8H HBM3E将成为NVIDIA H200 Tensor Core GPU的一部分,这款产品在2024年第二季度开始发货。三星HBM3E 12H产品支持全天候最高带宽达到1280GB/s,产品容量达到36GB,相比8层堆叠HBM3 8H,HBM3E 12H在带宽和容量上大幅提升50%。三星的产品已经进入英伟达鉴定产品序列。

汽车作为下一个存储的主力应用正发生显著变化。ADAS进入质变阶段,伴随着L3级及以上自动驾驶汽车在逐步落地,汽车对存储的性能和容量的要求也将急剧加大,单车存储容量将很快进入TB时代,另外在性能上、可靠性上汽车都会对存储提出越来越多的要求,预计到2030年整个汽车市场规模将超过150亿美元。

本文由电子发烧友原创,转载请注明以上来源。微信号zy1052625525。需入群交流,请添加微信elecfans999,投稿爆料采访需求,请发邮箱zhangying@huaqiu.com。

-

2024存储市场:AI驱动与企业级存储热消费,电子复苏缓2025-01-07 1089

-

慧荣科技携全链路AI存储解决方案,亮相CFMS20242024-03-24 1423

-

铠侠CFMS2024:加速PCIe 5.0 SSD普及,探索未来存储新生态2024-03-22 1128

-

三星半导体在CFMS 2024展示创新技术和存储解决方案2024-03-21 1239

-

CFMS2024 | 江波龙:突破存储模组经营魔咒2024-03-20 1044

-

CFMS2024:江波龙解码如何打破存储模组厂的经营魔咒2024-03-12 593

-

AI PC 强势进军市场,存储芯片厂商迎接复苏大商机2023-12-26 829

-

CFMS 2023 | 构建存储新维度,江波龙迈向存储综合服务商2023-03-23 960

-

2019年中国IT市场趋势热点介绍2020-07-13 1698

-

显卡市场增长对存储的影响2019-07-19 2697

-

汽车电子市场趋势2019-07-16 4081

-

电子采购供应市场趋势展望峰会,获供应商管理调查报告2011-02-11 2169

全部0条评论

快来发表一下你的评论吧 !