赛微电子北京MEMS产线实现收入增长,保持MEMS代工领先地位

描述

赛微电子是全球领先、国际化运营的高端集成电路芯片晶圆制造厂商,也是国内拥有自主知识产权和掌握核心半导体制造技术的特色工艺专业芯片晶圆制造商。公司在国内外拥有多座中试平台及量产工厂,业务遍及全球,服务客户包括国际知名的光刻机、DNA/RNA测序仪、红外热成像、计算机网络及系统、元宇宙、硅光子、AI计算、ICT、新型医疗设备巨头厂商以及各细分行业的领先企业,涉及产品范围覆盖了通讯、生物医疗、工业汽车、消费电子等诸多应用领域。公司同时正在打造先进的晶圆级封装测试能力,致力于为客户提供从工艺开发、晶圆制造到封装测试的系统化高端制造服务,努力发展成一家立足本土、国际化经营的知名半导体制造领军企业。

2023年,赛微电子实现扭亏为盈。报告期内,公司聚焦发展主营业务 MEMS(微机电系统),在复杂的国际政治经济环境下,瑞典产线的收入创下新高,北京产线则从运行初期进入产能爬坡阶段,MEMS业务整体实现收入增长,并持续为下一步的产能扩充及爬坡做好准备。公司主营业务MEMS工艺开发与晶圆制造具备全球竞争优势,拥有业内顶级专家与工程师团队,并在境内外同时布局扩张新的8英寸/12英寸晶圆产能,较好地把握了下游通讯、生物医疗、工业汽车、消费电子等应用领域的市场机遇,订单饱满,生产与销售旺盛。

对于瑞典MEMS产线,在经历了2022年的国际地缘政治冲突、通货膨胀高企、收购德国产线意外失败等事件之后,重新调整扩产方案,自2023年初开始订单、生产与销售状况逐步恢复,盈利能力大幅好转;且通过添购部分设备、收购半导体产业园区(土地面积为43,771平方米,建筑物面积为19,270平方米)等措施为进一步增加境外产能准备条件,以满足相关客户(尤其是欧美客户)当前与未来的工艺开发及晶圆制造需求。

对于北京MEMS产线,在经历数年的磨砺奋斗之后,进入产能爬坡阶段,具有导入属性的工艺开发业务持续扩大,且从工艺开发阶段转入风险试产、量产阶段的晶圆产品类别持续增加,通讯、工业汽车领域新的晶圆类别陆续实现量产,北京MEMS产线的订单、生产与销售状况实现转折,北京MEMS产线的营业收入实现大幅增长。由于产能建设和人员团队扩充工作持续进行,产线的折旧摊销压力巨大,同时又继续保持了较高的研发强度,北京MEMS产线仍录得亏损;但在客观面临上述压力的情况下,北京MEMS产线在报告期的亏损金额较上年显著收窄。

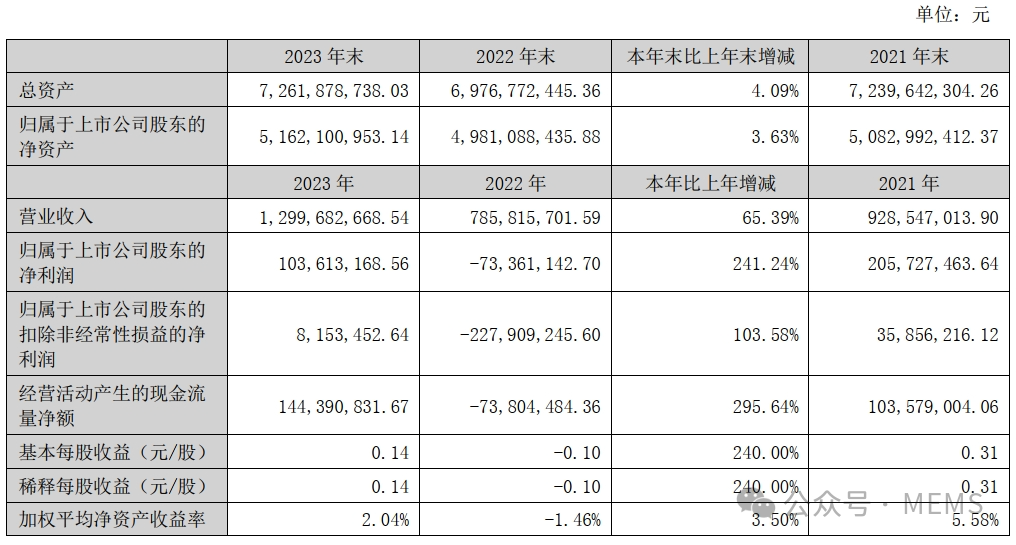

2023年,赛微电子实现营业收入129,968.27万元,较上年上升65.39%;实现营业利润3,170.92万元,较上年大幅上升118.48%;实现利润总额3,175.31万元,较上年大幅上升118.49%;实现净利润7,204.89万元,较上年大幅上升148.28%;实现归属于上市公司股东的净利润10,361.32万元,扭亏为盈,较上年大幅上升241.24%;归属于上市公司股东的扣除非经常性损益的净利润815.35万元,较上年上升103.58%。

MEMS主业发展情况

2023年,境内外子公司MEMS业务收入均实现增长。一方面,瑞典FAB1 & FAB2产线继续按计划推动新增产能的磨合、持续调试产线以实现成熟运转,继续扩大MEMS中试服务领域、丰富工艺组合,尤其是经过7年以上的研发积累后实现了MEMS-OCS的量产,并通过添购瓶颈设备、收购半导体产业园区等措施为进一步增加产能准备条件;另一方面,在完成基础工艺积累的情况下,北京FAB3产线继续保持研发投入,结合市场需求积极突破传感、射频、光学、生物等各领域各类MEMS器件的生产诀窍,推动客户BAW滤波器、MEMS微振镜等不同类别晶圆的试产及量产导入,为产线的产能爬坡和规模量产集聚条件。

2023年,赛微电子MEMS主业实现收入85,575.56万元,与上年上升20.72%;其中,MEMS晶圆制造实现收入49,881.78万元,较上年上升31.85%,MEMS工艺开发实现收入35,693.79万元,较上年上升7.98%,上述变化的主要原因是:基于公司的境内外“双循环”服务体系战略以及旗下不同中试线及量产线的定位,在保证工艺开发业务前置导入的同时,瑞典 FAB1 & FAB2、北京FAB3在当前阶段均积极推动客户将产品导入晶圆制造阶段,以逐步适应下一阶段以规模量产为主的业务形态。

赛微电子MEMS业务的综合毛利率为35.99%,较上年基本持平;其中MEMS晶圆制造毛利率为34.07%,较上年上升15.89%(绝对数值变动),MEMS工艺开发毛利率为38.67%,较上年下降-10.53%(绝对数值变动),上述变化的主要原因是:对于MEMS晶圆制造,一方面,部分高毛利MEMS晶圆从工艺开发阶段转入晶圆制造阶段;另一方面,随着MEMS晶圆制造业务的逐步稳定发展,在股权激励成本费用因素影响降低的情况下,原材料、人工、制造费用等形成的成本结构日趋稳定,毛利率水平得到恢复提升,未来需进一步释放规模效应。对于MEMS工艺开发,其属于面向市场需求的导入业务,不同时期的客户产品结构以及工艺技术解决的进度和成本均存在较大的不确定性,导致该业务的毛利率水平往往波动较大。整体而言,瑞典产线的毛利率继续保持了较高水平,北京FAB3从运营初期转入产能爬坡阶段,其MEMS业务的综合毛利率亦由负转正,公司MEMS业务在整体上保持了较好的毛利率水平。

赛微电子的瑞典FAB1 & FAB2升级改造完成后的产能逐步磨合且收购了半导体产业园区,其自身的MEMS工艺开发及晶圆制造业务的产能保障能力均得到加强;公司北京FAB3持续扩大覆盖不同的产品及客户,积极推进产能及良率爬坡,并坚持进一步扩充产能。随着瑞典产线产能利用率的恢复提升,北京产线整体运营状态的持续提升,以及公司正在推进的粤港澳大湾区、怀柔科学城的MEMS产线布局,公司境内外同时拥有不同定位的合格产能,不同产线在产能、市场等方面的协同互补将有力保证公司继续保持纯MEMS代工的全球领先地位。

审核编辑:刘清

-

赛微电子发布澄清公告,51亿元MEMS芯片产线终止原因公开2024-12-11 2067

-

赛微电子北京产线MEMS生物芯片通过验证并启动试产2023-01-14 1459

-

北京MEMS产线启动量产,提供高标准MEMS制造服务2021-06-21 4229

-

赛微电子北京8英寸MEMS国际代工线启动量产2021-06-11 6060

-

赛微电子:北京MEMS产线今年Q2正式生产 下半年预计实现50%的产能2021-02-03 2599

-

赛微电子8英寸MEMS国际代工线最新进展2021-01-19 4149

-

赛微电子:在纯MEMS代工企业中产能规模处于领先地位2020-11-16 3726

-

Silex的瑞典MEMS产线已完成升级扩产2020-10-10 4481

-

赛微电子:瑞典MEMS产线升级扩产完成2020-10-09 2749

-

赛微电子推进瑞典MEMS产线升级改造,提升20-30%的产能2020-09-16 2750

-

赛微电子募资24亿加大对MEMS代工线及先进封装产线的投资2020-09-15 2979

全部0条评论

快来发表一下你的评论吧 !