降价抢市!多家半导体企业“负毛利率”,波及封测、射频、分立器件等

降价抢市!多家半导体企业“负毛利率”,波及封测、射频、分立器件等

描述

电子发烧友网报道(文/刘静)由于市场需求低迷,行业竞争激烈,导致过去一年不少半导体企业不得不主动下调产品价格占领市场。近日,半导体企业进入2023年财报披露高峰期,那些降价去库存导致毛利掉为负数的半导体企业也不断被曝出。

销售毛利率为负数,表明企业在销售业务上已经产生了亏损,即便销量是增加的,但业务是不盈利的。在半导体下行周期,究竟有哪些半导体上市公司被迫做了“亏本”买卖呢?

多家半导体企业做“亏本”买卖,出现负毛利率

据电子发烧友网整理,截至目前共有89家半导体上市公司披露2023年业绩,其中销售毛利率直接掉至负数的企业有气派科技、芯联集成等等。

2023年,气派科技实现营业收入5.54亿元,同比增长2.58%;归母净利润为-1.31亿元。2023年气派科技四个季度都持续亏损,归母净利润分别为-3363.23万元、-3579.70万元、-3168.73万元、-2985.04万元。

在毛利率方面,气派科技也表现不佳,毛利率各季度分别为-14.22%、-14.39%、-12.09%、-11.67%,导致2023年全年气派科技的毛利率直接掉为-12.97%,为2023年负毛利最低的半导体上市公司。从公开披露业绩以来,这是气派科技13年来第一次销售毛利率为负数。

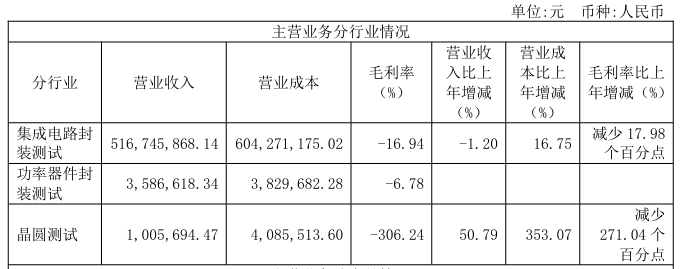

气派科技是一家从事集成电路封装、测试业务的公司,主要产品有MEMS、FC、5G氮化镓射频器件塑封封装、LQFP、QFN/DFN、CQFN/CDFN、CPC、SOP、SOT、TO、QIPAI、DIP、PDFN 等多个系列产品。除集成电路封测外,近年气派科技还开拓了晶圆测试服务。

在2021年半导体上行周期时,气派科技集成电路封装测试业务毛利率为30.47%。而最新的财报显示,2023年气派科技集成电路封装测试业务毛利率已经掉至-16.94%。而且其晶圆测试业务毛利率更是夸张,-306.24%。

受行业终端需求不足,行业竞争激烈,封测企业气派科技下调产品价格,毛利率出现较大幅度下降。晶圆测试业务毛利率大幅下滑除了跟气派科技降价有关外,由于该业务刚开拓不久其成本大幅上涨也是导致毛利率不佳的因素。

芯联集成成立于2018年,是一家专门从事功率器件及模组和MEMS传感器的研发、设计和制造业务,为集成电路设计企业提供一站式晶圆代工服务的企业。

2023年,芯联集成销售毛利率为-6.81%,比上年同期减少6.58个百分点。衡量企业盈利能力的另一重要指标净利率,也出现大幅下滑,同比减少20.61个百分点,为-55.24%。这也直接导致,2023年芯联集成归母净利润亏损大幅扩大到19.58亿元。

虽然此前芯联集成由于尚未形成规模效应,毛利率连年为负,但从2020年开始,芯联集成毛利率就呈现向正快速提升的趋势。具体其2020年、2021年、2022年的销售毛利率分别为-94.02%、-16.4%、-0.23%。原本在2023年毛利率转正的芯联集成,却被下行的消费市场当头一棒,负毛利率幅度再次扩大。

财报显示,2023年芯联集成的集成电路晶圆制造代工业务毛利率为-7.60%,较上年减少7.51个百分点;封装测试业务毛利率-15.93%,较上年减少4.94个百分点。

值得一提的是,虽然芯联集成来自消费应用领域的收入是下滑的,但是其在汽车领域表现不错。芯联集成46.97%的主营收入来自车载领域,2023年该领域收入同比增长128.42%。在新能源车方面,芯联集成IGBT、MOSFET、SiC MOSFET等车载产品全面进入规模量产,同时推出多个高性能主驱逆变模组,激光雷达光源VCSEL也进入量产爬坡。

此外,存储厂商佰维存储在三季报的披露上,也出现了销售毛利率为负数的问题。销售毛利率从2022三季报的14.77%下滑至2023三季报的-3.48%。佰维存储预计4月30日发布2023年年度报告。

负毛利率波及封测、代工、材料及二极管等多个领域

从半导体领域看,2023年毛利率受损最严重的是封测行业。除了上文气派科技集成电路封装测试毛利率-16.94%、芯联集成封装测试业务毛利率-15.93%外,电子发烧友网在整理中发现长电科技、甬矽电子以及灿瑞科技等企业的封装测试业务毛利率均出现较大幅度的下滑。

其中作为国内封测龙头的长电科技,2023年归母净利润同比下滑54.48%,毛利率同比减少-19.86%,其芯片封测毛利率已下滑至13.49%。

在国内中高端封测领域,甬矽电子的市场份额已进入前六,全球排名位居前二十。这家企业2023年毛利率同比下滑36.54%。其中,系统级封装产品毛利率减少4.90个百分点,扁平无引脚封装产品毛利率减少6.75个百分点,高密度细间距凸点倒装产品减少10个百分点。

此外,灿瑞科技的封装测试服务业务在2023年也出现了负毛利率,为-16.86%。灿瑞科技具备晶圆测试、芯片封装、成品测试服务能力,其已有SOP、SIP、DIP、SOT、DFN等多种形式的封装测试服务。

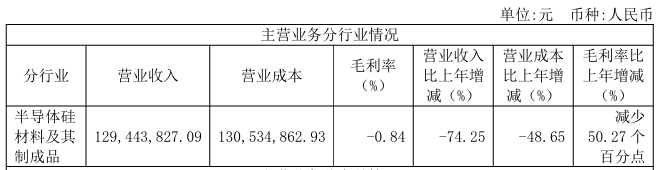

在半导体材料领域,2023年神工股份也出现了负毛利率的问题。神工股份是一家主要从事单晶硅材料、硅零部件、半导体级大尺寸硅片及其应用产品研发、生产和销售的企业。而财报显示,2023年神工股份的半导体硅材料及其制成品毛利率为-0.84%,较上年减少50.27个百分点。其中半导体大尺寸硅片业务毛利率为-216.46%。

在半导体级单晶硅材料领域,神工股份有显著优势,其生产的半导体级单晶硅材料纯度达到11个9,量产尺寸最大可达19英寸,产品质量核心指标达到国际先进水平,可满足7nm先进制程芯片制造刻蚀环节对硅材料的工艺要求。

半导体分立器件领域,2023年士兰微的发光二极管产品也出现负毛利率,从2022年的12.98%降至-1.01%。封测厂商华天科技的LED封装测试业务毛利率2023年也为-32.71%,同比下滑6.54%。

射频芯片领域,也有企业出现负毛利率的问题。2023年立昂微实现营业利润-9870.76万元,较上年同期的71645.57万元下降113.78%;毛利率19.76%,同比减少51.7%。其中,化合物半导体射频芯片毛利率为-13.25%。

立昂微表示,产品降价导致毛利率大幅下降。其中半导体硅片折合6英寸的平均售价下降12.86%,半导体功率器件芯 片的平均售价下降12.33%。

一季度多家企业毛利率大幅回升,新一轮半导体上行周期是否已来临?

芯片半导体行业有明显的周期性特征,大概3到3.5年会有一个轮回。从1978年开始,全球半导体产业共经历了11轮周期。专业市场调研机构表示,从过往的半导体周期来看,平均一个周期要运行42.6个月,上升期和下降期时间分别为21.8个月和20.8个月。

2019年半导体产业开启第12轮周期,并在2020年、2021年出现历史罕见的价格暴涨,然而在2022年一季度开始半导体产业又开始下行 ,企业营收、净利及毛利率出现不同程度的同比和环比下降,库存周转天数和库存量在2022年创下历史新高,导致2022年、2023年企业的产品出现很大幅度的价格下跌,很多企业都感受到了这轮下行周期的痛。

一般半导体下行周期为20.8个月,本轮下行是从2022年一季度开始的,去年第三、第四季度已经出现半导体周期底部来临的声音。这轮半导体下行周期是否真的已经结束,并开始重新上行呢?

最近半导体企业2024年第一季度报告给出了乐观信号。从季报看,2024年一季度不少半导体企业业绩及毛利率都出现了明显的回升。比如封装厂商甬矽电子的毛利率从2023年Q1的8.39%上升至14.23%;气派科技的毛利率从-14.22%上升至-3.93%,负毛利率幅度明显缩小。

-

半导体分立器件怎么分类?2011-10-26 7472

-

正在涨价!这些分立器件厂商你都知道吗?2017-09-06 2927

-

意法半导体公布2018年第二季度财报2018-07-26 3459

-

意法半导体公布2018年第三季度财报2018-10-29 2760

-

2023年中国半导体分立器件销售将达到4,428亿元?2023-05-26 1895

-

多家锂电设备企业毛利率仍然在30%以上 但利润增速或将放缓2019-08-29 739

-

AMD希望未来毛利率达到50%以上 目前毛利率仅43%2020-03-10 632

-

毛利率超过TI, 这家国产芯片厂商一路走高2020-05-01 5120

-

降价获取订单:强瑞精密毛利率持续走低2021-03-10 2440

-

特斯拉与宁德时代:Q3财报的毛利率对比2023-10-20 1656

-

英伟达再次创纪录:毛利率飙升、利润暴涨2024-02-22 1674

-

盛美上海2023年业绩报告:营业收入增35.34%,毛利率达48.6%2024-02-29 1540

-

泛林半导体第一季度营业收入37.9亿美元,毛利率47.5%2024-04-29 1371

-

毛利率下滑,芯片企业如何逆风翻盘?2024-08-22 999

-

豆包大模型降价后毛利率仍达50%2025-01-23 1220

全部0条评论

快来发表一下你的评论吧 !