2020年中日产业构造分析:汽车制造的变化对产业影响

市场分析

描述

一直以来,汽车产业都是日本制造业的核心。而时至今日,汽车产业迎来了“海外生产”与“汽车电动化”的巨大变化。三菱综合研究所推测了这些变化对于2020年中日两国产业构造的影响。

2012年春季“北京车展”上展出了大量EV,成为关注的焦点

日本制造业正面临空洞化的呼声由来已久,从身处困境的日本电子产业可以看出,日本的“制造立国”如今正面临着严峻的局面。在这种局面下,只有汽车产业还算是扬眉吐气。不仅覆盖面广,就业人口也高达545万人,占日本国内就业总人数的约8.7%(日本汽车工业会调查)。

但是,一旦汽车产业也像电子产业一样颓败,对于日本的产业会产生怎样的影响?如果日本在今后前景看好的纯电动汽车(EV)市场上牢牢把握住了主导权,情况又会怎样?

本文尝试结合增长显著的中国汽车产业进行了定量分析,得到的结果是,汽车领域产值的减少会波及日本国内的所有产业,而且其他产业蒙受的损失将超过汽车领域。下面为分析的概要。

关注海外生产与电动化

首先来看日本汽车产业与制造业的实际情况。在汽车产业中,如果把总产值与生产者购买的原材料和部件等“中间投入”之差视为“附加值”,则日本国内生产的汽车的附加值与日本产原材料和部件之和将占到总产值的约9成。剩余的约1成为进口原材料和部件等,由此可以得知,汽车产业的生产活动支撑着日本国内的需求。

然而,包括汽车产业在内,日本国内制造业整体的附加值在1990年代中期之后几乎没有增加。1990~2009年的年均增长率大约停留在1.4%上。而同时期全球制造业的附加值的年均增长高达4%以上。就连与日本同为发达国家的欧美,也达到了约3.2~3.5%,增幅超过日本。

日本国内制造业创造的附加值之所以停滞不前,主要原因之一在于海外生产的扩大。作为这一问题的解决措施,日本经济产业省2010年6月发布的“产业构造愿景”提出了改变严重依赖汽车产业的日本制造业构造(向多产业支撑整体的“八岳构造”转换等)、大力发展电池等战略性领域的方针。

除了海外生产之外,日本汽车产业还存在另一个大的动向。这就是从传统的发动机车向使用马达和电池等电子技术作为动力的EV等新型汽车的转变,也就是“汽车电动化”。

今后,随着海外生产和汽车电动化的加速,不仅日本国内外的汽车产业,就连其他产业也无疑将受到巨大影响。因此,这一次,我们设定了多种假设,使用中日产业关联表,就这两个动向分别对日本,以及世界最大的汽车市场——中国产生的影响进行了定量分析。

减产会波及所有国内产业

在此次分析中,为了使变化的方向性更加简明,设定的假设略为极端。这里不讨论假设发生的概率。

设想的假设具体分为以下两种。到2020年,①日本生产的出口汽车的50%转至中国生产;②EV的电动系统在日本或中国之中的一国生产。前者揭示的是日本国内汽车产业大举进军海外对于中日两国的国内产业产生的影响,后者则揭示的是EV的核心——电动系统为日本或中国任一国家所掌控时,对于两国国内产业的影响。

首先从①开始分析。这个假设的前提是日本现在生产的出口汽车的50%转至中国生产,国内仅保留国内需求款式和产量较少的出口款式。

如果假设实现,与2007年相比,日本国内产业的总产值将减少约16.7591万亿日元。这一金额几乎等同于日产汽车与本田2011财年的合并销售额(分别为9.4090万亿日元,7.948万亿日元)的总和。在减少的约16.7591万亿日元中,汽车约占7.1780万亿日元(比2007年减少28.6%),汽车部件约占3.7854万亿日元(比2007年减少16.5%),二者之和占到了减少总额的约65%。其中,单是汽车部件的减少金额就达到了与电装2011财年的合并销售额(3.1546万亿日元)相当的规模。

剩余35%的减少金额遍布国内各个产业。其中,产值减幅较大的产业类别包括了钢铁有色金属及金属制品(约减少9414亿日元)、塑料及橡胶制品(约减少5377亿日元)、工业电气设备及其他电气设备(约减少3868亿日元)等等。而且,产值的减少并不仅限于制造业,根据推算,服务业产值的减幅约为9825亿日元,商业约为5938亿日元,金融保险及房地产约为3301亿日元。就日本国内整体而言,产值大约减少了1.7%。

反观假设中将接手日本一半出口量的中国,其国内总产值将增加约1.6%,达到约20.4936万亿日元。如果同样换算成2011财年的合并销售额,这一金额接近丰田(18.5836万亿日元)与马自达(2.033万亿日元)的总和。在增加的金额中,大约53%来自汽车和汽车部件,汽车增加了8.1172万亿日元,汽车部件增加了2.8428万亿日元。

除此之外,钢铁有色金属及金属制品的增加约为2.0885万亿日元,常用机械约为1.2619万亿日元,产值的增加涉及多个产业类别。而且,服务业的增加约为6226亿日元,商业约为4874亿日元,与日本的减幅相比,增幅相对偏少。如果综合考虑日本的减幅与中国的增幅,两国的产值之和将增加0.2%,增幅约为3.7345万亿日元。

由此可见,日本国内汽车生产的减少不仅会影响汽车产业,还会严重影响其他产业的生产活动。

电池产值膨胀

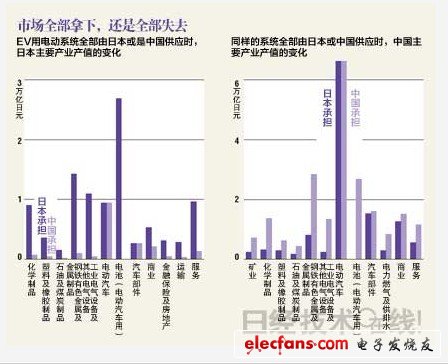

接下来看②中列举的EV电动系统在日本或中国之中的一国生产对于中日两国国内产业的影响。随着EV普及的扩大,由马达、电池、电子器件、再生制动器等构成的电动系统将变得重要,这种系统将取代以往的机构部件,孕育出新的商机。

在此,我们假设电动系统的生产集中在日本或中国,然后就其对两国国内产业的影响进行了分析。当然,电动系统的生产完全集中在一个国家的假设并不现实,这种极端假设的目的与假设①相同,也是为了更好地显示两国的产业活动所受到的影响。

根据对制造电动系统时的附加值构造(价值链)的分析,我们在中日国际产业关联表中添加了“EV”和“EV用电池”等新项目。在EV中,马达属于工业电气设备及其他电气设备,电子器件则属于半导体集成电路及其他电子部件。另一方面,因为EV无需内燃机(发动机)、变速箱、起动器/发电机、尾气处理装置等,所以推算省略了这些项目。

EV的普及规模采用了中日两国政府提出的2020年的EV普及目标。日本依据的是“新一代汽车战略2010的民间努力成果”的数值,中国依据的是中国政府发表的预测值。与民营企业的预测相比,普及率可能相对偏高。另外,按照假设,面向日本及中国市场的EV均为当地生产当地销售。

如果根据以上条件推算出了EV生产给中日两国带来的国内产值,当日本和中国市场上的EV用电动系统全部在某一国家生产时,EV用电池的产值将达到约2.6883万亿日元。而在日本国内生产电动系统时,产值约为11.0342万亿日元(相当于本田与电装2011财年合并销售额的总和)。按照产业类别划分,钢铁有色金属及金属制品约占1.4304万亿日元,工业电气设备及其他电气设备约占1.949万亿日元,化学制品约占9056亿日元,服务约占9652亿日元,众多产业都创造出了新产值。

电动系统如果全部在中国生产,日本国内的产值仅为大约2.1255万亿日元。也就是说,与日本生产所有的电动系统相比,日本国内的产值将减少约8.9087万亿日元。

从产业类别来看,与在日本国内生产相比,钢铁有色金属及金属制品的减少金额约为1.3272万亿日元,工业电气设备及其他电气设备约为1.0443万亿日元,化学制品约为8345亿日元,塑料及橡胶制品约为3114亿日元,石油及煤炭制品约为1297亿日元。其他行业同样如此,服务业的减少金额约为8311亿日元,运输业约为2534亿日元,商业约为3140亿日元,金融保险及房地产约为2624亿日元。

中国的服务业和商业受到影响

让我们把目光转向中国的国内产业,如果电动系统全部在中国生产,中国国内产业的总产值将达到约25.4135万亿日元。钢铁有色金属及金属制品、化学制品、工业电气设备及其他电气设备、矿业、塑料及橡胶制品、石油及煤炭制品、服务、商业等将成为主要的新增长点。

从中日各自的国内产业受到的影响来看,相比日本的国内产业,中国的国内产业受到的影响更大。在中国,自行生产与否给国内产值造成的差距高达11.3940万亿日元,远超过日本的8.9087万亿日元。

而且,无论在哪个国家,电动系统的生产与电池,以及材料、工业电气设备、服务、商业的关系都相对更加密切。这不仅表示电动系统是各个国家国内产业的重要产品,能否掌握其霸权似乎也将严重左右各国汽车产业,以及制造业的未来。

-

2024年小米汽车产业链分析及新品上市全景洞察报告2024-03-29 0

-

[原创]2010-2012年中国OLED产业调研及未来前景预测报告2010-09-16 0

-

2012年电子产业年会 日图科技风采与您共创未来2012-01-17 0

-

2014年中国(成都)电子展2014-04-18 0

-

2015年LED产业并购深度分析报告2015-01-30 0

-

2015年中国平板显示产业五大事件盘点2015-12-28 0

-

【深度剖析】2015年中国机器人产业回顾及未来展望2015-12-29 0

-

行业研究:机器视觉产业2020年进入成熟期2016-01-20 0

-

2016上半年中国半导体产业研究报告2016-06-30 0

-

什么是产业互联网?2020-01-18 0

-

2020年中国工业传感器产业市场发展前景预测分析2020-05-11 0

-

喜讯!华秋电子荣登“2022年中国产业互联网百强企业”榜单2023-03-24 0

-

华秋电子荣登“2022年中国产业互联网百强企业”榜单2023-03-24 0

-

2010年中国手机产业两大显著变化2011-03-09 1593

-

2022年中国伺服电机产业规模及主要企业分析2023-01-06 3219

全部0条评论

快来发表一下你的评论吧 !