2014可穿戴设备市场及产业链信息汇总

便携设备

描述

这一年来,人们言必及可穿戴设备,展会上网站上电商处满满都是可穿戴设备。从最初的谷歌眼镜到现在的头盔,从手表到手环,若要时髦或是fashion没带个可穿戴设备都不好意思出门,但是“理想很丰满,现实很骨感”,这是目前可穿戴市场的真实写照。

可穿戴设备的市场预期“可穿戴设备绝不仅仅是智能手机的补充”

可穿戴设备可以协助人们管理时间和轨迹,优化健身和健康、生活管理。可穿戴设备让互联网的普适化新的台阶。联网的健康手环或是手表现在看起来更像是个首饰,实用性还没有体现。但是随着时间的推移,它将变成一个无脑化的,更加普及的,人们会随身携带的设备。例如与互联网相接的可以自动切换时区的手表,能够监控心跳、并将健康数据及时上传到云上的腕带,存储并分析佩戴者健康数据的App。

当然,最让人期待的还是这些可穿戴设备所承载的服务。毕竟它们将是我们贴身佩戴的,能够检测我们的生命体征,例如睡眠质量等,无论是健身爱好者、减肥人士、老人或是婴儿都可以依靠这些设备。

虽然现在的可穿戴市场上充斥着投机和炒概念等问题,但是在Business Insider商业智能的报告中能看到,哪怕是保守地预计,手腕上的小玩意将能带来120亿美元的市场。

以下是Business Insider对可穿戴设备的简要预计:

市场规模的变化:根据IMS报告研究,可穿戴设备的市场有望在2016年达到1.71亿的出货量,而2011年出货量仅为0.14亿(14million)。根据ABI最近的预计,2018年可穿戴设备的年出货量将达到4.85亿。我们认为这个数字有些过高,因为智能眼镜和智能手表的不确定性。我们认为在2014年全球年度可穿戴设备的出货量将达到1亿这一里程碑,并在今后的五年内达到3亿。

手环:现在,在健身和医疗领域的广泛应用使得手环设备暂时占据市场的主导地位。IMS声明,纵使可穿戴计算不会成为主流,智能手环也会在智能医疗设备中占据主导地位。我们认为健身和医疗可穿戴设备综合起来将在可穿戴设备市场占据大约60%的份额,甚至在将来会更大。

手表:与健康手环类似,它们也采用蓝牙等无线连接与智能手机相连像。但是与健康手环不同的是,智能手表不仅收集信息,还要显示信息。智能手表的销售者也强调一个事实:随着智能手机的屏幕越来越大,随时把玩手机就是件很尴尬的事,因此有了智能手表,用户将不再需要经常查看他们口袋里的智能手机了。

眼镜:与虚拟现实相比,增强现实可以让你与现实世界进行交互时看到环境信息。谷歌眼镜则成了主流,市场营销人员也看到了它的潜力。

以下ON World是对可穿戴设备的调查和简要预计:

ON World上刚刚发表了一则报告指出,涵盖了十几种可穿戴技术的“移动传感穿戴设备”在健康和卫生市场中掀起了一场革命,扰乱了目前智能移动设备的发展,在安全、效率和工人生产力市场开辟了新的市场。ON World将“移动传感”定义为一个由智能移动设备、传感器技术、通信和云计算组成的新兴的生态系统。具体来说,移动传感系统一方面感知并存储数据,另一方面当用户在移动时(或是日常的生活生产活动,例如睡觉等)进行实时通信。能感知位置的可穿戴设备,是被用户穿上身上或是作为用户身上携带的一个附件。

ON World调查结果:

2013年移动传感可穿戴设备市场涌现出超过400种的独特产品,比上年增长了2倍;并且伴随着新的产品类别的出现,保持高速发展的势头;这些新产品以智能手表、智能眼镜、消费化的可穿戴传感器以及日益增长的工业和企业解决方案为主。

2013年内,可穿戴设备的接受度增长了2倍。ON World通过对超过400种移动传感可穿戴设备产品的70000多条评论进行评估。某些类别如智能手表等已经增加了近十倍,个人传感器的增长超过了500%。

ON World预计:

传感器融合和云连接的可穿戴设备在未来五年内会生成一个500亿美元的产业。

智能手表、智能眼镜和个人传感器等消费化的可穿戴市场将会在2014年超越那些专用于体育或健身的穿戴设备,并在2018年占总收入的三分之二。

五年后,每年将有7亿的可穿戴设备销往全球,市场估值约为474亿美元。

在此期间,硬件将是市场收入的大头,但移动App和服务将会以更快的速度增长。

可穿戴设备实际的市场情况

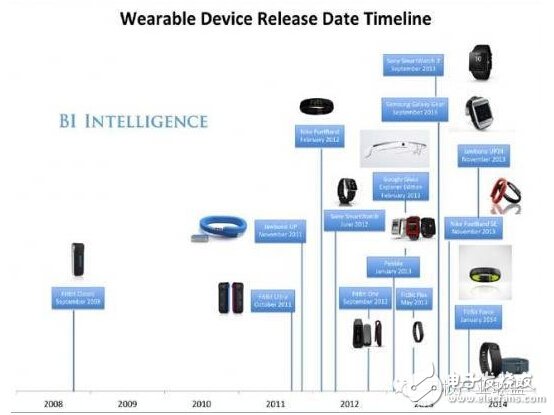

可穿戴设备发展时间线

手环类产品,方案简单,主打计步、卡路里、睡眠提醒、震动提醒等功能,国外用户有良好的运动习惯,加上设计美观,因此Fitbit,Jawbone

UP等运动手环出货不错。国内手环产品方案趋于同质化,设计比较粗糙,价格从几十到几百不等。整体出货量虽不断提升,但因玩家众多,单家出货量并不大。主

要问题:设计不够新颖;功能不具粘性;以APP建立数据支撑的商业模式不够清晰。

手表类产品,主要分为手机伴侣和独立手机两类,功能需求比手环复杂。手机伴侣主要提供信息查看、信息提醒、电话接听、环境显示、个人健康信息等功能,主要用途是管理简单信息的提醒和查看,减少接触手机次数,同时通过手机管理个人数据;独立手机,提供SIM卡槽,可作为第二手机拨打电话。主要问题:外观设计不够新颖;方案不够成熟,功耗较大,续航不理想;缺乏刚需应用带动需求;产品设计和目标人群定位不够清晰。

眼镜类产品,眼镜设计复杂度高于手表和手环类产品,主要提供摄像、3D显示、虚拟现实VR等功能,面市产品如Google Glass,Oculus Rift等。主要问题:技术门槛较高,国内玩家较少;价格昂贵,受众面较小;续航时间短;人机交互方式需要改善。

苹果和谷歌被业内寄予厚望,希望担任可穿戴市场的领军角色,谷歌已领跑一步,Android wear和应用商店已经登录,iWatch则肩负提升用户认知度和培育产业链的重任,同时为可穿戴产品设计和商业模式提供参考。

可穿戴设备上游产业链

近期,通过调研接触可穿戴上游芯片和方案玩家,交流可穿戴芯片技术和方案成熟度以及与下游产品需求的匹配度。现阶段来看,打造可穿戴产业链还有不少路要走。

主芯片

可穿戴主控芯片分为应用处理器(AP)和MCU两种,手环基本采用MCU,手表根据功能复杂度选用MCU或AP。

主要难点是目前市面上仍未出现专门为可穿戴定制的主控芯片,某些厂商宣称的专用芯片也是基于原有平台做优化设计而来。

MCU采用度比较高的为ST和Silicon Labs两家产品。如Fitbit Flex,三星Galaxy Gear2, Pebble; Misfit Shine等品牌产品都是基于这两家方案。

国内也有不少采用手机芯片如MTK60甚至72平台做智能手表,可接打电话,主要面向出口市场。

土曼、果壳、智器和inWatch X等产品则采用君正JZ4775平台,君正下一步会推出M200和M150两款产品,采用大小核设计理念。

新推出搭载Android Wear的Gear Live ,LG G watch,MOTO360则采用高通骁龙平台。

一家美国的初创公司Ineda Systems正致力于可穿戴芯片开发,基于MIPS架构,已拿到高通和三星投资,产品按照性能分为四个级别,分别覆盖从简单手环设计到运行复杂操作系统的可穿戴应用,目前产品还未量产。

操作系统OS

已面市产品基本搭载实时操作系统RTOS和Android手机操作系统,OS面临的难题与主芯片类似,没有专门的OS适合在可穿戴这样的小系统运行,可穿戴市场是一个多样化的市场,Android Wear也只能满足部分需求,不可能达到Android在手机市场的地位。

Google针对可穿戴新推的Android Wear对软硬件有一点要求,目前仅有Samsung Gear Live, LG G

watch,MOTO360支持。Google对Android

Wear设备的特征描述是:获取常用信息、语音交互、监控健康信息和多屏互动。针对Android wear,需要注意几点:

按照Google策略,前期可能倾向与大厂合作,众多中小厂商将无缘,更详细的授权政策有待公布;

与手机Android系统策略不同,Google或将不允许厂商进行Android Wear定制化,意味着所有产品界面出现同质化,不过厂商可以通过绑定其它服务形成差异化;

Google Now与语音交互是Android Wear的关键服务,可惜Google Now在中国大陆无法使用或使用较麻烦,这将直接影响中国用户的使用体验;目前Android Wear智能手表仅支持Android4.3及以上系统,数据显示目前仅有23.9%已激活的安卓智能手机运行Android4.3及以上系统,这与目前已面市大多数支持蓝牙BLE的产品面临同样的问题,终端支持太少。

传感器

目前在可穿戴设备上能看到的传感器产品主要涵盖:运动传感器,环境传感器,生理健康类传感器。

传感器的主要难点是目前仅运动传感器在可穿戴设备上采用较多,医疗健康类传感器由于尺寸、精度及价格等方面的原因还无法大规模应用在可穿戴设备上。

运动传感器玩家跟手机市场类似,ST, Bosch Sensortec, InvenSense仍是主要玩家,都能提供多轴运动传感器。国内也有供应商厂商,不过出货较少。

环境传感器供应商比较多,包括温湿度、气压计、紫外线传感器等,目前应用在可穿戴产品里不多,但不久将有更多产品面市。

生理传感器包括测量心率、血糖、血氧、血压等。其中心率应用产品较多,主要供应商包括ADI(光照式)和神念(电极式),而其它则需要辅助器件或临床验证,技术门槛较高,尤其是无创式监测技术主要集中在国外。

可穿戴传感器和手机中传感器的设计趋势一致:高集成度、小尺寸和低功耗。传感器作为可穿戴设备对外感知器件,担负重要角色,要达到良好的体验效果和监测精确度,难度主要在于算法。算法的获取途径一般由公司自己开发或通过第三方公司授权获得,如SPI, Hillcrest Labs, Movea,Cywee等 。

其中Cywee有披露与MTK 可穿戴平台Aster进行合作。而Movea在近期已被知名MEMS传感器厂商InvenSense收购,可穿戴也是其目标市场。

显示屏

用户在购买一款带屏的产品时,第一印象除了外观就是屏幕显示效果。可穿戴产品不仅要兼顾显示效果,还要关注功耗。显示屏技术有很多,可选产品不少,厂商主要是在功耗、显示效果以及价格中选择平衡。

目前应用在可穿戴产品的显示技术主要包括:传统LCD显示、Sharp memory LCD,OLED,电子墨水显示、MEMS显示技术和柔性显示等。

传统LCD显示:供应商较多,技术成熟,价格便宜。目前市面上也有采用半透半反式LCD显示屏的产品,兼具弱光和强光显示效果。

Sharp memory LCD:主要供应商Sharp,功耗较低,价格较高,与电子墨水屏相比,刷新率高,薄且外围元件很少。典型产品:Pebble手表。

电子墨水显示:主要供应商Eink,技术成熟,黑白显示,功耗极低,但刷新频率较低,翻屏偶尔闪烁,夜视效果不好,价格较高。典型产品:土曼T-Fire手表。

OLED:主要供应商:三星,LG,无需背光,功耗相比LCD低,色彩对比度很高,颜色鲜艳,价格很高。典型产品:三星Gear,Gear 2。

MEMS技术: 指高通Mirasol显示屏,不需背景光,根据环境光自动调节,功耗很低,价格很高,目前在可穿戴市场只有高通独家采用。典型产品:高通Tod手表。

柔性显示:主要供应商三星,LG,韩国NeoView Kolon,技术不成熟,小批量应用,优势是可采用更加美观的弧形设计,价格很高。典型产品: Gear Fit 。

无线连接芯片

无线连接芯片的供应商也较多,仅用在可穿戴设备上的蓝牙单芯片,Nordic和TI用量较大,而集成BT,Wi-Fi,GPS等的组合芯片,博通、高通、MTK都有方案,博通是该领域龙头。手环类产品,蓝牙单芯片应用较多,对于复杂应用,组合芯片较有优势,这取决于应用场景和功耗考量。

可穿戴设备中游和下游产业链

中游

核心:语控和交互技术系统

可穿戴设备的便捷性可以理解为直接解放双手,那么中游节点上的语音控制和交互技术就是这个环节上最为重要的一节,而中文语音是重要技术。

在中游上,如何实现本土化,与中文语音技术商的如何合作将是几大巨头穿戴设备在中国市场开拓的重要步骤。国内涉足语音控制与交互技术的上市公司主要是科大讯飞以及体感交互技术的数码视讯。由于存在很高的技术门槛,国内中游产业在一级市场的表现也不活跃,有些典型的早期创业公司,基于眼控技术的七鑫易维、基于体感技术的锋时互动、唯创视界等,随着虚拟现实增强技术的大热,主要还由于Facebook20亿美金收购Oculus,这块引来风险投资的高度关注,国内VR/AR也出现一批创业者。

其次是骨传导耳机,未来有可能成为可穿戴设备产品的标配,主要组成部分是通信芯片、传感器和微型电机,涉足的公司主要是共达电声、歌尔声学、海能达;

三是无线通信模组,对数据传输的稳定性和高效性的要求,未来的局域网向蓝牙、Wi-Fi或者NFC等无线技术相连而成的个人局域网络的升级,涉足的公司有环旭电子和达华智能;

四是移动医疗组件,包括计步器和掌上监护仪、GPS和运营服务,这也是可穿戴设备在医疗领域的重要拓展,主要公司有九安医疗和宝莱特。

综合看,整个中游产业依然取决于技术的突破。

下游

核心:独立运行系统

可穿戴下游为成品,也就是我们所熟悉的谷歌眼镜、三星索尼的智能手表,苹果iwatch等。健身和运动、医疗和健康两个细分领域的可穿戴商用前景被市场普遍看好。

下游终端设备厂商竞争很激烈,国外的Jawbone、FitBit、Pebble等当属明星。相比国外较为成熟的市场,国内可穿戴设备处在培育市场阶段,目前而言,下游主要厂商被国外几大巨头垄断,而国内明星创业者当属拿到B轮融资的咕咚手环,还有就是一些从专业领域切入消费市场的厂商,运动领域有滕海视阳(体记忆),健康医疗领域则较多,比如九安医疗、宝莱特。其中,涉足该类产品的上市公司只有中颖电子、宝莱特、九安医疗和奋达科技四家。

回到国内可穿戴设备一级市场,按照公开数据显示,在下游领域投资总共发生超过30起,轮次从种子到B轮都有,产品主要集中在手表、手环,应用领域集中在运

动、健康、医疗,跟踪定位、宠物。综合来看,A轮的投资额度多超过千万,投资时间多发生在2013年,多数投资为天使/种子投资,最活跃的机构当属PreAngel,其次有深创投、英诺天使等,看样子是有意在布局。

除此之外,下游做服务的平台也不少,包括软件、数据、新媒体、分享导购等,在软件和数据领域目前较专注的公司是乐动力,也已经完成天使融资,不过由于可穿戴设备开发者平台的不统一性,其适配的难度很大,相信Android Wear的出现,可以慢慢让应用开发回归统一,分享导购这块拥有很强资源的Knewbi、KnewOne均已经完成A轮融资,它们定位的是智能硬件这个大的范畴,在新媒体/垂直网站领域有不少创业者,都做的不大,多数偏草根站,目前这块也有不少投资者在重点关注。

如果单纯的抛开风险投资领域的厂商,巨头目前布局的设备和策略相对合理,盛大果壳电子、百度和TCL合作的智能手环、360儿童卫士、东软熙康腕表、中兴的Grand

Watch、华为的TalkBand手环等。由于巨头在设备的生产、组装以及后端软件、数据服务方面有很强的资本和控制力,所以这些设备目前在市面上是相对成熟的,当然小米等公司应该也在筹划类似产品。

目前可穿戴设备市场正处于风口浪尖,国外厂商普遍对行业充满信心,国内普遍还是在试水阶段。国内厂商在工业设计、生产代工环节欠火候,相同商业模式下,做的产品真是不尽如人意。另外,可穿戴设备的销售渠道和分发渠道一部分是电商销售,如京东、淘宝、亚马逊等,一部分是自有渠道,例如与公立或私人医院等机构合作,或是B2B与企业合作打包销售;一部分是实体店销售,还有一部分是点名时间等网站的先期预定或分发。另外与之相对应的是软件和应用的捆绑销售,一个产品对应一个App,软件同质化严重,用户粘性差,商业模式尚不成熟。

国内可穿戴设备的厂商多为新创空司和小公司,其他大公司大厂商依旧将目标锁定在传统市场,但是可见部分创新动作,如TCL与360合作的空气净化器等,相信随着可穿戴设备的需求增加,会引起大厂商的重视,进而让部件价格进一步压缩,有利于市场发展。

-

【大势研判】可穿戴设备2014年市场趋势报告2014-02-13 1395

-

可穿戴设备产业链分析:如何快速开发出产品?2015-09-16 3689

-

可穿戴设备开发相关攻略及主要厂商精选2015-01-04 9989

-

可穿戴设备2016-01-15 5022

-

有人说可穿戴设备已死,你怎么看?2016-06-20 15714

-

【不可错过的饕餮盛宴】2016第三届·IOT大会—智能可穿戴设备分论坛2016-11-04 5864

-

探讨可穿戴设备的未来2016-12-05 5005

-

IDC:2017年中国可穿戴设备市场预测2016-12-22 3482

-

智能装备与可穿戴产业联盟在深启动2017-06-09 2824

-

智能服装拯救可穿戴设备“冷市场”?2018-11-19 3155

-

可穿戴设备电源管理方案2018-12-20 3374

-

可穿戴设备的构成和分类2019-07-10 9314

-

主流的几家可穿戴设备芯片供应商2021-02-03 4223

-

面向可穿戴设备市场的温度检测参考设计2022-09-14 2050

-

可穿戴设备产业链发展有待完善成熟 厂商之间的竞争异常激烈2019-12-30 1150

全部0条评论

快来发表一下你的评论吧 !