需求强劲,订单大量转化为收入,国产AI IP企业季度营收环比大增九成

需求强劲,订单大量转化为收入,国产AI IP企业季度营收环比大增九成

描述

电子发烧友网报道(文/李弯弯)日前,芯原股份发布公告称,公司预计2024年第二季度单季度实现营业收入6.10亿元,较一季度环比增长91.87%。

其中,量产业务预计实现营业收入 2.35 亿元,环比增长 126.18%;芯片设计业务预计实现营业收入 1.92 亿元,环比增长 120.45%;知识产权授权使用费业务预计实现营业收入1.58 亿元,环比增长58.58%;特许权使用费收入预计为0.24 亿元,环比减少12.27%。

第二季度,在手订单大量转化为收入

芯原是一家依托自主半导体IP,为客户提供平台化、全方位、一站式芯片定制服务和半导体 IP 授权服务的企业。

公司至今已拥有高清视频、高清音频及语音、车载娱乐系统处理器、视频监控、物联网连接、智慧可穿戴、高端应用处理器、数据中心视频转码加速、智能像素处理等多种一站式芯片定制解决方案,以及自主可控的图形处理器 IP(GPU IP)、神经网络处理器 IP(NPU IP)、视频处理器 IP(VPU IP)、数字信号处理器 IP(DSP IP)、图像信号处理器 IP(ISP IP)和显示处理器 IP(Display Processor IP)这六类处理器 IP,以及 1,500 多个数模混合 IP 和射频 IP。

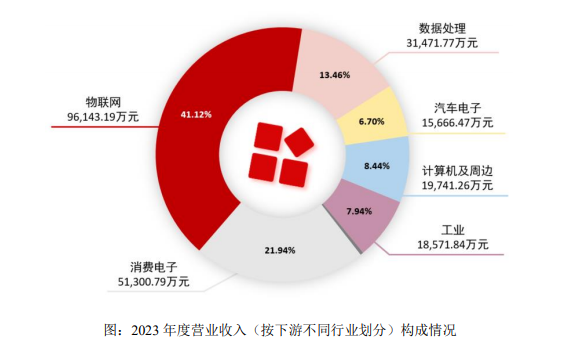

主营业务的应用领域广泛包括消费电子、汽车电子、计算机及周边、工业、数据 处理、物联网等,主要客户包括芯片设计公司、IDM、系统厂商、大型互联网公司、云服务提供商等。

芯原在传统 CMOS、先进 FinFET 和 FD-SOI 等全球主流半导体工艺节点上都具有优秀的设 计能力。在先进半导体工艺节点方面,公司已拥有 14nm/10nm/7nm/5nmFinFET 和 28nm/22nmFD-SOI 工艺节点芯片的成功流片经验。

根据芯原的描述,本季度营收增长的主要原因在于:其一,2024 年上半年,半导体产业逐步复苏,下游客户库存情况已明显改善,得益于公司独特的商业模式,即原则上无产品库存的风险,无应用领域的边界,以及逆产业周期的属性,公司经营情况快速扭转,业务逐步转好,第二季度业绩较第一季度显著改善。

其二,公司持续开拓增量市场和具有发展潜力的新兴市场,拓展行业头部客户,新签订单情况良好,在手订单已连续三季度保持高位。2024年第二季度起,公司在手订单大量转化为收入,预计 2024 年第二季度单季度实现营业收入6.10 亿元,较一季度环比增长91.87%。

根据芯原此前发布的2024年第一季度报告,第一季度公司实现营业收入3.18 亿元,同比下降41.02%。其中,来自系统厂商、大型互联网公司和云服务提供商等客户群体的收入占营业收入比重 29.67%。受下游市场需求带动,第一季度来自汽车电子领域的收入同比大幅增长162.46%,该领域收入占营业收入比重提升至22.41%。

芯原当时表示,截至2024年一季度末,公司在手订单金额为22.88 亿元,较2023年末的20.61亿元增长11.03%。2023年末在手订单中,公司预计一年内转化的金额约 18.07 亿元,占比近 90%,2024年二季度起,公司在手订单将较大规模地转化为收入。而芯原本季度营业收入大幅提升,可见与其在手订单大规模转化为收入相关。

受AI算力需求带动,相关业务营收增长明显

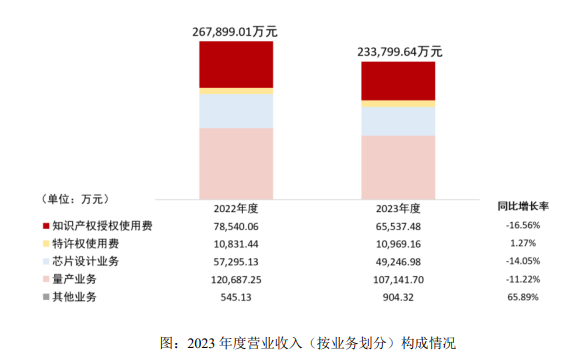

芯原的业务构成主要是半导体IP授权业务(包括知识产权授权使用费收入、特许权使用费收入)和一站式芯片定制业务(包括芯片设计业务收入、量产业务收入)。

根据其2023年年度报告,半导体IP授权业务方面,知识产权授权使用费收入6.55 亿元,公司特许权使用费收入1.10 亿元。在芯原的核心处理器IP相关营业收入中,图形处理器IP、神经网络处理器IP和视频处理器IP收入占比较高,这三类IP在2023年度半导体IP授权业务收入(包括知识产权授权使用费收入、特许权使用费收入)中占比合计约 72%。

一站式芯片定制业务方面,芯片设计业务收入4.92亿元,其中28nm及以下工艺节点收入占比86.66%,14nm及以下工艺节点收入占比56.36%。量产业务收入10.71 亿元。

从业务构成比例来看,芯原一站式芯片定制业务中的量产业务营收占比较大,达到45.8%;半导体IP授权业务中的知识产权授权使用费收入其次,占比为28%;芯原一站式芯片定制业务中的芯片设计业务收入占比为21%;特许权使用费收入占比则为4.7%。

从下游应用领域角度来看,2023年,芯原来自物联网领域、消费电子领域及数据处理领域的营业收入分别为9.61 亿 元、5.13 亿元、3.15 亿元,上述领域收入占营业收入比重分别为 41.12%、21.94%、13.46%。

拆分细分业务在下游领域的收入来看,2023年,芯原半导体 IP 授权业务应用于数据处理领域、消费电子领域、计算机及周边领域的收入分别为 2.27 亿元、2.07 亿元、1.12 亿元,上述领域合计占半导体 IP 授权业务收入的 71.31%。其中,受 AI 算力等市场需求带动,公司应用在数据处理领域的半导体 IP 授权业务收入同比大幅增长122.50%。

一站式芯片定制业务应用于物联网领域、消费电子领域的收入分别为 9.03 亿元、3.06 亿元,上述领域合计占一站式芯片定制业务收入的77.31%。

可以看到,芯原在2023年整体营收下滑的情况下,受AI算力市场需求的带动,相关业务领域营收却大幅上涨。今年以来,在大模型技术的推动下,AI更是蓬勃发展,无论是云端侧还是边端侧,对于AI算力的需求都是有增无减,而这无疑会叠加去年AI领域在手订单,共同促成芯原二季度的营收增长。

-

德州仪器第二季度营收37亿美元 同比增长13%2017-07-28 3193

-

阿里财报:云计算年度营收133亿,季度营收连续12个季度翻番2018-05-07 3548

-

意法半导体公布2018年第三季度财报2018-10-29 2758

-

2022年营收31.88亿,国产模拟 IC 头部企业持续扩充品类促发展2023-06-02 902

-

台积电2019年12月份营收同比大增15%2020-01-10 2069

-

联发科 2020 年营收 115 亿美元,同比大增 30%2021-01-12 2560

-

芯片代工商联华电子Q4 营收 15.9 亿美元,净利润同比大增 192%2021-01-28 2535

-

英伟达2021财年第四财季营收同比大增,创纪录的50亿美元2021-02-25 1930

-

联发科4月营收同比大增78% 去年研发费用达773亿新台币2021-05-11 2268

-

商汤上半年营收14.33亿 生成式AI相关收入大增近7倍 上半年亏损收窄至31亿2023-08-29 545

-

台积电第四季度营收表现好于预期,AI芯片需求推动业绩2024-01-11 1222

-

村田订单大增19% 传感器业务营收爆增20.6% 总营收超4200亿2024-08-02 1202

-

台积电8月营收大增33%,AI芯片需求强劲2024-09-12 1080

-

海外产能达产,威尔高一季度营收利润双双大增2025-04-24 521

全部0条评论

快来发表一下你的评论吧 !