汽车MLCC:小组件 大作用

描述

在5G手机和纯电动汽车中,MLCC(多层陶瓷电容器)的应用量显著增加。5G手机的MLCC用量超过1000颗,而纯电动汽车的用量则高达3万颗以上,相较于传统燃油车,这一数字增长了10倍。MLCC作为电子行业中的基础元件,其应用范围广泛,尽管工艺相对简单,但其市场需求随着5G、电动汽车、数据中心等新兴技术的发展而不断攀升。

阅读本文,你将了解:

1. 电子产业的“粮食”MLCC

2. MLCC不同领域的需求差异

3. MLCC市场竞争现状及未来趋势

01

电子世界中的“米粒”

作为电子产品的基础元件,被动元件在电子行业中扮演着不可或缺的角色。虽然其生产工艺相对简单,但随着全球电子产品需求的不断增长,被动元件市场也呈现出蓬勃发展的态势。

在5G通信、云计算、电动汽车等新兴领域,被动元件发挥着至关重要的作用。例如,在5G通信中,高频、高密度电路对被动元件的小型化、高频特性提出了更高的要求;而在电动汽车中,被动元件则用于电池管理系统、电机驱动等关键环节。

据Mordor Intelligence数据显示,2021年全球被动元件市场规模已达327.7亿美元,预计到2027年将达到428.2亿美元,复合年增长率为4.56%。这一数据表明,被动元件市场具有广阔的发展前景。

被动元件主要分为RCL元件和射频元件。其中,RCL元件(电阻、电容、电感)是应用最为广泛的一类,约占总产值的90%。

电容

电容作为电子电路中不可或缺的元件,以其储存电量和电能的功能,广泛应用于各类电子设备。作为三大被动元件之一,电容在电子元件市场中占据重要地位,其产值占比高达62%。

根据介质材料的不同,电容可分为铝电解电容、钽电解电容、陶瓷电容和薄膜电容等。其中,铝电解电容因其高容量的特点,常用于通信设备和新能源汽车;钽电解电容以其优异的性能,广泛应用于军事、航空航天和工业控制等领域;薄膜电容则在新能源汽车、光伏和电源等领域发挥重要作用。

陶瓷电容凭借其体积小、寿命长、耐高温等优势,在电容市场中占据主导地位。其中,片式多层陶瓷电容(MLCC)因其小型化和大容量化,正逐步取代传统电容,成为市场增长最快的电子元件之一。

电阻

电阻作为电子电路中最为基础的元件,其主要功能是通过阻碍电流的流动来控制电路中的电压和电流。根据阻值是否可变,电阻可分为固定电阻、可调电阻和特种电阻。其中,固定电阻因其应用广泛,在电阻市场中占据主导地位。

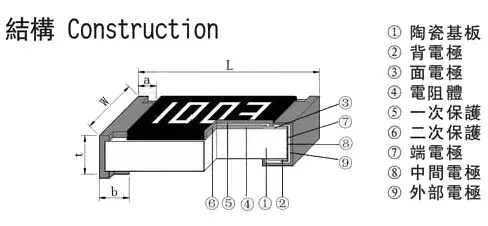

片式电阻是固定电阻的一种,因其体积小、重量轻、性能稳定等优点,被广泛应用于各种电子设备。根据电阻膜的厚度,片式电阻可分为薄膜电阻和厚膜电阻,而厚膜电阻因其工艺成熟、成本较低等优势,成为目前市场上最常用的类型。

随着汽车电子、通信和消费电子等领域的蓬勃发展,片式电阻的需求量也随之大幅增长。根据风华高科的数据,2020年全球片式电阻的月需求量已达到3500亿只,年需求量更是高达41860亿只。预计到2025年,这一数字还将进一步增长至5136亿只/月。其中,汽车电子领域对片式电阻的需求尤其旺盛,2020年年需求量为4200亿只,预计到2023年将增长至5590亿只。

电感

电感作为一种被动电子元件,以其储能、滤波、抑制干扰等特性,广泛应用于各类电子电路中。根据频率和功率的不同,电感可分为高频电感、功率电感和EMI电感。其中,高频电感主要应用于射频电路,功率电感则在电源电路中发挥重要作用,而EMI电感则被用于抑制电磁干扰。

由于电路设计的多样性,电感产品难以实现高度标准化。然而,电感在现代电子产品中的应用却无处不在。以移动通信和汽车电子为例,电感在其中扮演着不可或缺的角色。数据显示,2020年移动通信领域对电感的需求量最大,占比高达35%,而汽车电子领域的占比也达到了13%左右。

随着新能源汽车的快速发展,对电感等磁性元件的需求呈现出爆发式增长。新能源汽车搭载了大量的电子控制单元,如OBC、DCDC、逆变器等,这些单元都需要大量的磁性元件来实现能量转换和控制。相比传统燃油车,新能源汽车的磁性元件单车用量显著增加。

根据相关机构的测算,传统燃油车的磁性元件单车价值量约为100-200元,而基于400V平台的新能源汽车则可达到1200-1300元。随着汽车行业向更高电压平台的迈进,例如800V平台,新能源汽车对磁性元件的价值量还将进一步提升。

02

MLCC:汽车电子化的核心

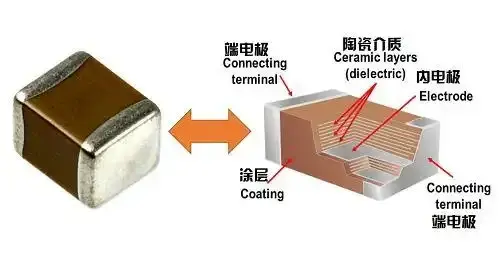

MLCC(多层陶瓷电容器)由陶瓷介质层和内外电极交替叠加而成,外形类似千层糕点。常见尺寸包括3216、2012、1608、1005、0603等,数字代表长宽尺寸(单位为毫米)。尺寸越大,体积越大。

MLCC分为普通和高端两大类别,两者在高温、高压、高容量、长寿命等指标上存在差异。高端产品通常需要在有限空间内实现卓越性能,并保证稳定性,广泛应用于汽车、军工及工业领域。

MLCC的下游涵盖消费电子、工业、通信、汽车和军工等多个行业。数据显示,消费电子是其主要应用领域,约占整体市场44%。

不同领域对MLCC的用量有所差异:

在消费电子方面,高端手机MLCC用量在1000-1200只左右,行业平均为800只/部。随着技术发展,单机用量不断增加,5G手机比4G机型用量提高30%-40%。

5G基站对MLCC需求来自基带和天线单元,预计用量将是4G的3倍以上,对可靠性要求也更加严格。

汽车是MLCC的重要应用场景。燃油车的动力、安全、舒适和娱乐系统都需要大量MLCC。电动和自动驾驶汽车由于配置更多电子系统,对MLCC的需求将进一步扩大。数据显示,传统车用量3000-5000颗,插电混动车约12000颗,纯电动车可达18000颗。

面对不断增长的需求,主要MLCC厂商加大了产能扩张步伐,尤其是针对车用和其他高端产品。未来几年,预计全球车用MLCC需求将保持年均4.6%的增长率。

总的来说,汽车、5G通信和消费电子是当前拉动MLCC产业发展的三大动力,其中汽车领域的需求增长最为迅猛,成为MLCC厂商重点瞄准的增长点。

03

MLCC市场竞争现状及未来趋势

全球MLCC产业格局中,日韩台厂商占据主导地位。龙头企业包括村田、太阳诱电、京瓷、TDK、国巨、三星电机等,2020年前三大厂商市占率分别为31%、19%、15%。而中国大陆厂商所占比重则相对较小。

日系企业牢牢把控着高端MLCC市场,国内厂商则主攻中大尺寸、低容值产品。尽管我国MLCC需求量庞大,已成为全球最大消费国和生产国之一,但高端MLCC仍严重依赖进口。据统计,2020年中国MLCC产业规模约占全球30%,但进口量高达3.08万亿颗,其中从日本进口1.12万亿颗,占比36%,进口金额33.1亿美元,占41%。

在国内MLCC厂商阵营中,除了风华高科、宇阳、三环、达方等本土企业外,外资厂商如国巨、村田、太阳诱电、三星电机等也占有一席之地,并且具有一定优势地位。

以下是MLCC主要厂商的月产能:

MLCC在汽车领域的应用尤为突出,随着电动汽车和自动驾驶技术的发展,MLCC的需求量预计将进一步增加。全球MLCC市场主要由日本、韩国和中国台湾的企业主导,中国大陆厂商在高端MLCC领域尚需提升竞争力。

尽管面临挑战,中国大陆的MLCC产业正在快速发展,通过技术进步和市场拓展,有望在未来的全球市场中占据更重要的地位。

注:文章转载至 网络 文中观点仅供分享交流,不代表贞光科技立场,如涉及版权等问题,请您告知,我们将及时处理。

-

Ameya360:MLCC的选择标准,不要盲目依靠工具来选择组件#MLCCjf_81091981 2023-02-10

-

AMEYA360:汽车市场高端MLCC需求旺盛#MLCCjf_81091981 2023-04-12

-

如何设置最小组件?2019-10-29 2487

-

MLCC短缺问题的解决办法有哪些?2020-10-28 1761

-

MLCC在蓝牙耳机中的应用2021-06-08 34294

-

苹果iOS14正式版更新日志分享 发布全新小组件与App资源库2020-09-17 4843

-

ios「时钟」小组件时间显示不对是什么情况?2020-10-13 32727

-

谷歌Gmail现已支持苹果iOS14小组件功能2020-11-19 2133

-

支付宝已支持苹果 iOS 14 小组件功能2020-12-16 3500

-

回顾桌面小组件功能的前世今生2021-02-22 4821

-

Tektronix泰克探头附件:小配件有着大作用2022-06-13 1607

-

使用Arduino的最小组件测试仪2022-10-24 814

-

pcb等离子处理的5大作用2024-03-05 1862

-

Amphenol RF MHF® I LK电缆组件:小身材大作用的电子连接解决方案2025-12-11 210

-

Amphenol RF TNC和RP - TNC电缆组件:小空间里的大作为2025-12-15 277

全部0条评论

快来发表一下你的评论吧 !