社会趋势所致扫码支付已被微信支付宝垄断,银联更大的危机还在后头

科技金融

描述

移动支付有多深入人心?

“连西湖边的乞丐都用支付宝乞讨了。”

马云说这话可不是信口开河

央行的数据显示——

2016年全国移动支付业务达到257.10亿笔,金额157.55万亿元,同比分别增长85.82%和45.59%。

说到移动支付

大多数人首先想到的就是支付宝和微信支付

至于第三名嘛

各有各的说法

即使存在感比较强的Apple Pay

在中国所占的市场份额也比较少

微信和支付宝最近又展开了新一轮无现金日补贴大战,最高奖励4888元。

就连一向高冷的苹果,也玩起了补贴的游戏,Apple Pay支付5折优惠以及50倍的信用卡积分奖励。

比苹果还要着急的是银联。作为国内支付清算系统的***惯了养尊处优的银联直到今年才意识到扫码支付带来的冲击,在今年6月联合近10万商户主推二维码支付,还推出最高62折的优惠活动。

无现金支付越来越受欢迎,哪怕街边小店都贴出了收款二维码,越来越多的支付平台看到了小小二维码背后的机会,加入移动支付的混战。

可是,留给银联们的机会真的不多了。

随着无现金支付被更多的人接受,扫码支付还只是银联危机的冰山一角,更大的痛苦还会在后面逐渐显现。

别看扫码支付这么热闹,已经没什么商业价值

线下扫码支付正在从一二线城市往下渗透,增长的空间还很大。可微信、支付宝已经占据了垄断地位。

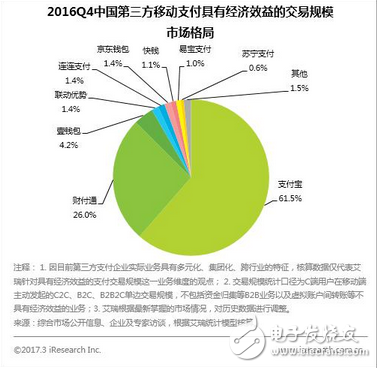

艾瑞发布的《2017中国第三方移动支付行业研究报告》显示,2016年,中国第三方移动支付交易规模约为58.8万亿元人民币,较前一年同比增长381.9%。其中,2016年第四季度具有经济效益的交易(除去红包、转账等)规模为11.9万亿,支付宝和财付通(微信支付、QQ支付)拿下了近9成份额。

其他第三方支付平台还有机会吗?如果愿意砸钱,市场份额肯定会有提升,但从商业的角度来说已经没意义,因为赚不到钱。

扫码支付普及,使用二维码支付的商户绝大多数是小微商户,利润空间低,能给支付平台支付的费率不高。一些个人小店甚至使用个人的支付宝、微信二维码收款,不向平台支付任何佣金,也没有再使用付费支付平台收款的动力。

对于依靠收取佣金存活的支付平台来说,他们的利润空间已经被严重挤压,而占据压倒性优势的微信和支付宝,支付业务只是其在互联网生态布局的一环,两个平台都不靠支付业务赚钱。一个例子是,在微信和支付宝提现收费之前,用户提现的手续费都是由平台负担。

那么,像银联不差钱的平台还有机会吗?这得看用户的使用习惯。银联力推的62儿童消费节,实际在推广的是用“银联钱包”支付。

在微信和支付宝长期培养出使用习惯之后,有多少用户在看到支付二维码之后第一时间能想到用“银联钱包”支付呢?

能否被用户第一时间想到,取决于用户对这款应用的依赖程度。在手机端,用户打开微信的频次更高,微信支付的份额已经超越支付宝。好在,支付宝有自己的护城河——淘宝、天猫。

既没有较高的打开频次,又没有电商的护城河,不仅“银联钱包”会被冷落,连银联卡也会逐渐被人遗忘。

无现金支付更大的盘子在B端,可银联又晚了一步

支付服务商们早就应该把扫码支付让给微信、支付宝了,因为零售只是网络支付交易很小的一部分。

国家统计局的数据显示,2016年社会消费品零售总额约为33万亿元。但是网上资金转移量是零售规模的20多倍——企业之间的转账规模远大于零售的规模,而在网络大额转账交易上,银联做得也还不够好。

体验好坏与否,主要体现在一些细节上:比如能否记录常用交易账号,能否自动发送回执,能否根据企业的不同需求提供数据分析。

看到这个巨大机会并且已经有所行动的不是银联,而是聚合支付服务公司。

聚合支付服务商爱贝云计费CEO丘越崑对目前市场的状况深有体会。在创办爱贝之前,在中国移动工作数年,亲身经历了移动梦网业务从崛起到衰落。“中国移动太大了,像一只恐龙一样,面对市场的变化步履蹒跚,反倒是轻型的团队,能够快速调整方向。”

从2010年至今,移动互联网模式经过一轮又一轮的发展,从最早的工具性产品,到影音娱乐,再到O2O,既有微信、淘宝,又发展出了饿了么、滴滴、摩拜,但这些跟运营商没有半毛钱关系——用户行为、画像,交易数据都被互联网公司所掌握,运营商沦为了纯管道,只是靠卖流量生存。由于业务没有太多想象空间,在香港上市的中国移动,其市值已被腾讯远远摔在身后。

如今的银联和当年运营商的处境极为相似:在C端的交易,已经被微信、支付宝取代,在B端的交易,也正在被聚合支付平台取代——并不是其管理层看不到趋势,只是对于这个庞然大物来说,调转方向需要花费很长的时间。2014年,微信和支付宝就开始推广其支付业务,银联的移动支付产品直到三年之后才推出。

2010年依靠安卓云计费业务起家的爱贝云计费,如今在安卓游戏计费服务上站稳了脚跟。面对无现金支付的趋势,丘越崑瞄准了企业及政府端的支付需求,重点解决石化、保险、电力,百货几个行业的支付需求。

相比于银联只能提供转账服务,爱贝提供的服务包括:全支付管理,包括收入、运营、支出与余额账户管理,全方位提升支付管理的效率;全维度分析,构建用户交易画像,全维度分析用户支付消费习惯,对商户经营状况,渠道情况,付费习惯,交易转化率进行数据整合与反馈;全方位风控,不管是网络攻击,还是运营商方面的网络故障,都可以实现异地承载服务。

其实,无论微信、支付宝支付,还是诸如爱贝等聚合支付,他们都并未脱离银联,只是在银联的基础上,搭建起了更便捷的支付服务,银联一直都在,只是越来越隐藏于幕后。有价值的数据被支付服务商掌握了,银联就像运营商一样,沦为管道。

在移动互联网发展初期,中国移动也曾挣扎过,7大基地分别尝试过支付、视频、音乐、阅读、游戏、动漫等主流的互联网业务,没有一项业务比得过互联网公司的应用。好在流量的生意足够大,支撑起中国移动2016年1087亿元的净利润,远超腾讯。

作为支付领域老大的银联还在挣扎,可是还能挣扎多久呢?

-

求解-利用微信或支付宝支付的Mini自助售卖机的应用及后台管理模式2017-05-23 4822

-

关于扫码支付模块的问题2017-06-14 7936

-

智能手环/手表——支付宝免密支付开发方案2020-01-08 4029

-

基于微信支付、支付宝支付等第三方支付的Android框架2016-12-17 1707

-

移动支付如何破局?银联拉拢中小支付机构对抗微信支付宝2016-12-14 804

-

支付宝扫码就能开车,共享汽车也要联手芝麻信用啦?2017-05-10 43789

-

继支付宝后,手机刷一刷用微信也可以扫码坐公交了!牛逼2017-07-26 4732

-

支付宝VS微信,支付补贴大战!支付宝补贴最高可达4888元,微信最高88元2017-08-03 3973

-

电子扫码支付的两种模式及其在医院的应用介绍2017-09-26 1262

-

支付市场上,银联、支付宝、微信支付“三国杀”的局面或将成为历史2018-03-20 6646

-

别了手机,支付宝微信同时宣布2018-03-26 4959

-

支付巨变!华为突然宣布,支付宝微信傻眼了!优家宝贝笑了!2018-12-14 2272

-

另类“跨境”支付?尼泊尔禁止微信、支付宝2019-05-22 5057

-

Libra横空出世,支付宝、微信支付出海之路遇阻2019-07-26 4386

-

华为回应“花瓣支付”更名 花瓣支付不对标微信支付支付宝2023-10-17 1590

全部0条评论

快来发表一下你的评论吧 !