弘景光电创业板IPO!上半年预计净利润超亿元,供货影石创新、小米

弘景光电创业板IPO!上半年预计净利润超亿元,供货影石创新、小米

描述

电子发烧友网报道(文/莫婷婷)10月14日,深交所弘景光电创业板IPO通过上市委会议。上市之路向前迈进一大步。招股书显示,弘景光电此次IPO拟募资4.88亿元,用于光学镜头及模组产能扩建项目、研发中心建设项目及补充流动资金。

影石创新贡献近一半营收,预计上半年净利润超亿元

弘景光电主营包括智能汽车光学镜头及摄像模组和新兴消费光学镜头及摄像模组,产品面向智能汽车、智能家居、全景/运动相机领域,已经成为戴姆勒-奔驰、日产、本田、Ring、 Blink、影石创新等企业的供应商。

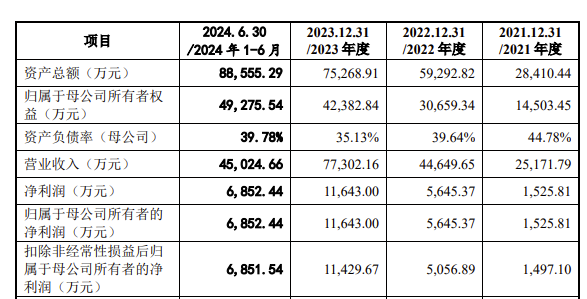

招股书显示,2021年至2024年上半年,弘景光电的营收分别为2.52亿元、4.46亿元、7.73亿元和4.50亿元,归母净利润分别为1525.81万元、5645.37万元、1.16亿元和6852.44万元。

影石创新贡献近一半营收,预计上半年净利润超亿元

弘景光电主营包括智能汽车光学镜头及摄像模组和新兴消费光学镜头及摄像模组,产品面向智能汽车、智能家居、全景/运动相机领域,已经成为戴姆勒-奔驰、日产、本田、Ring、 Blink、影石创新等企业的供应商。

招股书显示,2021年至2024年上半年,弘景光电的营收分别为2.52亿元、4.46亿元、7.73亿元和4.50亿元,归母净利润分别为1525.81万元、5645.37万元、1.16亿元和6852.44万元。

弘景光电预计今年前三季度实现营收约为7.7亿元至7.9亿元,同比增长 30.20%至 33.58%,实现净利润约为 1.3亿元至 1.4亿元,同比增长 41.49%至 57.81%。

分营收来看,公司的主要产品为光学镜头及摄像模组,复合增长率为 84.96%,呈快速增长。

在报告期内可以看到弘景光电的主要营收来源发生了变化,智能汽车光学镜头的营收占比从2021年的54.83%降至2023年的18.27%,智能汽车摄像模组业务的营收占比也在下降,反倒是新兴消费光学镜头、新兴消费摄像模组业务的营收占比在提高,新兴消费光学镜头业务的营收占比从2021年的21.48%提升至2023年的30.6%。

具体来看,在2021年弘景光电全景/运动相机光学镜头及摄像模组收入占主营业务收入比例为5.85%,到了2024年上半年已经提升到近一半的占比,为47.38%。对其贡献最大的客户是对影石创新。报告期内分别贡献了87.56%、99.09%、99.75%和99.72%的销售收入。

图:弘景光电各业务类别主营业务收入的构成

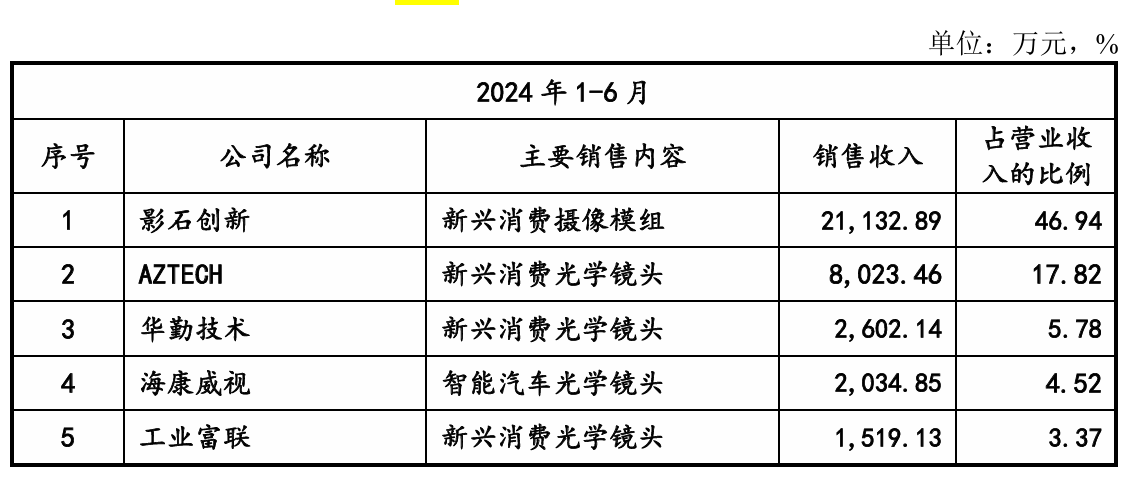

为此,弘景光电也提到了全景/运动相机光学镜头及摄像模组产品客户集中将带来一定的风险。除了影石创新,弘景光电也面临前五大主要客户集中度较高的问题。从招股书看到,弘景光电的前五大客户分别是影石创新、AZTECH、华勤技术、工业富联,今年上半年贡献的营收占比分别为46.94%、17.82%、5.78%、4.52%、3.37%。其中影石创新在上半年贡献了超过2.11亿元的销售收入。

图:弘景光电2024年上半年前五大客户

研发支出仅占营收6%

公司主要产品为光学镜头及摄像模组,处于光学产业链中游。随着相机、手机、显微镜等传统设备的高端化趋势,以及智能汽车、智能家居、智能安防等新兴应用场景需求的提升,光学镜头市场规模不断增长,华经产业研究院的数据显示,2022年,全球光学镜头市场规模为615.80亿元,再2023年再次增长为682.80亿元。

与此同时,光学镜头技术也在不断迭代,光学薄膜技术成为行业热点,光学镜头朝着高清化、宽视场角等高性能的方向发展。为了提高技术竞争优势,弘景光电持续投入光学镜头及摄像模组的研发、设计、生产等方面核心技术。

其核心技术包括“带自动加热功能的摄像模组设计技术”“超高清摄像模组设计和生产技术”“疲劳驾驶监控光学系统及其应用的摄像模组设计技术”等。其中,“超高清摄像模组设计和生产技术”可实现摄像模组 AA调焦后,光心偏移小于5 个像素,相机达到8K成像效果。

目前行业内智能 家居镜头像素普遍在200万至 400万像素之间,外形尺寸相对较大,TTL普遍在17mm左右;同时,在夜晚低照度下解析力较差,无法达到夜视高清效果。弘景光电正在进行“超广角、高像素智能家居应用镜头研制”,该技术可让光学镜头可满足 HFOV 150°大广角,500 万以上像素画质,TTL小 于15mm。此外,弘景光电还在开发超小型、高 像素AR/VR系列镜头,实现高像素、大广角、小尺寸等产品优势。

从研发投入占比来看,其研发费用分别为2075.54万元、2806.68万元、4999.99万元和2994.42万元。自2022年后,弘景光电就保持研发投入占营收的6%左右。并在小幅度加大研发投入。

不过与舜宇光学、宇瞳光学等同行上市可比公司相比,弘景光电的研发费率低于同行业平均水平。2022年、2023年、2024年上半年,同行业平均水平为8.53%、9.25%、9.10%,弘景光电的研发费用率仅为6.29%、6.47%和6.65%。

研发投入不足将导致公司的技术创新能力以及产品更新速度下降,市场竞争力减弱。未来弘景光电是否会持续加大研发投入对其未来的发展至关重要。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

电路板企业生益电子上半年扣非净利润5.28亿元,同比增长483.25%2025-08-18 812

-

利好!芯朋微预计上半年净利润同比暴增104%2025-07-07 756

-

华为上半年净利润突破500亿元2024-08-30 1469

-

弘景光电创业板IPO迎新进展!车载光学镜头排名全球第六,募资4.88亿扩产2023-09-22 3829

-

营收和净利润双增长!消费疲软下,广和通如何实现上半年业绩增长?2023-08-10 3156

-

光电龙头三安光电上半年:营收64亿,净利润仅1.7亿元2023-08-07 4006

-

三安光电2022上半年净利润9.32亿 同比增长5.46%2022-09-21 6581

-

天奈科技预计上半年归属于母公司的净利润为1.1亿元至1.5亿元2021-07-05 2157

-

上半年海康威视实现营收242.71亿元,净利润同比增长9.66%2020-07-26 1032

-

小米集团上半年总收入957.1亿元,Q2调整后同比大涨71.7%2019-08-21 2473

-

TCL 2019 H1财报公布,净利润20.9亿元2019-08-15 3404

-

行业龙头地位稳固 长信科技上半年净利预达4.56亿2019-07-04 5789

-

国星光电上半年净利实现2.25亿元,增长46.49%2018-08-29 4030

-

阅文集团公布了2017上半年的财务数据,净利润约2.13亿元2017-10-16 1193

全部0条评论

快来发表一下你的评论吧 !