智能手机聚焦拍照功能 Camera sensor的供应商盘点

MEMS/传感技术

描述

现在智能手机的亮点越来越少,八核,FHD+的全面屏,AMOLED,大容量内存,大家千篇一律。最大的亮点和变数都在拍照里了。

最强拍照手机之争

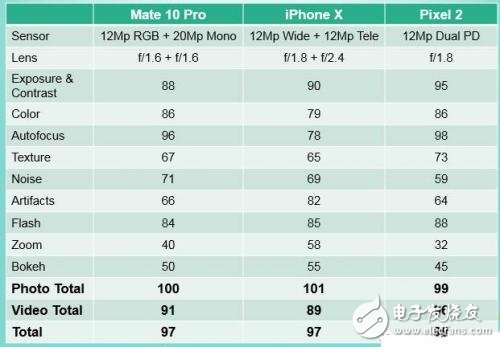

最近发布的几款手机被关注最多的焦点就在拍照上了。首先是Google最新亲儿子Google Pixel 2在DxOMark手机相机评分榜上碾压iPhone 8和Galaxy Note 8,拿下史上总分最高分:98。紧接着华为Mate 10 Pro和Apple的iPhone X则在这个榜单上拿下了总分97分 第二好的成绩。

而在拍照(Photo)方面,华为Mate 10 Pro 的100分刚超过Pixel 2的99分没多久,就被iPhone X的101分反超。

从DxO的评测标准可以看出,拍照时无论是曝光,对比度,色彩,纹理,自动对焦,还是闪光灯方面都是Pixel 2表现最好。而Mate 10强在去噪和色彩能力上。而iPhone之所以排名第一,主要是其支持光学变焦,景深做的好,伪像处理最好,从而在拍照时总分第一。

不过一台手机的Camera性能取决于多个方面,比如Camera sensor的选型,模组的制作,平台选择,ISP选择,后期ISP处理能力,主客观调试等等。而今天我们重点谈谈Camera sensor的供应商。

Camera sensor供应商

1. Sony

凭借在数码相机,单反相机领域的多年沉浸,Sony毫无悬念是camera sensor供应商里的第一名。Sony也是Apple这几年在Camera sensor上唯一供应商。

由于有自己的Fab,Sony不仅有超强的设计能力,其sensor的工艺能力也为其性能带来了强劲的支撑。这也使得其他家很难超越Sony。

而凭借其霸主地位,Sony在Sensor定价方面很有说话权,也是为数不多会发生缺货涨价的Sensor。为了避免缺货,Sony一方面积极增加产线,另一个面也通过收购Toshiba增加其生产能力。

当然Sony也并非没有犯过错误,早些年推出的RGBW sensor就在华为某旗舰机上的某些场景下会出现摩尔纹。

另外Sony相对来说过于保守,不愿意第一个吃螃蟹。这也是为什么最早Apple iPhone用的Sensor都是OV的,而此次结构光上用到的IR sensor也没有看到Sony的身影。

2, Samsung

这两年Samsung奋起直追,并在Samsung mobile上被广泛应用。

Samsung最大的优势就是有自己的Fab厂。并且由于Camera sensor不需要最新的生产工艺,Samsung甚至会采用被Memory淘汰下来的旧工艺Fab先来生产camera sensor。由于这样的产线折旧费早已抵消,使得其生产成本非常低廉。

Samsung目前策略就是减少Sensor型号,主攻大客户来迅速占领市场。很多品牌客户担心被Samsung卡住脖子,所以使用都会很很谨慎。不过AMOLED和Memory是Samsung的两大法宝,通过与这两个产品的配合,很多品牌客户也不得不选择采用一定的Samsung Camera。

3. OV

这两年OV也成为中国资本市场上变化最大的公司。先是被中国财团收购,从美国纳斯达克下市。然后又被北京君正收购,以失败告终。再后来上海韦尔半导体也来收购OV,最终因大股东反对,也以失败告终。但由于上海韦尔半导体已经收购大多数股票,韦尔股份董事长虞仁荣也顺势出任北京豪威的董事长。至于收购OV事宜则暂时告一段落。

在2011年以前,OV无疑是手机Camera sensor的市场老大,并且也是Apple的供应商。但随着Sony,Samsung进入手机Camera sensor领域后,OV在13M以上的高端市场上无法竞争过对手。而在2M以内的低端市场上,Galaxycore和Superpix咄咄逼人,使得其目前主要市场都在5M/8M/13M市场上。不过,通过跟SuperPix的深度合作,相信OV也会在低端去和Galaxycore较量。

当然OV在Camera Sensor上也是有很多创新的。比如BSI最早是OV提出的,但由于没有自己的Fab,被擅长工艺的Sony超过。另外这两年OV也积极布局非手机sensor,比如结构光上采用的Global shuttle sensor,视频监控sensor,OV的占有率都是很高的。结构光的sensor 除了Apple采用ST的外,其他市场基本都是OV所占据。

没有Fab是OV最大的软肋,也是其被Sony和Samsung反超的主要原因之一。如何改变这个问题,就看韦尔收购后,有多大决心去做Camera sensor这个市场了。

4. Galaxycore

目前是国内sensor出货量最大的公司,不过之前主要出货都是低端产品。2017年由于OV开始主打8M以上的市场,Galaxycore在5M,8M上的性能也有了很大的突破,使得Galaxycore在5M,8M上取得了不小的市场份额。

Galaxycore在sensor上两大强项:Cost down和生产工艺。所以Galaxycore最早推出了反常规的COM工艺,帮助客户最快最短时间生产标准化的模组。 目前COM也有了一定的市场份额。

另外一方,同样没有Fab的Galaxycore通过与Samsung深度合作,一方面可以降低sensor成本,另外一方面可以在工艺上与Samsung深度配合,在5M以上产品上,提高性能。

5. SK Hynix

通Samsung一样,同样可以利用Memory淘汰下来的Fab来降低Sensor的成本。价格和产能都是其他家没有的优势。

不过SK Hynix 主要聚焦做大品牌客户,并希望在5M/8M/13M 产品上发力,所以目前在山寨市场上出现比较少。在Sensor缺货的时候,有自己Fab的SK Hynix 的优势就会发挥出来。

6. SuperPix

国内老牌Camera sensor供应商。在2M 市场上,还是很大的市场份额,但是5M以上的产品技术一直没有开发出来。

通过跟OV的深度合作,获得OV 5M/8M的技术支持,或许有机会在高性价比市场上获得一定的翻身。不过若真想取得更多的市场份额,苦练内功才是真王道。

7. Himax

一家比较有想法的Camera sensor公司。2014年就提出类似4in1 概念,但是8M的sensor 只有2M的效果,还要8M的价格,使得并没有客户采用。后来Himax最早做出来RGBIr的sensor,苦于可以支持ISP太少,效果不佳无疾而终。

所以性能上不去和价格成本高一直也制约着Himax的发展。

今年Himax另辟蹊径,与Qualcomm 深度合作,开发结构光相关的DoE,Lens等产品,再由Truly做成模组,最终为客户提供结构光的Total solution。不过鉴于Himax之前几年在Camera Sensor的性能表现上来看,小编对其可量产的时间表示谨慎态度。

8. BYD

在Camera sensor领域耕耘数年,目前主要的量产产品还是集中在2M以下。

9. SETi

韩国的老牌Camera sensor供应商。曾经在手机Camera sensor领域市占较高,2010年一个月出货量也达到了10~12M每月。但由于后来技术停滞不前,导致被市场淘汰。这两年SETi 又开始征战Camera sensor市场,但已代理Samsung sensor为生,后续的状况不容乐观。

10. OnSemi (Aptina,Micron)

是一家公司名很多的sensor公司。最早是Micron旗下名为Aptina的负责CMOS sensor的业务部门,后独立出来,再后来被OnSemi收购。

曾经在Camera sensor供应商里也是非常牛的公司,但可惜对sensor市场的变化准备不足,这些年基本没有什么声音了。

11. Toshiba

Toshiba曾配合Nokia,开发了手机上最大像素的Camera sensor,41M 的 sensor,用于Nokia 808项目。其面积之大让人瞠目结舌。

不过同Aptina,ST一样,这几年慢慢失去了市场。2015年Sony收购了准备发力的Toshiba,从此Toshiba也退出来Camera sensor的历史舞台。

12. ST

曾经是Nokia首选供应商之一,长期与Nokia合作。并配合hTC,开发出了当时最大pixel 2.0um的4M sensor。在当时其他机型都在拼高像素时,这款机型带来了不小的震撼。但由于像素太低不被市场接受。后来其他Sensor 开发了类似尺寸,但是是4in1的芯片,号称是16M像素,而被广泛应用于旗舰机的前摄项目里。想来ST也是很可惜。

后来做这个sensor的***团队都转型做ToF,使得ST在ToF领域占有率很高。

ST目前基本已经放弃了Camera sensor领域,而转战做ToF,以及为Apple做结构光传感器。

-

中兴通讯目标:很快成为全球顶尖智能手机供应商2017-06-08 1310

-

联发科成为最大的智能手机芯片组供应商2020-12-25 2213

-

未来我国智能手机行业发展现状及市场趋势分析2010-03-26 5115

-

消息称微软正测试自有品牌智能手机2012-11-02 2093

-

先拍照后对焦 东芝开发智能手机拍照模块2012-12-31 3249

-

智能手机2013-06-23 5685

-

OCR在智能手机中的应用2015-01-16 4293

-

基于NFC技术的智能手机设计2019-06-19 3808

-

自动对焦在智能手机的应用2019-07-16 3964

-

智能手机怎么才能更加智能?2019-08-20 3980

-

Elliptic Labs与黑鲨再联手,两款全新智能手机搭载 AI Virtual Smart Sensor™2021-10-14 1567

-

全球12大智能手机供应商,9家来自中国2018-06-26 7388

-

手机的拍照功能已成为智能手机产商比拼的关键2018-08-29 5544

-

联发科超越高通成中国市场最大智能手机SoC供应商2021-01-20 2006

-

2022年Q2荣耀成为中国最大智能手机供应商2022-08-02 2341

全部0条评论

快来发表一下你的评论吧 !