高功率器件设备散热用陶瓷基板 | 晟鹏耐高温高导热绝缘片

描述

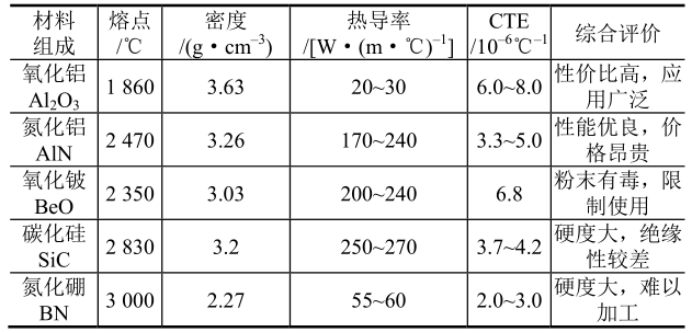

关于陶瓷材料,美国等西方国家很早便开始了Al2O3陶瓷的研究与应用,还开展了Al2O3陶瓷金属化等领域的研究,这为Al2O3陶瓷在电子封装领域的应用提供了更加完善的技术支持和更加可靠的应用性能。

而日本京瓷也很早便开始了陶瓷基板的研究,据日本京瓷创始人稻盛和夫自传中介绍:1966年4月,喜讯传来。我们得到了期望已久的IBM公司的订单——2500万个用于IC的氧化铝基板(集成电路用的电路板)。和我们一起竞争的是代表德国陶瓷制造业的领军企业卢臣泰公司和德固赛公司。

这可是1.5亿日元的大宗订单,凭此公司年销售额将可达到5亿日元。公司上下一片沸腾,大办火锅聚会,吃完后还不尽兴,又一起杀到八日市的酒馆街上海喝一通,好不热闹。

......

为此,我们立刻配备了30台自动压力机、2台大型电子炉、测量精度用的万能投影机等必要的最新机器。并且我亲临一线指挥,负责从原料的调和、成型到烧成所有的工序。稻盛和夫在自传中表示:“京瓷基板神话”由此诞生。”

陶瓷基板的现状:材料多样化、结构集成化

近年来,电动汽车、电力机车以及半导体照明、航空航天、卫星通信等进入高速发展阶段,电子器件向大功率化、高频化、集成化方向发展,其元器件在工作过程中产生大量热量,这些热量如不能及时散去将影响芯片的工作效率,甚至造成半导体器件损坏而失效——对于电子器件而言,通常温度每升高10℃,器件有效寿命就降低30%~50%。

因此,为保证电子器件工作过程的稳定性,对电路板的散热能力提出了更高的要求。传统的普通基板和金属基板不能满足当下工作环境下的应用。陶瓷基板具有绝缘性能好、强度高、热膨胀系数小、优异的化学稳定性和导热性能脱颖而出,是符合当下高功率器件设备所需的性能要求。

氧化铝陶瓷具有原料来源丰富、价格低廉、绝缘性高、耐热冲击、抗化学腐蚀及机械强度高等优点,是一种综合性能较好的陶瓷基片材料,占陶瓷基片材料总量的80%以上。但由于其热导率相对较低(99%氧化铝热导率约为30W/(m·K)),热膨胀系数较高,一般应用在汽车电子、半导体照明、电气设备等领域。

随着应用研究的不断深入,更多的陶瓷材料受到了科研及产业界的关注。

氮化铝陶瓷热导率为氧化铝陶瓷的6~8倍,但热膨胀系数只有其50%,此外还具有绝缘强度高、介电常数低、耐腐蚀性好等优势。除了成本较高外,氮化铝陶瓷综合性能均优于氧化铝陶瓷,是一种非常理想的电子封装基片材料,尤其适用于导热性能要求较高的领域。

氮化铝基板现有陶瓷基板材料中,Si3N4陶瓷基板以其硬度高、机械强度高、耐高温和热稳定性好、介电常数和介质损耗低、耐磨损、耐腐蚀等优异的性能,被认为是综合性能最好的陶瓷材料,目前在IGBT模块封装中得到青睐,并逐步替代Al2O3和AlN陶瓷基板。

氮化硅基板除了上述陶瓷材料外,氧化铍(BeO)、碳化硅(SiC)、氮化硼(BN)等也都可作为陶瓷基板材料。

(a)SiC陶瓷基片和(b)BN陶瓷基片

其中,BeO粉体具有毒性、烧结温度高等原因限制了氧化铍的推广应用;SiC多晶体热导率仅为67W/(m·K),此外,SiC材料介电常数为40,是AlN陶瓷的4倍,限制了其高频应用。BN材料具有较好的综合性能,但作为基片材料,它没有突出优点,且价格昂贵,与半导体材料热膨胀系数也不匹配,目前仍处于研究中。

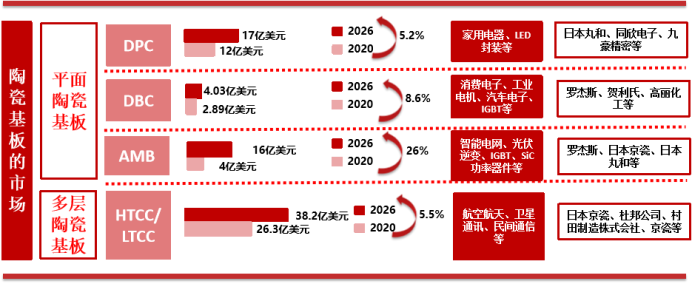

发展至今,从结构与制作工艺而言,陶瓷基板发展了HTCC、LTCC、TFC、DBC、DPC等多种形式。

来源:热管理材料整理

HTCC/LTCC基板采用多层生胚片叠加(金属通孔对准)后烧结制备,因此可实现基板内垂直互连,提高封装集成度。DPC陶瓷基板可以采用激光打孔(孔径一般为60μm~120μm)和电镀填孔技术制备金属通孔,由于孔内电镀填充致密铜柱,导电导热性能优良,因而可实现陶瓷基板上下线路层垂直互连。在此基础上,通过电镀增厚等技术制备围坝,可得到含围坝结构的三维陶瓷基板。

广阔的市场前景

全球陶瓷基板市场火爆,市场规模稳步增加

根据华西证劵研究所报告显示,2020年全球陶瓷基板市场规模达到89亿美元,预计2026年全球规模将达到172.9亿美元,涨幅达到94.27%,市场前景广阔。

来源:《热管理材料》整理

高功率IGBT模块持续推动DBC/AMB陶瓷基板市场扩大

DBC陶瓷基板具有高强度、导热性能强以及结合稳定的优质性能,而AMB陶瓷基板是在DBC的基础上发展而来的,结合强度相对更高。近年来随着新能源汽车、光伏储能行业的快速发展,IGBT功率模块的需求快速增长,对于DBC、AMB陶瓷基板的需求也不断增加。目前DBC陶瓷基板主要生产厂家有罗杰斯、贺利氏集团、高丽化工等;AMB陶瓷基板主要生产厂家有罗杰斯、日本京瓷、日本丸和等。

LED需求量提高LED芯片对于散热要求极为苛刻,车载照明将进一步提升AlN基板的需求。目前单芯片1W大功率LED已产业化,3W、5W,甚至10W的单芯片大功率LED也已推出,并部分走向市场。这使得超高亮度LED的应用面不断扩大,从特种照明的市场领域逐步走向普通照明市场。由于LED芯片输入功率的不断提高,对这些功率型LED的封装技术提出了更高的要求。而传统的基板无法承载高功率的热能,氮化铝陶瓷具有良好的导热和绝缘性能,能够提高LED功率水平和发光效率。功率LED已经在户外大型看板、小型显示器背光源、车载照明、室内及特殊照明等方面获得了大量应用。

第三代半导体SIC加速上车-AMB急速获益

SiC加速上车,AMB随之受益,Si3N4陶瓷基板的热膨胀系数与第3代半导体衬底SiC晶体接近,使其能够与SiC晶体材料匹配性更稳定。虽然国内AMB技术有一定积累,但产品主要是AIN-AMB基板,受制于Si3N4基片技术的滞后,国内尚未实现Si3N4-AMB的商业化生产,核心工艺被美国、德国和日本等国掌握。

结束语

鉴于陶瓷具有良好的导热性、耐热性、高绝缘、高强度、低热胀、耐腐蚀和抗辐射等优点,陶瓷基板在功率器件和高温电子器件封装中得到广泛应用。目前,陶瓷基片材料主要有Al2O3、AlN、Si3N4、SiC、BeO和BN。由于Al2O3和AlN具有较好的综合性能,两者分别在低端和高端陶瓷基板市场占据主流,而Si3N4基板由于抗弯强度高,今后有望在高功率、大温变电力电子器件(如IGBT)封装领域发挥重要作用。工艺、结构方面,今后陶瓷基板将主要继续沿着高精度、小型化、集成化方向发展。陶瓷基板的未来前景,预计未来5年内将达到100亿美元随着电子封装技术逐渐向着小型化、高密度、多功能和高可靠性方向发展,电子系统的功率密度随之增加,散热问题越来越严重。对于电子器件而言,通常温度每升高10°C,器件有效寿命就降低30%~50%。因此,选用合适的封装材料与工艺、提高器件散热能力就成为发展电子器件的技术瓶颈。

其中,基板材料的选用是关键环节,直接影响到器件成本、性能与可靠性。常用的基板材料主要包括塑料基板、金属基板、陶瓷基板和复合基板四大类。目前,陶瓷基板虽然不是处于主导地位,但由于其良好的导热性、耐热性、绝缘性、低热膨胀系数和成本的不断降低,在电子封装特别是功率电子器件中的应用越来越广泛。陶瓷基板按照工艺主要分为DPC、DBC、AMB、LTCC、HTCC等基板。根据GII报告显示,2020年陶瓷基板全球市场规模约为65亿美元,预测在2020年~2027年间将以6%的年复合成长率成长,2027年之前将达到100亿美元。

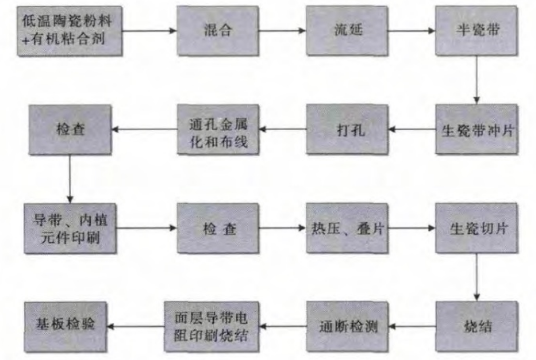

HTCC基板(高温共烧陶瓷)

HTCC基板制备过程中先将陶瓷粉(Al2O3或AlN)加入有机黏结剂,混合均匀后成为膏状陶瓷浆料,接着利用刮刀将陶瓷浆料刮成片状,再通过干燥工艺使片状浆料形成生胚;然后根据线路层设计钻导通孔,采用丝网印刷金属浆料进行布线和填孔,最后将各生胚层叠加,置于高温炉(1600℃)中烧结而成。目前已应用于高频无线通信领域、航空航天、存储器、驱动器、滤波器、传感器以及汽车电子等领域。

HTCC基板制备过程中先将陶瓷粉(Al2O3或AlN)加入有机黏结剂,混合均匀后成为膏状陶瓷浆料,接着利用刮刀将陶瓷浆料刮成片状,再通过干燥工艺使片状浆料形成生胚;然后根据线路层设计钻导通孔,采用丝网印刷金属浆料进行布线和填孔,最后将各生胚层叠加,置于高温炉(1600℃)中烧结而成。目前已应用于高频无线通信领域、航空航天、存储器、驱动器、滤波器、传感器以及汽车电子等领域。

根据Market Watch的统计数据,2021年全球HTCC陶瓷基板市场规模约为22.12亿美元,预计2028年达到38.75亿美元,年复合增长率为8.3%左右。HTCC陶瓷基板行业市场集中度比较高,前三大厂商日本京瓷,日本丸和与日本特陶占据80%的全球HTCC陶瓷市场份额,行业内主要竞争者数量少,属于寡头竞争。

LTCC基板(低温共烧陶瓷)

为了降低HTCC制备工艺温度,同时提高线路层导电性,业界开发了LTCC基板。与HTCC制备工艺类似,只是LTCC制备在陶瓷浆料中加入了一定量玻璃粉来降低烧结温度,同时使用导电性良好的Cu、Ag和Au等制备金属浆料。LTCC基板制备温度低,但生产效率高,可适应高温、高湿及大电流应用要求,在军工及航天电子器件中得到广泛应用。

根据Market Watch发布的报告,2022年LTCC陶瓷基板的市场规模预计可达12.949亿美元,预计2028年市场规模将达到18.682亿美元,年复合增长率为6.3%。全球LTCC陶瓷基板的主要供应商包括村田制作所,日本京瓷,TDK株式会社等。

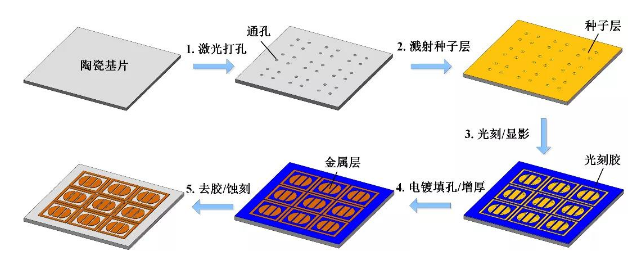

DPC基板(直接电镀陶瓷基板)

其制作首先将陶瓷基片进行前处理清洗,利用真空溅射方式在基片表面沉积Ti/Cu层作为种子层,接着以光刻、显影、刻蚀工艺完成线路制作,最后再以电镀/化学镀方式增加线路厚度,待光刻胶去除后完成基板制作。

根据HNY research发布数据,2021年全球DPC陶瓷基板市场规模大约为21亿美元,预计2027年将达到28.2亿美元,2022-2027期间年复合增长率(CAGR)为5.07%。全球主要的DPC陶瓷基板供应商包括日本京瓷、日本丸和、台湾同欣电子等。

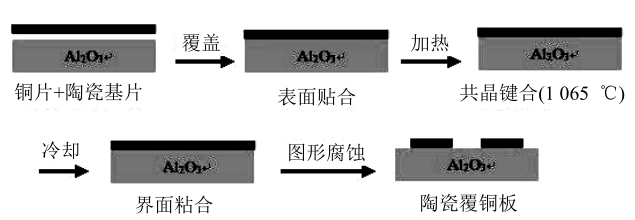

该基板由陶瓷基片(Al2O3或AlN)与铜箔在高温下(1065℃)共晶烧结而成,最后根据布线要求,以刻蚀方式形成线路。DBC具有导热性好、绝缘性强、可靠性高等优点,已广泛应用于IGBT、LD和CPV封装。

QY Research调研显示,2021年全球DBC陶瓷基板市场规模大约为3亿美元,预计2028年将达到5.5亿美元,2022-2028期间年复合增长率(CAGR)为9.0%。主要DBC陶瓷基板厂商包括美国Rogers、韩国KCC、日本Ferrotec旗下的江苏富乐华半导体科技股份有限公司等。

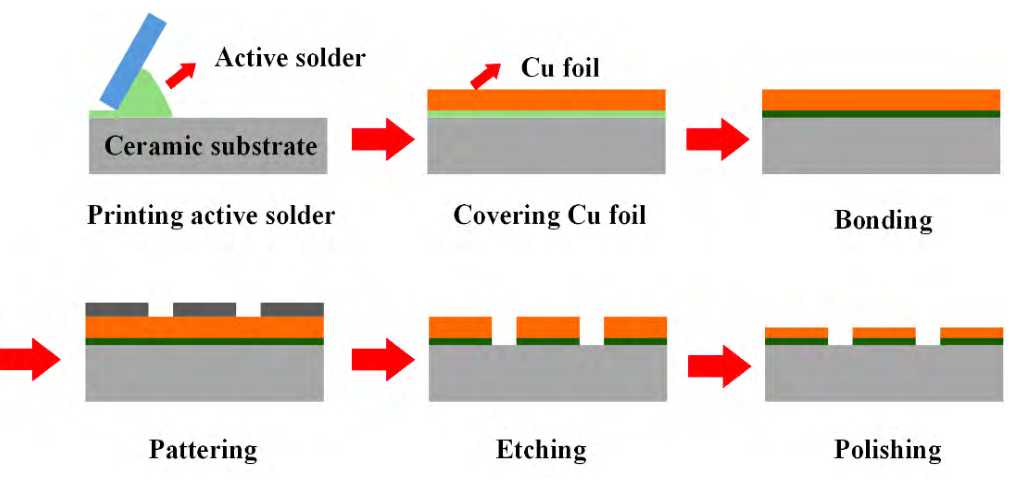

AMB基板(活性金属焊接陶瓷基板)

AMB陶瓷基板是DBC工艺的进一步发展,该工艺通过含有少量稀土元素的焊料来实现陶瓷基板与铜箔的连接,其键合强度高、可靠性好。该工艺相较于DBC工艺键合温度低、易操作。

根据QY Research报告,2021年AMB陶瓷基板市场规模约为0.9亿美元,预计2028年增长到3.8亿美元,复合增长率高达22.7%。主要供应商包括美国Rogers、德国Heraeus、日本电化株式会社(Denka)、日本同和(DOWA)。

材料方面,氮化铝、氮化硅将会起飞

目前陶瓷基板的主要材料以氧化铝(Al2O3)、氮化铝(AlN)和氮化硅(Si3N4)三类为主。氧化铝陶瓷基板价格低廉(约为氮化铝的1/10),生产工艺成熟,目前产量最大,应用面最广。但是,氧化铝陶瓷基板的导热性能已无法满足大功率芯片的散热要求。

目前陶瓷基板的主要材料以氧化铝(Al2O3)、氮化铝(AlN)和氮化硅(Si3N4)三类为主。氧化铝陶瓷基板价格低廉(约为氮化铝的1/10),生产工艺成熟,目前产量最大,应用面最广。但是,氧化铝陶瓷基板的导热性能已无法满足大功率芯片的散热要求。

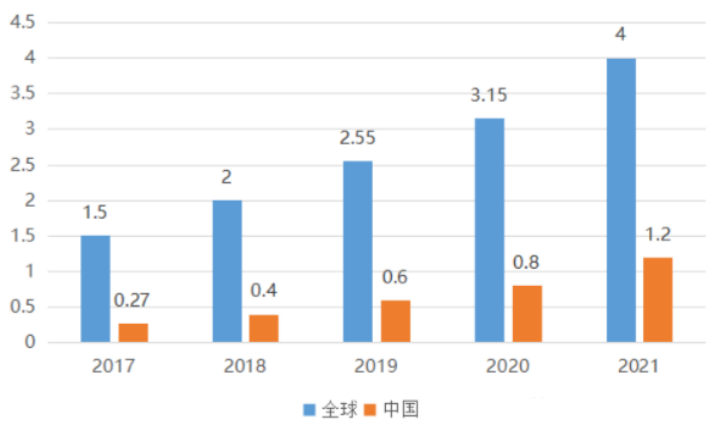

氮化铝的热导率是氧化铝的5倍,并且具备与硅材料相匹配的热膨胀系数,在大功率电力电子,以及其他需要高热传导的器件中,逐渐替代氧化铝陶瓷,是目前发展最快的陶瓷基板。氮化硅被认为是综合性能最好的陶瓷基板材料,虽热导率不如氮化铝,但其抗弯强度、断裂韧性都可达到氮化铝的2倍以上。同时,氮化硅陶瓷基板的热膨胀系数与第三代半导体碳化硅相近,使得其成为碳化硅导热基板材料的首选。综合来看,氮化铝陶瓷基板与氮化硅陶瓷基板最具发展前景。2021年全球氮化硅陶瓷基板市场规模在4亿美元左右,在新能源汽车等终端市场需求推动下,中国已经成为全球重要的氮化硅陶瓷基板消费国,国内产品主要依赖进口,国内市场规模从2017年的0.27亿美元增长至2021年的1.20亿美元,GAGR为45.2%。随着IGBT和碳化硅MOS在新能源车领域的渗透率越来越高,市场空间有望进一步提升。

2017-2021年全球及中国氮化硅陶瓷基板市场规模(单位:亿美元)

氮化铝基板的生产能力主要集中于全球少数厂家,其中日本是全球最大的氮化铝基板出口国,核心厂商为日本丸和、京瓷等。国内已涌现一批具备氮化铝基板批量生产的企业,龙头公司的产能已超50万片/月,逐步接近日本丸和。随着高质量氮化铝基板的生产能力不断提升,未来有望改变高性能陶瓷基板长期依赖进口的局面。

目前氮化铝陶瓷基板的市场空间约10亿元,2019年-2022年,国内氮化铝陶瓷基板市场空间的复合增长率超20%。随着下游大规模集成电路、IGBT、微波通讯、汽车电子及影像传感等产业的迅速发展,以及在电子器件功率提升的大背景下,氮化铝的应用规模将进一步扩大。根据行业专家预测,未来几年,氮化铝陶瓷基板的市场空间增速仍将保持在20%以上,按此增长速率计算,则2026年氮化铝陶瓷基板的市场空间有望达到20亿元。

参考来源:

[1]程浩等.电子封装陶瓷基板

[2]陆琪等.陶瓷基板研究现状及新进展

[3]程浩等.功率电子封装用陶瓷基板技术与应用进展

[4]陶瓷封装基板行业概况及其发展.合肥协同半导体产业研究院

[5]陶瓷封装基板技术演进正当时.九派资本JPCapital

[6]粉体大数据研究

免责声明:文章来网络,基于分享目的转载,尊重原创,版权归原作者所有,如有侵权,请联系我们予以删除,资料仅供私下交流学习使用。

-

汽车空调用耐高温高导热绝缘材料 | 晟鹏科技2025-08-05 1032

-

解决高功率快充散热难题,傲琪G500导热硅脂的专业方案2025-08-04 3560

-

13.6W高导热系数 | 耐高温绝缘散热涂层材料2025-01-15 1444

-

DBC陶瓷基板 | 氮化硼耐高温高导热绝缘片2024-09-18 2270

-

高导热陶瓷基板,提升性能必备2024-07-23 1087

-

导热绝缘片可完美解决IGBT的散热问题2022-03-02 3724

-

为什么要选择陶瓷基板作为封装材料?2021-04-19 2237

-

先进陶瓷材料应用——氧化铝陶瓷基板2021-03-29 1579

-

四种功率型封装基板对比分析2020-12-23 1387

-

导热硅胶片性能与特点以及陶瓷散热片性能与特点2020-07-23 4256

-

耐高温导热灌封胶的应用及特点!2020-03-20 4811

-

高导热高绝缘导热硅脂的应用2018-06-03 3261

-

PCB陶瓷基板特点2016-09-21 8752

-

LED灯导热基板新技术2012-07-31 3977

全部0条评论

快来发表一下你的评论吧 !