芯片制造主要有五大步骤_国内硅片制造商迎来春天

电子说

描述

半导体产业开始于上世纪。随着 1947 年固体晶体管的发明, 半导体行业已经获得了长足发展, 之后的发展方向是引入了集成电路和硅材料。集成电路将多个元件结合在了一块芯片上,提高了芯片性能、降低了成本。随着硅材料的引入,芯片工艺逐步演化为器件在硅片上层以及电路层的衬底上淀积。

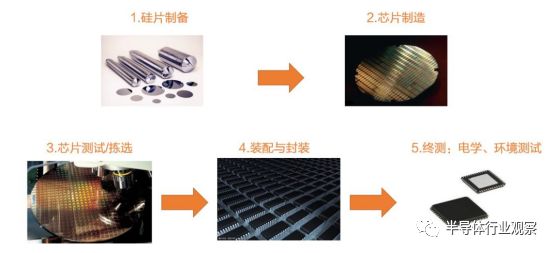

芯片制造主要有五大步骤:硅片制备、芯片制造、芯片测试与挑选、装配与封装、终测。

芯片制造的五大步骤

(1)硅片制备。

首先是将硅从矿物中提纯并纯化,经过特殊工艺产生适当直径的硅锭。然后将硅锭切割成用于制造芯片的薄硅片。最后按照不同的定位边和沾污水平等参数制成不同规格的硅片。 本文讨论的主要内容就是硅片制备环节。

(2)芯片制造。

裸露的硅片到达硅片制厂,经过各种清洗、成膜、光刻、刻蚀和掺杂等步骤,硅片上就刻蚀了一整套集成电路。芯片测试/拣选。 芯片制造完后将被送到测试与拣选区,在那里对单个芯片进行探测和电学测试,然后拣选出合格的产品,并对有缺陷的产品进行标记。

(3)装配与封装。

硅片经过测试和拣选后就进入了装配和封装环节,目的是把单个的芯片包装在一个保护壳管内。 硅片的背面需要进行研磨以减少衬底的厚度,然后把一个后塑料膜贴附在硅片背面,再沿划线片用带金刚石尖的锯刃将硅片上每个芯片分开,塑料膜能保持芯片不脱落。在装配厂,好的芯片被压焊或抽空形成装配包,再将芯片密封在塑料或陶瓷壳内。

(4)终测。

为确保芯片的功能, 需要对每一个被封装的集成电路进行测试, 以满足制造商的电学和环节的特性参数要求。

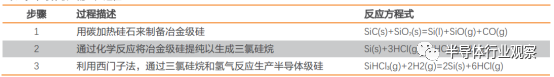

硅片制作的工艺流程

硅片制备之前是制作高纯度的半导体级硅(semiconductor-grade silicon, SGS),也被称为电子级硅。 制备过程大概分为三步,第一步是通过加热含碳的硅石(SiO2) 来生成气态的氧化硅 SiO;第二步是用纯度大概 98%的氧化硅,通过压碎和化学反应生产含硅的三氯硅烷气体(SiHCl3); 第三步是用三氯硅烷经过再一次的化学过程,用氢气还原制备出纯度为 99.9999999%的半导体级硅。

半导体硅的生产过程

对半导体级硅进一步加工得到硅片的过程被称为硅片制备环节。 硅片制备包括晶体生长、整型、切片、抛光、清洗和检测等步骤,通过单晶硅生长、 机械加工、化学处理、表面抛光和质量检测等环节最终生产出符合条件的高质量硅片。

硅片制备的工艺流程

(1)晶体生长

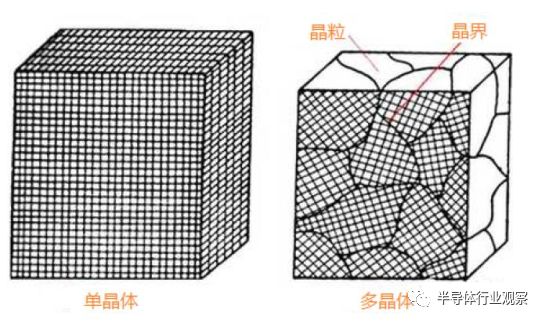

晶体生长环节是把半导体级多晶硅块转换为柱状的单晶硅锭的过程。 半导体级硅生长出来的是多晶硅块,而半导体器件对硅的晶体结构要求非常严格,只有近乎完美的晶体结构才能避免对器件特性非常有害的电学和机械缺陷。

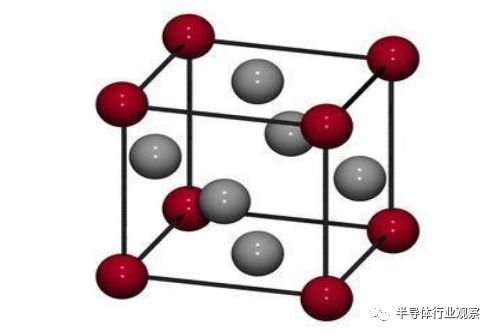

面心立方(FCC)的晶胞

非晶材料和晶体材料原子结构差异巨大,晶体材料中有序排列晶胞的方式叫做单晶结构。

非晶材料没有重复的结构, 在原子级结构上杂乱无章, 典型的非晶体材料包括塑料等。 晶体材料中的原子在三维空间中保持着有序而重复的状态, 晶体材料中最基本的原子模式是晶胞,硅晶胞由 14 个原子构成,呈现立方体结构。 根据晶胞的排列方式可以分为多晶结构和单晶结构,多晶硅中的晶胞无序排列,单晶硅中的晶胞则在三维方向上整齐地重复排列。 半导体器件所需的许多电学和机械性质都与其原子结构密切相关, 非晶硅对生产半导体器件来说毫无用处, 晶体生长的目的就是把多晶硅转换为半导体器件需要的单晶结构。

单晶体和多晶体的结构

晶体硅生长环节主要有直拉法(Czochralski, CZ 法) 和区熔法。

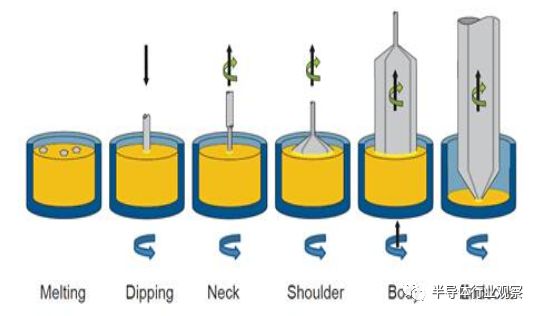

直拉法用一块单晶硅籽晶来生长硅锭, 首先在一个巨大的非晶体石英坩埚中加热半导体级多晶硅转变为液态,然后用一个完美的籽晶放在熔体表面并在旋转中缓慢拉起,它的旋转方向和坩埚的旋转方向相反。随着籽晶在直拉过程中离开熔体,熔体上的液体会因为表面张力而提高,籽晶上的界面散发热量并向下朝着熔体方向凝固,生长出来的单晶硅硅锭就像是籽晶的复制品。

直拉法单晶硅生长工艺

目前 85%以上的单晶硅都是用直拉法生长出来的。

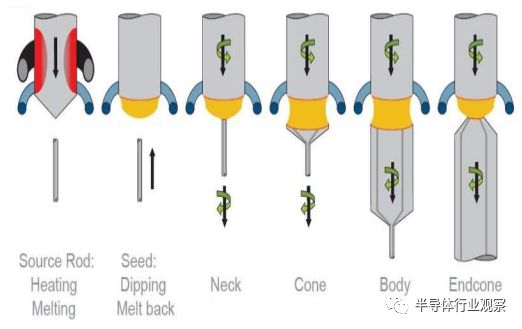

另一种生长单晶硅的方法是区熔法,区熔法在上世纪 50 年代发展起来,目前是生长单晶硅纯度最高的技术。区熔法把多晶硅棒放在一个模型里,然后放入一个籽晶,然后用射频线圈加热籽晶与多晶接触区域生长单晶硅。由于区熔法不使用坩埚,其生长的单晶硅含氧量低纯度较高。

区熔法单晶硅生长工艺

(2)硅锭整型

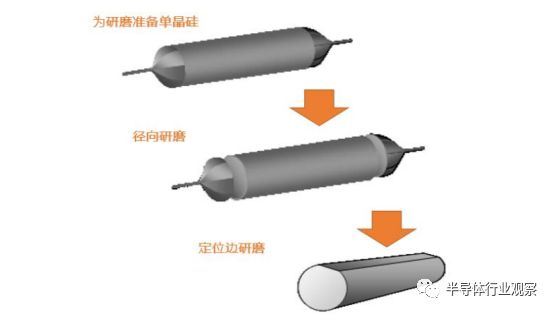

在晶体生长炉中生长出单晶硅硅锭后,需要进行整型处理为切片单晶硅做准备。 整型处理主要分为三个步骤。

第一步是去掉两端,硅锭两端一般叫做籽晶端(籽晶所在位置)和非籽晶端(籽晶相对另一边),当两端被去除后,可用四探针来检查电阻以确定整个硅锭是否达到合适的杂质均匀度。

第二步是径向研磨,由于晶体生长中直径和圆度控制不可能很精确,所以硅锭需要长得稍大来进行径向研磨,这一过程精确的直径控制非常关键。

第三步是硅锭定位边和定位槽处理,传统的半导体工艺在硅锭上做一个定位边来表明晶体结构和硅片晶向,还有一个次定位边来表明硅片的晶向和导电类型。 美国目前 200mm 以上的定位边已经被定位槽取代,一般是在硅片上的一小片区域上用激光刻上硅片有关信息。

硅锭整形处理

(3)切片

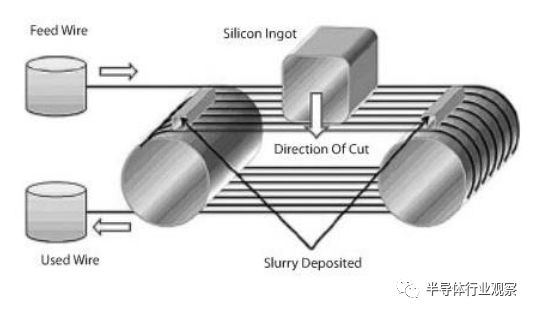

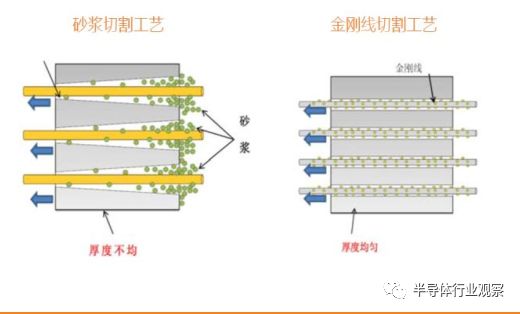

硅锭整型处理完后就是切片环节。 对于 200mm 及以下硅片,切片一般使用金刚石切割边缘的内圆切割机来完成,对于 300mm 的硅片来讲,由于直接较大一般都是用金刚线切割。

金刚线切割示意图

对于硅锭来说,由于更薄的切口能让线锯相比内圆切割机产生更薄的切口,线锯能比传统的内圆切割机生产出更多的硅切片。早期的线锯采用裸露的金属线和游离的磨料,加工过程中用将磨料加入金属线和加工件之间产生切割作用,比较有代表的是以砂浆为磨料的砂浆切割工艺。目前新型的金刚线切割工艺相比砂浆切割,在切割速度、成本和单片耗材等方面有明显优势,且由于成品厚度均匀使产品良率大幅提高。

砂浆切割工艺和金刚线切割工艺对比

(4)磨片、 倒角和刻蚀

切片完成后需要对硅片研磨、边缘修整和刻蚀。

首先是磨片工艺,传统上使用双面机械磨片出去切片后的损伤,使硅片两面高度平行和平坦。磨片是用垫片和带有磨料的浆料利用旋转的压力完成,典型的磨料包括氧化硅、硅碳化合物和甘油。

倒角环节主要是对硅片边缘进行抛光修修整。硅片边缘的裂痕和小裂缝会在硅片上产生机械应力并产生错位,尤其是在硅片制备的高温过程中,小的裂缝会在生产过程中成为有害沾污物的聚集地并产生颗粒脱落,因此平滑的边缘对硅片制备十分重要。

刻蚀环节目的在于消除硅片表面损伤。 在硅片的各个整型环节中, 硅片表面和边缘会收到损伤和沾污, 损伤深度和厂商的工艺水平有关,一般为几微米深。 硅片刻蚀用化学刻蚀的方法选择性的去除表面物质,去除硅片表面约 20 微米以内的损伤。刻蚀可以用酸性或者碱性化学物质,刻蚀不同部位使用不同的化学制剂。

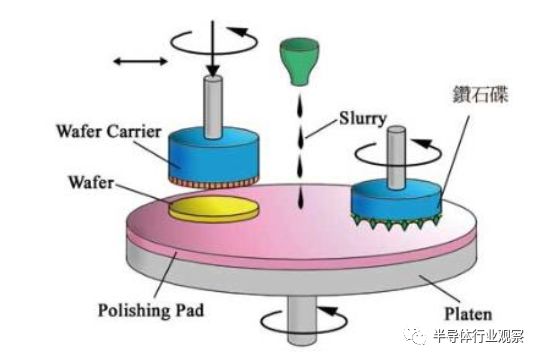

(5)抛光

抛光是刻蚀硅片后的重要环节,抛光工艺主要是化学机械化平坦化(CMP), 通过机械研磨和化学液体溶解“腐蚀”的综合作用使硅片表面高度光滑。对于 200mm 及以下硅片,CMP传统上只用对表面抛光,背后仍然保留刻蚀后的表面,背面大约要比表面粗糙三倍左右。

CMP抛光机原理图

这样做的目的是提供一个粗糙的表面来方面器件传送。对于 300mm 及以上硅片,硅片需要在抛光盘之间行星式运动进行双面抛光,在改善表面粗糙程度的同时使硅片平坦且两面平行。背面抛光也使硅片提交给芯片制造商前增加其洁净程度,硅片两面都会像镜子一样。

CMP抛光机示例图

(6)清洗、评估和包装

硅片抛光后需要清洗环节来使其保持超净的洁净状态,清洗规范在过去几年获得了巨大发展,使硅片达到了几乎没有颗粒和沾污的程度。评估是用各种检测设备确保硅片达到客户的生产质量标准。包装是将硅片叠放在有窄槽的塑料架中支撑硅片,碳氟化合物树脂材料(如特氟纶)常被用于盒子材料使颗粒产生减少到最少,且特氟纶能作为导体使其不会产生静电释放。

包装完成的硅片

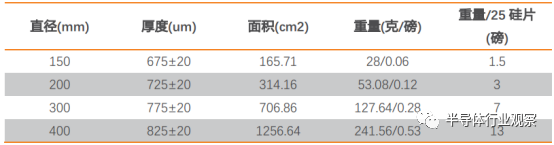

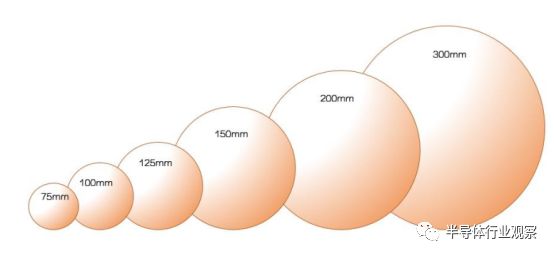

硅片尺寸加大和增加外延层是未来发展方向

硅片尺寸逐步加大是硅片发展的主要方向。 硅锭直径从 20 世纪 50 年代的初期的不到25mm 增加到现在的 300mm 和 400mm, 随着硅片直径的不断扩大,其厚度、面积、重量等技术参数都不断增大。 下图主要展示了不同尺寸硅片的参数,可以看到 400mm 直径硅片的面积是 150mm 硅片的 7.5 倍以上,重量则是 150mm 硅片的 8 倍以上。

各级硅片的尺寸与参数

硅片尺寸不断加大的原因是因为规模效应。 对于 300mm 硅片来说,其面积大约比 200mm硅片多 2.25 倍, 200mm 硅片大概能生产出 88 块芯片而 300mm 硅片则能生产出 232 块芯片。

根据规模经济学,每块芯片的加工和处理时间都会相应减少。据据美国半导体行业资深教授 Michael Quirk 估计,通过设备利用率的提高,转换到 300mm 硅片可以把每块芯片的生产成本减少 30%。 首先,更大直径的硅片可以减少边缘芯片,提高生产成品率;

其次,在同一工艺过程中能一次性处理更多的芯片,设备的重复利用率提高了。硅片直径的不断加大给硅锭生长工艺提出了更高的要求,设备更新需求巨大。 300mm 硅锭大概有 1 米长,需要在坩埚中融化 150kg 到 300kg 的半导体级硅,大尺寸硅片对于设备和工艺的要求更高。 由于升级设备的成本达上亿美元,晶圆厂最常见的做法是新建工厂提高生产直径。

据 Michael Quirk 估计,整个半导体产业由 200mm 硅片升级到 300mm 硅片的花费大概是 130 亿-150 亿美元, 设备升级换代需求巨大。

硅片尺寸逐渐加大

另外, 增加外延层也是硅片制备的另一个主要发展方向。 硅外延指的是在硅片上面生长一薄层硅,新的外延层会复制硅片的晶体结构。硅外延发展你的起因是为了提高双极器件和集成电路的性能。外延层可以优化 pn 结的击穿电压且降低集成电路电阻,在始终的电流强度下提高了器件运行速度。

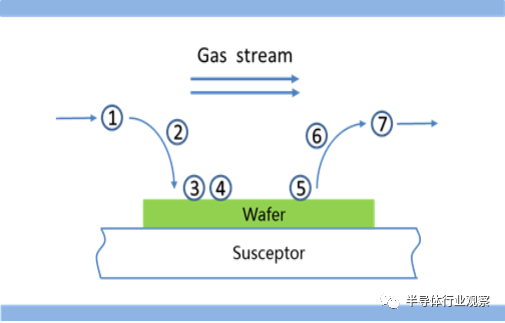

外延工艺流程简介

另外,外延在 CMOS 集成电路中变得更重要,因为随着器件尺寸的不断缩小它将闩锁效应降到最低。外延层的厚度也不尽相同,用于高速数字电路的典型厚度是 0.5-5um, 用于硅功率器件的典型厚度是 50-100um。

北方华创 Esther200 单片硅外延系统

硅片厂快速扩产,国内投资风起云涌,设备投资需求巨大

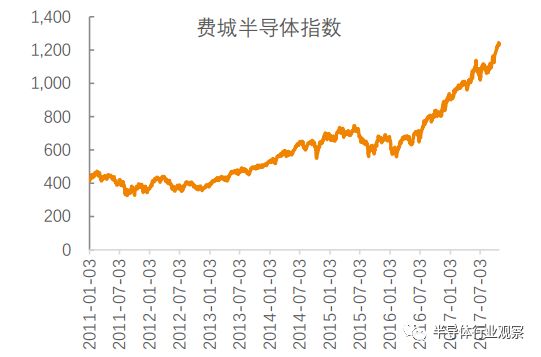

全球半导体行业高度景气。 2016 年开始全球半导体行业保持高景气度,费城半导体指数和***半导体行业指数一路上涨,分别由 2016 年初的 600 点左右和 100 点左右上涨至今年12 月底的 1270 余点和 160 余点,增幅分别超过 100%和 70%。 根据历史经验, 行业复苏持续时间一般不小于两年 ,此轮景气度周期始于 2016 年下半年,有望持续至年。

费城半导体指数

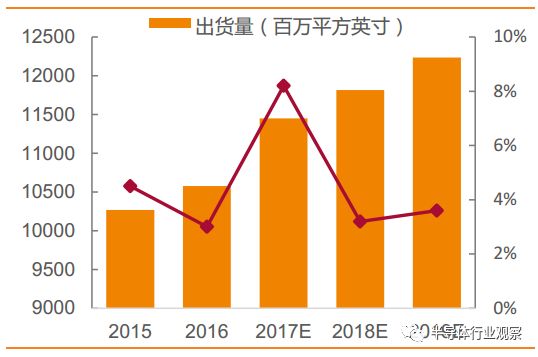

伴随行业景气度的提升, 半导体设备投资也进入上行区间。 根据 SEMI 的数据,预计 2017年-2019 年抛光硅晶圆与外延硅晶圆总出货量将分别达到 11448 百万平方英寸、 11814 百万英寸和 12235 百万平方英寸,同比增速分别为 8.2%、 3.2%和 3.6%, 2017 年晶圆出货量将创造历史最高纪录, 2018-2019 年有望持续突破该数值。

全球硅晶圆出货量预测

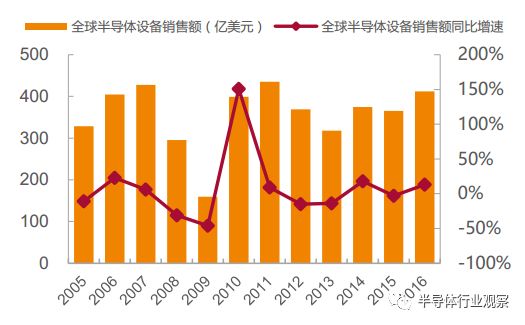

晶圆出货量的大幅增加和晶圆加工技术水平的提高势必在未来几年对半导体加工设备形成持续性的需求, 全球半导体设备迎来新一轮投资热潮。 2016 年全球半导体设备销售额为 412 亿元,同比增加 13%,为 2012年以来的阶段性新高。

全球半导体设备销售额及其增速

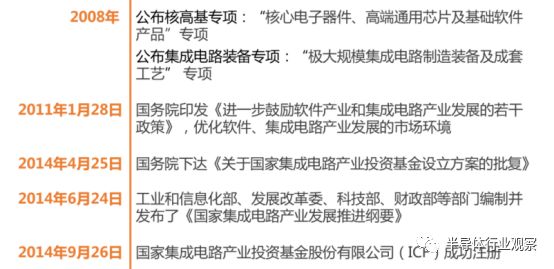

我国半导体行业的政策支持体系建设最早始于 2008 年。在国务院发布的《国家中长期科学和技术发展规划纲要(2006-2020 年)》中,包括了 16 个国家科技重大专项,每个专项投资数百亿元,目前已公布其中 13 个。 从纲要所制定的发展目标来看,我国半导体行业的国产替代大战略将分成两个步骤进行,第一步是在 IC 制造、 IC 封装测试方面将实现率先突破,第二步是在 IC 设计、设备和材料这 3 个方向上实现全方位突破,提升我国半导体行业整体制造水平。为了实现这一目标, 2014 年 9 月 26 日国家集成电路产业投资基金股份有限公司(ICF)成功注册。 两个重大专项的建立、《纲要》的发布与 ICF 的成立,使得集成电路产业成了国内新兴行业中最为政策体系支持的重点行业之一。

我国集成电路产业政策支持体系

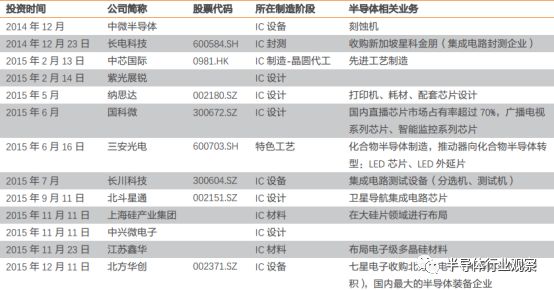

大基金一期重点在制造,其中 28nm 晶圆代工和存储是关键。在一期目前的投资中,晶圆制造的投资额占 65%,设计占 17%,封测占 10%,装备材料占 8%。大基金晶圆制造方面的投资策略为:重点投资每个产业链环节中的骨干企业,结合投资另外一些具有一定特色的企业。大基金从两个方面切入晶圆制造:一是存储器,二是晶圆代工。

大基金目前一期的投资已经取得了成效,预计 2017 年中国集成电路晶圆制造业销售额为 1390 亿元,2018年销售额预计将进一步攀升至 1767 亿元。含外资及存储器在内,目前中国大陆 12 英寸晶圆厂共有 22 座,其中在建 11 座,规划中 1 座; 8 英寸晶圆厂 18 座,其中在建 5 座。

大基金二期重点在设计、聚焦新兴应用,有望实现高科技含量芯片的国产替代。 目前,大基金二期正在酝酿中, 二期将会适当加大对于设计业的投资,围绕智能汽车、智能电网、

2014 年以来大基金投资情况概览

全球硅片供不应求,需求持续增加而产能增加缓慢

从各个尺寸的晶圆月产情况占比来看, 大尺寸硅片市场持续扩大,挤压 200mm 及以下市场空间。 近年来 300mm 硅片占比持续提升,从 2014 年的 61.1%上升到 2020 年的 68.4%。150mm 和 200mm 硅片的市场将被逐步挤压,预计 2020 年二者合计占比由 2014 年的 40%左右下降到 2020 年的 30%左右, 而更大尺寸 450mm 产能将在 19 年开始逐步投建。

2014-2020 年 12 月全球晶圆月产能情况

全球半导体行业高度景气,硅片制造作为芯片制造的第一个环节需求巨大,目前主流300mm 和 200mm 硅片均属于供不应求状态。

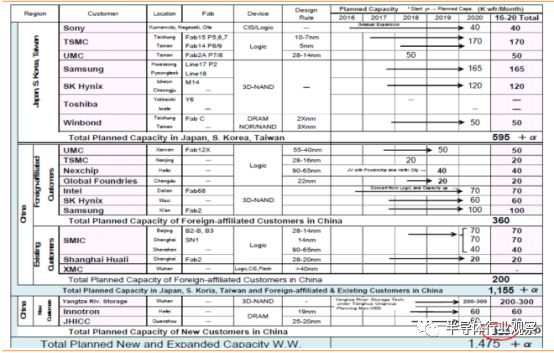

以目前全球最大的硅片厂商 SUMCO 为例,2016 年-2020 年其全球客户的 300mm 晶圆扩产计划就超过了 147.5 万片/月。 其中中国地区的国外厂商扩产计划为 36 万片/月,本土原有产商的扩产计划为 20 万片/月,新客户扩产计划为 32-42 万片/月。其中值得注意的是位于武汉的新晋半导体企业长江存储,其一家的 3D-NAND 的项目扩产计划就达 20-30万片/月。 我们预计,随着 2D-NAND 的占比逐步下滑, 3D-NAND 有望成为未来晶圆需求的重要推动力量。

SUMCO 的客户扩产计划

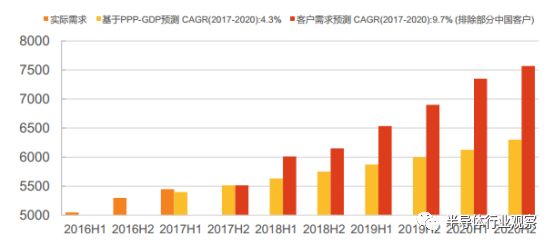

根据 SUMCO 公司预计,未来三年 300mm 硅片需求将持续增加。 2020 年新增硅片月需求预计超过 750 万片/月,较 2017 年增加 200 万片/月以上,需求提升 36%,从 2017-2022年复合需求增速超过 9.7%,值得注意的是,以上测算需求还没有考虑部分中国户。

300mm 硅片需求量(千片/月)

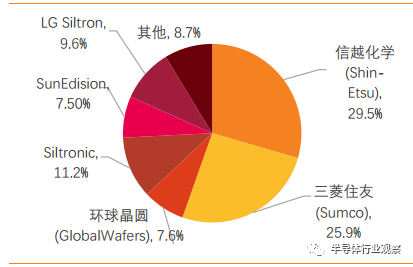

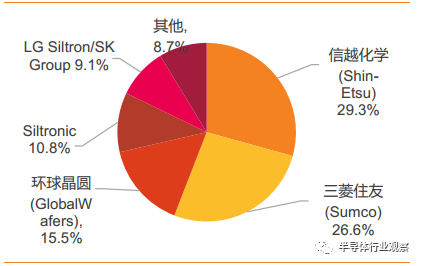

硅片供给属于寡头垄断市场, 2017 年格局有所改变但扩产速度仍然较慢。 目前硅片供应商主要以日系为主, 信越化学(Shin-Etsu)和三菱住友(Sumco)两家的合计市占率接近 60%,寡头垄断特征明显。进入 2017 年,市场格局有所改变,首先是环球晶圆 6.83 亿美元收购了SunEdision,两家合计市占率将达 15.5%,另外是 SK Group 收购了 LG Siltron。

2016年硅片厂市占率

总体来说,前五大产商占据了世界上 91.3%的硅片供应量,而众多寡头在本轮行业高景气中扩产缓慢,各大厂商以涨价和稳固市占率为主要策略,到目前为止仅有 SUMCO 发布了 550 亿日元的投资项目,预计在 2019 年上半年增加 300mm 硅片 11 万片/月。

2017年硅片厂市占率

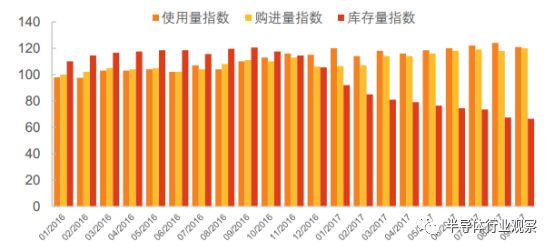

由于需求旺盛而供给不足,下游半导体企业库存逐步下降,硅片价格逐步上升。 根据SUMCO 预计,其客户的库存指数从 2017 年开始逐步下降,库存目前已达到近几年的最低水平。另外,根据 SUMCO 预计, 300mm 硅片在 2017 年 Q4 预计涨价 20%,进一步在2018 年涨价 20%,未来几年硅片供给仍然存在明显缺口。

SUMCO 客户的 300mm 硅片库存指数水平

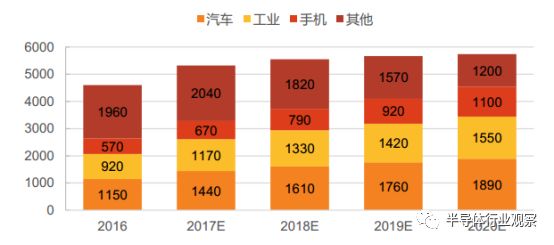

200mm 硅片也处于供不应求状态,需求稳步提升但供给增长乏力。 未来可预见的 3年,工业物联网、车联网、手机等需求的仍将保持高增长,其他需求减弱(部分原因包括 12 寸对于 8 寸的替代)。 到 2020 年 200mm 硅片需求量将达 574 万片/月, 比 2016 年底的 460 万片/月增加 24.78%。 供给方面, Sumco 公司表示由于制备硅片的所需设备“极难购入”,未来很难进一步扩充产能。 预计未来几年 200mm 硅片也将处于供给紧平衡中。

200mm 硅片需求量(千片/月)

国内硅片投资风起云涌,设备需求巨大

晶圆厂产能向大陆转移趋势明显。 根据 SEMI 的统计,未来四年全球将新建 62 座晶圆厂,其中 26 座集中于中国大陆地区。未来, 中国大陆晶圆厂产能更加饱满, 对晶圆产能的垄断性加强, 其议价能力也将实现进一步的提高。

硅片供需紧张,国外寡头扩产缓慢, 国内硅片制造商开始大规模投资。 根据我们统计近年来主要企业的大硅片项目投资为 586 亿元左右,设备投资为 498 亿元左右,设备投资占总投资的 85%左右。另外昆山中辰、河北普兴、南京国盛和中电科 46 所等企业也在积极筹备大硅片扩产项目,最近几年将会有多个大硅片项目投资落地,极大地拉动了硅片设备的投资需求。

国内公司积极扩产,新老龙头群雄并起。 以新晟半导体为例,公司成立于 2014 年 6 月,坐落于临港重装备区内,总投资为 68 亿元,一期项目投资为 23 亿元。新晟目前是国内领先的半导体硅片制造商,一期项目主要是在国内研发制造适用于 40-28nm 节点的 300mm单晶硅硅片,一期预计月产 15 万片,全部达产后产能规划每月 60 万片。另外中环+晶盛、京东方、合晶等企业也在近期陆续公布了其大硅片投资扩产计划,投资额最大的是中环和晶盛联合无锡市政府签订的总投资约 30 亿美元(200 亿人民币)的“集成电路大硅片项目”计划。

国内大硅片扩产及投资统计

根据我们的测算,每月 1 万片的 12 寸硅片项目总投资在 1.1 亿元左右,其中 85%是设备投资。 在设备投资中,拉晶炉、抛光机和测试设备是投资额最大的三种设备,分别占总设备投资的 25%、 25%和 20%左右,切割机、研磨机、清洗设备和耗材占比较小,每部分占比在 5%-10%之间。

其中晶盛机电在拉晶炉方面优势最为明显,目前公司 12 寸拉晶炉方面已经可以生产出合格产品,未来有望凭借技术、服务等优势实现进口替代;抛光机方面,晶盛半导体单晶硅滚磨一体机可以一次性完成硅锭的滚磨和定位边磨削两大工艺,现在又与美国 Revasum 公司合作生产 CMP 抛光机,未来发展空间巨大; 另外晶盛在耗材方面也有布局。 我们认为晶盛机电目前在硅片制备环节掌握多种核心技术, 所布局设备占设备投资的 50%以上,未来有望在硅片国产化大潮中抢占先机、快速发展。

各类设备投资占比

我们根据目前公布的国内大硅片投资,我们预测未来四年设备投资总额大概为 498.1 亿元,设备投资占总投资的 85%左右。 分年度投资来说, 2017 年-2020 年每年设备投资额大概为60、 106、 170、 250 亿元。其中,拉晶炉、抛光机、测试设备、切割机、研磨机、清洗机和耗材分别占比为 25%、 25%、 20%、 10%、 5%、 10%、 5%,四年合计投资额大概为 124.5、124.5、 99.6、 49.8、 24.9、 49.8、 24.9 亿元。

2017-2020 年各类设备投资额预测

硅片设备投资巨大,进口替代东风已起

硅片制备环节复杂, 使用设备众多。 从晶体生长, 硅锭整型、 切片、磨片倒角刻蚀、抛光、清洗、评估和包装环节来看,需要使用的主要设备包括拉晶炉、抛光机、测试设备、切割机、清洗设备等。从价值量来看,拉晶炉、抛光机和测试设备占比较高,一共占设备投资的 70%左右。 目前硅片设备主要以国外为主, 目前国内在拉晶炉、切割、磨削等设备上较大突破,未来有望在外延炉、 CMP 等设备上实现进口替代。

硅片制备环节主要设备简介

(1)拉晶炉

目前国内拉晶炉技术水平进步迅速, 逐步可以实现进口替代。 国外硅片厂 SUMCO 和信越化学的设备都由自己子公司生产,不对外销售。 国内硅片厂采购韩国、德国设备,如韩国STECH 公司拉晶炉。 国内厂商 300mm 拉晶炉技术逐步成型,目前比较有名的有晶能科技和晶盛机电。国外拉晶炉均价在 2000 万元左右,国内厂商具有明显价格和服务等方面优势。

晶能科技成立于 2015 年 3 月,位于南京经济开发区内。公司专业从事 300mm 半导体级单晶炉的研发和制造,能够满足 28nm 以上半导体晶圆厂对材料的性能和成本要求。公司300mm 半导体级拉晶炉已经于 2016 年向上海新晟供货,目前拉晶炉运行稳定。公司未来有望显著受益于硅片国产化。

晶能科技拉晶炉

晶盛机电成立于 2006 年,是国内先进的拉晶炉生产制造商。 目前公司 300mm 拉晶炉已经可以生长出合格的晶片,未来有望凭借公司技术渠道优势在硅片国产化进程中实现快速增长。

晶盛电机拉晶炉

(2)CMP

CMP 领域中,美国应用材料公司(AMAT)和日本荏原制作所(EBARA)占据着 300mm晶元的绝大部分市场,两家大约各占 40%市占率。 国内晶盛机电、 华海清科、盛美半导体和中电 45 所有涉足该领域, 华海清科目前有一台供货到中芯国际,运营稳定可以处理 1万片/月。 晶盛机电近日与 Revasum 签订协议,拟利用 Revasum 技术和公司生产和销售优势,为 Revasum 生产 200mm 晶元用 CMP 设备。

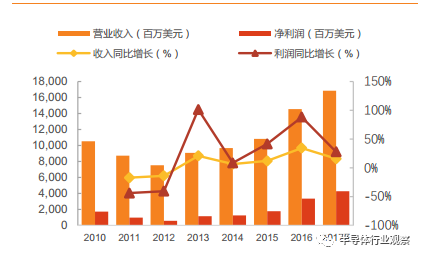

美国应用材料公司创立于 1967 年,目前全球最大的半导体设备和服务供应商。公司的主要产品为芯片制造相关类产品,覆盖半导体生产的主要环节。公司主要客户包括超微半导体、英特尔、三星等全球知名半导体晶圆与集成电路制造商。近年公司营业收入增长稳定,硅系统组收入成为主要业务收入来源。 2010-2016 年, 公司营业收入由 105.2 亿美元增加至 168.33 亿美元;伴随规模扩张,公司毛利率由 2010 年的 41.5% 提升至 2016 年的44.9% , 增幅超过 3 个百分点。 公司没有公布细分业务的收入情况, 但其在 2016 年年报分析中分析道,业绩增长的一大主要原因是来自 CMP 业务需求的迅猛增加。

应用材料的主营业务和增速

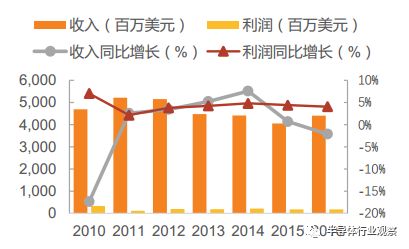

日本荏原制作所于 1912 年成立于日本东京,主要业务是设计和制造工业机械设备和基础设施建设。荏原制作所收入增长稳定, CMP 业务开始爆发。 2010 年-2016 年,公司收入由 47.0 亿美元下降到 44.0 亿美元,净利润由 3.31 亿美元减少到 1.79 亿美元。 公司营业收入逐步下降, CMP 业务成为少数快速增长的业务。 该部分收入由 2015 年的 3.54 亿美元增加到 2016 年的 5.97 亿美元,同比增长 68.8%。 2016 年公司 CMP 业务新增订单为 6.72 亿美元,超过同年业务收入,反映了市场旺盛的需求。

荏原制作所营收及利润

(3)其它主要设备

测试设备主要包括 KOA 量测,微粒检测和平感度精测设备。 硅片制备中会出现点缺陷、位错和层错等各种缺陷,晶胞错位会导致硅片的质量大幅下降,检测设备颗粒要求达 32nm级别。 测试设备单价高、技术先进,一台设备平均在 350 万美元左右, 美国应用材料公司检测设备全球领先, 目前国内公司介入较少。

应用材料公司 DUV 亮场硅片检测设备

切割和磨削等设备技术水平相对较低,国产设备有很大机会。 其中, 切片工艺目前逐步更新为金刚线切割,日本小松等企业技术领先, 金刚线切片工艺中设备价格相对较低,耗材较贵。 预计在 2018 年后单晶硅切片市场中金刚线切割工艺市场渗透率将超过 70%。

金刚线市场中,日本的旭金刚石(Asahi Diamond),中村超硬(Nakamura)占据较高市场份额,国内主要企业包括岱勒新材、三超新材等企业。

金刚线切割示意图

硅片外延近年来成为硅片工艺的一大趋势,外延炉需求巨大。 我们预计,每月 1 万片产能的 300mm 硅片外延层的设备投资大概在 2000-3000 万元左右,未来有望成为设备投资主要新方向。 目前外延炉产商主要是 AMAT 和 ASM 公司, 前者的市占率在 90%,国内企业北方华创也生产外延炉设备。

-

RFMD开始向顶级手机制造商发运产品2009-10-13 0

-

国产手机主要有以下品牌2012-05-12 0

-

全球十大PCB制造商2015-01-05 0

-

中国制造商如何获得PSE认证?2015-11-11 0

-

J1939制造商编码 怎么申请2017-02-06 0

-

贴片电容主要有哪些分类2017-06-16 0

-

IC生产制造的全流程2019-01-02 0

-

嵌入式MRAM的关键应用与制造商2021-01-08 0

-

启动套件是如何帮助通信设备制造商的?2021-05-28 0

-

伺服电控领域的产业情况与各主流制造商相关资料推荐2021-06-28 0

-

常用flash IC芯片厂商及型号制造商2021-07-22 0

-

PLC的编程主要有哪些步骤2021-10-14 0

-

展望2023年,制造业技术的五大趋势2023-02-16 0

-

国内RISC-V内核MCU厂商主要有哪些?2023-04-14 0

-

汽车制造商和芯片制造商摩擦升级2018-10-28 3843

全部0条评论

快来发表一下你的评论吧 !