西门子不会买椟还珠 45亿购入Mentor Graphics不只为汽车业务

电子说

描述

就像软银收购ARM一样,西门子以45亿美元收购Mentor Graphics(明导国际,以下简称Mentor)也颇让人觉得奇怪,奇怪的不是ARM和Mentor被收购,而是收购方为什么是软银和西门子。软银此前在半导体方面并无布局,西门子也早就没有了EDA工具,这种跨界兼并让业内人士也直呼看不懂,莫大康先生和台积电南京总经理罗镇球都表示不太清楚西门子此举的意图。

西门子不会买椟还珠

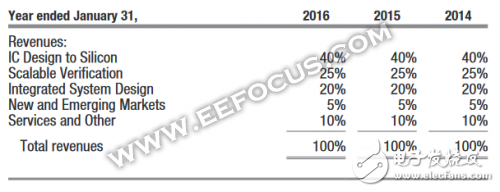

有分析认为西门子此举是为了汽车业务,非汽车业务以后有可能会被分拆卖掉,这未免只见树木不及森林。汽车虽然是Mentor增长最快的业务之一,但整个汽车业务在Mentor中占比很小,严格意义的汽车业务被Mentor划分在了新兴市场(New and Emerging Markets) 部门里,2016财年占总营收的比例不超过7.5%(注:Mentor财报中对各细分业务占比数据比较粗糙,其值取靠最近的5%,2016财年Mentor新兴市场业务记为5%,所以区间落在2.5%至7.5%之间)。

Mentor Graphics 2016财年营收

即便把新兴市场业务和集成系统设计业务(Integrated System Design)加在一起,也不超过30%,但集成系统设计业务并不都是汽车电子,按照Mentor的排序,其应用市场分别为消费电子、工业、医疗、计算机、交通(包含汽车)及其他。 取集成系统设计业务的1/3(汽车电子占比应不到集成系统设计业务的1/3) 与新兴市场业务相加,汽车业务在Mentor总营收占比绝对不会超过15%,我估计在10%以下。

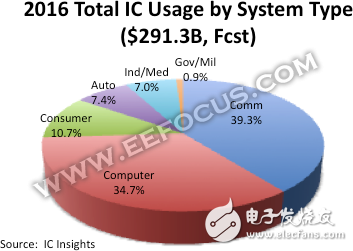

从全球半导体应用市场来看,近年来汽车电子板块增长率最高,但由于基数很低,所以占比并不高。根据市场调研机构IC Insights的估计,2016年车用半导体销售额占比约为7.4%,这个数字与Mentor汽车业务占比接近。

汽车电子占半导体应用市场比例不到10%

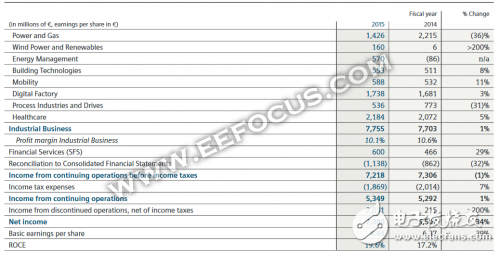

虽然在官方新闻稿中提了汽车一句,但汽车也不是西门子的主要业务。西门子的三大支柱业务分别是能源及天然气、数字工厂与医疗健康。事实上,2007年西门子以114亿欧元的价格将旗下从事汽车业务的子公司卖给了大陆集团,近年来虽然在新能源汽车领域进行了不少布局,但汽车现在称不上是西门子的重点业务。

汽车现在不是西门子重点业务

在收购消息公布之前Mentor的市盈率已经在50左右(11月11日收盘市盈率为53),虽然EDA相比其他半导体公司的估值都高,但Synopsys与Cadence都是40倍以下的市盈率。西门子在市盈率50倍的基础上再溢价21%收购Mentor,华大九天首席技术官杨晓东就认为该价格对Mentor股东的回报非常可观。

收购消息公布之前Mentor的市盈率(PE Ratio)已经在50倍以上

这么大的代价如果只为了10%左右的汽车业务,那就有点买椟还珠的意味了,因为Mentor的精华还在半导体领域。

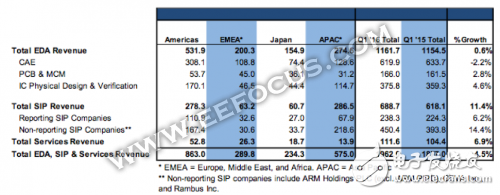

从EDA行业整体来看,半导体工具市值与增长率也优于系统设计工具

Mentor的哪些业务会被最先卖掉?

在谈西门子看中Mentor哪些业务之前,我们不妨先看看被收购以后Mentor哪些业务最危险。

半导体市场增长率下降与厂商的不断兼并显然影响到了Mentor的营收。2016财年Mentor营收增长低迷的原因就是半导体厂商占比太高,半导体厂商与系统厂商续签授权比例达到了8:2,由于半导体厂商纷纷压价,导致Mentor 2016财年总营收增长率比正常年份低了不少。

2016财年系统厂商授权续签表现不佳,但系统设计工具软件业务暂时无虞,被出售的风险并不高。无论是FPGA-PCB系统设计软件,还是机械、热力分析软件,都能比较顺利地整合到西门子的数字化工业企业平台( Digital Industrial Enterprise)中,该平台就包含计算机辅助设计(CAD)部分。

西门子的产品生命周期管理闭环生态中包含CAD部分

Mentor的新兴市场部门营收占比不高,瞄准汽车、航空及其他交通系统应用的这部分业务如今成长最快,融入原来西门子现有的业务也不难。但重申,这部分增长率很亮眼,却只是佐餐的一颗樱桃,Mentor的价值主要还是在半导体及传统系统设计工具方面。

从Mentor年报来看,芯片设计与实现(IC Design to Silicon)和可扩展验证平台(Scalable Verification)的主要客户都是半导体公司,营收加起来占公司总营收的75%以上。

其中的代表性产品有Calibre、Questa以及Tessent等软件工具。尤其是以Calibre为代表的物理验证工具市占率非常高,用杨晓东的话说就是“水泼不进”,其他公司在这个领域都没有挑战Mentor的实力。虽然市场增长的空间不大,但作为具有垄断地位的产品,营收稳固、利润率高,西门子短期内没有出售的必要。

所以最危险的也许是可扩展验证平台中的硬件仿真器(Emulation)产品线。作为过去几年Mentor曾经的增长引擎,仿真器业务在2016财年遭遇大滑坡,订单和营收都出现了同比下降。除了半导体公司压缩开支以外,也与这个市场价格战越来越激烈有关,尤其是3亿5000万门及以下的中低端仿真器更是面临肉搏战的局面。

- 相关推荐

- �

-

畅销西门子助听器价格表_西门子助听器价格大全2012-08-23 14752

-

西门子45亿美元收购半导体软件公司Mentor2016-11-16 1494

-

西门子收购Mentor Graphics 双方都有何打算?2016-11-16 5226

-

三星和西门子为何都抢着“上车”?2016-11-17 643

-

EDA三巨头之一的Mentro被西门子收购 这个市场怎么了?2016-11-23 8491

-

看EDA领域市场格局,西门子收购Mentor剑指何方2016-11-24 1562

-

专注投资新一代智能领域 西门子成立创新业务部门2016-12-21 843

-

西门子收购Sarokal 加强IC行业的产品组合和服务2018-03-26 949

-

Mentor出售内忧,西门子现金收购2018-02-23 2768

-

西门子是哪个国家的品牌_西门子发明了什么2018-04-04 53298

-

博世和西门子哪个好_博世和西门子的关系2018-04-04 159255

-

西门子为什么收购Mentor?2018-07-05 11062

-

西门子工业软件Mentor如何帮助汽车企业实现数字化转型?2019-05-30 6339

-

西门子Mentor推出DFT自动化方法,助力IC设计节约资源2019-12-04 3878

-

系统级芯片设计趋势之下,西门子EDA的前瞻部署2022-07-29 4218

全部0条评论

快来发表一下你的评论吧 !