超越英伟达,AMD还需要10年

描述

Lisa Su执掌 AMD 已十年,这十年可谓硕果累累。

在她被任命为首席执行官的两年前,她加入公司时,公司一片混乱,她利用在 IBM 微电子公司工作期间积累的游戏机业务知识,通过激烈竞争从蓝色巨人手中夺走了这项业务。在被任命为首席执行官的一年内,AMD 制定了重新进入数据中心 CPU 业务的作战计划,此后不久就开始为数据中心 GPU 业务奠定基础,以与主要竞争对手 Nvidia 竞争。

可以肯定的是,AMD 很幸运,因为英特尔的代工业务(以及其依赖的客户端和服务器 CPU 业务)失败了,但 AMD 的 Epyc CPU 和 Instinct GPU 路线图执行一直很完美。路线图中的少数变化是为了更好地与使 CPU 和 GPU 更好的技术相结合,而如今,AMD 的 CPU 硬件一直比英特尔更好,其 GPU 硬件的原始功能与 Nvidia 不相上下。

要创建完整的系统还有很多工作要做,不仅仅是计算引擎,但 AMD 赚到的每一美元以及在支付账单后保留的每一美元都是用汗水和智慧赚来的。此外,AMD 还收购了 Xilinx,并推出了值得尊敬且具有竞争力的客户端 CPU 和 GPU,这有助于形成另一个良性循环,如果数据中心再次出现问题,可以帮助 AMD 渡过难关。(而且它们会的,不用担心。)

但是,他们举例下一个高峰,还有不少的距离。

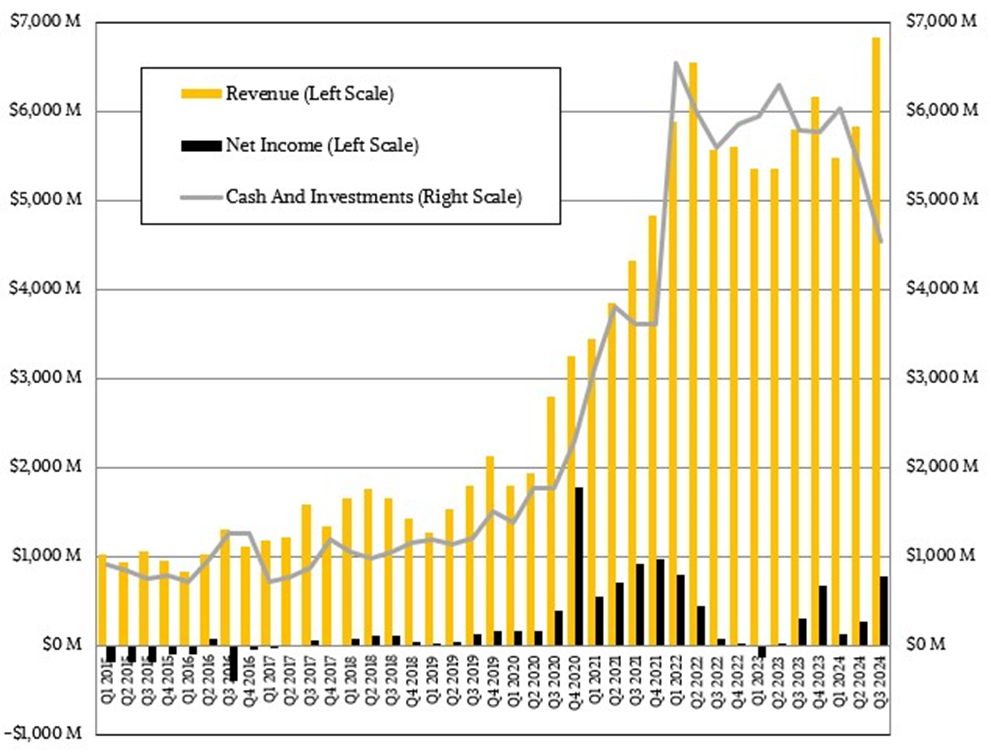

超越英伟达,艰难任务

在截至 9 月的季度中,AMD 的营收增长了 17.6%,达到 68.2 亿美元,净收入增长了 2.6 倍,达到 7.71 亿美元,占营收的 11.3%。这可能不是 AMD 最赚钱的一个季度——它在 2020 年第四季度表现亮眼,在 2021 年第三季度至 2022 年第一季度期间的利润也非常可观——但这是该公司在 13 周内创造的最大营收。即使在收购和对未来 CPU、GPU、DPU 和 FPGA 产品的研发进行大量投资后,该公司仍有 45.4 亿美元的现金和银行投资。

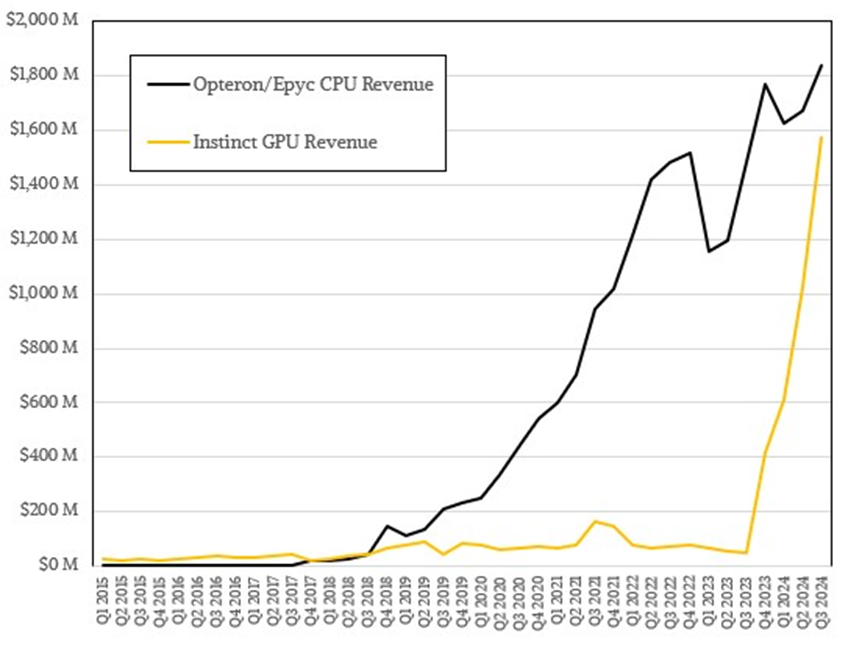

这是 AMD 自 2015 年重返数据中心以来表现最健康的一次,绝对比 21 世纪初推出 Opterons 时的表现要好得多,当时 GPU 仅用于绘制漂亮的图片,AMD 斥资 54 亿美元收购了显卡制造商和 Nvidia 的竞争对手 ATI Technologies。那次收购已经通过客户端 GPU 的销售收回了成本,但从 2023 年第四季度到 2024 年第四季度的五个季度(含)的数据中心 GPU 销售也将再次超过收购 ATI 的成本。

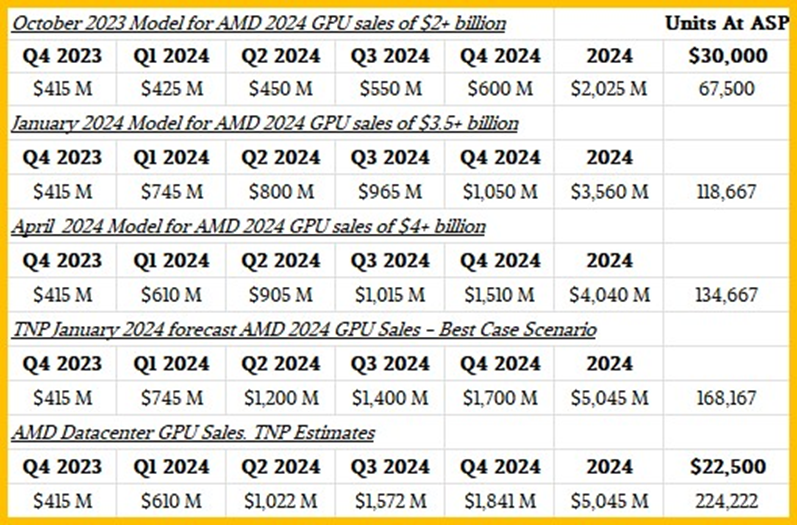

这是因为,正如我们全年所预期的那样,Su & Company 已将他们对 2024 年全年 GPU 销售额的预期上调至 50 亿美元以上,比一个季度前的预测增加了 5 亿美元,比 AMD 早在 2023 年 10 月告诉华尔街的预期高出 2.5 倍,当时 AMD 于 12 月推出了“Antares”MI300 系列数据中心 GPU。

以下是我们自去年年底 AMD 开始预测 2024 年 GPU 收入以来构建的各种模型的表格:

我们的模型显示,AMD 的 Instinct GPU 增长速度比我们预期的要慢一些——将 2024 年 1 月的最佳情况与上表底部的季度 GPU 销售情况进行比较。但从第三季度开始,根据我们对第四季度的预期,Instinct GPU 的增长正在加速。我们还认为,MI300X 系列 GPU 和 MI300A 混合 CPU-GPU 的混合价格 30,000 美元可能有点高,这意味着 AMD 出货的 GPU 比我们最初想象的要多。

我们认为 MI300 系列 GPU 的平均价格为 22,500 美元,这意味着,考虑到 2024 年的销售额超过 50 亿美元,AMD 将出货 224,222 台。根据您如何衡量 El Capitan 的 FP64 性能(在矢量或张量核心上),以及取决于您期望它具有的峰值性能(我们猜测为 2.25 百亿亿次浮点运算),安装在劳伦斯利弗莫尔国家实验室的即将成为世界上最快的超级计算机将拥有大约 36,700 个或 18,350 个 MI300A 单元。假设他们计算整个张量核心数学,这是矢量核心数学的 2 倍,以提供 El Capitan 的峰值理论性能。这意味着市场上还有大约 206,000 个其他 MI300X 单元,并且全年售出了大约 25,750 个八路通用底板 GPU 节点。

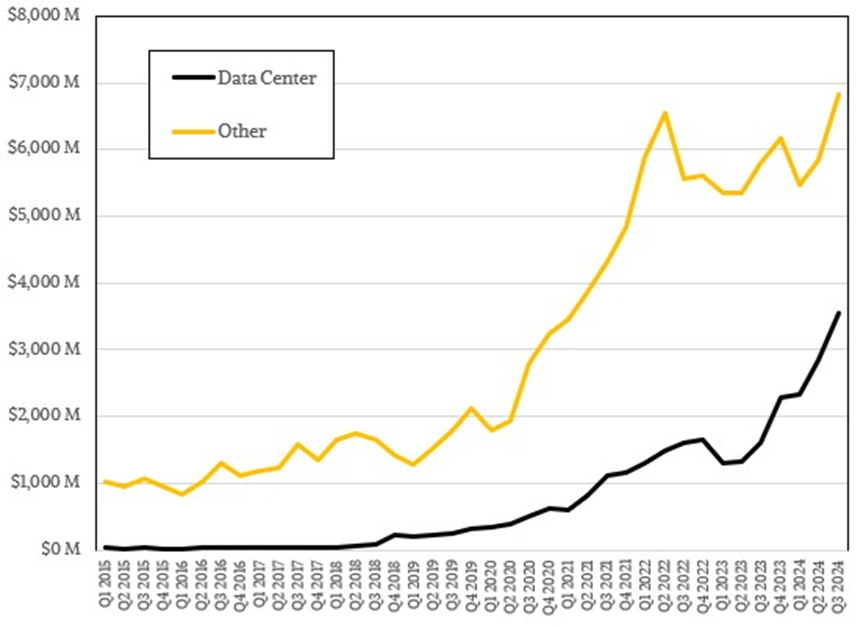

这只是 Nvidia 在收入和销量方面所取得成绩的一小部分。但 AMD 也将迎来其历史上最好的一年。要让 AMD 赶上 Nvidia,还需要很长时间,而且 Nvidia 可能还会犯下重大且不太可能发生的错误。Nvidia 不是英特尔,英特尔曾让 AMD 赶上安腾芯片的失败,然后又让 AMD 赶上代工失败。Nvidia 联合创始人兼首席执行官黄仁勋是苏姿丰的远房表亲,他是一个有远见的人,不需要偏执就能生存。Nvidia 帮助创造了下一波计算浪潮,并受益于先发优势,包括巨大的收入和利润流。

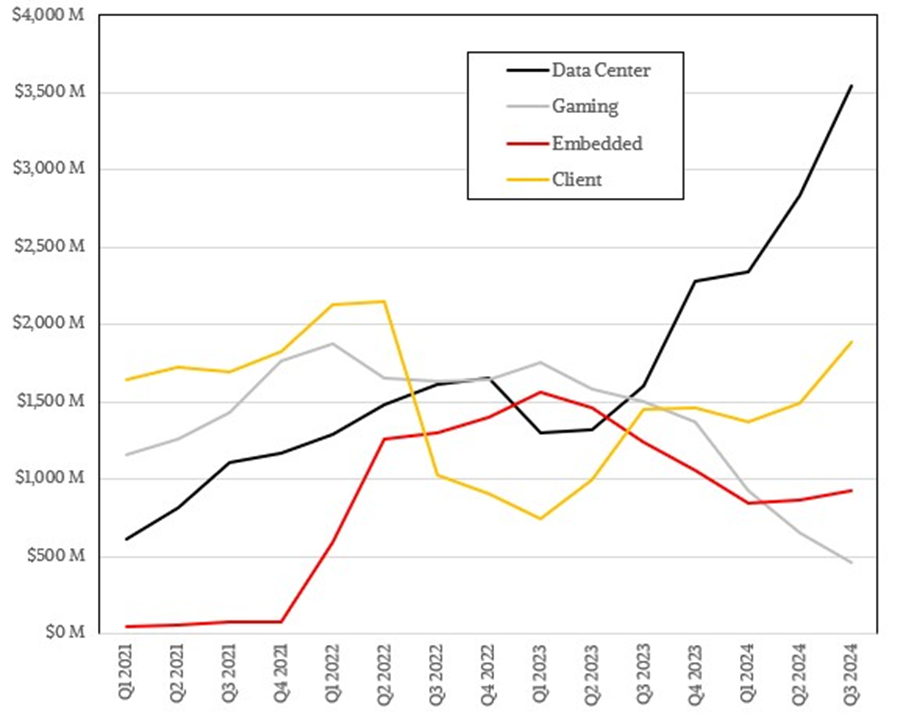

AMD 的数据中心部门规模几乎是销售个人电脑 CPU 和 GPU 的客户端部门的两倍,利润率是后者的 3.8 倍。数据中心部门的营业利润率是公司平均水平的三倍。但由于研发和制造费用高昂,Instinct 数据中心 GPU 产品线的营业收入低于整个公司,并拖累了数据中心 CPU、FPGA 和 DPU 的利润。

这种情况会随着时间的推移而改变,在某个时候,随着 AMD 及其制造合作伙伴在这方面做得越来越好并且产量不断增加,Instinct 系列的利润率将高于 AMD 其他数据中心产品和 AMD 整体的平均利润率。

数据中心集团需要时间才能超过公司的其他部门,但这可能在 2025 年或 2026 年实现。很大程度上取决于 AMD 能够生产多少个 Instinct GPU 加速器。

显而易见的是,如果目前的趋势持续下去,并且我们的模型准确反映 AMD 的现实情况,AMD Instinct 数据中心 GPU 业务(该公司悠久历史上增长最快的产品)将很快与其 Epyc 数据中心 CPU 业务达到同等水平。

在与华尔街分析师讨论这些数字的电话会议上,苏证实 Instinct GPU 的销售额在 2024 年第三季度超过了 15 亿美元,但她没有透露具体数字。我们最好的猜测是,在 2023 年第三季度,AMD 的 Instinct GPU 销售额约为 5000 万美元,因此我们认为 AMD 在 2024 年第三季度公布的 15.7 亿美元销售额是其 30.4 倍。正如您在上面看到的,这是一个相当快的增长,与 Nvidia 所做的任何事情一样陡峭。这只是比 Big Green 所获得的收益要小得多。

我们认为,本季度 AMD 的 Epyc CPU 销售额约为 18.4 亿美元,同比增长 24%,环比增长 9.9%。随着“Turin”CPU 的推出,我们将非常关注英特尔几天后对与其竞争的“Sierra Forest”和“Granite Rapids”Xeon 6 处理器的销售情况有何评论。我们可以看到,2025 年将是 AMD 和英特尔在服务器 X86 处理器收入份额持平的一年。

现在的问题是苏姿丰会再坚持十年,努力达到与 Nvidia 的收入持平。这可能需要这么长时间,而苏姿丰已经 55 岁了,还有时间实现这一目标。而且,重要的是,苏姿丰比同样从事 GPU 业务的老表年轻六岁。

希望未来十年也不会无聊。击败 Nvidia 比击败 Intel 要困难得多。

-

荷兰与英伟达、AMD商讨共建人工智能设施2025-01-10 1015

-

英伟达超越苹果成为市值最高 英伟达取代英特尔加入道指2024-11-05 1050

-

台积电财报引发股价涨,英伟达与AMD再创新高2024-01-19 1116

-

英伟达、AMD在2024年继续全力冲刺人工智能加速器市场2024-01-08 1884

-

谷歌揭秘Gemini,AMD对峙英伟达2023-12-07 1289

-

使用变压器变压的电源还需要滤波器吗2023-08-31 1887

-

英伟达DPU的过“芯”之处2022-03-29 5693

-

超越英伟达Pascal五倍?揭秘英特尔深度学习芯片架构 精选资料推荐2021-07-26 2202

-

AMD研发类似DLSS超采样技术 与英伟达展开对决2020-10-30 4337

-

半导体行业要赶上图形芯片巨头英伟达还需要更多的软件2020-10-24 2667

-

依图挺入“AI芯片”赛道 新产品“求索”视觉推理能力超越英伟达2019-05-11 3820

-

为什么除了CPU还需要显卡2019-01-14 6307

-

英伟达市值蒸发掉一个AMD,全球半导体5年荣景告终?2018-11-19 1565

-

区块链市场迎来爆发 AMD和英伟达获益颇多2018-02-05 1094

全部0条评论

快来发表一下你的评论吧 !