行业动态 | 芯片设备,巨头预警

描述

据日经报道,日本芯片制造设备制造商Tokyo Electron已上调了原本创纪录的全年利润预测,但该公司面临中国需求放缓以及美国对华技术出口限制更加严格的风险。

该公司周二表示,预计截至 2025 年 3 月的财年集团净利润将增长 45%,达到 5260 亿日元(34 亿美元),较早前的预测高出 480 亿日元。这超过了分析师预测的 4870 亿日元 QUICK Consensus。Tokyo Electron目前的销售额将增长 31%,达到 2.4 万亿日元,比之前的预测高出 1000 亿日元。

Tokyo Electron总裁表示:“目前对人工智能服务器的投资持续强劲。”他还指出,对配备人工智能的个人电脑和智能手机的投资也强劲。Tokyo Electron同时预计,随着中国芯片制造商的投资热潮逐渐消退,下半年中国芯片的销售份额将从第二季度的 41% 下降至 30% 左右。该公司高级副总裁川本宏司 (Hiroshi Kawamoto) 表示:“我们正在考虑所有可能的风险,包括美国对中国的加强出口管制。”

日本芯片制造设备行业整体表现强劲。Tokyo Electron、爱德万测试、迪斯科、Screen Holdings 和东京精密 4 月至 9 月期间的净利润合计为 4190 亿日元,较上年同期增长 80%,创下有记录以来第二高水平。

除未披露全年预测的DISCO外,其他公司均上调了本财年的盈利预期。

这一优势得益于对生成人工智能半导体的不断增长的需求。微软第三季度的资本支出同比增长 80%,达到 200 亿美元,因为它增加了更多配备生成人工智能芯片的服务器。随着芯片制造商对制造更复杂芯片的技术需求不断上升,生产设备价格也随之上涨。截至 9 月份的六个月内,这五家日本制造商的利润率达到 21%,创历史第二高。

中国仍然是未来最大的担忧。由于预期美国将实施更严格的出口管制,中国芯片制造商已加快了设备订单。对于Tokyo Electron和网络公司而言,4月至9月期间中国在芯片制造设备销售额中的比重达到了约45%。

SEMI 称,到 2024 年,中国在芯片制造设备上的资本支出将首次超过 400 亿美元。但该行业协会预计,明年支出将恢复到 2023 年的水平。

日本芯片制造设备制造商国际电气公司总裁金井文之表示:“即使是传统世代的需求也在降温,而且有迹象表明投资正在被推迟。”Screen Holdings 总裁 Toshio Hiroe 表示:“随着中国客户进入设备升级阶段,投资将在一段时间内放缓。”

据报道,美国当选总统唐纳德·特朗普准备任命对华鹰派参议员马尔科·卢比奥出任国务卿。“这一选择让人想到了中国对半导体实施更严厉管制以及中美贸易战的风险,”百达资产管理公司(日本)策略师田中淳平表示。“这已成为半导体股的下行风险。”

全球晶圆厂设备销售,激增

据Yole预计, 2024 年半导体器件收入将达到 6300 亿美元,同比增长 19%。不同器件的增长不均衡,但受到对生成式 AI 的投资推动,而 NAND 资本支出仍然低迷,传统逻辑/专业市场的资本支出面临风险。WFE 供应商正在通过多样化其应用组合来应对异构资本支出,以保持或增加其高水平的收入。

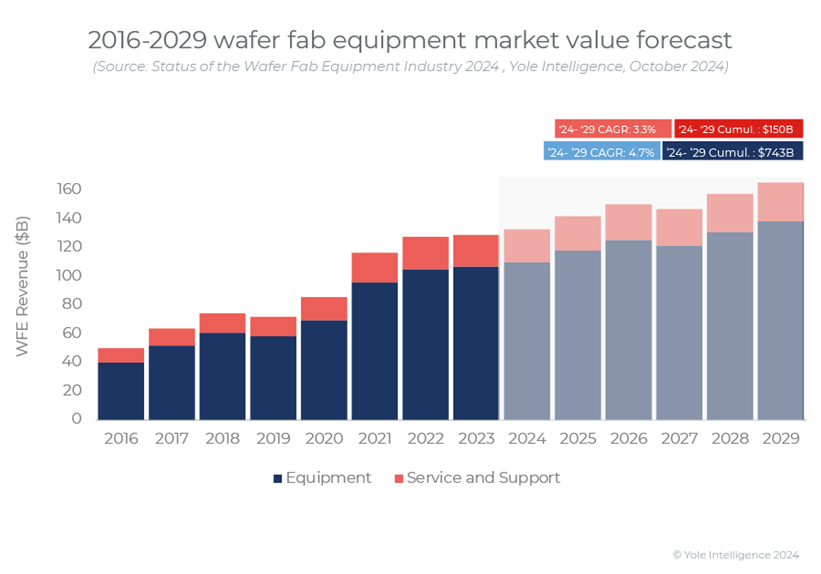

预计 2024 年 WFE 供应商的总收入将达到 1330 亿美元,其中:

83% 来自 WFE 出货量

17% 来自服务和支持收入

到 2029 年,总收入预计将达到 1650 亿美元,保持相似的比例:

受内存和逻辑设备架构变化的推动,WFE 出货量预计将增长至 1390 亿美元,复合年增长率为 4.7%。

受安装基数利用率飙升和机械复杂性不断增加的推动,服务和支持收入预计将达到 270 亿美元,复合年增长率为 3.3%。

整体市场份额传统上由五大 WFE 供应商主导:ASML(自 2023 年起领先)、应用材料、泛林集团、Tokyo Electron有限公司和 KLA。

WFE 高度专业化,以下类别的市场动态、趋势和份额各不相同:

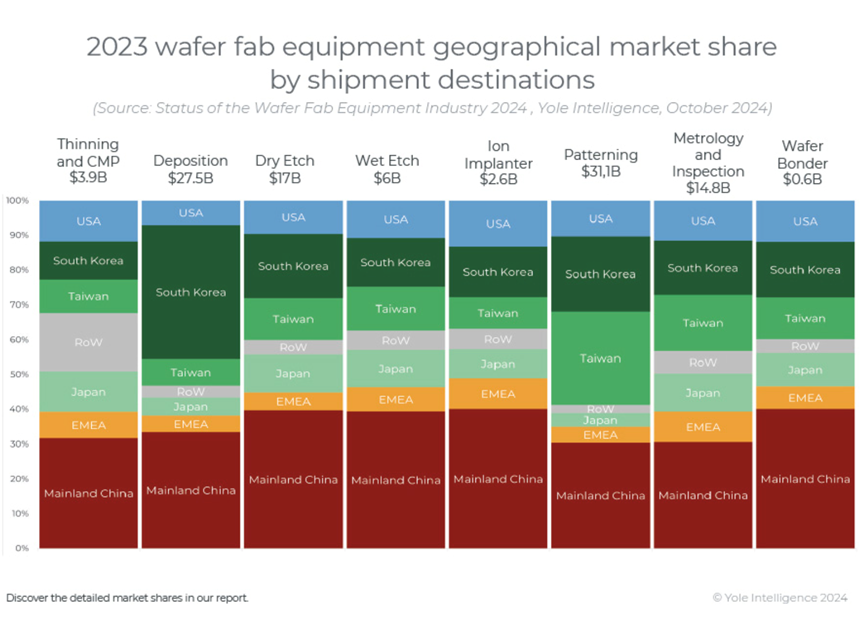

设备技术:2024 年,市场由图案化部分主导,其次是沉积、蚀刻和清洁、计量和检测、减薄和 CMP、离子注入、其他晶圆厂设备和晶圆键合。

设备应用:逻辑部分(先进和传统)领先,其次是存储器(首先是 DRAM,其次是 NAND)、专用设备(MEMS 和传感器、电源和模拟、成像和光子学)、晶圆级先进封装和晶圆制造。

地理位置:这指的是WFE 的收入来源和设备装运目的地。

机器特性:湿式和干式工艺影响设备子系统、组件和模块 (SCM) 的市场动态,以及工艺室/区域数量、工艺参数(如压力和温度)和所用基材等因素。

可以从创收地点、机械装配地点或设备出货目的地的角度来看 WFE 出货的地理分布。创收地点传统上由总部位于美国的公司主导,其中很大一部分来自 Applied Materials、Lam Research 或 KLA 等。紧随美国之后的是 EMEA,主要是由于 ASML 和 ASM International;以及日本,Tokyo Electron、Kokusai、Daifuku 等做出了贡献。最后,不到 7% 的总额来自大中华区、韩国、中国台湾和其他地区。

另一方面 ,2023 年和 2024 年设备出货目的地以中国大陆为主,为 WFE 总收入提供资金超过三分之一。紧随其后的是韩国,约占 20%,中国台湾占 10-20% 多,美国占 10%,随后是日本和 EMEA 以及亚洲其他地区,各占个位数百分比。

晶圆厂设备供应链的上下游都非常复杂。

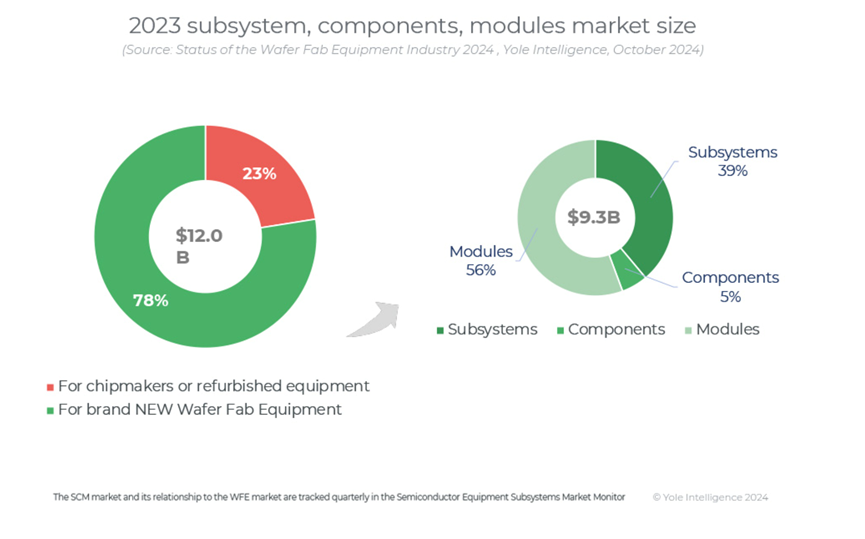

上游:机器由标准化或专业化的子系统、组件和模块 (SMC) 供应商组装而成。获得专业化的 SMC 为 WFE 供应商带来了巨大的技术优势。

下游:子系统的不可用、传统制造节点资本支出的激增以及地缘政治问题促使 WFE 供应商从芯片制造商那里回购设备,从而导致翻新 WFE 产生的收入激增。

并购 (M&A):2022 年和 2023 年的并购活动同比增长一倍。2024 年,这一活动有所减少。WFE 公司的收购是由其他 WFE 供应商、芯片制造商或投资基金完成的。WFE 设备供应商也整合了软件和 SCM 提供商。

关注大中华区:政府希望半导体产业从原材料到终端市场完全独立,从而形成充满活力的半导体生态系统。

WFE 供应商不仅向芯片制造商提供工艺硬件,还提供完整的工艺解决方案。因此,他们需要考虑来自半导体行业上游和下游的问题。他们的目标是创建可以根据工艺要求混合搭配的多功能模块,同时满足生产的每个设备的高度专业化工艺条件。

WFE 形态因所提供的技术而异:减薄、沉积、蚀刻、图案化、植入、计量和检查或粘合。最重要的方面是机器处理能力,回答了以下问题:机器能否突破工艺界限?一旦实现这一方面,就会进行机器优化和拥有成本。设备技术改进可以内部开发,也可以通过收购或合作获得。

WFE 技术进步致力于设备生产流程,并与硬件和软件齐头并进。子系统、组件和模块 (SCM) 的技术和设置在每次机器迭代时都会进行调整。因此,SMC 收入的很大一部分(2023 年为 78%)来自新 WFE 机器的销售,而其余部分则由 WFE 供应商和芯片制造商购买以进行翻新和维护。

后段封装设备,强势反弹

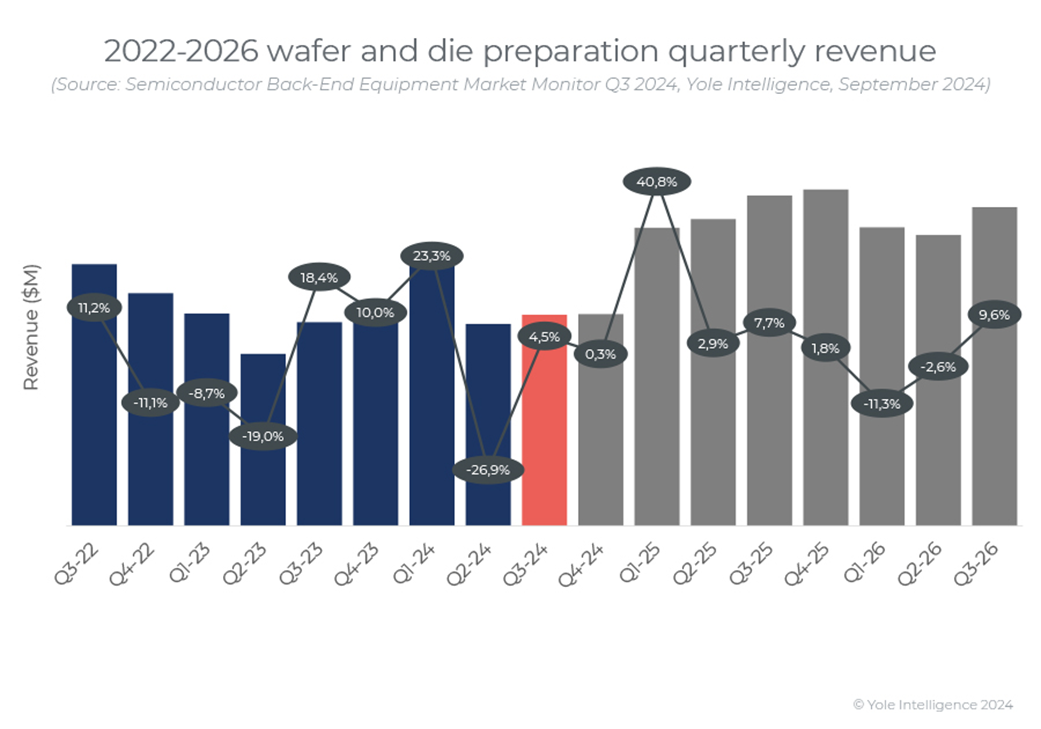

Yole同时表示,2024 年第三季度,后端设备市场略有下滑,反映出汽车、工业和消费电子等关键半导体领域的复苏缓慢。这一下滑主要是由于产能过剩和传统市场需求减弱,而这些市场的复苏速度慢于预期。

另一方面,先进封装技术在人工智能和高性能计算(HPC)应用增长的推动下表现出强劲势头。2.5D/3D封装和热压键合(TCB)等技术继续受到强劲需求,尤其是对于人工智能和高带宽内存应用,为市场带来了亮点。

展望未来,预计市场将在 2024 年第四季度更强劲复苏,并且随着人工智能驱动市场对先进封装的需求持续上升,预计 2025 年将实现显着增长。

2023 年,Disco 引领后端设备市场,在晶圆减薄、切割和研磨技术方面表现出色,其次是Besi 、ASMPT 和 K&S,它们分别在先进封装和自动化工具的不同领域取得了成功。Semes 凭借其多元化的产品组合跻身前五名。总体而言,随着半导体复苏势头增强和人工智能应用加速,该行业有望实现增长。

Yole进一步指出,这些设备构成了所有半导体生态系统的支柱,推动芯片技术的不断进步并支持社会的数字化转型。随着对先进封装解决方案(例如 2.5D/3D 封装和混合键合)的需求不断增长,市场正在不断发展以支持人工智能和高性能计算中的尖端应用。与此同时,传统的封装方法对于各种半导体应用仍然至关重要,可确保创新与既定技术之间的平衡并推动多个行业的效率。

参考链接

https://asia.nikkei.com/Business/Tech/Semiconductors/Tokyo-Electron-weighs-China-chip-risk-as-it-upgrades-profit-outlook

https://www.yolegroup.com/press-release/global-wafer-fab-equipment-wfe-revenue-poised-to-surge-projected-to-hit-165-billion-by-2029-1-amid-semiconductor-devices-market-fluctuations/

https://www.yolegroup.com/press-release/back-end-semiconductor-equipment-advanced-packaging-drives-revenues-in-2025/

-

一些与FPGA行业相关的优秀网站2011-11-04 4529

-

家用地震早期预警设备2014-09-22 3676

-

手机芯片巨头跨界汽车芯片行业 能否撬动车用芯片市场?2018-01-06 1769

-

2018年国内外智能汽车行业动态及重大事件大盘点2018-12-14 2704

-

深开鸿新闻直播间开播 讲解最新前沿技术 最热行业动态2022-04-25 1971

-

Omniverse 资讯速递 | 行业动态、应用案例、创作者故事、教程与资源等你来解锁!2023-06-07 1231

-

Omniverse 资讯速递 | 行业动态、近期发布在线听、最新更新、中文课程系列等你来解锁!2023-06-19 1106

-

物联网行业动态:纵行科技与工业巨头SCG成立合资公司,共拓东盟市场2022-05-16 1054

-

Omniverse 资讯速递 | 行业动态、COMPUTEX 2023 精彩回顾、应用案例、创作者故事、中文课程系列等你来解锁!2023-07-03 936

-

Omniverse 资讯速递 | 行业动态、应用案例、创作者故事等你来解锁!2023-07-17 938

-

Omniverse 资讯速递 | 行业动态、应用案例、合成数据生成系列视频等你来解锁!2023-08-07 1476

-

行业动态 | 全球芯片,补贴战2024-11-02 1126

-

行业动态 | 星球大战走入现实?这项芯片技术取得突破2024-11-14 911

-

实时监测雷电预警系统的行业应用解决方案2025-05-29 514

全部0条评论

快来发表一下你的评论吧 !