收购恩智浦标准件业务后,安世半导体又开始要“闹”了!

描述

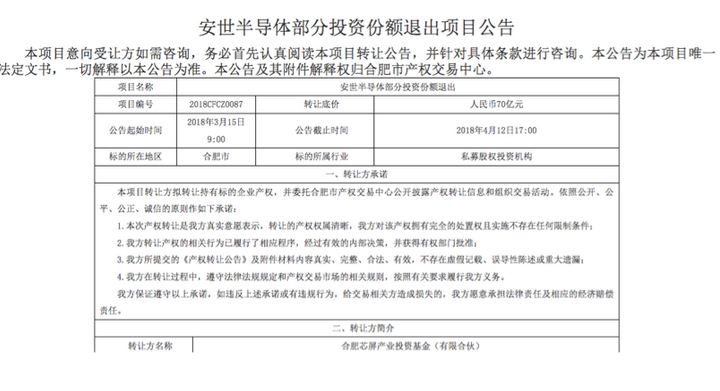

近日,安徽合肥公共资源交易中心一则股权转让公告引发广泛关注。公告显示,合肥芯屏产业投资基金(有限合伙)拟对持有的合肥广芯基金493664.630659万元人民币基金份额公开转让。标的竞标从3月15日9:00开始,到4月12日17:00截止,转让底价高达人民币70亿元。

公告发出后,迅速吸引了各方资本关注,已有多家上市公司发布公告,争当受让方。如此巨额的交易还能获得市场青睐在业界看来并不意外。因为被转让的合肥广芯基金份额间接持有一家主体位于荷兰的半导体公司Nexperia(中文为“安世半导体”)股权,并且还是最大单一股东。

安世半导体是在2016年以建广资产为主导的中国财团,花费 27.5 亿美元(约合181亿元人民币)收购恩智浦(NXP)标准件业务。

管理团队不反对股权转让,但反对与受让方重组上市

当前就在各方资本积极准备竞购之时,从相关投资人获悉,近期安世半导体管理层对此次竞购发表意见,他们并没有反对合肥芯屏产业投资基金出让股权,但是对于此次交易的受让方背景和目的比较关注。

根据目前公开消息显示,已经两个中国A股上市公司明确表示将参与此次竞购。有分析认为,他们有可能通过此次竞购让安世半导体实现在中国A股上市。

对于这种传闻,管理层在综合公司团队和员工及其利益相关者的意见后,认为此方式将会给公司员工和客户造成了极大的困惑。因此,他们综合评估后强烈建议公司未来选择在香港上市。

相关投资人还向集微网透露了管理团队的三大评估理由:第一、他们认为如果一家不知名的中国上市公司合并,可能会引力非中国客户担忧。第二、CFIUS对收购美国资产或技术审查越来越严格,而在香港上市有着多元化股东结构的公司将不太可能被视为中国控制的企业。第三、公司所需要的关键原材料强烈依赖某些全球供应商,香港上市不会给这些供应商带来担忧。

除了以上三条经营相关的理由之外,管理团队还有两个顾虑:1、他们分析发现国内这几家公司的运营水平、利润和管理能力都远低于于安世半导体的水平,如果与其合并或成为其子公司,会给安世半导体员工的情绪带来负面影响,并导致稳定团队不稳定。2、经团队与国际投行沟通,如果公司在中国境内重组上市,势必会稀释公司的利益,这与***上市收益孰高孰低还不一定。

从以上理由看,管理团队对此次股权转让并没有提出异议,主要诉求集中在对受让方运营和管理能力的质疑,以及公司未来资本运作地点的选择上看法。

如何消除他们的顾虑,是保证公司管理团队和员工稳定性的重要工作。

2017年安世半导体业绩大涨,溢价20亿转让

资料显示,在2016年对安世半导体并购中,合肥芯屏产业投资基金通过旗下合肥广芯基金,共计花费699117.1275万元,间接成为安世半导体公司股份最大单一最大股东。

持有了不到两年后,合肥芯屏产业投资基金宣布,决定拟对合肥广芯基金进行拆分,转让其中70%的股权。

具体方式为将旗下基金份额拆分为两部分:其中493664.630659万元基金份额,作为此次全部转让标的;剩余部分210653.624341万元基金份额,将全部拆分至北京广汇基金,北京广汇基金不再与合肥广芯基金存在投资关系。

根据公告显示,上述70%股权转让的底价为人民币70亿元。意味着仅通过本次转让,合肥方面至少将净赚超20亿元人民币。

事实上,不到两年时间能溢价20亿出售,源于对持有安世半导体业绩的自信。在3月22日公告中,合肥方面披露标了安世半导体2015年至2017年的财务状况。

-

泰鼎和恩智浦完成机顶盒和电视系统业务的整合交接2010-03-23 637

-

中国最大半导体并购案:建广资产收购NXP标准件业务完成交割2017-02-08 2157

-

27.5 亿美元!建广资产收购NXP标准件业务完成交割2017-02-10 2849

-

旷达科技收购NXP标准业务方案排第一2018-01-17 1817

-

高通收购恩智浦半导体交易期限延长2018-05-16 3979

-

高通宣布延长对恩智浦半导体的现金收购要约2018-06-19 3072

-

高通宣布再次延长对恩智浦半导体收购期限2018-07-17 4732

-

高通收购恩智浦失败,全球半导体产业走向何方?2018-07-30 3820

-

闻泰科技携手安世拥抱半导体之梦!2018-09-19 4430

-

闻泰收购安世半导体100%股权具体方案出炉2018-12-03 492

-

安森美向华为断供之后 从安世半导体产品线中找到替代2019-05-21 13848

-

恩智浦半导体公司2023-03-27 1142

-

安世半导体与Vishay达成NWF出售协议2023-11-12 1254

-

恩智浦半导体将参加2024年世界移动通信大会(MWC 2024)2024-02-23 696

-

安世半导体遭遇黑客攻击,黑客团伙 Dunghill 窃取敏感资料2024-04-15 816

全部0条评论

快来发表一下你的评论吧 !