OLED有机材料的技术及产业发展挑战

电子说

描述

有机发光二极管( Organic Light-Emitting Diode,OLED),又称有机电致发光显示器、有机发光半导体。OLED技术由美国柯达公司的邓青云博士在1979年发现,因其具有自发光、无穷高对比度、宽视角、低功耗、响应速度极快、可实现柔性显示等特性,自从发现之后就被视为新一代显示技术。

OLED有机材料是OLED显示面板配套关键材料,本文在介绍OLED产业现状基础上,将着重介绍OLED有机材料的技术及产业发展挑战。

一、OLED产业链概述

OLED产业链的上游包括材料制造、设备制造、零件组,中游包括面板制造、模组、驱动芯片等,下游包括各类终端应用。

1.OLED上游

由于技术门槛高,OLED上游产业供应权基本掌握在海外厂商手上,国内能实现规模量产的上游企业不多。在设备制造领域,日本厂商Canon Tokki和爱发科(Ulvac)在蒸镀等关键设备领域绝对领先,目前,国内还没有面向产业化的成套OLED生产设备制造厂商,关键设备以及整套设备的系统化技术等都掌握在日本、韩国和欧洲企业手中。

目前,OLED上游材料领域是日韩欧美的天下,主要掌握在日本出光兴产株式会社(以下简称“出光兴产”)、保土谷化学工业株式会社、美国UDC公司以及一些韩国公司的手中。

日韩厂商主要生产小分子发光材料,欧美厂商主要生产专利壁垒较高的发光材料及一些高端的制程工艺材料,其中日韩厂商约占80%的市场份额。日本是重要的OLED面板材料供应国家,其中住友化学株式会社和昭和电工株式会社生产的聚合物为OLED制程工艺的基础材料,出光兴产和三井化学株式会社则主要生产小分子发光材料。

OLED材料占OLED屏体产品总成本的30%,而LCD产品中,材料占据总成本的70%。在克服OLED产品良率低下的问题后,OLED有足够的成本下降空间,使其成本低于液晶显示面板。

2.OLED中游

在中游领域,三星集团(以下简称“三星”)、L G集团等巨头把持中端面板方向。全球量产的OLED显示面板地区主要以韩国为主,其中三星是目前全球最大的中小型OLED面板生产商。LG显示(LG Display,LGD)最先主攻方向为大尺寸OLED,鉴于小屏电子产品的发展态势,LGD逐步加码中小尺寸OLED。

3.OLED下游

OLED技术逐渐成为下游终端流行趋势,市场增速巨大。iPhone X采用了OLED显示屏,这给整个智能手机板块带来强大的示范效应。而LG、三星、华为、OPPO、TCL等国内外电子产品厂商在2017年加紧布局OLED相关产业。除此之外,OLED在电视、汽车和航天、可穿戴设备以及工业应用等方面依然有较大的增长潜力,发展前景广阔。

新一代显示OLED前景广阔,国内国际机会众多。绝大部分的上游材料配件如驱动IC、导电玻璃、封装玻璃、有机材料、精密掩模板等都需要从日本、韩国等国购买。相对来说,我国国内厂商多集中于中下游面板、模组等领域。

二、全球OLED显示面板产业现状及预测

1.收益急剧增长,各国加大投资

近年来,随着OLED技术不断走向成熟,应用范围愈加广泛,OLED显示产业出现急剧增长的形势,市场规模增速非常快。从OLED出货量市场(图1)可知,2017年OLED显示屏收益达到240亿美元,相较2016年同比增长44.8%。IHS预测2021年OLED显示面板市场规模收益达到680 亿美元。

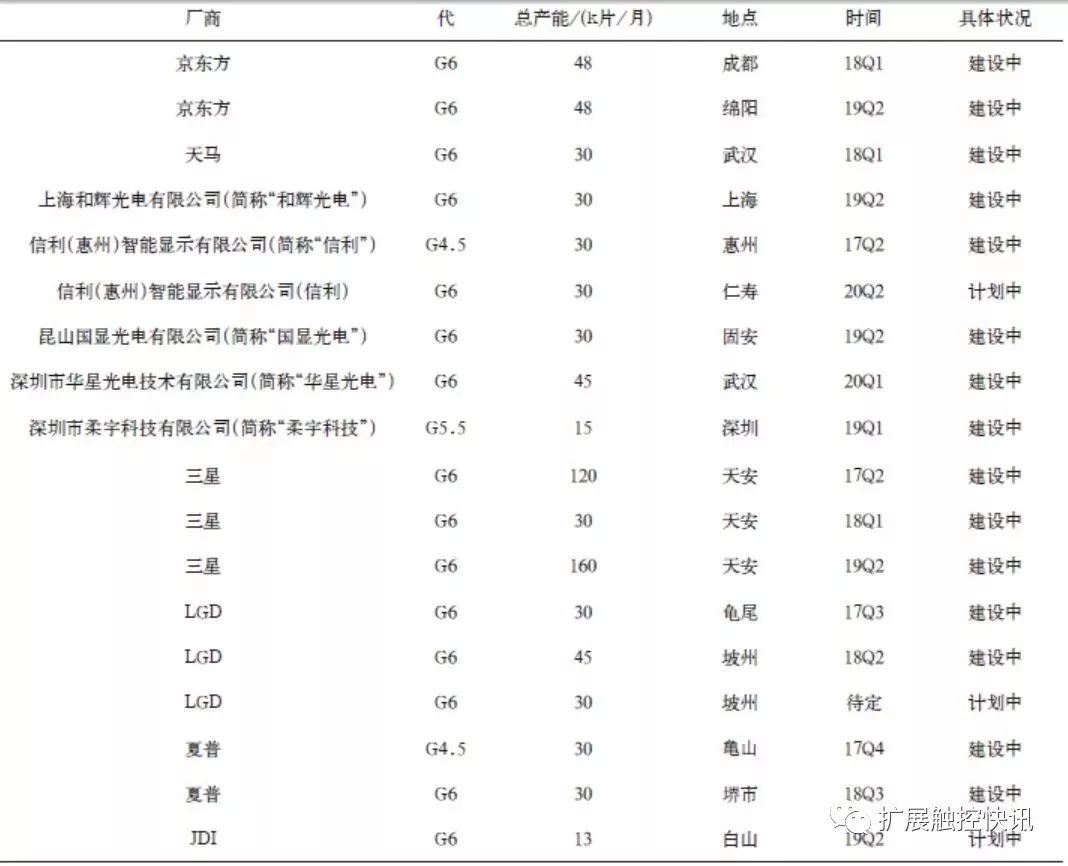

随着企业纷纷意识到OLED面板利润较液晶面板更为可观,同时OLED屏体需求强势,各国显示企业纷纷加大OLED投资布局。从全球AMOLED投资状况(表1)可知,目前全球有18条已公布的柔性AMOLED生产线。

韩国面板企业三星将进行大幅度投资,产能会不断提升。LGD也在投资发力,计划在坡州建设6代生产线。我国新型显示面板产业近年呈现良好发展态势,产业规模持续扩大。

OLED产业虽然处于发展起步期,但我国厂商的新线建设速度很快,中国大陆京东方成都生产线正式进入投产,同时正在布局绵阳及重庆的量产线。天马微电子股份有限公司(以下简称“天马”)的武汉生产线已经进入量产期。

维信诺也不甘落后,除在昆山已量产的G5.5代线外,固安云谷生产线已于2017年9月底提前实现封顶,正在不断地加速量产进程。目前,中国大陆显示面板凭借多条高世代线建设,产能不断扩大,在多条产线建设和庞大下游市场的多重作用下,中国大陆地区对全球新型显示产业发展的影响力还将不断加大,中国新型显示产业整体仍将保持高速增长,产能有望在2020年位居全球第1,OLED的投资已经陷入狂热的竞赛之中。

2. 韩国独占鳌头,国内企业有压力

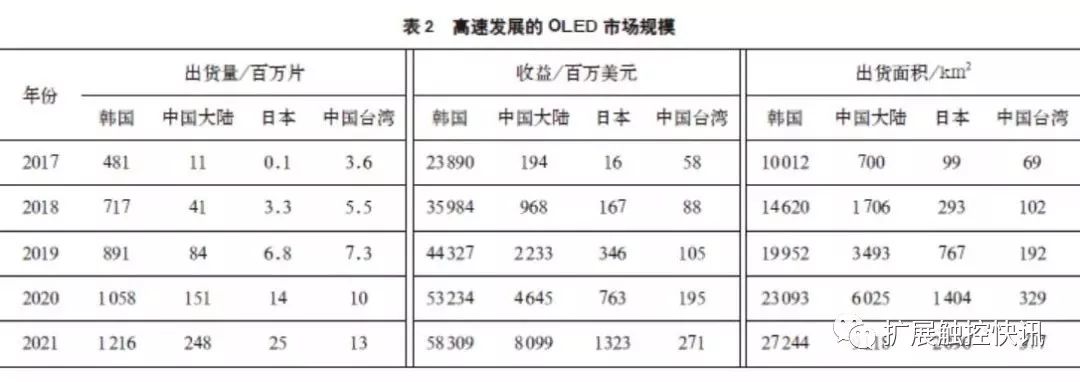

OLED面板生产的国家与地区主要集中于韩国与中国大陆。从各国OLED市场增速(表2)可知,2017年,韩国仍占据绝大多数市场份额,出货量占97.2%,收益占98.9%。

但是随着中国和日本企业技术上的发展、大幅度的投资,韩国的霸主地位也在渐渐被削弱。预计2021年韩国企业销售总额会达到580亿美元,中国大陆企业会达到80亿美元,市场份额由2017年占据0.8%猛增至11.9%。但是目前,中国OLED产业在出货量以及技术和市场上均落后于韩国,因此未来仍有很长一段路要走。

日韩企业继续发力,深度布局

OLED产业、扩大产能。作为OLED屏幕最大的寡头,三星由于产能有限且三星手机等产品的自用需求,对外供应量有限,现在正逐步放宽供应链政策。2017年出货量预计可以达到4.33亿台,其中含柔性屏1.7亿台。

三星和LG分别关闭部分传统LCD面板生产线,转向OLED面板生产线,日本企业JDI也加大对OLED的布局。三星计划在今后2年内针对中小OLED面板进行10万亿~14万亿韩元的投资,同时开始涉足大尺寸OLED电视领域。

LG在2015年宣布了包括中小尺寸OLED、柔性OLED在内的约10万亿韩元的投资计划,预计在2018年投产。鸿海与夏普计划到2019年6月,投资2 000亿日元布局OLED面板,规划量产可弯曲式OLED面板产品。国内OLED企业相较日韩落后很多,和辉光电、维信诺、京东方分别为3000万台、2000万台及1000万台,出货数量上远远少于三星,这正是国内企业需要加强的地方。

一方面,三星显示现阶段掌握住了技术和市场的优势,另一方面,在市场竞争激烈时,它可以将技术优势转化为价格优势。从2017年第一季度开始,三星显示大幅降价,导致我国企业出货量急剧下降,市场压力增大。

三、OLED有机材料发展情况

1.OLED有机材料发展前景及市场需求

(1)发展前景

OLED面板产线的加速发展无疑

将带动整条产业链的发展,由于大部分OLED材料与LCD无法通用,上游材料市场将是弹性最大的环节。有机发光材料是OLED面板的核心组成部分,对整个OLED产业链的重要性不言而喻,其在OLED中的面板成本占比约为12%,是OLED产业链中技术壁垒最高的领域,其市场竞争小、毛利率高。

随着OLED面板出货量的不断增加,规模效应下未来OLED上游材料制造商的盈利将会维持较高水平,将是各生产厂家实现创新和竞争的重点领域。OLED有机发光材料领域未来发展空间一定非常广阔。

(2)市场需求

根据UBI Research对OLED有机发光材料预测的数据(表3),2017年OLED发光材料市值为9.5亿美元,考虑到当前发光材料每克价格有所下降,有些材料会进行循环利用,预计2021年发光材料市场总量达到30亿美元。随着OLED技术发展,各国发光材料销售量均逐年上升。

由于韩国目前占据OLED绝大部分市场,所以韩国市场的OLED发光材料市场最为广阔,但可以看出,中国的市场发展最为迅速,预计2021年将达到7亿美元,同比增长28.2%。对于应用进行分析,智能手机目前占据最大用户市场,但可以看到2021年OLED电视市场将大幅提升。随着OLED电视的扩展,发光材料市场也将会有大幅增长。

2.OLED有机材料发展现状

目前全球OLED有机材料的供应权基本掌握在海外厂商手中,国内能实现高质量、大规模量产的厂商很少。有机发光材料分为小分子材料与高分子材料。小分子材料主要采用真空热蒸发工艺,主要为日韩厂商所垄断。而高分子材料采用旋转涂覆或喷涂印刷工艺,主要为欧美厂商主营业务,但因寿命和喷墨打印工艺尚未成熟,迟迟未实现产业化应用。

目前,绿色和红色磷光材料的寿命已有显著突破,绿光材料的主要供应商为三星SDI、默克公司。红光材料的主要供应商为陶氏化学,足可以满足智能手机面板的应用。但是蓝光材料的寿命相较之下依然较短,由日本出光兴产所供应,其也是OLED电子传输材料的主要供应商。

国内OLED有机材料产品主要是技术含量低的中间体和单体粗品,高纯度升华品较少,仅有北京鼎材科技有限公司(以下简称“鼎材科技”)、广东阿格蕾雅光电材料有限公司和吉林奥来德光电材料股份有限公司等几家厂商进行生产。但是鉴于OLED在中国市场的发展前景,相信在OLED有机材料上具备技术优势以及布局的国内OLED材料企业将有望实现破局。

3.国内OLED 有机材料困局和挑战

全球OLED有机材料供应目前主要由海外厂商供应的最大原因是国外实行专利保护,国内难以自主创新。OLED有机材料专利布局基本被国外厂商所垄断,OLED荧光材料专利由出光兴产、Merck、LG、陶氏、德山、斗山等海外公司所拥有,小分子磷光OLED染料由美国UDC公司拥有。

第3代超敏荧光材料(TADF)技术刚刚起步,目前日本九州大学及旗下的日本Kyulux公司和德国Cynora技术走得相对靠前。

我国平板显示产业的专利布局仍处于起步阶段,国内OLED材料企业技术积累薄弱,无核心专利拳头产品,大多以仿制为主,或选择技术含量低的中间体和单体粗品。因此,OLED中间体的生产主要集中在中国大陆,OLED中间体由国内厂商销售给国外OLED终端材料厂商,其被升华提纯后用于OLED面板生产。

此外,国内OLED材料企业大多缺乏量产配套经验,品质管控手段尚未健全,产品品质较原厂产品品质差异较大。国内OLED材料企业缺乏器件设计应用经验,不能准确高效地向面板客户推荐或提供满足屏体性能要求的材料产品及器件方案,这也是国内OLED材料企业所面临的问题。

但基于国内面板厂商降低成本的需要,终端材料的本土化也将是大势所趋,这就需要国内OLED材料厂商去自主研发创新,攻克技术壁垒,提升我国平板显示产业专利转化率,积累核心专利成果,去迎接OLED有机材料的挑战。

4.国内OLED有机材料机遇

面对我国的OLED材料困局和挑战,首先要突破国外的专利壁垒,攻坚技术堡垒,打破行业垄断。与国内厂商相比较下,鼎材科技拥有一定量的专利申请,尤其在电子传输材料上有着专利优势。通过对OLED材料和器件的机理开展研究,用理论指导OLED材料的设计,才能获得既具有应用前景又具有清晰的知识产权的新材料。

鼎材科技作为国内OLED上游有机材料供应商,逐步建立了从OLED新材料设计、合成、提纯到产品应用评价及量产导入完整的产发平台,并不断完善。在第3代TADF材料技术布局上,鼎材科技与清华大学及OLED面板厂商合作,对标世界一流技术,进行下一代高性能OLED材料产品技术开发。

2017年,鼎材科技联合清华大学通过研究开发了超敏荧光技术和热活化敏化磷光技术,并研制出一系列新型的TADF OLED材料。超敏荧光技术是利用具有小能级差的主体化合物的反向系间穿越过程实现能量的有效收集,进而传递给客体荧光材料实现高效发光的技术。

采用超敏荧光技术所制备的天蓝光OLED器件最大电流效率超过30 cd/A,并有效地改善了器件的效率滚降问题,在5 000 cd/m2的亮度下效率仍然超过26 cd/A,为目前行业最高值。采用热活化敏华磷光技术设计的磷光主体,实现了超过75 cd/A的绿光OLED器件,10 000cd/m2的亮度下LT97寿命超过50 h。

显示的行业瞬息万变,新技术革新不断。我国OLED上游企业应该抓住机遇,加大研发投入,找到对标,做好品质,由跟进创新到自主创新,不断地通过创新开发出更具实用化前景的产品,向国外材料厂商的垄断地位发起挑战。

四、对我国OLED产业发展的建议

1.企业应加强技术创新发展

现阶段,我国OLED产业发展处于跟随三星步伐的状态,国内厂商拥有的核心技术有限,这对产业长期发展将极其不利,因此国内企业在保持适度投资规模下,应积极推动技术创新,加强技术积累,掌握核心技术,尤其是在制约产业发展瓶颈的关键设备及材料技术创新(如第3代TADF有机发光材料技术)上进行项目扶持,积极布局下一代的材料及装备技术,才有可能随着产业的发展实现弯道超车。

2.政府应积极引导和协调产业发展

目前,国内OLED面板厂商已投入多条产线,很可能面临着产能过剩的危险,因此不能将OLED产业完全交由市场主导,政府应在产业政策、财税政策等方面积极进行调控,确保我国OLED产业健康发展。

此外,目前OLED产业主体多、协同不足,政府需注重产业生态环境的培育及联合创新,在国家层面进行把控,建立区域性、地区性的材料与面板企业的融合,积极联合相关厂商建立产业技术研发平台,整合国内产、学、研资源,加强与国内外相关研究机构的合作,促进OLED产业的进程。

3.注重上下游产业链配套整合

国内OLED上游材料厂商多为小企业,其面临的一个大问题是产品向大企业输送渠道不够畅通,在产业上应用很难。因此,OLED产业因注重全产业链发展模式,即面板厂商作为企业龙头来引领,带动上游产业链的发展。材料厂商和面板厂商的脱节,这个应该从国家层面来引导和鼓励面板和上游厂商的合作。

此外,面板厂商也应该承担起责任,给上游厂商提供条件,从而实现纵向联合。三星之所以能成为全球OLED行业老大,不仅其在显示领域的有着很强的研发实力,而且其内部还拥有上游原材料供应和下游终端产品的巨大需求。因此,中国需开启产业链整合之路,这样有利于国内上游材料在面板上的导入,从而带动整个OLED产业的发展。

-

我爱探索

2018-04-06

0 回复 举报长知识了! 收起回复

我爱探索

2018-04-06

0 回复 举报长知识了! 收起回复

-

激光技术在材料加工领域的发展及应用2010-04-24 2749

-

巨头企业齐头看向OLED产业2012-08-03 3449

-

2015年中国平板显示产业五大事件盘点2015-12-28 6749

-

我国半导体照明技术产业发展历程及未来展望2016-03-03 5476

-

88s,带你看懂OLED照明2017-06-12 4495

-

翌光科技受邀参加中国国际半导体照明论坛,与大咖共商未来产业发展2017-11-03 3592

-

产业前沿科技大讲堂聚焦OLED照明技术及其产业应用2017-11-27 6866

-

2019年印刷OLED电视面板将量产?2018-11-13 4196

-

OLED技术原理是什么?OLED技术有哪些主要特点?2021-06-03 3668

-

手机与电脑的发光原理:什么是有机发光二极管(OLED)显示技术2022-04-04 15675

-

有机薄膜发光显示器(OLED/PLED)是什么意思2010-03-26 4460

-

用绿光材料发出蓝光 成功延长OLED寿命2015-11-16 2920

-

有机发光二极管(OLED)材料的发展2017-09-13 1006

-

一文知道OLED材料市场发展2019-08-18 4113

-

奥来德科创板IPO实现国产OLED材料替代2020-04-15 4914

全部0条评论

快来发表一下你的评论吧 !