汽车半导体:科技变革的历史性碰撞

描述

汽车半导体,是科技变革历史性碰撞的核心,传统汽车零部件电子化进程已基本结束,产业开始进入由电动、智能、网联推动的汽车电子化第二阶段,增量显著、需求扩张周期持久。

1.汽车半导体:科技变革的历史性碰撞

1.1

智能电动接力汽车电子化二阶段进程

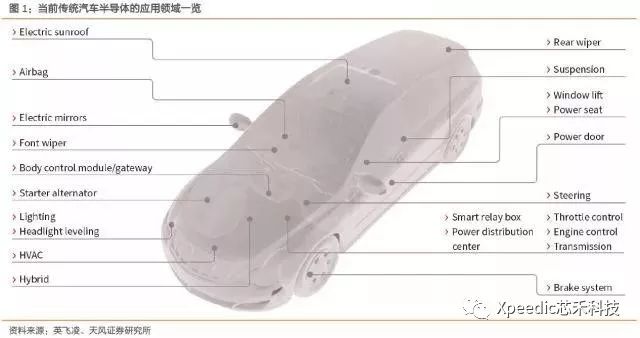

汽车半导体市场过去 20 年扩大 3.3 倍。电子产业加速发展的 20 年以来,汽车电子化也迅速推进,驱动力主要来自于车载娱乐系统、车身控制系统以及动力系统的电子化。根据汽车工程学会统计,1996 年到 2008 年平均下来普通汽车的单车 MCU 数量从 6 个增加到了 100 个,高端车型达到 250 个以上。

汽车电子化进程叠加中国汽车市场崛起,全球汽车半导体销售额从 1995 年的 70 亿美元左右提升到了 2015 年的 310 亿美元(IHS、麦肯锡数据),20 年增 3.4 倍,CAGR 7.7%,在整个半导体市场中的份额已经达到 8% 以上。至此汽车电子化一阶段进程基本结束。

二阶段由智能化、电动化接力加码。2016 年起,全球汽车产业的智能化、电动化趋势开始加速推升汽车半导体的需求。

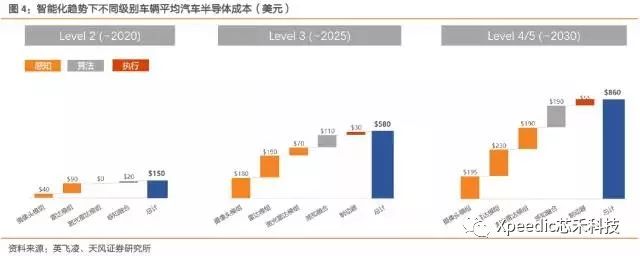

智能化方面,无论是视觉传感器、算法控制器、执行机构都需要更多更好的芯片,根据英飞凌的测算,L2 级别的车型对汽车半导体的新增需求约 150 美元/车,而 L4/5 级别车型则在 850 美元以上。

电动化方面,2017 年传统燃油车半导体成本平均约 355 美元,但一辆同级别 HEV/PHEV/BEV 可达到 700 美元左右,单车价值量翻倍(英飞凌数据)。Strategy Analytics 预计在智能化、电动化的逐渐渗透下,全球汽车半导体的市场规模将从 2015 年的 310 亿美元左右提升到 2020 年的 420 亿美元,增长 35%,CAGR 6.3%。而与 2020 年 420 亿美元对应的,仅是中低端乘用车实现 L2 级别自动驾驶、中高级乘用车实现 L3 级别、汽车通讯还未全面铺开(5G-V2X),新能源汽车渗透率也仅在个位数(我们预计到 4%-5%),2020 年之后汽车产业的全面智能化和电动化还将为汽车半导体带来更具有持续性的增长。

1.2

智能化:更多、更集成、更强大

汽车智能化势在必行,已开始加速落地。汽车智能化的终极状态是无人驾驶,将解放司机劳动力并对提升社会生产效率,由此重塑行业形态。因此目前无论是从产品竞争力角度、配套模组增量角度,还是变革角度,各主机厂、零部件厂以及芯片厂、科技公司都在智能驾驶领域加码研发,中美日欧政府也在不断为其产业化扫清政策障碍。从需求端来看,L2 级别的新车已越来越多。

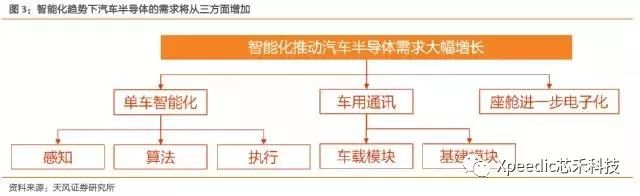

智能化对半导体的需求将来自于三大应用领域,核心是单车智能化对 IC 的需求。

其一,单车智能化,在感知、算法、执行层面都需要用到芯片乃至高度集成的控制平台。其中感知层面的每一个摄像头、毫米波雷达、激光雷达都需要各自的芯片,目前来看 L3 级别以上车型的总需求量将超过 10 片,且价值量递增。算法层面的芯片、控制平台是价值量最大、难度最高的,目前产业广泛采用 Mobileye 的 EyeQ 系列还在继续向集成度更高、运算能力更强的方向演变,同时英伟达、TI、瑞萨等芯片厂还在不断推出深度学习能力更强的控制平台,对芯片单体的需求越来越多、要求越来越高,价格也在高位。执行层面则涉及到智能化执行结构的 ECU、MCU,需求随之增长。

其二,车用通讯(网联化),无论是日本欧洲推行的 DSRC 还是中国推行的 4G5G-V2X,都将加大对车用级别通讯芯片的需求,以及基建芯片的需求。其三,座舱进一步电子化,包括中控系统、各类新型显示等,也将对芯片产生更多更高的需求。

从 L2 级别智能驾驶开始,汽车半导体的单车价值量就将大幅增加。从英飞凌的数据来看,智能化零部件作为纯新增量,在 L2 级别合计能带来 150 美元/车的新增成本,不涉及执行机构,感知和算法分别占 87% 和 13%。L3 级别成本则骤增至 580 美元,执行机构开始出现,与感知、算法分别占 5%、76%、19%。到 L4/L5 级别,智能化所带来的汽车半导体需求进一步攀升至 860 美元,其中感知、算法、执行分别占 72%、22%、6%。

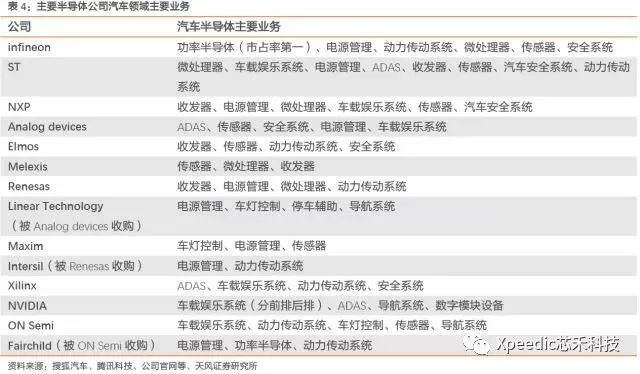

汽车半导体需求的二次增长也推动了行业格局变化。传统上汽车领域的半导体大玩家是恩智浦、瑞萨、飞思卡尔、英飞凌等,消费领域则是高通、英特尔、英伟达等。但从 2015 年开始,行业内的并购不断发生,尤其高通对恩智浦的收购、英特尔对 Mobileye 的收购,皆是巨头进一步补足在汽车尤其智能汽车领域的布局,相应而言芯片阵营的划分也更加明显。目前,无论是通用芯片还是定制设计的智能驾驶方案芯片,都以国外供应商为主,但国内的地平线、寒武纪等也在进行算法芯片的开发。

1.3

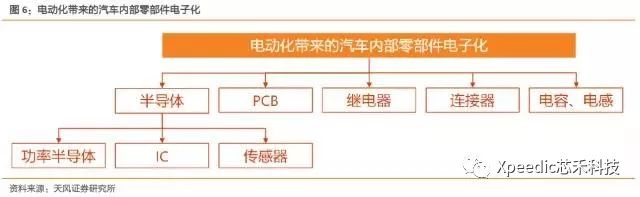

电动化:不可忽视的「隐形」增量

电压提升,推动内部零件电子化。一般而言传统汽车的电池电压为 12V,节能与新能源汽车则大幅提升:纯电动车的动力电池电压普遍大于 300V,如特斯拉 Model S 电池电压为 400V、比亚迪唐为 500V;已实现量产的混动车电池电压也普遍大于 100V;微混车电池电压也在 48V(以 48V 微混车为例)。这种电池电压大幅变化带来了汽车内部核心零部件的变化:

更多的 DC-DC 变换电路进而更多功率半导体(以及被动器件):空调、雨刮器等汽车传统负载采用 12V 电压,当电池输出电压更高时,需要电压转化模块(DC-DC)模块进行电压转换。

更高的性能要求:汽车内部电压、电流大幅提高,需要耐大电压、大电流的继电器、连接器、线缆和被动器件,防漏电/短路等性能也需要大幅提升。

功率器件是电能转换和控制的核心半导体器件。分立器件是重要的电子元器件,涉及电子的领域均有运用,目前全球分立器件市场规模在 200 亿美元左右,其中汽车约占 4 成,是最大的下游市场。其中,功率半导体器件是电能转换和控制的核心部件,设计成本小,通用性强,应用领域广。汽车作为封闭系统,内部的电力输出,需要通过功率器件的转化实现,在混动和新能源车型中尤为重要。

电动化趋势下,功率半导体单车价值量增长最快。前装用到的功率半导体售价从几美金到十几美金不等,用量约在几十片的数量级。根据 Strategy Analytics 的数据,传统燃油汽车的功率半导体使用量约占其汽车半导体总量的 21%,成本 71 美元左右;混合动力车功率半导体成本将攀升至 425 美元,是传统油车的 6 倍;纯电动车功率半导体成本则可达到 387 美元,是传统的燃油汽车的 5.5 倍。IC 和传感器在混动车/纯电动车型上的价值量分别是传统车的 1.2/1.0 和 1.3/1.1 倍,增幅低于功率半导体。

功率半导体产业主要供应商集中在美国、日本和欧洲,国内企业替代空间大。美国是电力电子器件的发源地,在全球电力电子器件市场中占有重要地位,主要器件企业有通用电气(GE)、ON Semi 等。从上世纪 90 年代开始,日本成为国际上电力电子器件产业的发达地区,主要器件企业有东芝、富士和三菱等。欧洲也是全球电力电子器件产业的发达地区,主要企业有英飞凌、ABB、Semikron 等。中国功率半导体市场占世界市场的 50% 以上,但在中高端 MOSFET 及 IGBT 主流器件市场上,90% 主要依赖进口,基本被国外欧美、日本企业垄断,国内企业替代空间非常广阔。

-

汽车半导体站上历史的进程.zip2023-01-13 321

-

半导体使汽车设计大规模变革2022-08-01 627

-

半导体电阻率的温度依赖性2022-02-25 5317

-

半导体技术如何变革汽车设计产业的2021-02-22 2532

-

安森美半导体着力汽车重点应用领域2020-05-04 3171

-

汽车技术变革的重大影响有哪些?2020-05-01 1710

-

新一代智能制造将为产业带来历史性的机遇2019-11-19 1431

-

汽车半导体技术的升级2019-07-24 2935

-

摩尔定律推动了整个半导体行业的变革2019-07-01 4380

-

比特币具有历史性意义的八笔交易2018-11-29 1310

-

安森美半导体大力用于汽车功能电子化方案的扩展汽车认证的器件2018-10-25 2146

-

安森美半导体Embedded World展示IoT及汽车方案2018-10-11 2549

-

半导体的历史2009-03-06 3101

全部0条评论

快来发表一下你的评论吧 !