独角兽公司上市的路径有哪些

电子说

描述

由于种种历史原因,以百度、阿里、腾讯、京东为代表的中国“独角兽”企业纷纷奔赴境外资本市场上市融资,国内股民难以投资其中,分享中国新经济的成长红利。近年来,无论是监管层、企业家,还是机构投资者、中小股民,呼唤优质“独角兽”企业回归A股的声音不绝于耳。3月30日,国务院办公厅转发证监会《关于开展创新企业境内发行股票或存托凭证试点的若干意见》,创新企业回归A股上市之路开始破冰。

试点主要针对少数符合国家战略、具有核心竞争力、市场认可度高,属于互联网、大数据、云计算、人工智能、软件和集成电路、高端装备制造、生物医药等高新技术产业和战略性新兴产业,达到相当规模的创新企业。在选取标准方面,一是已境外上市的红筹企业,市值不低于2000亿元人民币。二是尚未在境外上市的创新企业(包括红筹企业和境内注册企业),最近一年营业收入不低于30亿元人民币,且估值不低于200亿元人民币;或收入快速增长,拥有自主研发、国际领先技术,同行业竞争中处于相对优势地位。

“独角兽”上市制度

1、我们预计,短期内,“独角兽”回归或IPO的资本市场制度阻碍将逐渐打破,中长期内,符合条件的“独角兽”有望陆续登陆A股进行上市融资。

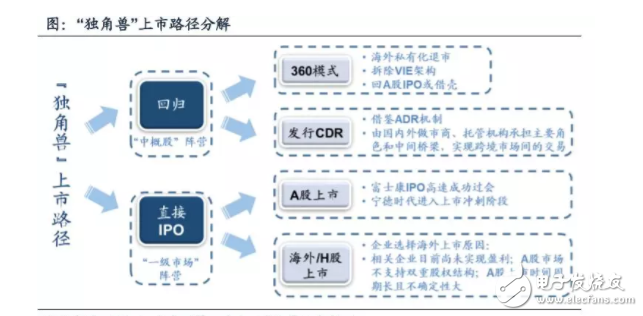

2、从“中概股”、“一级市场”两大阵营划分出发,“独角兽”上市主要有“回归”和“直接IPO”两大路径,具体包括拆除VIE结构、发行CDR、A股快速上市、海外/H股上市等细分模式。

3、主题策略层面,我们建议继续关注制度边际改善和一级市场资本“映射”两大方向:1)制度“映射”:产业政策偏向“补短板”领域,预计今年资本市场在推出CDR、股票发行上市等制度改革方面将有重大突破;2)一级市场“映射”:募集完成额下降和融资轮次后移体现出PE/VC投资趋于“理性”,资本集中更易孵化真实的“独角兽”,建议关注投资回暖的电子设备、电信、互联网、生物技术、IT等领域。

3月15日,中国证监会副主席阎庆民在全国政协闭幕会上表示,CDR将很快推出;3月18日,深交所总经理王建军在接受经济之声专访时表示,今年我国股票发行上市制度将有重大改革,会为包括“独角兽”企业在内的新经济企业的发展扫清障碍。我们预计,短期内,“独角兽”回归或IPO的资本市场制度阻碍将逐渐打破,中长期内,符合条件的“独角兽”有望陆续登陆A股进行上市融资。

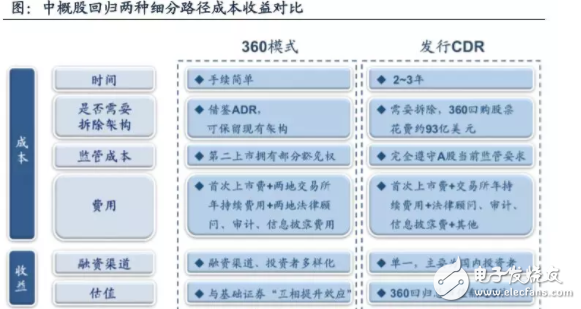

从“中概股”、“一级市场”两大阵营划分出发,“独角兽”上市主要有“回归”和“直接IPO”两大路径,具体包括拆除VIE结构、发行CDR、A股快速上市、海外/H股上市等细分模式。从中概股回归里传统与创新两种路径对比来看,CDR制度优越性显著;从A股与海外/H股上市的优劣性质对比来看,则各有利弊。

主题策略层面,我们继续重申上期观点(《审视“独角兽”:制度映射与一级市场映射——广发策略一周“主题说”3月第2期》),建议关注制度边际改善和一级市场资本“映射”两大方向:1)制度“映射”:产业政策偏向“补短板”领域,预计今年资本市场在推出CDR、股票发行上市等制度改革方面将有重大突破;2)一级市场“映射”:募集完成额下降和融资轮次后移体现出PE/VC投资趋于“理性”,资本集中更易孵化真实的“独角兽”,建议关注投资回暖的电子设备、电信、互联网、生物技术、IT等领域。

“独角兽”指代那些具有发展速度快、稀少、是投资者追求的目标等属性的创业企业,从估值超过10亿美元这一基本标准出发,我们可以将中国“独角兽”划分为两大阵营:1)“中概股”阵营。根据wind数据统计,截至目前,共有334支中概股,总市值在10亿美元以上的共38家;2)“一级市场”阵营。2016年,根据科技部火炬中心榜单中定义的“独角兽”标准共筛选出131家未上市中国企业。

“独角兽”上市路径

随着“新经济”、“独角兽”成为两会热议话题,加上监管层不断释放支持“独角兽”上市政策信号,我们预计,短期内,“独角兽”回归或IPO的资本市场制度阻碍将逐渐打破,中长期内,符合条件的“独角兽”有望陆续登陆A股进行上市融资。因此,解构“独角兽”上市路径更具价值。

从“中概股”、“一级市场”两大阵营划分出发,“独角兽”上市主要有“回归”和“直接IPO”两大路径,具体包括拆除VIE结构、发行CDR、A股快速上市、海外/H股上市等细分模式。

路径1:中概股回归A股

由于过去A股制度环境不够成熟,如BATJ等“独角兽”往往选择在海外或H股上市。自去年年底以来,以360借壳回归为例,国内资本市场制度环境不断改善,加上近期证监会、交易所欢迎海外优质中概股回归意图明晰,我们预计助力中概股回归A股的相关制度设计将有重大突破。从中概股回归A股路径来看,目前主要包括以360模式为代表的传统路径以及未来可能发行CDR的创新路径:

当前传统路径:主要分为私有化退市、拆除VIE架构、回A股IPO或借壳三个阶段。以360借壳回归A股为例:1)2016年7月,360公司宣布完成私有化交易,从美国纽约证券交易所摘牌;2)历时超过半年拆除VIE架构;3)2017年11月2日,江南嘉捷电梯股份有限公司发布重大资产重组报告书,公布360的借壳上市方案,主要分为重大资产出售、重大资产置换和发行股份购买资产、业绩承诺等方面。

路径2:一级市场企业直接IPO

从天使轮融资到IPO反映了初创企业较为完整的成长阶段,目前“独角兽”直接上市主要有两条路径:

1)在条件不足的情况下,以富士康为例,通过“即报即审”等制度优惠实现快速申报、过会;

2)同样在并不满足国内上市条件前提下,仍然坚持海外/H股上市。此外,还有“A+H”等操作较为复杂的上市模式。

A股直接上市。据Wind统计,2017年IPO整体过会率不足80%,但是从近期监管层表态来看,新技术、新产业、新业态、新模式企业将成为重点上市培育对象,类似富士康“独角兽”快速过会案例有望增多。3月8日,根据证监会发审会最新结果显示,富士康工业互联网股份有限公司首发申请获得通过,从上报招股说明书到过会,富士康股份仅用了36天。

海外/H股上市。在A股上市制度改善预期下,部分“独角兽”仍然坚持海外上市,其主要原因在于:企业目前尚未实现盈利从而可能未达到A股上市条件。以国内视频领域“独角兽”——爱奇艺为例,根据已披露招股说明书,拟募资15亿美元,据公开财报显示其2017年实现营收虽然达173.80亿元,但其亏损仍然高达37.36亿元。虽然爱奇艺在流量、用户数等指标向好,且具有扭亏为盈的潜质,但现亏型企业在A股上市仍然存在制度约束。此外,A股市场不支持双重股权结构、上市时间周期长且不确定性大等因素也是企业选择海外上市的原因。

- 相关推荐

- 独角兽

-

求职必知独角兽公司排行榜2020-06-18 0

-

中国的独角兽公司有哪些2018-03-10 4916

-

2017独角兽名单第一竟是它_2017独角兽企业排名预览2018-03-23 12609

-

“独角兽”上市,莫陷概念炒作2018-04-15 2100

-

什么叫独角兽概念股_独角兽概念股有哪些2018-04-19 32539

-

全球独角兽公司有哪些?全球十大独角兽公司排行榜2018-04-19 35733

-

“硬独角兽”的培养困境2018-05-11 1375

-

分析中国独角兽突然热火起来的原因2018-06-11 2648

-

独角兽企业代表了新兴产业的发展方向,地方大力扶持独角兽2018-06-27 3691

-

揭晓最新的全球独角兽公司榜单2019-03-26 9470

-

独角兽2019的榜单有重大变化?是哪些?2019-08-01 4269

-

从独角兽,到“毒”角兽,发生了什么?2019-09-04 3671

-

AI独角兽的依图科技开启上市的征程2020-11-19 3177

-

双榜加冕!加速科技荣登2023准独角兽&中国未来独角兽双榜单2023-04-11 930

-

上海航芯荣获独角兽!精彩亮相2022中国IC独角兽论坛2022-09-07 1249

全部0条评论

快来发表一下你的评论吧 !