千亿估值 小米的核心竞争力到底是什么?

描述

公众号“港股那点事”在昨夜文章《小米五问》中提供了一种有效的看法,作者认为小米的核心竞争力是通过硬件销售去获取流量,从而把流量变现。

从这个角度来说,小米的互联网流量紧紧依赖硬件销售,因此,小米的估值方式是“下限是硬件公司,上限是互联网公司”。按照这个方式,小米的千亿美金估值就值得琢磨了。

从硬件公司的角度来说,按照雷军说法,小米“净利率永远保持5%以下”,目前的营收规模是千亿人民币水平,那么利润就是50亿人民币左右,而目前苹果的市盈率是20倍,即便按照苹果的20倍PE来算,小米估值是1000亿人民币,也就是160亿美元。

也就是说,如果要达到千亿美金估值,PE应该是120倍。

从互联网公司的角度来说,“按高标准,最新一个季度,泄露门之后的Facebook,5096亿美金的市值,月活21.96亿,单用户价值是232美金/人,如果按照MIUI最新月活跃用户大约1.9亿的规模来算,最乐观的估值也就在440亿美金左右”。

不排除小米未来收入迅猛增长,比如收入翻番,利润达到100亿人民币左右,港股在新制度之风下,慷慨给出60倍PE,那么小米也能够实现千亿人民币估值。

无论如何,按照市场消息6月IPO的话,二级市场很快能够给出最终答案。

小米为什么在这个时候上市?

小米上一个风光时刻是在2015年前后,在几轮不计代价的凶猛融资之后,估值450亿往上走,比2013年的百亿估值翻了几番。

如果光景好,之后一两年内应该是小米一个合适的IPO时机,但雷军自己大概也没想到的是,2015年二三季度开始,小米迅速地滑入了泥潭,这种境况一直持续到2016年,当时,外界传闻小米估值是450亿的“十分之一”。

2017年,这家公司谷底自救——高管换血、极端调高供应链权重、释放产能、从网销到零售以及拓展海外市场等等。

恰逢港股新政,小米也从泥潭里走了出来,2018年5月小米宣布了IPO的消息,传闻估值千亿。现在的确是小米IPO最佳时机,毕竟没有人知道一年之后硬件市场又是什么样子。

2014年,融资跃进

5月2日,小米招股书中最抓人眼球的一句话莫过于“2017年小米亏损439亿”,实际上,这笔“巨亏”的财务计入,源于小米2014年之前激进甚至不计代价的融资。

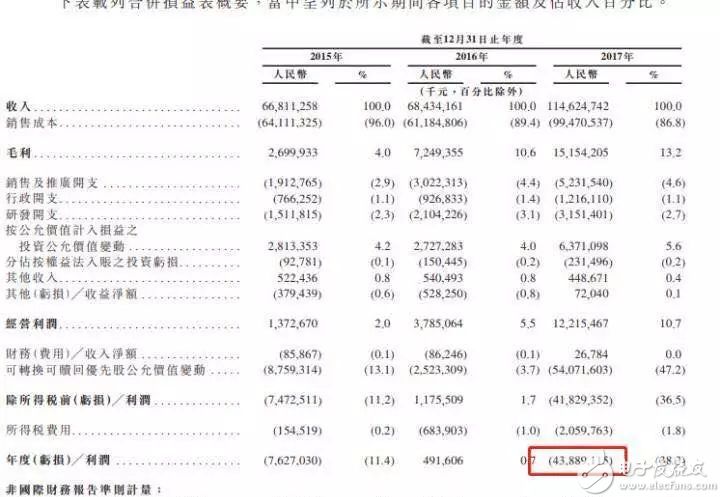

图:小米IPO损益表

实际上,小米经营在2017年并不差,财报来看,2017年毛利152亿,经营利润122亿,亏损来自于“可转换可赎回优先股公允价值变动”——负541亿元。

原因正是由于优先股。从2010年小米的A轮融资算起,小米一共融资9次,全部采用优先股的形式。

什么是优先股?它和普通股相比具有清算优先权,也就是说,在企业被出售或清算的情况下,优先股要先于普通股被支付。

优先股一般有两种,小米在IPO文件中也提到了,“可转换”和“可赎回”。

可赎回优先股,是一种不能兑换成股权的优先股,其价值就是面值再加上可能享有的股息权,你可以理解为一种次级债,在公司倒闭或清算的时候,它的权利排在其他债务后面,但是在普通股前面。可赎回优先股一般有可协商的期限,指的是何时它必须由公司赎回,一般来说,例如IPO完成或者5~8年不等是比较常见的期限。私募一般将可赎回和普通股搭配起来投资。

可转换优先股,就是股东可以选择将优先股转换成普通股,当然,股东也可以选择清算形式。一般来说,如果公司估值大于被投资时的估值,这时,股东通常会选择将优先股转换到普通股。

优先股是保护私有市场投资人的,从另一个角度来说,在优先股的融资结构中,创业公司处于弱势地位。

但许多人并不看好优先股,他们认为给出优惠条件的创业公司出息不大,格雷厄姆给的建议是,“优先股只可以按照廉价的交易条件买进,要么就干脆不买”,而巴菲特说的更直接,“你在接近前述公司发行的优先股时,应该像在菜市场上碰见一条未冷冻的死鱼一样”。

小米9轮融资全部采用了优先股的形式,也能够看出当时融资之迫切。

到了上市的时候,市场一般希望企业资本结构简单,所有的优先股要转换成普通股,而股东在投资时候也会与被投企业约定好,在什么时候赎回。

在小米IPO文件的P164页,F轮系列的融资最后支付代价日期,是2017年8月24日,而赎回的代价通常是约定赎回日的企业估值,也就是“公允价值”。

小米IPO文件展示了自2015年三年以来的“公允价值”变动,2017年变动最大,从另一个角度来说,也就是小米在这一年估值上涨最快。从这个角度来说,到了2017年,小米就迎来了一个合适的上市时机。

值得一提的是,可转换优先股公允价值变动只是一种会计处理方式,对公司净利润产生的影响其实是一项非现金项目,本质上对公司的持续经营不会产生影响。未来优先股都会转股,这个非现金科目的影响就消失了。

2017年,小米从泥潭里走了出来,而在2014年以前,小米融资也算是风光,从IPO文件看来,2010年A轮融资时,小米优先股每股成本是0.1美元,而到了2014年F轮,每股成本20.1682美元,A轮投资者收益在当时已经是200倍以上。

但是在2014年之后,小米再也没有底气向外界融资。

2015年~2016年,供应链滑铁卢

IPO文件中,2015 年小米亏损 3.03 亿元。

2015年是小米的一个膨胀期,从2013年的估值100亿美元一跃到2015年的450亿美元。

2013年,小米还以一个创业公司自居,以灵活有效的供应链为傲。“小米现在绝对是第一梯队的客户,重要的客户可以优先拿到稀缺的零件。”2013年12月底,林斌在接受《第一财经周刊》采访时说。

彼时,其估值是100亿美元,对比当时诺基亚公司71亿美元的市值,所有人都觉得小米泡沫严重,到了2015年,小米以大公司自居,开始疯狂投资硬件创业公司,将他们纳入自己的生态体系内。

“一个创业公司的失败率是90%,我觉得小米加持之后成功率会大幅度提升。”雷军将小米投资初创公司比作“加持”,这是一个佛教用语,当时,小米的估值是450亿美元。

但“加持”的过程并不光鲜,当时业界存在另一个说法:小米用自己的资源做筹码,把投资价格砍到其他投资者的一半。

一流创业公司普遍视小米为敌,“因为条款太霸道,比如:低质低价、低估值高占比、放弃自我品牌”,《第一财经周刊》当时报道称,没有进入小米生态圈的公司必须在小米的低价攻势面前做足准备,很多创业公司在面临小米低价路径时,显得苍白无力,只能等死。

这种低价路径,在5月2日的雷军来信中,被描述成为了道德高尚。对于消费者这一说法也许成立,但对于当时倒下的那一批创业者而言,恐怕不认可这一说法。

强势发展生态也是小米不得不采取的做法,当时美国《彭博商业周刊》在一篇报道中对小米当时超过400亿美元的估值提出质疑,报道指出,小米估值需要参考年估值和年销售之间的比率,即市售率,苹果这一比率为3,而按照现在小米当时公布的2014年743亿元,折合美元119.5亿美元销售额,这一比率已经接近4。

也就是说,小米光靠手机根本无法支撑起当时450亿美元的估值,生态是不得不讲的故事。依靠生态维持估值的做法持续到了小米IPO,在昨日的雷军来信中,他说,“我们还建成了全球最大消费类 IoT平台,连接超过1亿台智能设备。与此同时,我们还拥有1.9亿MIUI月活跃用户,并为他们提供一系列创新的互联网服务”。

在2015年生态慢慢被搭建起来的时候,小米自家后院起了火,最终表现是2016年年初小米5发布时,市场反响良好,但两三个月出不了货。

小米当时的傲慢,腾讯科技在2017年一篇报道中有过详尽的描写:

在小米5发布前,三星半导体中国区一位高层带着团队与郭俊负责的小米供应链团队见面,在现场PPT演说过程中,由于小米态度很差,三星也很强势,双方在现场发生了很激烈的争执,直接拍桌子,这位三星高层站起来就离开了。这件事很可能是接下来一系列事情发生的原因:三星AMOLED频幕那段时间出货量很大,但不给小米供货。

报道中描写的故事还有,2015年春节前日本手机物料供应商前往北京拜访雷军时,按照约定时间到达,却足足等了3小时。

在文章中,小米供应链的崩溃被归于供应链团队身上,也就是前几天雷军宣布让他们离开的周光平等人。

图:小米八大创始人之一周光平

最后是雷军充当的救火队员,到2016年夏天,雷军替代周光平,亲自抓起了供应链,前往韩国拜访三星,并请来曾经在英华达供职的小米生态链企业紫米科技的创始人张峰负责小米的供应链体系,上述问题才逐渐得到解决。

2016年前后,小米的自救还包括发展线下渠道、海外市场等等,最终,在2016年,小米还实现了盈利——利润4.916亿元。

2017年之后,上市最佳时机

在2017年时,小米已经知道自己会上市了。根据腾讯报道,2017年夏天,小米就决定了2018年上半年启动IPO。

小米员工是欢迎IPO的,众所周知的是,小米工资待遇偏低,每年涨薪幅度也较小,个人财务方面只能寄希望于手中的期权股票。

外界欢迎也对小米提供了一个有利的条件——港股开放了同股不同权。就在4月24日港交所正式公布经修订的《香港联合交易所有限公司证券上市规则》,从4月30日起接受采用同股不同权架构的公司赴港 IPO。

港股一直以来坚持同股同权,2014年,阿里巴巴也曾把香港作为上市目的地,但阿里的合伙人制度正是基于同股不同权,而阿里又不愿放弃合伙人制度,最终选择了赴美上市。

小米的IPO文件清晰地表明,小米将采取AB股结构,雷军和林斌将拥有A类股份,对于提呈公司股东大会的任何抉议案,A类股份持有人每股可投10票,B类股份持有人则每股可投一票,创始人雷军持有31.41的股份,也就是说他拥有公司的最大表决权。目前,招股书尚未公布最终A类股、B类股的占比,尚在“编纂”中。

从IPO文件来看,除了雷军持股31.41%,此外,联合创始人、总裁林斌持股13.33%,联合创始人、品牌战略官黎万强持股3.24%,小米联合创始人、原战略副总裁黄江吉持股3.24%等。

不难想见,小米早就捕捉到了港股市场这一政策风向,2018年1月8日,业内突传小米将于香港上市,而小米在人事上也积极做准备。

就在小米上传招股说明书的前两天,小米联合创始人周光平、黄江吉宣布从小米离职,此次招股书中披露了完整的董事及其高管名单,周光平和黄江吉两个都是联合创始人。

让不合适的创始成员离开,同时小米也在引进更多有利于IPO的管理层。

今年4月,小米突击请来三位非执行独立董事,从背景来看,这几位对于小米香港上市都会有帮助——雷军武汉大学校友、泰康保险董事长陈东升,香港恒基兆业地产原副主席、香港金紫荆星章、太平绅士李家杰,Rokid Corporation首席财务官、原金山软件CFO王舜德均于2018年4月成为小米非执行独立董事,根据IPO文件,这三人都是香港通。

走出泥潭的小米,遇上在政策上开放的港股市场,一切都是水到渠成,所以说,这是小米的最佳上市时机。

-

从天龙八部论嵌入式行业中个人与企业的核心竞争力2013-12-31 3936

-

如何提高网咖核心竞争力~2016-12-01 4117

-

嵌入式开发的核心竞争力是什么2017-05-07 4122

-

关于嵌入式的技术竞争力2019-05-16 5329

-

各路大神对于嵌入式的核心竞争力的看法2019-07-18 3077

-

嵌入式开发的核心竞争力有哪些?2020-11-27 3730

-

关于嵌入式的技术竞争力的相关资料分享2021-10-27 1051

-

嵌入式系统的核心竞争力是什么2021-11-08 1781

-

业内估值千亿美元 小米为何这么值钱2018-05-22 4982

-

荣耀品牌对小米的强大竞争力,荣耀可能在电视市场击败小米2018-09-28 3618

-

什么是FPGA工程师的核心竞争力2019-04-05 4819

-

浅谈程序员的核心竞争力2019-12-07 4503

-

芯和半导体荣获2024上海软件核心竞争力企业2025-01-06 1255

-

充电桩EMC整改:如何成为充电桩企业的核心竞争力2025-05-21 628

-

新紫光集团的核心竞争力是什么?2025-11-26 281

全部0条评论

快来发表一下你的评论吧 !