2018年TMT行业创投新趋势分析 中美贸易战后又有哪些变动

电子说

描述

2017年全球TMT行业IPO数量达到100家,融资金额达到251亿美元。BAT巨头统治之下,TMT行业还有哪些投资机会?中美贸易战之下,海外上市还有哪些机遇?

TMT(Telecommunication, Media, Technology,电信、媒体和科技)行业的高成长性一直倍受投资者青睐。 经历了2016年的低谷之后,全球科技行业IPO的数量及融资额在2017年迎来新一轮高峰。2017年全球TMT行业IPO数量达到100家,较2016年的54家提高了85%;融资金额达到251亿美元,较2016年增长167%。

BAT巨头统治之下,TMT行业还有哪些投资机会?中美贸易战之下,海外上市还有哪些机遇?普华永道近期发布的两份TMT行业投资研究报告,对上述问题做出了详细的解答。

A股、香港、美国,哪里上市好?

前不久,在美国上市的爱奇艺和B站,双双跌破发行价,这不禁引发人们的担心,在贸易战依然持续的情况下,美国市场是否还是一个好的选择?

我们从估值情况看,国内主板市场正趋于稳健成熟,A股市盈率从2016年6月30日的71倍,下降为2017年12月31日的49倍。尽管如此,A股市盈率依然超过同期美股47倍的市盈率。从融资额看,A股相对稳定,海外市场尤其是香港市场近期获得TMT行业的青睐,2017下半年,阅文集团在香港上市,获得了74亿人民币的融资额,大大提升了四季度海外融资额的统计数据。

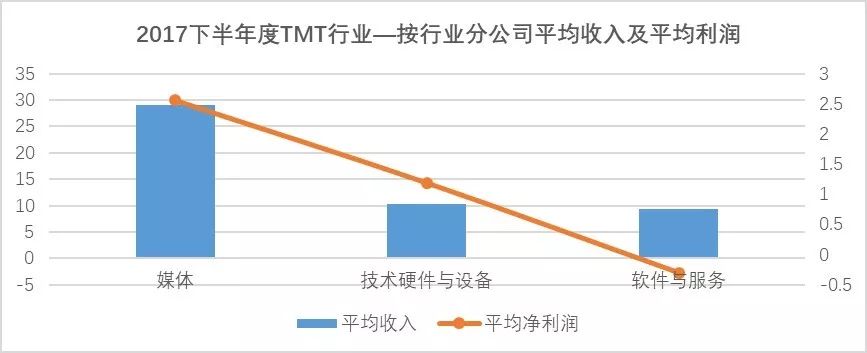

如果看各板块企TMT企业的主要财务数据,我们发现,A股市场和中小板市场,在2017年下半年度表现出色。深入分析发现,A股上市的山东出版传媒股份有限公司和中小板上市的惠州德赛西威汽车电子股份有限公司营收超过预期,整体提升了主板和中小板的整体绩效。同时上述两个公司分别隶属媒体和硬件设备行业,也提升了这两个行业收入和利润的统计指标。

香港及海外市场以及互联网服务出现亏损的原因在于,香港上市的易鑫集团依然亏损,导致行业统计利润为负。

由于香港考虑到TMT、生物行业等公司需要较长的研发周期,短期内盈利难度较大,因此有条件的允许这类行业的公司,在尚未盈利的阶段,即可上市。而境内上市环境对于尚未盈利的TMT公司及一些特定行业的企门槛较高,该类型企业开始考虑在香港及海外上市的可能性。

企业如何选择适合自己的上市板块,普华永道合伙人林晓帆、高建斌等给出了以下几条建议:

企业上市的目的。企业上市的目的是开拓海外市场、吸引海外投资者,还是融资支持国内市场。企业选择上市地点,建议靠近企业的主要市场,这样便于投资者理解企业的业务逻辑和市场规则,有利于维持企业估值的稳定。近期,我国部分海外上市的企业希望回归A股市场,也是出于这方面的考虑。

上市地是否有相应的对标企业。对标企业有助于投资者对企业给出合理的估值。近期国内媒体类企业赴香港上市企业较多,为同类企业提供了一个良好的样本。美国市场在软件企业级应用、网络安全等领域有较多的对标企业,对于这类的企业,美国市场仍然是比较好的选择。

交易所对公司治理的要求,也是一个重要的考量。如交易所是否允许企业实行VIE架构,是否允许科技公司实施同股不同权、是否允许尚未盈利的科技公司上市等。香港交易所近期的改革,对同股不同权、非盈利公司有条件的上市释放出积极信号,加之香港投资者对大陆市场更为熟悉,对国内TMT行业的企业香港市场将和美国市场形成激烈的竞争。回到A股市场,存托凭证CDR的推出,也将吸引优质创新企业回归市场。

科技行业升温,娱乐传媒热度下降

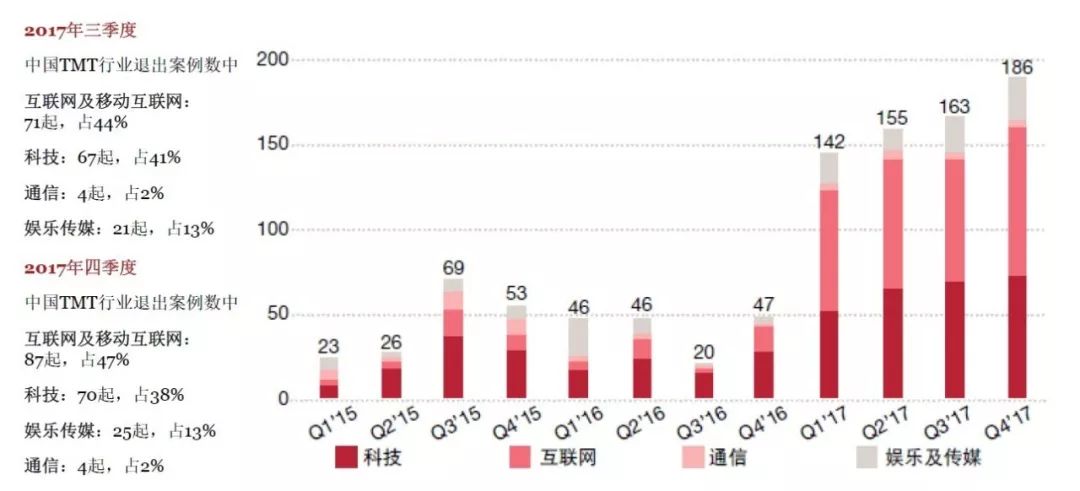

TMT领域的四个子行业中,2017年下半年,互联网及移动互联网行业,依然在投资数量和金额方面处于领先地位,科技行业紧随其后,通信行业投资由于联通混改,带来金额出现大幅增长。新能源汽车、高端制造、智能化生产、VR/AR、区块链等新业态是主要驱动力。

互联网及移动互联网行业依旧是TMT行业的领头羊,吸金能力最强,碎片化娱乐和消费升级等新热点继续让互联网及移动互联网行业老树开新花。但随着科技行业的快速增长,互联网行业的优势在逐渐减小,特别是在投资数量上。

具体来看,互联网及移动互联网仍为最热门行业,与国际TMT行业趋势一致。该行业累计吸引投资1062笔,其中过亿投资为33笔。科技行业投资热度提升,吸引投资1062笔,其中过亿投资为17笔,资本流向主要为人工智能、企业信息化服务等类型的公司。

通信行业由于联通混改获得巨额资金投入,使该行业融资金额大幅提升,但由于该行业管制性较强,总体融资并不活跃,仅获得37笔投资,过亿融资4笔。2017下半年娱乐传媒行业的投资热度下降,投资金额环比下降55%,虽然获得了295笔融资,但过亿融资仅有3笔,资金投向为资讯服务类公司和影视制作公司。

从行业细分的融资规模来看,TMT行业的投资已较为理性,行业的结构也渐趋合理。

从TMT行业获得首轮融资的情况看,2017年四季度第一次获得融资的企业中,分别有38%和37%来自科技行业和互联网和移动互联网行业。互联网及移动互联网行业中,学前教育、英语教育、直播项目获得众多投资。另一方面,虽然首轮投资数量占比维持在33%左右,但首轮投资金额仅占5%,一定程度上说明投资者仍然保持谨慎观望的态度,理性评估当前新项目的发展前景,对于不确定的风口仅会以小金额投资试水。

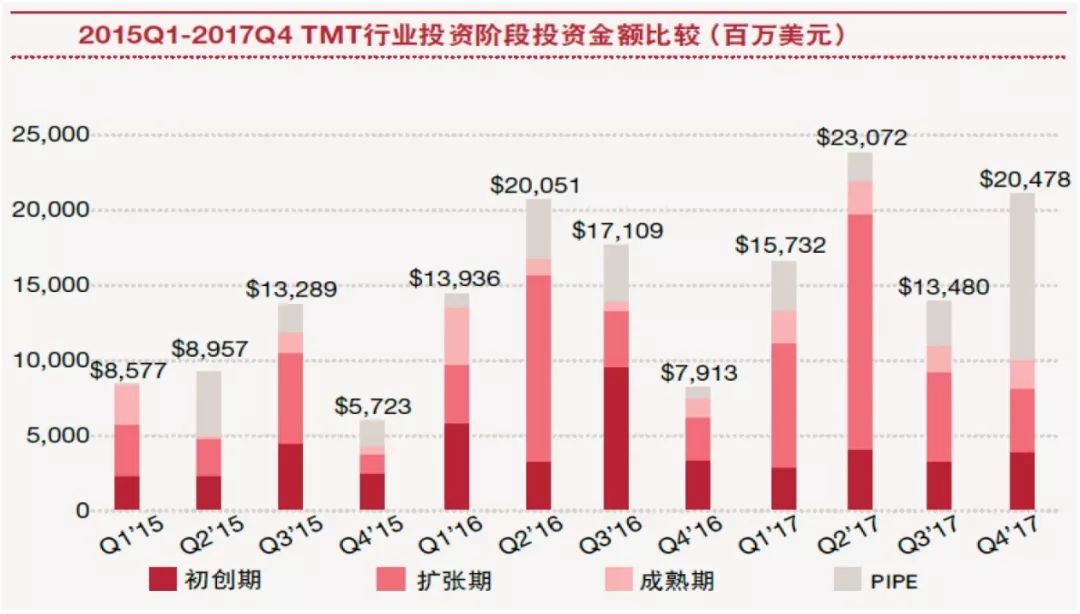

PIPE增长抢眼

经历了上半年对于扩张期企业的投资的火热,2017年下半年扩张期和成熟期企业的投资出现自然回落,连续两个季度量价齐跌;PIPE(Private Investment in Public Equity,私人股权投资已上市公司股份)投资金额增长最为抢眼,三、四季度分别环比增长55%和273%,反映了资本市场对于已上市公司为股东持续带来回报的信心。

投资数量方面,初创期占比最多;投资金额方面,三季度占比最多的为扩张期企业,四季度则为PIPE。许多市场空间大、经历行业洗牌、商业模式和经营能力经受考验的独角兽企业获得大额投资,以进一步扩张生态系统和业务版图,互联网进入后半场,跑马圈地的时代已经来临。

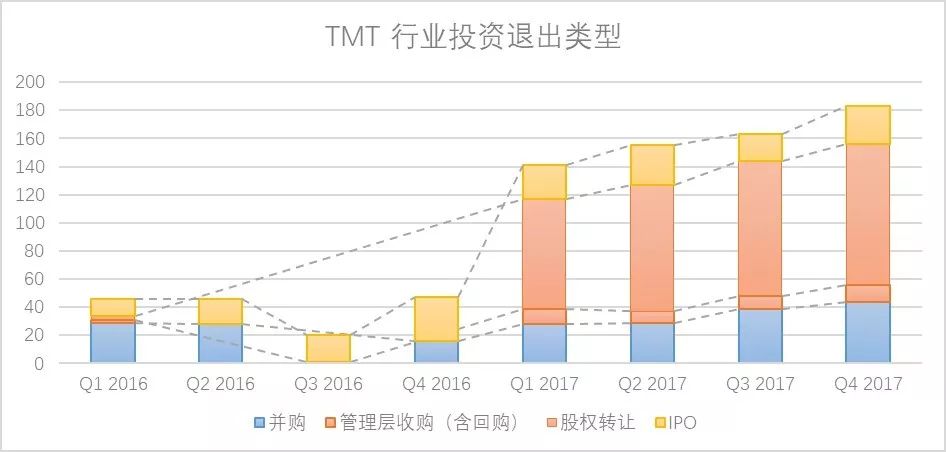

股权转让渐成投资退出首选

TMT行业投资的退出类型正发生变化。2017年开始,股权转让的数量超越IPO,渐成投资机构退出的首选类型。科技、互联网及移动互联网和娱乐传媒行业在2017年4季度,创造历史单季退出数量新高。

这反映出,随着TMT快速发展、淘汰和整合,各细分赛道上的优质企业脱颖而出,投资逻辑、团队能力和市场潜力等也更加清晰,受到资本行业的追捧。大量股权转让交易也是资本抢夺优质企业的直接体现。

IPO方面,整体A股市场监管层审核速度加快,但否决率也迭创新高。在此背景下,不少投资机构也开始选择通过股权转让或并购等方式退出,也有部分企业出于各种考虑赴香港或美国上市。香港资本市场也积极改革上市规则,为优质TMT企业上市大开方便之门,同时,中国资本市场也在酝酿修订上市规则,积极加入优质TMT公司的抢夺战。

趋势:生物科技、香港市场值得关注

互联网及移动互联网子行业仍将是资本聚焦的首选行业。大批电商平台、共享平台、网络金融等领域的头部公司进入扩张期,大量的资金需求和优质企业地将促成更多大额投资。包括“共享经济”、“区块链”、“新零售”等新领域、商业模式和新技术有望出现一批明星企业。

生物科技领域值得投资者关注,该领域虽投入期长、所需资金量巨大,高尖端技术形成的壁垒和潜在丰厚收益吸引了大批投资人。香港市场逐渐有条件地允许,未盈利的生物科技公司上市,对该类公司是一个重大利好。

2017年科技行业的投资力度开始高速增长,技术破壁和科革命势头强劲。我国在基础科技的垂直领域有所突破,人工智能、VR/AR、自动驾驶、区块链及物联网等革命性技术是主要关注领域,越来多的资本关注技术与生活方式的融合。

随着中国资本市场的日渐成熟,活跃度高,股权转让成为主导的退出方式。相比IPO,股权转让使资本的退出更加灵活,这不但帮助资本更快实现,也将提高市场资金使用效率,让更多的企业被资本赋能。

香港资本市场对优质TMT企业上市规则的改革,将促使赴港上市的企业数量增加。国内资本场也在酝酿类似改革,为大量优质的TMT企业国内上市扫清政策障碍,如果能够落地,国内IPO的数量也将显著增加。

-

2018人工智能股票龙头2021-07-28 1998

-

关于中美贸易战的影响,以及国产MCU企业的发展瓶颈2020-01-16 3151

-

中美贸易战加速产业变革,集成电路没有退路和捷径2019-07-22 6199

-

盘点中美贸易战下的PCB行业发展情况2019-01-10 5896

-

暂时停止贸易战之后,将会为LED显示屏企业带来哪些影响呢?2018-12-12 5468

-

中美贸易战仍在持续,未来LED显示将何去何从?2018-10-11 1604

-

中美贸易战升级将影响LED照明订单回流?2018-09-28 5028

-

中美贸易战对全球半导体产业链的影响2018-08-30 4681

-

中美贸易事件的进展及类似贸易战的分析2018-06-24 9869

-

中美两国退出贸易战后,特朗普出尔反尔,瞄准:中国制造2018-06-01 2883

-

中美贸易战结束的原因竟是因为它?2018-05-26 8731

-

什么是中美“贸易战”_中美“贸易战”详解2018-05-06 31402

-

中美贸易战冲击 PCB行业谁最受打击?2018-03-29 14158

-

【AD新闻】中美贸易大战爆发!美国600亿美元关税锁定《中国制造2025》,中国霸气回应!2018-03-23 6223

全部0条评论

快来发表一下你的评论吧 !