全球的半导体行业发展现状及前景如何呢?探讨下日本、欧洲、中国的半导体产业发展

电子说

描述

历时8个多月的东芝半导体出售案终于尘埃落定。这被日媒视作日本半导体产业衰败的另一标志性事件。

日本半导体业曾有过黄金时代,曾在世界范围内具有举足轻重的地位,这令人唏嘘的兴衰背后,究竟发生了什么?

6月1日,东芝宣布,已完成出售旗下半导体公司(TMC)的交易,售予贝恩资本牵头的日美韩财团组建的收购公司Pangea。

尽管东芝对Pangea拥有40.2%股份,但大股东已易主贝恩资本。而目前全球的半导体行业发展现状及前景如何呢?

半导体下游应用需求随宏观经济波动,宏观经济景气,工业制造及居民消费增长推动半导体市场增长,数据显示,全球GDP成长率与半导体市场的成长率关联性十分密切。

半导体是许多工业整机设备的核心,普遍应用于计算机、消费类电子、网络通信、汽车电子等核心领域。

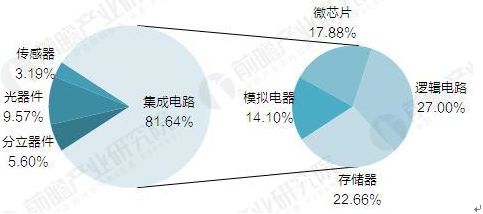

半导体主要由四个组成部分组成:集成电路、光电器件、分立器件、传感器,其中集成电路占到80%以上,因此通常将半导体和集成电路等价。

具体到集成电路,按照产品种类又主要分为四大类:微处理器、存储器、逻辑器件、模拟器件。

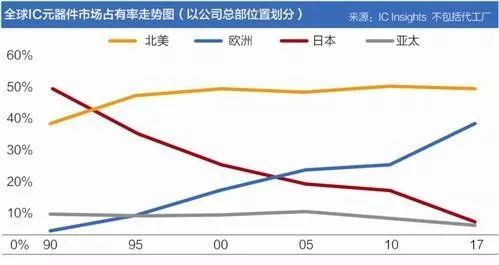

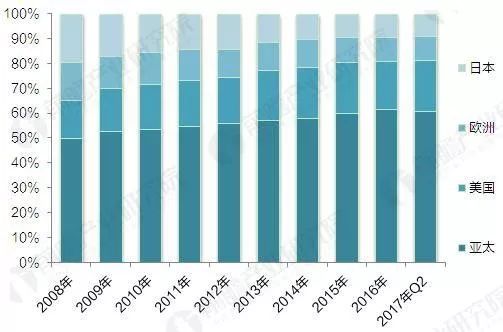

根据WSTS的数据显示如下,日本、欧洲、美国、亚太相关数据如下。

中国是全球最大的电子产品制造基地,近十余年来,随着半导体产业同时迈入后摩尔时代与后PC时代,全球半导体市场增速明显放缓。

与此同时,伴随着中国经济的高速发展,中国对各类半导体产品的需求大幅增加,此消彼长之下,中国已成为带动全球半导体市场增长的主要动力,多年来市场需求均保持快速增长,以中国为核心的亚太地区在全球半导体市场中所占比重快速提升。

在如此飞速发展的时代,全球半导体产业的发展已经超出了我们的预计。下面想要跟烧友们一起探讨下日本、欧洲、中国的半导体产业发展。

首先,我们来了解下日本半导体产业衰败的另一标志性事件。据IC Insights此前公布的2018年第一季度全球前十五大半导体公司(以销售额计算)名单中,东芝半导体是硕果仅存的日本公司。

而在鼎盛时期的1993年,IC Insights发布的全球十大半导体公司中有6家日本公司。日本半导体产业这令人唏嘘的兴衰背后,究竟发生了什么?

起家:从依赖进口到自主研发

日本索尼公司的官网上至今都挂着这样一段历史,该公司创始人井深大1952年在美国进行为期3个月的调查旅行。

期间听说了西方电器公司(WE)有意转让晶体管专利,但代价高达25000美元,这相当于日本东京通信工业公司(索尼前身)总资产的10%,尽管心生向往,但井深大最终带着遗憾回国。

索尼的另一创始人盛田绍夫后来于1953年赴美谈判,最终拿下了这项技术。

日本公司纷纷效仿。到1965年,日本的收音机出口量达到2421万台。另外,电子计算器和电视也撬动了美国市场的大门。

到1960年代,日本半导体产业继续追赶美国。当时,日本政府以关税壁垒和贸易保护政策为产业的起步“保驾护航”。

但外资开始“叩响”大门,终于在1968年,美国德州仪器以合资的模式进入日本市场,但得遵守严苛的技术转让等限制。

由此,日本开始以“举国之力”来进行自主研发。1970年代日本对美国等外部的关键制程设备和生产原料依赖率达到80%,而到1980年代初,日本半导体制造装置国产化率达到了70%以上,为日后超越美国成为半导体业霸主奠定了基础。

因此日本半导体业开启了“黄金时代”,全球市场份额不断上升,在世界范围内开始具有举足轻重的地位。

转折:由盛而衰背后是未能抓住规模化机会

1980年代后期,日本的DRAM市场份额开始大幅衰退,根本原因是DRAM市场结构发生巨变,频繁发生的贸易摩擦也一定程度上阻碍了行业发展。

日本企业在早期大型计算机所用的存储器上有技术优势,看重的是存储器的品质。但1980年代后期,随着个人电脑市场蓬勃发展,对存储器的可靠性和寿命要求较低,更侧重于低价。

但日本当时依旧以高可靠性为生产标准,未能很好地适应市场变化。

日本的半导体制造大多仍是大集团下的子部门,尽管个别产品有不错的成绩,但在品牌占有率达到一定程度后,该模式无法再有效推升其半导体的零组件往下一个里程碑前进。

而日本制造商未能发展出具有相对应经营型态与经济规模的厂商,造成其竞争力不断被削弱。

此外,日本半导体产业也受到了外部贸易摩擦的影响。日本半导体业的不断崛起,让美国同行危机感攀升。

这场战争最终以“日美半导体协定”了结。协定内容主要包括改善日本市场的准入和终止倾销。

美国加快推进研发,成功夺回宝座。到1993年,美国半导体公司的世界份额重回世界第一,并保持至今。

“1980年代末,日本经济达到了全球第二,美国以广场协议和日美半导体协定来施压,这大幅打压了日本企业的获利能力。当一国经济整体不景气时,就难以大力支持其发展。

重振:结构性改革和重启“官产学”项目

日本半导体产业试图以结构性改革和重启“官产学”项目来重振旗鼓。在日本通产省的主导下,1999年,日立和NEC的DRAM部门整合成立了尔必达(Elpida),三菱电机随后也参与进来,而其他日本半导体制造商均从通用DRAM领域中退出,将资源集中到具有高附加值的系统集成晶片等领域。

无奈,“外面的世界”瞬息万变。2008年金融危机后,全球需求骤降,DRAM供应严重过剩,2GB的DRAM在2008年的价格为20美元以上,而2012年则跌至1美元以下。全球DRAM生产商都陷入严重赤字,尔必达也不例外。

但终究颓势难挽,尔必达不堪负债最终于2012年2月底宣布破产,2012年7月被美光并购。

尽管日本半导体业的辉煌已成为历史,目前的全球市占率已不到10%,但在一些细分领域仍然扮演着重要角色。

“半导体是一个集成性的行业,一个芯片的产生需要近一万人的工作量,同时需要多年的经验积累才有创新。日本半导体根基很深,目前可能发展得比较慢,但其基础仍在,要翻身就看国家以后对半导体行业的投入。”上述日本半导体业内人士表示。

其次,我们必须要说到的是欧洲半导体产业,自1987年以来,欧洲“三巨头”几乎从未跌出过全球半导体企业20强。欧洲半导体产业如今的问题更多在于缺乏新兴企业,主要厂商仍然是过去的几家巨头。

从9%到6%:30年“稳定”的欧洲半导体产业

从1990年到2017年,全球半导体市场从510亿美元增长至了4086.9亿美元。半导体产业在过去30年经历了显著的变迁:个人电子设备对大型计算机的替代带来了市场的变化,半导体厂商也经历着模式上的转变。这也注定了产业内的洗牌。

数据显示,日企的市场占有率也在该年降至了7%。取而代之的是北美企业,其市占率同期由38%提升至49%,在全球十大半导体企业中也占据了半壁江山。

考虑到同期半导体市场惊人的增速以及新晋玩家的崛起,在这样一个周期性兴衰明显的产业,欧洲企业已可谓是表现平稳。

中国半导体投资联盟秘书长王艳辉对21世纪经济报道记者表示,尽管近几年在新兴消费电子方面欧洲半导体企业显得“稍差一些”,但恩智浦、ST等企业在传统领域整体表现“依然强势”。

在他看来,欧洲半导体产业如今的问题更多在于缺乏新兴企业,主要厂商仍然是过去的几家巨头。

聚焦工业和车用半导体 细分市场

出于对移动和个人业务市场的看好,恩智浦曾收购了Silicon Labs蜂窝通信业务。此外,也在家庭应用半导体领域瞄准数字电视、机顶盒等市场,并希望凭借在模拟电视市场的领先优势抢占先机。

但回头看,这些努力都算不上成功。于是,恩智浦先后在2007年、2008年和2010年,将注意力重新放回了自飞利浦时代确立起的优势领域:汽车电子和识别业务。

此外,恩智浦还在2009年出售了其CMOS IP业务,为新的突破点腾出了资金和精力。

“他们依照终端市场,对其所支持的产业进行了审视,判断出车用半导体和工业半导体是在欧洲有着强大存在的两个细分市场。”Jelinek表示,“这就导致了英飞凌、恩智浦和ST都将公司战略发展聚焦在了工业和车用半导体科技上。”

欧洲国家在工业与车用领域早已耕耘相当长时间,拥有厚实的技术基础和实力,这正是欧洲厂商能够保持稳定并在特定领域拥有优势的原因。

受区域标准和法规影响,欧洲公司在建立汽车电子标准方面将继续处于领导地位。“这将使得欧洲半导体厂商在欧洲车用半导体市场上继续保持支配优势。”

革新派

自1960年代集成电路产业兴起以来,一条龙式的自有产品设计、量产与封测的IDM模式曾长期是半导体产业的主流。

进入21世纪后,由于加工工艺和设备成本的上升,许多IDM厂商已逐渐无法通过投资生产线实现收益,而代工厂则可通过为不同客户代工同类产品而实现获益。台积电在这一变革中成长迅速,如今已成为仅次于英特尔和三星的世界第三大半导体厂商。

此外,欧洲半导体厂商在向细分市场调整的过程中,多有“壮士断腕”之举:近年来,他们都曾有过出售旗下部门的记录,其中还不乏较为优势的业务部门。

姚嘉洋指出,英飞凌在2011年出售给英特尔的无线业务部门,如今已为英特尔取得了来自苹果的手机Modem业务订单,打破了高通此前对此业务的“独享”;此外,英特尔也借此致力于发展5G技术。

公司的三大支柱战略之一即是专注于其可以取得领先地位的市场,如车用电子、电源供给、工业功率电子、射频技术和安全等。

“守旧者”

欧洲半导体企业是革新者,但此种革新很大程度上依托于欧洲长期以来在汽车工业等重要领域打下的产业基础。

谈及以5G和人工智能为代表的新兴前沿科技,姚嘉洋坦言,单论5G,欧洲半导体厂商目前显然处于缺席状态,短期来看似乎也不太会有深耕5G芯片市场的打算。

“原因在于5G进入门槛相当高,竞争相当激烈,欧洲半导体厂商也打定主意,更聚焦原有市场并提高其进入门槛,避免其他竞争对手进入。”他表示。

在人工智能和自动驾驶方面,欧洲厂商则不会缺席。“人工智能与自动驾驶彼此相辅相成,自动驾驶已是不可避免的趋势。

并购也是近年来谈论半导体产业所无法忽视的一方面,而欧洲半导体厂商在这一轮整并风潮中大多扮演了较为被动的角色,例如高通正在进行中的对恩智浦的收购、英特尔对原英飞凌旗下的无线业务部门的收购。

最后,小编想和烧友们谈一谈中国半导体产业,在谈前我想先跟大家介绍一下目前全球半导体行业发展前景及中国目前所面临的现状。

全球半导体市场在经过2014年冲高之后,达到3355亿美元,增长9.8%,然而接下来的2015与2016年,己经连续两年处于徘徊期,基本上止步不前。

虽然2017年大大超出市场预期,但这一趋势并不可持续,按产业的周期性规律波动,预计2019年之后可能会有小幅的增长。

原因在于半导体是需求推进的市场,在过去四十年中,推动半导体业增长的驱动力已由传统的PC及相关联产业转向移动产品市场,包括智能手机及平板电脑等,未来将向可穿戴设备、VR/AR设备转移。

所以近期全球半导体业中出现许多大的兼并,表明都在寻找出路,也可以认为半导体业正处于关键的转折期,预示着一场大的变革即将来临。

WSTS 等权威机构纷纷上调 2017 年半导体销售增速。存储器自去年年中开始涨价,成为全球半导体行业复苏的重要力量之一。微控制器、逻辑芯片、模拟芯片、传感器等领域也将实现不同程度的成长。

我们认为,20178年半导体最大的增长品种包括存储器、模拟电路、传感器等,增长区域主要来自亚太(特别是中国)和美国。

对比之下,尽管亚太地区是全球最大的区域性半导体市场(约占 60%),但 2015 年中国半导体产业在全球的份额仅为 4%,低于日本、韩国、欧盟、***等地区。

集成电路进口金额维持在2100~2300亿美元,供需缺口仍然巨大。

国内进口的产品主要包括存储芯片(DRAM、NAND Flash)、处理器(CPU、GPU)、逻辑芯片、微控制器(MCU)等核心通用芯片,高端传感器也依赖进口。

2011~2017 年 8 月中国半导体进出口分析(单位:亿美元)

从2015年下半年开始,全球半导体行业开始进入新一轮景气周期,费城半导体指数和***半导体指数均创出新高,同时呈现出加速上行的趋势。

半导体行业的新一轮景气周期在设备端投资方面的推动效果十分显著。

随着全球半导体新周期的不断推进,我国半导体行业需求持续增长,国产化供给率也在逐步提升。

需求方面,我国半导体产品的总需求自2000年起呈现连年攀升的态势,除2009年经济危机小幅下降之外,其他年份均保持了高速增长,15年内规模增长超过15倍。

供给方面,我国半导体市场供给增长分为两个阶段,第一个阶段是2000年到2010年,总供给与总需求同步增长,国产化基本维持在30%左右。

从2011年开始,逐步进入到国产加速替代阶段,目前国产化率已经上升到45%。

回顾半导体产业的全球格局变化,一次从美国转移到日本,一次由美日转移到韩台,两次转移均与新兴终端市场的兴起有关。

目前,智能手机、可穿戴设备、物联网、汽车电子等下游新兴产品正在为下一次半导体产业的全球迁移准备了土壤,大陆若能进行带动行业洗牌的创新,将有望把握这新一轮半导体产业转移大陆的契机。

-

标题:群“芯”闪耀的半导体行业2008-09-23 0

-

半导体产业能支撑未来的发展2010-02-26 0

-

翌光科技受邀参加中国国际半导体照明论坛,与大咖共商未来产业发展2017-11-03 0

-

中美贸易战对全球半导体产业链的影响2018-08-30 0

-

中国半导体企业要攻守有道2018-11-16 0

-

智慧重庆,2019全球半导体产业博览会欢迎您2018-11-20 0

-

半导体激光器的发展2019-05-13 0

-

云计算产业发展现状及趋势2021-07-27 0

-

看芯片帝国的兴衰,寻中国半导体产业的破局之路2023-02-16 0

-

半导体领域的现状及未来发展 五大市场值得关注2018-01-19 10775

-

SiC功率半导体器件技术发展现状及市场前景2018-05-28 11127

-

我国半导体产业发展现状如何?一窥半导体产业的现状2018-06-07 17474

-

韩晓敏《中国半导体产业发展现状与应用趋势》报告2020-10-10 9429

-

半导体设备行业的发展现状及未来趋势2020-11-01 8221

-

全球与中国半导体熔断器市场现状及未来发展趋势.zip2023-01-13 441

全部0条评论

快来发表一下你的评论吧 !