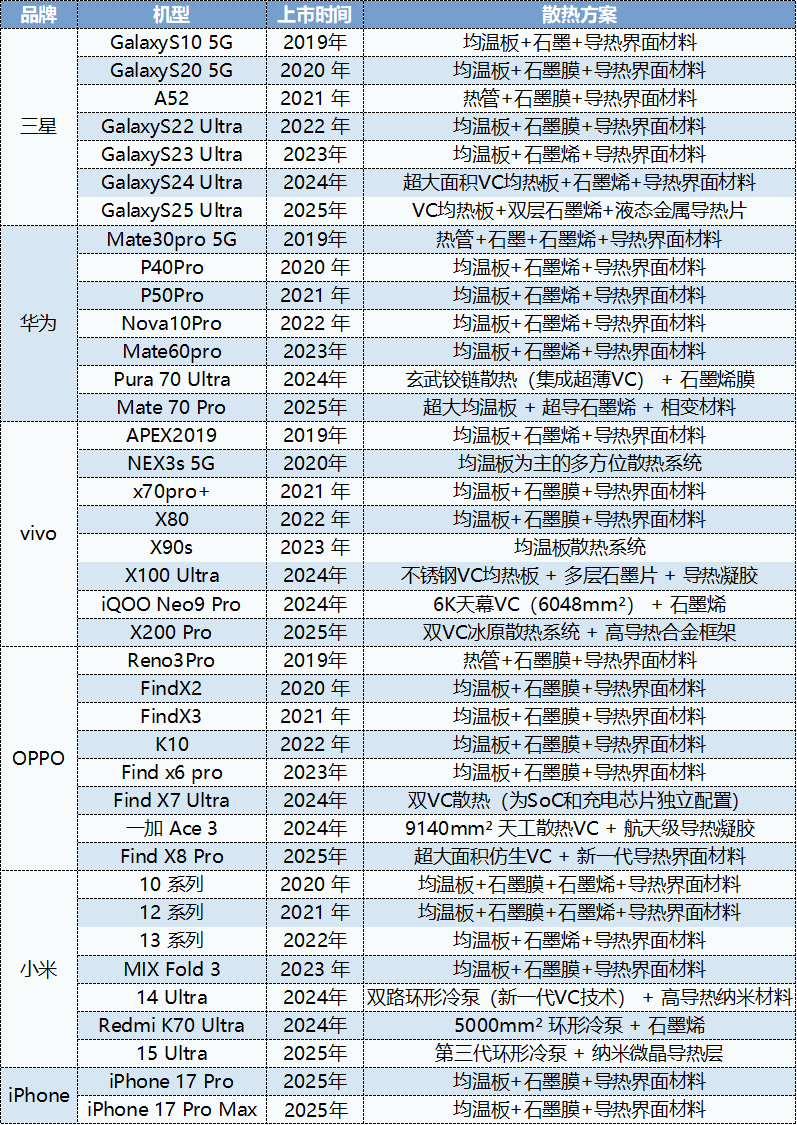

iPhone 17 Pro“弃钛从铝”:散热革命背后的VC均热管崛起(附投资逻辑)

描述

而此前苹果发布iPhone 17 Pro系列,一个令人意外的变化引起了业界广泛关注——苹果放弃了在iPhone 15 Pro和16 Pro系列中备受推崇的钛合金机身,重新回归铝合金材质。

这一看似"倒退"的决策,实则揭示了消费电子行业一个深层次的变革:散热性能正在成为高端设备设计的核心考量因素。

一、iPhone 17 Pro"弃钛从铝"解析:

散热性能与高端质感的战略取舍

1. "弃钛从铝"的核心矛盾

钛合金作为高端材料,以其优异的强度重量比和高端质感,一度成为旗舰手机的标配。然而,根据理想汽车材料负责人的测试数据,钛合金的导热系数仅为铝合金的1/30,这一物理特性在当前芯片性能持续提升的背景下,成为了制约设备性能发挥的关键瓶颈。

随着A19 Pro芯片的推出,其热功耗较前代提升了35%,这使得iPhone 16 Pro钛合金机型在高负载场景下频繁出现降频现象。

苹果供应链内部测试显示,采用6061航空铝合金一体成型机身,配合0.3mm超薄激光焊接VC均热板的iPhone 17 Pro,在4K视频录制30分钟后,机身温度控制在41.3℃,相比前代钛合金机型的48.7℃降低了7.4℃。

更重要的是,在运行《原神》等高性能游戏时,帧率波动从15帧减少到仅2帧,游戏体验得到质的提升。

这一材料变更背后,是苹果对用户体验的重新权衡:当高端质感与实际性能发生冲突时,后者正在占据上风。iPhone 17 Pro的铝合金+VC均热板组合使热传导效率较16 Pro钛合金机型提升20倍,这一数据来自苹果官网技术白皮书,充分证明了散热性能已成为旗舰设备不可妥协的关键指标。

2. 散热性能对比数据:量化分析材料变更的实际影响

为了更直观地理解iPhone 17 Pro材料变更带来的性能提升,通过一系列实测数据来对比两款机型的散热表现:

测试场景 | iPhone 17 Pro (铝合金+VC) | iPhone 16 Pro (钛合金) | 差异率 |

4K录制30分钟温度 | 41.3℃ | 48.7℃ | -15.2% |

《原神》帧率波动 | 2帧 | 15帧 | -86.7% |

A19 Pro持续性能满载 | 输出40分钟不降频 | 22分钟后降频30% | +81.8% |

充电时最高温度 | 38.5℃ | 44.2℃ | -12.9% |

从上表可以看出,iPhone 17 Pro在各项散热指标上均有显著改善。特别是在持续性能输出方面,新机型能够满载运行40分钟而不降频,而前代机型在22分钟后就开始降频30%,这对于需要长时间高性能运行的应用场景(如视频编辑、3D渲染等)来说,意味着工作效率的质的飞跃。

值得注意的是,苹果并非完全放弃钛合金材料。在iPhone 17 Air系列中,苹果仍然采用了钛合金材质,这表明材料选择并非简单的优劣判断,而是基于产品定位的差异化策略。Air系列主打轻薄(机身厚度仅5.6mm),钛合金的高强度特性能够支撑这一设计目标,而性能要求相对较低,散热压力也相应减小。

这种"双轨制"材料策略,展现了苹果对产品线的精细化管理能力,也折射出消费电子设计中的多维决策逻辑:散热性能、结构强度、外观质感、成本控制等因素需要在不同产品定位下进行权衡取舍。

二、散热材料市场概述:

从被动应对到主动布局的战略转变

1. 散热需求爆发驱动市场增长

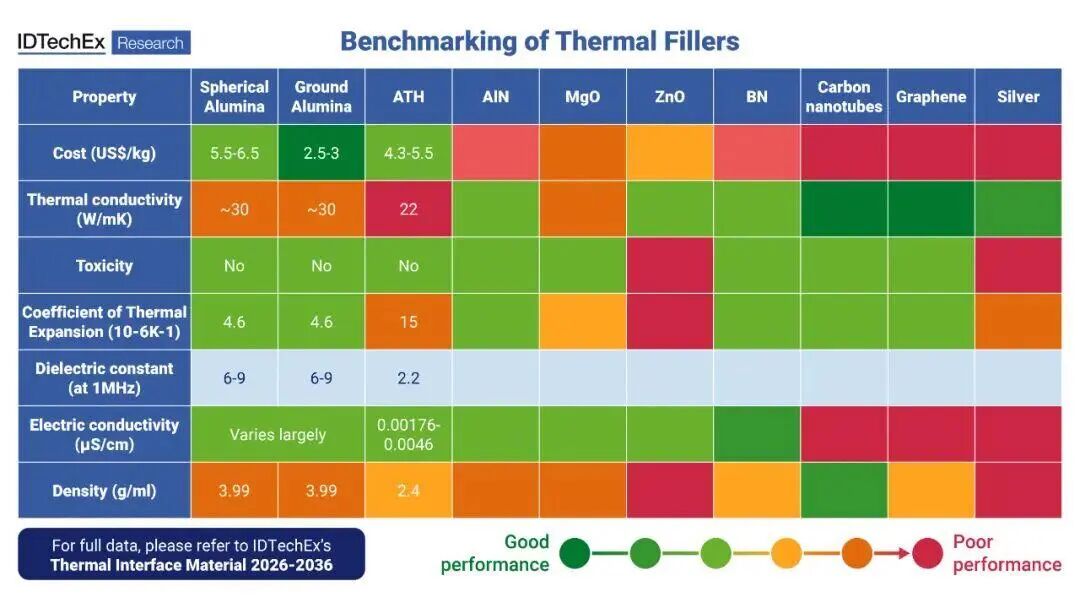

随着5G、AI、高性能计算等技术在消费电子领域的广泛应用,设备功耗持续攀升,散热需求呈现爆发式增长。全球TIM市场正步入一个稳定且高速的增长周期,预计复合年增长率(CAGR)将超过10%,根据IDTechEx预测,到2036年,TIM市场规模有望达到约75亿美元。

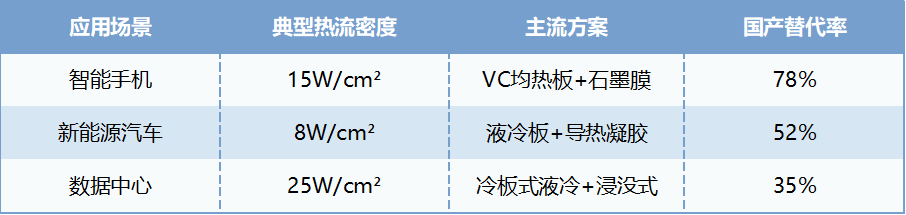

在这一增长趋势中,VC均热板作为高效散热解决方案的代表,正在快速渗透高端消费电子市场。数据显示,VC均热板在高端智能手机中的渗透率从2023年的35%提升至2025年的62%,单机价值量也从3-4美元增至5美元以上。Counterpoint最新报告显示,智能手机散热模块成本占比已从2020年的3.5%上升至2025年的5.8%,散热系统正成为手机BOM成本中不可忽视的组成部分。

散热市场的增长不仅体现在消费电子领域,在新能源汽车和数据中心等高功率密度应用场景中,散热需求同样呈现爆发式增长。

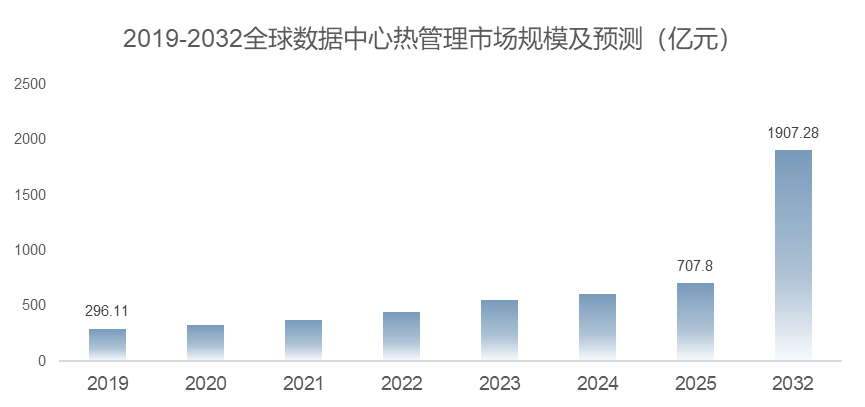

以数据中心为例,2025年全球市场规模达到708亿元。随着大数据算法的普及,数据中心的规模不断扩张,设备密度也在不断攀升。大量高密度设备集中运行产生的高热量,对热管理系统提出了更高要求,从而带动了热管理市场需求的上扬,未来预计以15.21%的年复合增长率增长至2032年的1907亿元。

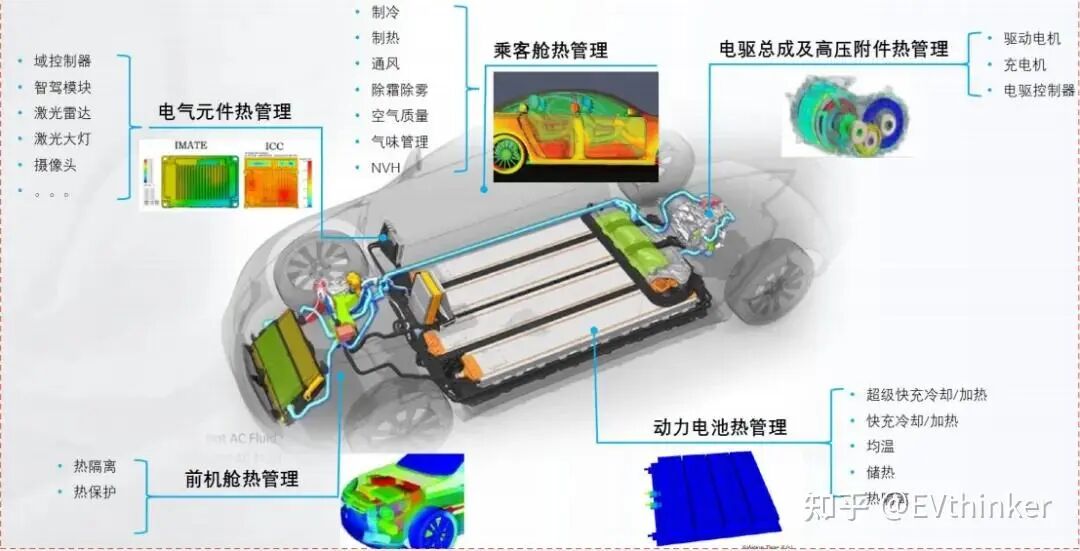

根据Markets and Markets、Statista等机构数据,2023年全球汽车热管理市场规模约580亿美元,其中传统燃油车占45%,新能源车占55%;至2030年,市场规模预计将增至850-900亿美元,年复合增长率约为6-7%,其中新能源车热管理市场因单车价值量提升占比预计将超过70%。

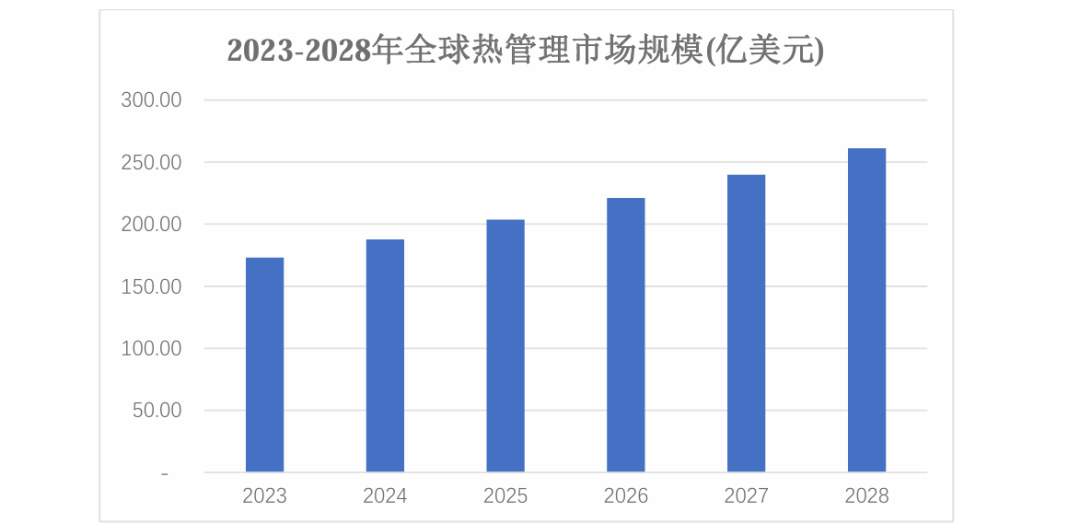

这一趋势表明,热管理已成为多个高技术产业共同面临的关键挑战,也为散热材料企业提供了广阔的市场空间。根据BCC Research于2023年发布的研究报告,2023-2028年,全球热管理市场规模复合增长率为8.5%,市场规模将从2023年的173亿美元增加至2028年的261亿美元。

2. 散热材料体系梳理:从传统到前沿的技术演进

(1)散热原理

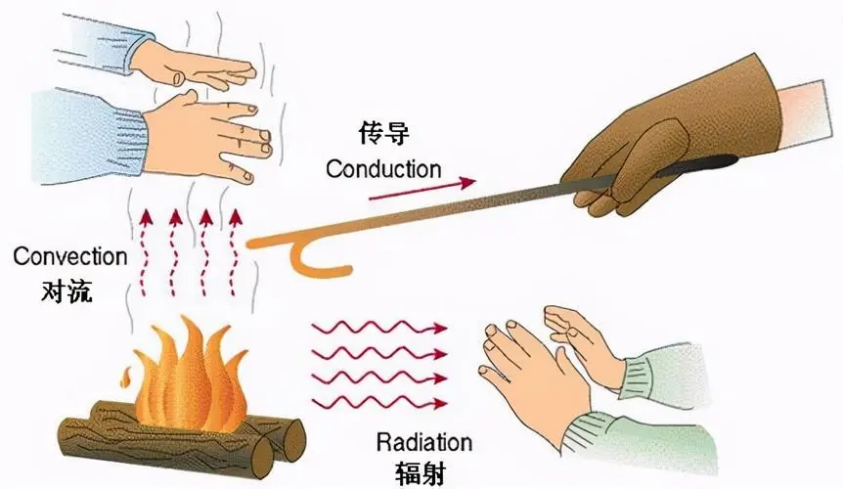

散热的方式有辐射散热、传导散热、对流散热、蒸发散热。

其中传导散热是指热源的热量直接传导或通过与其接触的导热介质以达到散热的一种方式;对流散热通过空气的流动来达到散发热量的一种散热方式;辐射散热将机体的热量以热射线的形式散发给周围温度较低的物体,即散发于低温空气中,称为辐射散热;蒸发散热水分因高温汽化时带走热量而达到散热的一种方式。

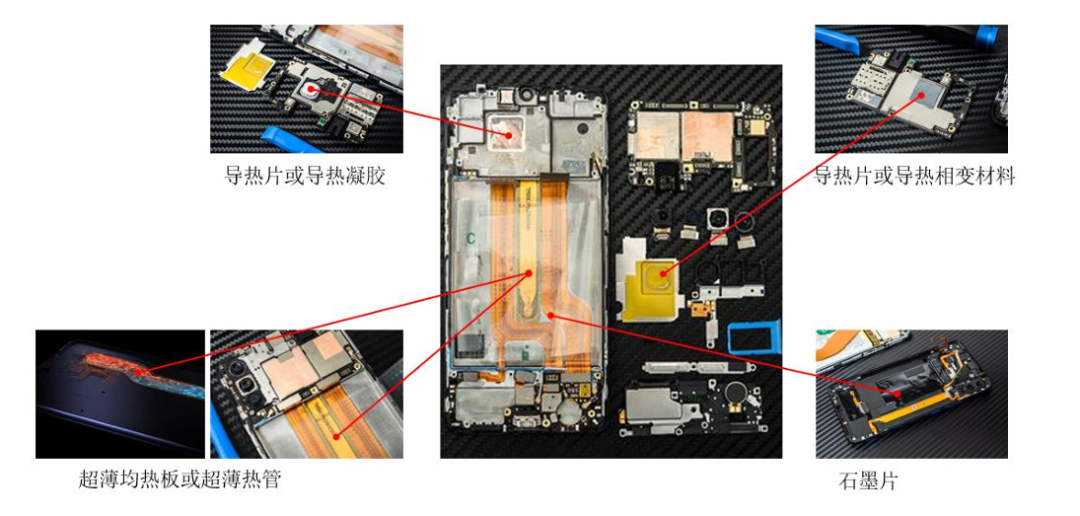

(2)散热材料

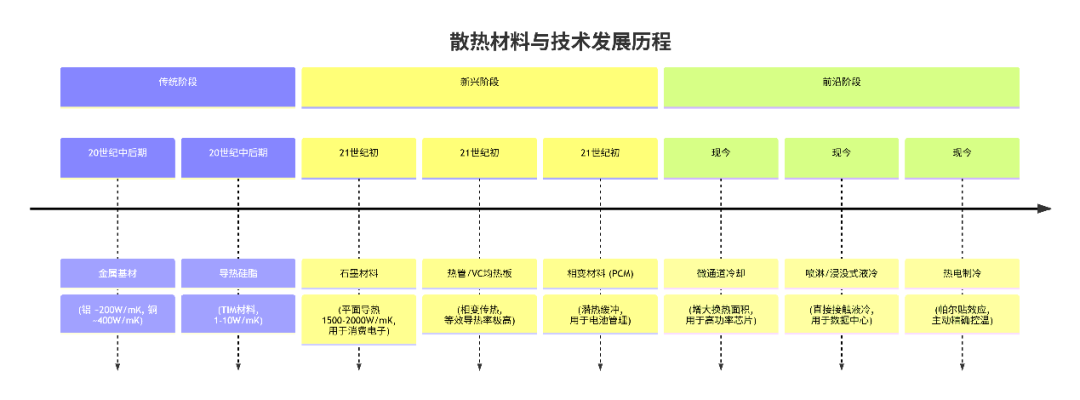

散热材料的发展历程可以划分为三个主要阶段:被动散热阶段、主动散热阶段和智能散热阶段。每个阶段都有其代表性材料和技术方案,共同构成了现代散热材料体系。

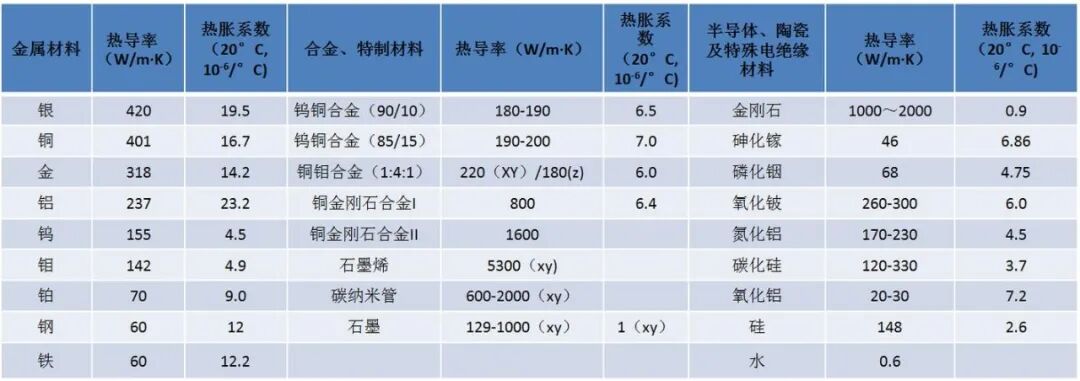

(1)传统散热材料:

——金属基材:铝、铜等高导热金属是最早应用于电子散热的材料。铝合金以其良好的导热性(约200W/mK)、轻量化和成本优势,成为消费电子散热的主流选择;铜则凭借更高的导热系数(约400W/mK)在高功率场景中应用广泛。

——导热硅脂:作为热界面材料(TIM)的代表,导热硅脂填充发热源与散热器之间的微观空隙,导热系数通常在1-10W/mK之间,是解决接触热阻的经典方案。

(2)新兴散热材料:

——石墨材料:包括天然石墨、人工石墨和石墨烯等,具有平面内高导热性(可达1500-2000W/mK)和轻量化特点,被广泛应用于智能手机、笔记本电脑等轻薄设备。

——热管/VC均热板:基于相变传热原理的高效散热解决方案,热管导热系数可达5000-10000W/mK,VC均热板更是高达10000-50000W/mK,是当前解决高热流密度散热的最佳方案之一。

——相变材料(PCM):利用材料在相变过程中吸收/释放大量潜热的特性,实现温度缓冲,在电池热管理等领域有重要应用。

(3)前沿散热技术:

——微通道散热:通过在散热器内部制造微米级通道,增大换热面积,提高散热效率,常用于高功率芯片散热。

——喷淋/浸没式液冷:直接将冷却液接触发热源或完全浸没电子设备,散热效率极高,主要应用于数据中心、超级计算机等场景。

——热电制冷:利用帕尔贴效应实现主动制冷,具有精确控温、无运动部件等优点,但效率较低,主要应用于特殊场景。

根据应用场景的不同,各类散热材料的市场占比也存在显著差异:

从发展历程来看,散热材料的技术演进与芯片性能提升密切相关。随着芯片制程从7nm向3nm乃至更小尺寸发展,单位面积热流密度不断提升,推动散热技术迭代周期缩短至18个月。这种"芯片性能提升-散热需求增加-散热技术升级"的良性循环,正成为推动散热材料市场持续增长的核心动力。

三、VC均热管深度剖析:

原理、市场与产业链全景分析

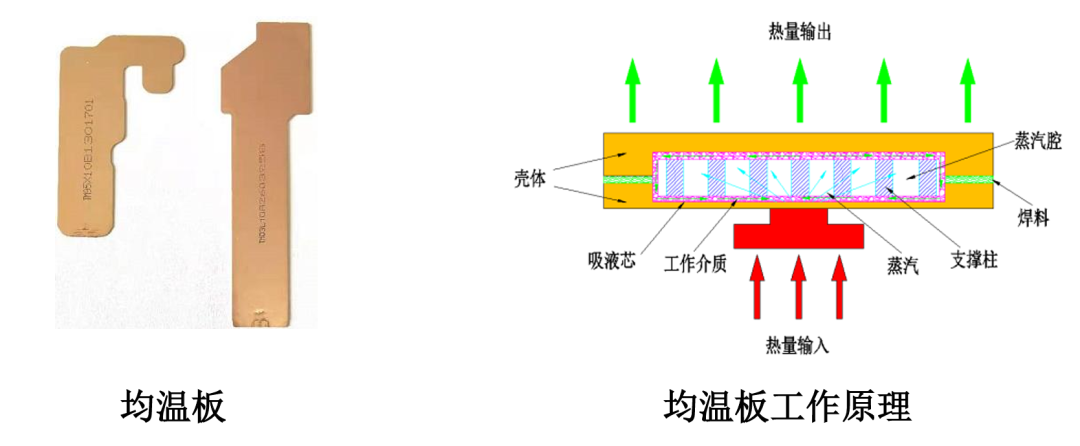

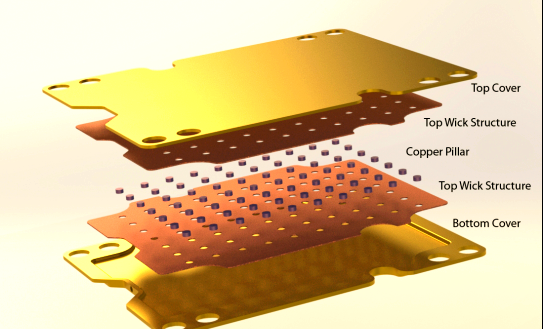

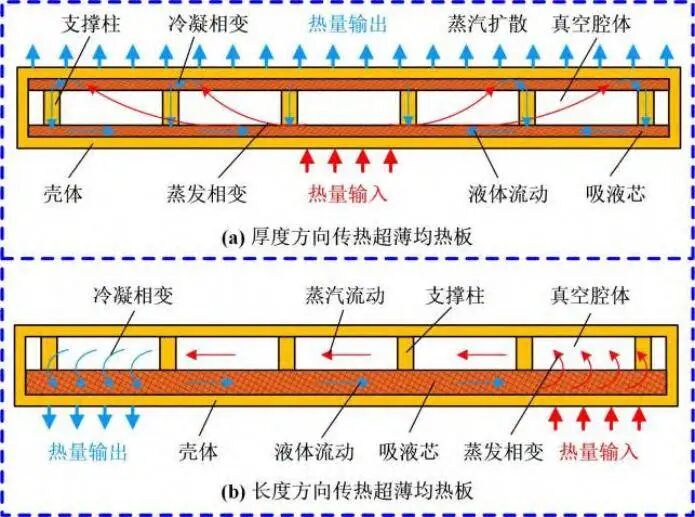

1. 基本原理:相变传热的物理奥秘

VC均热板(Vapor Chamber,真空腔均热板)作为一种高效相变传热装置,其工作原理基于封闭空间内工质的蒸发-冷凝循环。与热管类似,VC均热板利用工质在真空环境下的相变过程实现高效热量传递,但其平面结构设计使其具有更大的散热面积和更均匀的温度分布。

VC均热板的基本结构包括:

——外壳:通常采用紫铜(C1100/C1020)材质,具有良好的导热性能和可加工性

——毛细结构:多层铜网+区域化孔洞设计,提供工质回流的毛细力

——工质:去离子水等低沸点液体,在真空环境下低温即可蒸发

——支撑柱:防止真空腔在大气压下变形,同时增强结构强度

工作过程中,VC均热板的热端吸收热量,使工质蒸发成蒸汽;蒸汽在压差作用下迅速扩散到冷端,释放热量并冷凝成液体;液体通过毛细结构的毛细力回流到热端,完成一个完整的热传递循环。这一过程的导热系数可达10000-50000W/mK,是铜的25-125倍,是铝的50-250倍,展现出卓越的散热性能。

与传统热管相比,VC均热板具有以下优势:

——更大的散热面积:平面结构设计使其能够覆盖更大的热源面积

——更均匀的温度分布:蒸汽在整个腔体内自由扩散,实现温度均衡

——更薄的厚度:现代工艺可使VC均热板厚度控制在0.3-0.5mm

——更灵活的形状:可根据设备内部空间进行定制化设计

根据散热材料技术百科数据,VC均热板的焊接工艺直接影响其性能和可靠性。目前主流焊接工艺包括激光焊接(精度±0.01mm)和分子扩散焊(真空环境下实现原子级结合),良率对比显示:传统钎焊75% vs 激光焊接92%。这一数据表明,先进的焊接工艺对提升VC均热板的生产效率和产品可靠性具有重要意义。

2. 市场规模:高速增长的蓝海市场

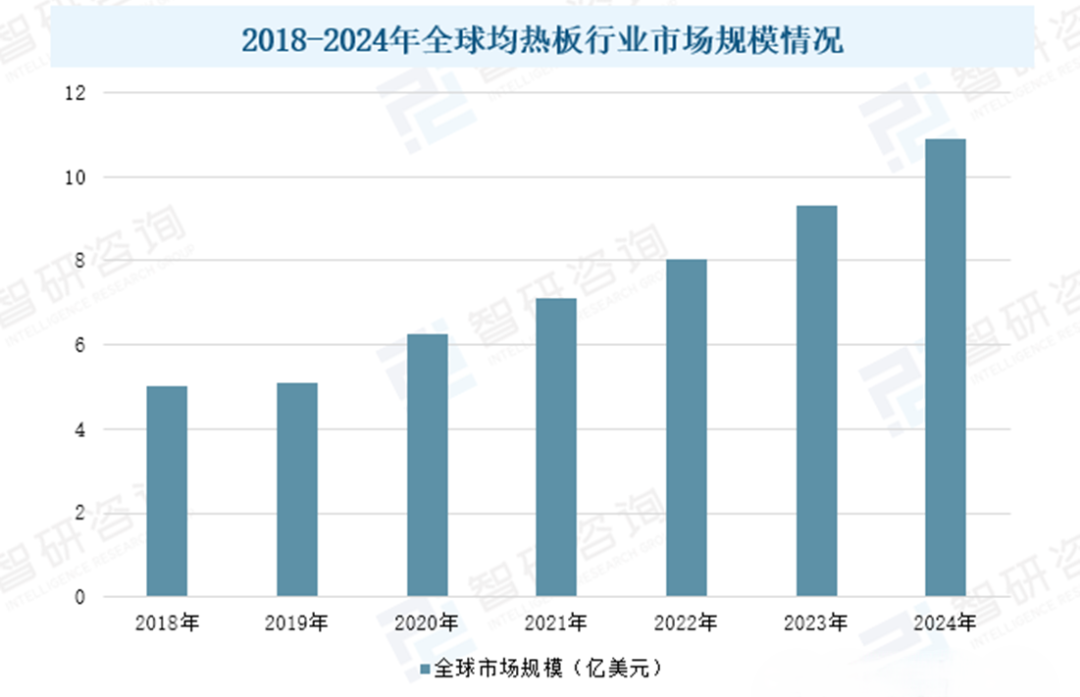

VC均热板市场近年来呈现快速增长态势,主要受智能手机、笔记本电脑、新能源汽车等下游应用领域需求驱动。根据数据显示,2024年,全球均热板行业市场规模为10.89亿美元,同比增加16.72%,2018-2024年CAGR为13.85%。未来,随着技术不断成熟、成本进一步下探,VC有望持续挤占热管、石墨等市场空间。据NTCysd预计,2030年全球均热板市场规模有望达20.79亿美元。

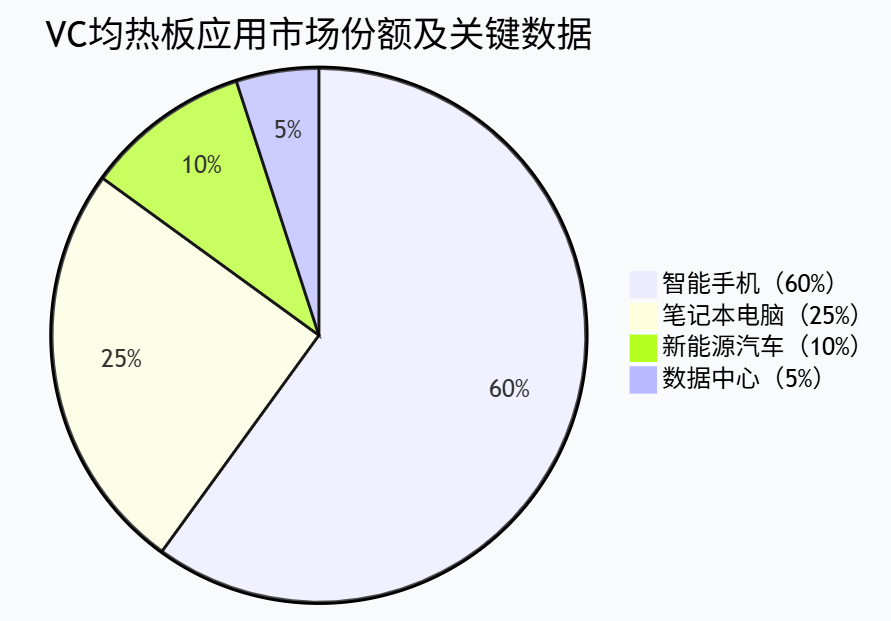

从应用领域来看,智能手机是VC均热板最大的应用市场,占比约60%。随着AI手机渗透率提升,处理器性能和功耗同步增长,VC均热板在高端手机中的渗透率已从2023年的35%提升至2025年的62%。单机价值量也从3-4美元增至5美元以上,市场规模扩张同时,产品价值也在不断提升。

笔记本电脑是VC均热板的第二大应用市场,占比约25%。随着轻薄本性能提升和游戏本热功耗增加,VC均热板在笔记本领域的应用也在快速增长。飞荣达作为华为笔记本VC主力供应商,其笔电单机价值可达8-10美元,远高于手机领域。

新能源汽车是VC均热板最具潜力的新兴市场,占比约10%。随着电动化程度提高和快充功率增大,电池热管理需求日益迫切。数据显示,2025年全球新能源汽车电池包液冷板需求将达到1200万套,为VC均热板提供了广阔的应用空间。

数据中心作为高功率密度应用场景,虽然目前VC均热板占比仅5%左右,但随着冷板式液冷渗透率从2023年15%提升至2025年40%,单机柜散热成本增加1.8万元,这一市场也展现出强劲的增长潜力。

从区域分布来看,中国已成为全球VC均热板最大的生产和消费市场,占全球市场份额的45%以上。这主要得益于中国完善的电子制造产业链和快速发展的消费电子市场。苏州天脉、飞荣达、中石科技、瑞声科技、深圳垒石等国内企业已在全球市场占据重要地位,合计占据全球市场45%份额。

3. 竞争格局:国内外企业同台竞技

VC均热板产业已形成较为清晰的竞争格局,根据企业规模、技术实力和市场定位,可大致分为三个梯队:

(1)第一梯队:国际巨头

——日本双叶:全球VC均热板龙头企业,技术领先,客户覆盖苹果、三星等国际一线品牌

——台湾奇鋐:深耕散热领域多年,在笔记本VC市场占有率高,客户包括戴尔、惠普等

——美国Boyd:多元化热管理解决方案提供商,VC产品主要应用于高端服务器和航空航天领域

(2)第二梯队:国内领先企业

——苏州天脉:2024年收入为9.43亿元,是国产VC头部厂商,三星为第一大客户,其中23年占比三星19%,vivo 7%,ELENTEC 7%,华茂电子5%,HW5%;苏州天脉在Mate70散热板份额50%,同时公司已进入苹果供应链,成为iPhone 17均热板四家竞标供应商之一。

——飞荣达:华为笔记本VC主力供应商,笔电单机价值8-10美元,2024年新能源汽车散热业务营收增长42%。公司凭借在电磁屏蔽和热管理领域的技术积累,已形成"材料+组件+系统"的完整产品线。

——中石科技:石墨膜市占率32%,正在拓展VC磨切环节,北美大客户份额提升至18%。公司以合成石墨材料为基础,正向高附加值的热管理系统集成方向发展。

——瑞声科技:作为iPhone 17 Pro系列VC均热板的独家供应商,其超薄VC 模组(厚度≤0.3mm)已通过苹果认证,采用铜合金腔体与水基工质,热传导效率达8000W/mK,较石墨烯提升5倍以上。该产品单机价值量约8美元(较石墨烯方案提升5倍),预计2025年相关营收超20亿元。此外,瑞声科技的玻塑混合镜头技术亦有望同步导入iPhone 17 Pro高端机型,形成双增长极。

第三梯队:新兴创新企业

——富信科技:微型VC产品用于AR眼镜,2024年营收1.2亿元(CAGR 65%),正在申报科创板。公司专注于可穿戴设备散热解决方案,产品已应用于多家AR/VR头部企业。

——赛诺高德:切入苹果供应链,其高精密金属蚀刻技术(公差±5μm)和真空焊接工艺可实现VC腔体加工良率95%(行业均值85%),成本较竞品低15%。开发的VC+石墨片复合散热方案已通过苹果认证,应用于iPhone 17 Pro Max,单台价值量约12-15美元,预计2025年第三季度量产交付。赛诺高德在全球超薄VC蚀刻件市场占据50%份额,技术壁垒显著。

从市场份额来看,国际巨头在高端市场和苹果供应链中仍占主导地位,但国内企业在安卓阵营和中高端市场已形成较强竞争力。随着技术积累和客户拓展,国内企业正逐步向第一梯队发起挑战。

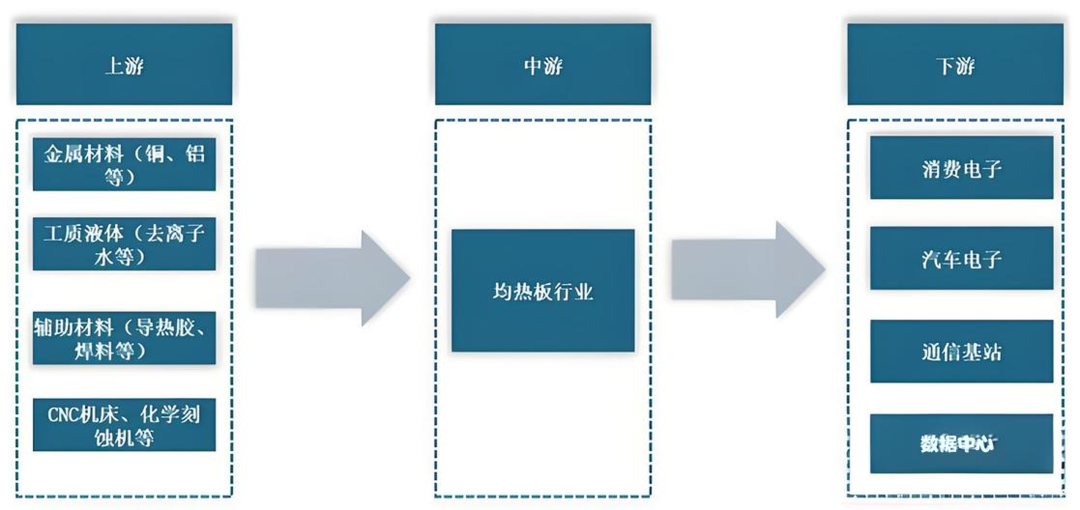

4. 产业链:从原材料到终端应用的完整图谱

VC均热板产业链可分为上游原材料供应、中游制造加工和下游应用三个环节,各环节特点如下:

(1)上游:原材料与核心部件

——铜材:VC外壳主要材料,要求高纯度、高导热性,主要供应商包括日本三菱、德国KME等

——毛细结构材料:铜网、烧结铜粉等,日本住友占据全球60%份额

——工质:去离子水、甲醇等低沸点液体,技术门槛相对较低,国内供应商较多

——焊接设备:激光焊接机、扩散焊设备等,德国通快激光焊机占据高端市场主导地位

上游环节技术壁垒高,特别是高精度毛细结构和先进焊接设备,国内企业仍依赖进口,构成产业链短板。

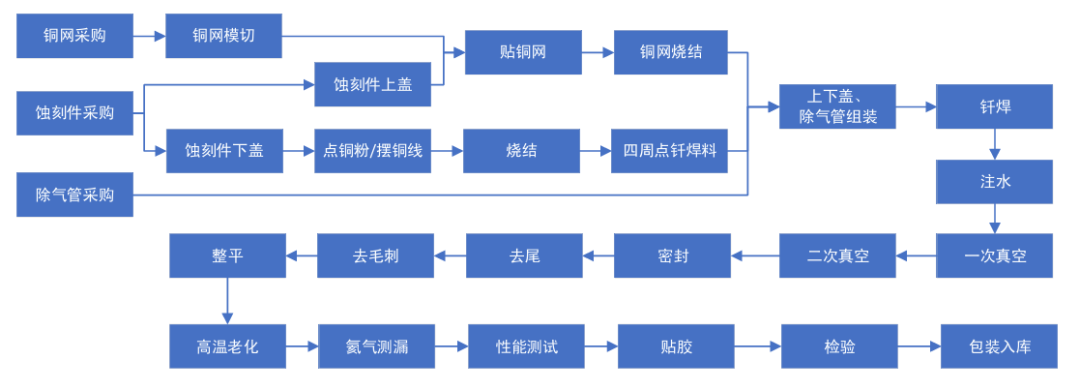

(2)中游:VC均热板制造

——VC设计:根据应用场景需求设计腔体结构、毛细结构和支撑柱布局

——成型加工:铜板切割、冲压、蚀刻等工艺

——毛细结构制备:铜网烧结、粉末烧结等工艺

——焊接封装:激光焊接、扩散焊等工艺,确保真空密封性

——注工抽真空:注入工质并抽真空,完成最终封装

中游制造环节是国内企业最具优势的领域,苏州天脉、瑞声科技、深圳垒石等企业已形成规模化生产能力,工艺水平接近国际先进标准。

(3)下游:应用领域

——消费电子:智能手机、笔记本电脑、平板电脑、游戏主机等

——通信设备:基站、服务器、路由器等

——新能源汽车:电池包、电机控制器、车载充电机等

——工业设备:变频器、UPS电源、工业控制设备等

下游应用领域广泛,不同场景对VC均热板的需求特性各异,推动了产品的差异化发展。例如,智能手机要求超薄化(0.3-0.4mm),而服务器则更注重高热流密度(>100W/cm²)下的散热性能。

从产业链价值分布来看,上游原材料和核心设备占VC均热板总成本的40%左右,中游制造占35%,下游应用环节占25%。随着国内企业向产业链上游延伸,未来价值分布有望发生变化。

5. 技术难点:突破瓶颈的关键路径

尽管VC均热板技术已相对成熟,但在超薄化、高热流密度散热、大规模生产等方面仍面临诸多技术挑战,这些难点也是国内企业需要突破的关键领域:

(1)超薄化工艺

随着消费电子设备向轻薄化发展,VC均热板的厚度要求越来越高。目前主流产品厚度已从早期的0.8mm降至0.4mm,苹果iPhone 17 Pro采用的VC均热板更是达到0.3mm的超薄水平。超薄化带来的主要挑战包括:

——结构强度不足:厚度减小导致腔体抗压能力下降,易在大气压下变形

——毛细结构设计难度增加:薄型空间内如何保证足够的工质回流能力

——焊接工艺要求提高:薄壁材料焊接易变形、穿孔,良率控制难度大

(2)微通道结构设计

微通道是VC均热板的核心部件,其设计直接影响工质蒸发、冷凝和回流的效率。主要技术难点包括:

——毛细力与流动阻力平衡:毛细结构需要提供足够的毛细力驱动工质回流,同时又不能产生过大的流动阻力

——区域化设计:根据热源分布特点,在不同区域设计不同密度的毛细结构,优化整体散热效果

——制造工艺一致性:微米级结构的加工精度要求高,批量生产时的一致性控制难度大

(3)大规模生产工艺

随着VC均热板在消费电子中的普及,大规模生产成为必然要求,主要挑战包括:

——自动化水平低:传统VC生产依赖大量人工操作,效率低且一致性差

——检测手段有限:真空度、工质填充量等关键参数的在线检测难度大

——良率控制:焊接密封性、毛细结构一致性等因素影响产品良率

国内领先企业正在推进生产自动化改造,引入机器视觉检测、激光焊接自动化设备等,良率从早期的70%左右提升至目前的90%以上。

上游材料与设备依赖

尽管国内企业在中游制造环节已取得长足进步,但上游关键材料和设备仍依赖进口:

——高纯度铜材:日本三菱等企业的氧-Free高导铜材性能优异,国内产品差距明显

——毛细结构粉末:日本住友的球形铜粉粒径均匀、流动性好,国内产品一致性不足

——精密焊接设备:德国通快的高精度激光焊机在稳定性和精度方面具有优势

解决上游材料和设备依赖问题,需要国内企业加大研发投入,同时也需要政策支持,如工信部《新材料产业发展指南》将高效热管理材料列为重点,对VC均热板企业给予研发费用加计扣除优惠(最高175%)。

四、散热材料未来发展方向:

技术演进与跨领域应用

未来的散热材料发展将围绕“更高效率、更小空间、更多功能、更低成本”的核心矛盾展开,具体呈现以下几大趋势:

1、高性能化与复合化

超高热导率材料:传统导热硅脂(~3W/mK)和石墨片(~1500W/mK)已接近瓶颈。未来将会聚焦在于人工合成金刚石(>2000W/mK)、立方氮化硼(c-BN)及高品相氮化铝(AlN)陶瓷等超高导热材料的低成本规模化制备技术。

复合材料的深度开发:通过将高导热填料(如石墨烯、碳纳米管、氮化硼纳米片)与聚合物基体(环氧树脂、硅橡胶)复合,实现“1+1>2”的效果。关键在于解决填料的分散性、界面相容性和取向调控问题,最大化热导通路。

2、主动与被动散热融合

嵌入式冷却(Embedded Cooling):将微流道、均热板(VC)直接集成到芯片封装内部或PCB板中,实现“点对点”精准散热。这是解决下一代芯片“热密度”问题的终极方案之一。

材料与器件的结合:例如,将热电制冷(TEC)片与高导热垫片结合,实现对局部热点(Hot Spot)的主动快速降温。

3、超薄化与柔性化

消费电子(如折叠屏手机、AR/VR眼镜)和可穿戴设备要求散热材料在极薄(<0.1mm)状态下仍保持优异性能。超薄均热板(Ultra-thin VC)、金属基复合材料和柔性相变材料(PCM)是重点方向。

4、智能化与功能一体化

热管理材料的智能化:开发能够根据温度变化自主调节导热系数(如通过相变)的“智能”材料。

多功能集成:除了导热,还赋予材料其他功能,如电磁屏蔽(EMI Shielding)、绝缘、减震等,满足设备内部高度集成化的需求。

5、工艺革新与低成本化

降本是规模化应用的关键。需关注那些能通过工艺创新(如CVD法制备石墨烯的优化、新型烧结工艺、卷对卷制造)大幅降低高性能材料生产成本的团队。

此外,VC均热板等高效散热材料的应用领域正在不断扩展,从消费电子向新能源汽车、数据中心、工业设备等多个领域渗透,展现出广阔的市场前景。

消费电子:AI驱动下的散热升级,主要来自AI手机普及、5G/6G应用、游戏手机/高性能笔记本、AR/VR设备。预计到2025年,全球智能手机VC市场规模将达到38亿美元,年复合增长率超过20%,成为VC均热板最大的应用市场。

新能源汽车:电动化与快充的双重驱动。数据显示,2025年全球新能源汽车电池包液冷板需求将达到1200万套,国内厂商已突破200μm超薄焊接工艺,为VC均热板在新能源汽车领域的应用奠定了技术基础。

数据中心:高密度计算下的散热革命。IDC预测,到2025年,全球数据中心散热市场规模将达到120亿美元,年复合增长率超过15%。其中,冷板式液冷渗透率从2023年15%提升至2025年40%,单机柜散热成本增加1.8万元。

工业设备:高可靠性需求下的稳定增长。虽然工业设备市场增速不及消费电子和新能源汽车,但由于其高可靠性和高附加值特点,仍为VC均热板提供了稳定的市场空间。

航空航天:极端环境下的散热挑战。航空航天领域对散热材料的要求最为苛刻,需要在极端环境下保持稳定性能,VC均热板在这一领域的应用主要集中在卫星热控、航空电子、导弹制导系统。

五、VC均热管投资标的选择

在一级市场寻找项目时,应重点关注:

——“专精特新”属性:是否在某一细分领域(如超薄VC、服务器VC、车规级VC)做到了技术领先?

——客户结构:是否已切入头部终端品牌或模组厂供应链?客户质量比短期营收更重要。

——技术延展性:纵向:能否从VC制造向上游材料(如高性能铜合金、石墨烯复合毛细芯)延伸,提升利润率?横向:能否具备提供“VC+热管+导热材料+模块”的全套散热解决方案的能力?单一部件供应商价值会被挤压。

——团队背景:核心团队是否具备材料、物理、机械等专业背景及多年的产业经验?

——量产与良品率:是否具备规模化、自动化生产能力?良品率是能否盈利的核心。

六、散热材料投资逻辑

散热材料投资的核心是投“早”、投“新”、投“核心技术壁垒”,而非成熟的规模化产能。

1、投哪(Where to Play?)

(1)下一代超高导热材料

重点:人工金刚石散热片、氮化硼纳米片增强复合材料、高品相氮化铝陶瓷基板。

逻辑:这些材料是突破现有导热极限的关键,主要面向高频通信(GaN/SiC射频器件)、高功率激光器、先进封装(HBM、CoWoS)、航空航天等超高功率密度场景,价值量高,技术壁垒极深。

(2)先进均热与嵌入式冷却解决方案

重点:超薄均热板(VC)、芯片级微通道冷却液、嵌入式均冷层。

逻辑:直接解决顶级算力芯片(CPU/GPU/ASIC)的“热障”问题,是AI服务器、高性能计算、自动驾驶芯片的必需品。市场增长确定性强,但技术难度大,良率是关键。

(3)多功能复合型材料:

重点:导热-电磁屏蔽一体化材料、导热-结构增强一体化材料。

逻辑:满足终端设备“轻薄短小”和集成化趋势,能帮助客户简化设计、节省空间、降低综合成本。具备“卖解决方案”而非“卖单一材料”的潜力,客户粘性更强。

(4)革命性工艺与装备:

重点:低成本制备高性能导热填料(如高质量石墨烯、氮化硼)的原创工艺、用于生产超薄VC的先进焊接/蚀刻装备。

逻辑:拥有核心工艺和装备know-how的公司,不仅能自己生产优质产品,还可能通过技术授权或装备销售建立更宽的护城河和多元收入模式。

2、怎么投(How to Pick?)

在面对早期项目时,应构建一套全方位的评估体系:

(1)技术壁垒与团队背景(核心中的核心):

团队:创始人及核心技术人员是否具备材料科学、物理、化学等领域的顶尖学术或工业背景?是否来自知名实验室或行业龙头?技术背景过硬是前提。

技术独创性:技术是简单的模仿改进,还是基于底层原理的创新(如独特的界面修饰技术、创新的材料结构设计)?是否有专利护城河(关注发明专利数量和质量,而非实用新型)?

可量产性:实验室性能与中试/量产性能的差距有多大?团队是否具备工程化思维和工艺放大能力?这是科学家创业最容易失败的环节。

(2)市场潜力与客户验证:

目标市场:技术是面向一个利基市场(如军工)还是广阔市场(如消费电子)?市场天花板有多高?

客户进展:是否有行业头部客户的送样、测试验证或小批量订单?客户的反馈和评价如何?这是技术可靠性的最佳证明。

产品-市场匹配(PMF):其产品是否能解决客户真正的“痛点”(而非“痒点”)?是否具备明确的性能、成本或可靠性优势?

3、竞争格局与差异化:

清晰认知其在全球和国内竞争格局中的位置。 对比国际巨头和国内上市公司(如中石科技、天脉、思泉、飞荣达),它的差异化优势是什么?是性能更优、成本更低还是应用独特?

-

博威合金推出高性能VC均温板材料,破解AI手机散热难题2025-09-09 700

-

今日看点丨苹果iPhone 17系列全面涨价;Arm 2026 财年第一财季营收达 10.5 亿美元2025-07-31 1896

-

电脑的散热设计2025-03-20 1015

-

华为Mate 70 Pro+高亮钛背后的材料工艺故事2024-12-25 2247

-

安卓散热技术领先,苹果iPhone 17系列终迎散热变革2024-09-03 1978

-

散热技术的演进 | 热管、VC(Vapor chamber)2024-08-01 3872

-

热管理需求显著增加!VC和热管的优势在哪里?2024-07-12 1656

-

热管与vc均热板的应用对比!2024-06-26 3892

-

深入解析相变器件原理及超薄均热板电池应用2024-05-31 7699

-

5G通信散热的VC及绝缘导热透波氮化硼材料2024-04-02 2100

-

热管和VC均热板的应用区别2023-12-07 4738

-

iPhone 14 Pro/Max将采用VC散热系统2021-01-15 2775

-

手机散热新突破:欧菲光成功研制出0.3mm超薄VC均热板2020-12-07 4277

-

热管原理进化之VC均热板的散热原理2020-08-24 37807

全部0条评论

快来发表一下你的评论吧 !