分析台湾偏光片行业三巨头的兴衰史为大陆企业提供借鉴

电子说

描述

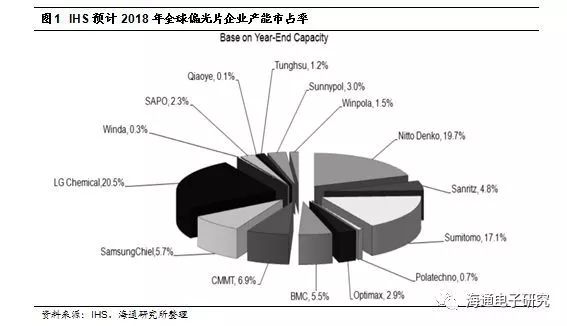

从全球偏光片产能分布来看,日本、***、韩国依然占据了主要份额。根据IHS的预测,2018年***三大偏光片厂奇美材料、明基材料、力特光电合计占据全球产能的15.3%。相对大陆企业,***偏光片发展更早,主要企业乘***本土面板企业崛起之势而壮大,同时也受到原材料未能自给的局限性,发展历程对于大陆企业具有较强的参考价值,我们这篇专题希望通过分析***偏光片行业三巨头的兴衰史为大陆企业提供借鉴。

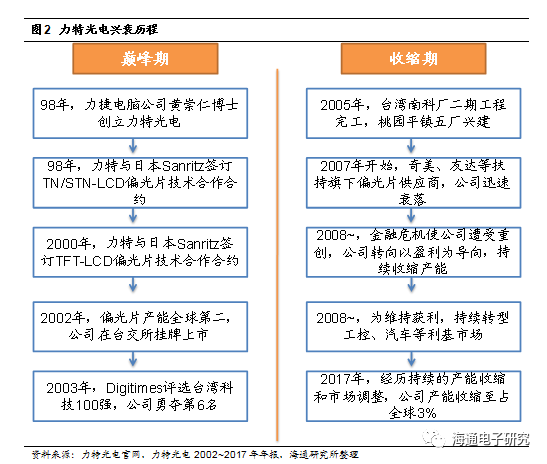

三大巨头中力特光电成立时间最早,1998年在***桃园成立,2002年在***交易所上市。98年力特光电成立初期即透过与日本株式会社Sanritz的技术合作与策略联盟,充分掌握Sanritz偏光板的生产技术,在短短1年时间完成技术转移并实现量产。同时,仅仅花了4年的时间,力特光电在2002年便成为***第一、全球第二的偏光片供应商。而后,力特光电借力***面板产业的高速发展,营收规模迅速壮大,在***市场的占有率也持续上升。但2007年后,面板厂逐渐扶持自身偏光片厂,明基材料、奇美材料崛起,同时力特光电面临巨大的价格波动以及激烈的市场竞争,为保盈利逐步避开大尺寸竞争红海并转移至工控、车载等利基市场。

1.1 最早承接日本技术,受益***面板崛起,进口替代日本偏光片巨头份额

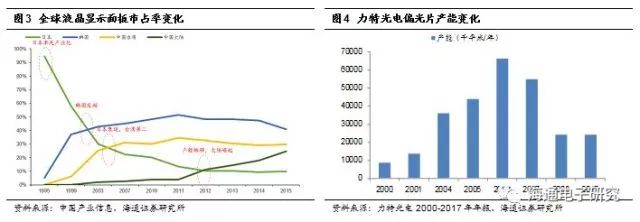

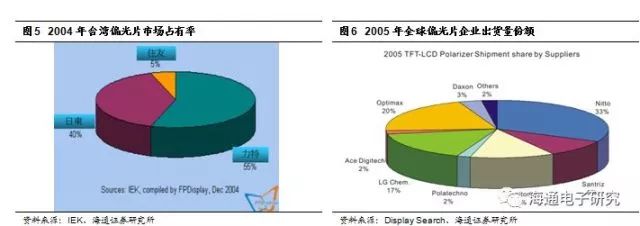

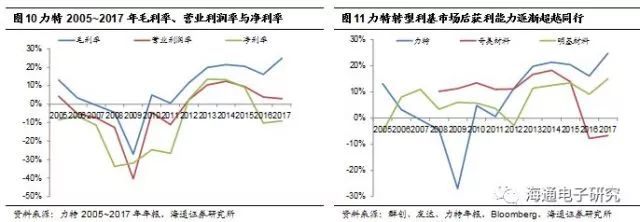

1998~2006年是力特光电由崛起到鼎盛的时期,受益***面板行业崛起,公司高速成长。2000年以来,***以奇美、友达、中华映管等为代表面板厂迅速崛起,***面板行业市占率由2000年起步阶段迅速上升至2005年的全球占比30%左右,为上游偏光片行业带来了巨大的成长机遇。***面板起步阶段,偏光片主要由日东、住友等日本本土厂商或其在***的设厂供应,此后,***面板产业腾飞,力特抓住机遇持续扩产,同时也实现在***本土市场对日东、住友等的替代,2004年力特光电在***偏光片市场占据了56%的份额,超越日东、住友之和。这一时期,力特加速扩产,产能由2000年的860万平方米扩充至2006年的6600万平方米(位居全球第二),营业收入也由2000年的13亿台币增长至2006年的213亿台币,CAGR+59%。

2005、2006年附近,力特发展至巅峰时期,年产能扩充至5000平米以上,无论是产能还是出货市占率,均位居全球第二、***第一。

1.2 面板厂转单in house厂商,公司苦于没有“富爸爸”陷入衰退泥潭,举债扩张过猛进一步“陷入泥潭”

2007~至今,台系面板厂逐渐将偏光片转单至in house厂商,公司持续丢单。面板行业具有典型的“液晶周期”:新需求导致产能扩充——>供给过剩——>价格下降、盈利恶化——>产能收缩——>价格企稳、盈利改善——>投资加剧。而偏光片占据LCD材料成本的10%左右,当面板行业景气度低迷时偏光片自然成为厂商成本控制的重点。从图8也能看出,我们选择***面板前两大巨头群创和友达,力特毛利率与两者毛利率整体趋势非常接近,也能说明偏光片企业盈利受下游面板企业盈利影响较大。

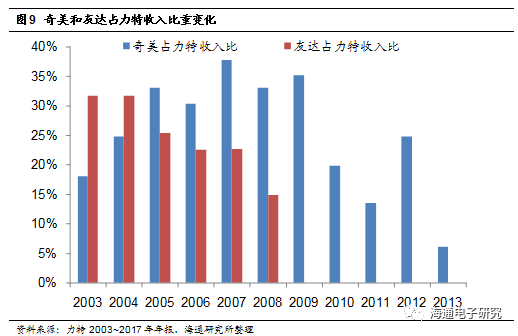

***的面板大厂奇美(群创)和友达自2007年开始,慢慢扶持自身的偏光片材料企业奇美材料和友达材料,增加inhouse厂商供给比重。而缺少“富爸爸”的力特光电,慢慢被奇美和友达排挤出局。我们梳理力特历年销货客户结构的变化,明显的看到奇美、友达都从高点的30%以上份额下降至不足5%,而明基材料、奇美材料则在这一时期迅速成长,持续承接来自“富爸爸”面板厂的转单。

除了客观层面下游转单因素之外,力特自身扩张过猛、举债过高也是命运转折的重要因素。其中,较为经典的挫折是2005年时任力特董事长赖大王在未与奇美签约之下,便向银行借款 150 亿元巨款,在南科建置新厂,打算就近供货给奇美在南科的面板厂,计划拿下更多订单。但后来奇美不仅没有如赖大王预料增加更多订单,反而还大挖力特光电墙脚,设立偏光板厂奇美材,让力特光电的南科厂投资血本无归。至此,力特光电元气大伤,董事长也更换为赖大王的老师赵寄蓉。但没多久后,恰逢2007年金融危机,力特光电经营上更加受挫。力特也成为金融危机期间***第一家申请债务协商的上市公司。

1.3 中大尺寸领域持续收缩,全方位转型利基市场谋求获利,经营策略渐趋保守

逐步收缩产能、调整客户结构、转型利基市场以图获利。力特自身也意识到前期被大客户友达、奇美“牵制”太大,且in house趋势下继续抱紧两大面板厂会使其陷入逐渐被边缘化的处境,因此持续寻求客户结构、产能、产品方面的策略调整以维持获利能力。

产能方面,结合我们在图4所示,力特逐渐从高点的6000万平米/年以上产能收窄至2400万平米/产能,退出全球一线偏光片供应商。另外,公司也大幅度缩减人事,从高峰时期的4000多人缩减至600多人,控制费用。客户结构方面,初期奇美、友达占据了力特收入的60~70%比重,经过下游持续多元化,当前力特订单客户40多家(大陆、***、日本客户约分别占比70%、20%、10%),前三大客户收入贡献已不超过30%。产品结构方面,力特逐渐策略性降低竞争较为激烈的中大尺寸偏光片领域,TV和Monitor偏光片在2013年约占据公司营收的7成,到2017年已经下降至不到3成,车载用的偏光片比重已上升至25%左右。展望后续,力特董事长赵寄蓉表示仍将积极转型,聚焦车载偏光片等特规应用市场以及中小尺寸手机、平板应用、保护贴、工控等利基型产品,希望避开大尺寸面板红海市场。

2.1 有“富爸爸”支持,迅速超越力特光电

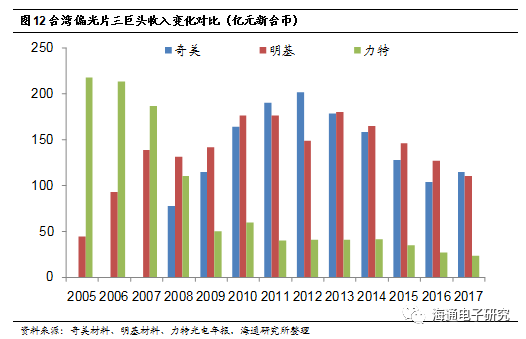

我们在1.1中就提到,面板厂出于成本及供应链安全考虑,着力加强上下游in house协同机制,面板厂奇美拒绝力特南科厂供应反而挖角力特组建奇美材料是最经典的例子。在面板厂的支持下,奇美材料和明基材料2007~2012都经历了快速的成长期,其中奇美材料营收规模在2009年、明基材料在2008年超越力特,此后力特与二者差距持续拉大,***偏光片市场长期由奇美材料、明基材料占据前二的位置。

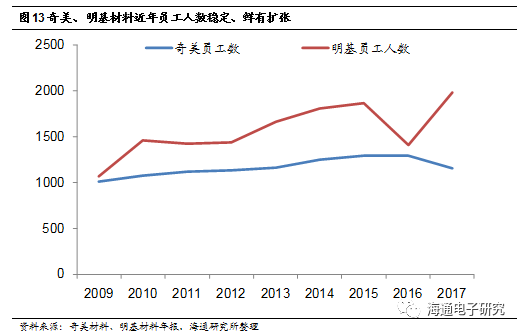

随着2012年***面板产业进入成熟期,新投产线步伐放慢,同时加上偏光片行业竞争加剧,价格迅速下降,奇美材料、明基材料也步入了“盈利挣扎的泥潭”。工厂人数也能印证公司发展当前面临的瓶颈,从2010年以来,明基材料、奇美材料都保持了较为稳定的员工数量。

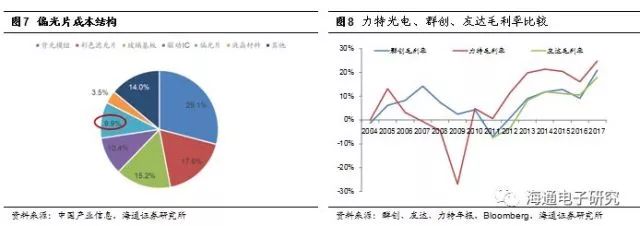

2.2 ***市场趋于成熟,偏光片龙头受原材料(汇率)、价格(供需)双重压力

明基材料、奇美材料进入稳定阶段也与***偏光片行业的产业链特点密不可分,偏光片行业上游原材料如TAC膜、PVA膜等多进口自日本Fujifilm、Minolta等光学膜材料企业,而这些光学膜材料约占据偏光片整体成本的60%左右,因此,***偏光片企业盈利受日元汇率影响巨大。下游***本土面板厂商扩张步伐放慢,甚至面临严峻的价格竞争逐渐呈收缩态势,进一步压缩偏光片企业盈利空间。

因此,***偏光片企业上游材料受制于人、下游本土需求又较为乏力,通常偏光片价格波动、日元汇率波动都会给企业盈利带来较大的挑战。

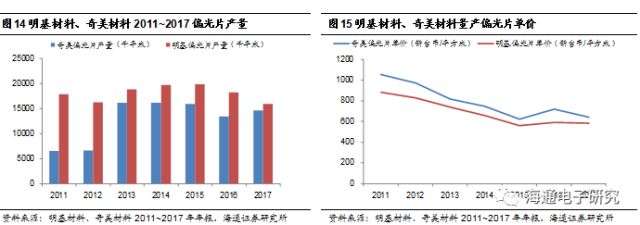

从价格端来看,我们统计2011~2017年明基材料、奇美材料量产偏光片的均价,明基材料、奇美材料偏光片均价由1054台币/平方米、882台币/平方米下降至639台币/平方米、582台币/平方米,每年的均价下降幅度都在7~8%。

从成本端来看,我们发现明基材料、奇美材料盈利能力走势基本与日元跌升势头变动完全一致,主要系以日元计价的原材料占***偏光片企业采购成本较大,汇率稍微波动都会对原材料成本以及汇兑损益造成较大的影响。结合力特光电的年报,我们可以非常清楚的看到日本膜材料厂占据了***偏光片企业的主要成本(奇美材料、明基材料未披露厂商名称)。

2.3 破局之方——奇美:挺进大陆,明基:开发新品、提升营运效率

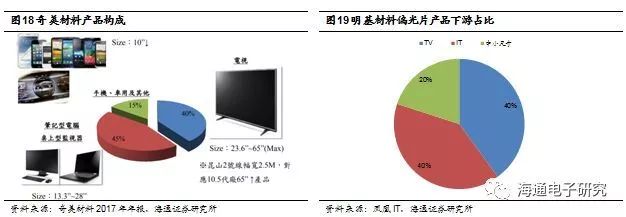

纵然***偏光片两大龙头近年日子有些“难过”,两大龙头也都在寻求突破之方。奇美、明基过去都以中大尺寸偏光片为主,群创、友达分别是两家收入的主要来源。近年***大尺寸产能扩充有限,两大巨头都纷纷寻求供货大陆面板厂的机会。

奇美材料在大陆扩张的更为迅猛,与日东、盛波达成联盟,投资大尺寸偏光片产线。奇美材料此前在***有四条1.5m线,昆山奇美、转投资的盛波光电科技公司,三方共同与日东签订技术授权合作案。昆山之奇美1490mm的产线已经在2017年投产,同时,昆山之奇美计划在5年内在昆山以及内陆兴建3条2.5M生产线,以抢占大陆高世代面板线(尤其是10.5代线)投资带来的大尺寸偏光片需求。我们判断,如若日本的技术+***、大陆精密制造能力能够发挥出较佳效应,后续奇美在全球偏光片领域的地位有望进一步提升。

明基材料转向高附加值产品。区别于奇美材料,明基材料对于大陆市场相对保守,目前仍处于观望的态度。2016年明基材料关闭了南科厂产线,以降低营运成本。公司当前偏光片市场拓展的重点是开发新产品、改进工艺,维持获利。2018年法说会上,董事长陈建中也表示公司持续朝加强客户关系、优化偏光片产品组合并提高高附加价值产品比重等方向调整,例如配合客户发展用于8K显示器的偏光片,此外,看好车用显示器市场成长,公司也不断提高产品技术。

我们在1.1、1.2中详细梳理了***偏光片三巨头的兴衰沉浮历程,以及背后的行业逻辑。总结梳理如下:

力特光电与***面板产业同步起飞,辉煌时曾跃居全球第二(销量占比全球20%已上),后因缺乏体系内面板厂强力支持、再加上举债扩张陷入财务困境而突然崩塌,近年逐渐收缩产能、缩减成本,转型车载、工控等利基市场、确保获利。力特陨落,成为***偏光片史上一大“憾事”。

奇美材料受下游客户奇美(群创)扶持,奇美(群创)甚至不惜挖角力特来掌握偏光片产能、降低成本,拥有“富爸爸”,奇美材料搭上奇美面板成长的顺风车,但随着***面板企业扩张放慢,面板产业投资“主角”逐渐转移至大陆,奇美材料也陷入了频繁亏损的泥潭。近年,结盟日东、盛波,谋划三条2.5M大尺寸偏光片线,抓住大陆高世代面板线投资潮的机遇,实现“再翻身”。

明基材料同样由友达光电扶持,拥有“富爸爸”,也面临着友达以及***面板行业步入成熟期的“尴尬”,但明基材料选择了研发高附加值新产品、提升营运效率的路线,扩张上相对保守。

***偏光片行业起步、兴盛早,但当前相对日韩拥有原材料自供优势、大陆市场优势,增长受挫。也与***面板业一样走入同样的困境,向上缺乏关键的设备和材料,向下缺乏持续增长的市场和客户。后续,拥抱大陆市场或者转入利基市场可能是***偏光片厂商要面临的艰难选择。

对大陆企业来说,力特、奇美、明基三巨头成长的过程中,也有许多值得借鉴的:

1)三巨头在***面板产业爆发过程中,凭借就近配套以及价格优势,迅速实现对日本偏光片厂的进口替代。无论是力特还是后发的明基和奇美,都在***面板厂大幅扩产的时候,凭借产能、就近服务优势取代了日东、住友的份额。可以预见,大陆面板厂投资也将给三利谱、盛波光电(深纺织A)带来难得的进口替代机遇。

2)下游面板厂支持是偏光片企业壮大关键。力特的衰落和奇美、明基的中兴都表明与下游面板大厂形成联盟甚至in house配套能够很大程度影响偏光片企业发展。当然,如果缺乏强有力的“富爸爸”支持,偏光片企业更要注意分散客户集中风险,力特就是惨痛的“教训”。

3)偏光片厂原材料以进口为主,汇兑风险控制非常重要。***三巨头从日本采购的上游原材料都占据偏光片产品成本的六七成甚至以上,日元波动会对毛利率、净利率产生非常大的影响。我们认为,本土企业也主要自日本采购原材料,管控汇兑风险是实现稳定盈利能力的关键。

4)未来市场在大陆,大陆偏光片企业面临机遇。日本日东、住友受益日本面板产业崛起,韩国LG、***三巨头也分别受益韩、台本土面板产业爆发,并都在本土实现对日厂的替代。我们认为,当前大陆引领高世代面板线投资,本土面板厂也有确保上游供应链安全的考量,因此为本土偏光片企业提供千载难逢的进口替代机会。大陆厂商三利谱、盛波光电等纷纷扩产,参照***经验,大陆偏光片企业面临重要机遇。

5)车载、工控、特殊规格应用领域竞争温和、毛利率佳,是偏光片重要市场。力特、明基强化布局车载等利基市场进而实现毛利改善,系车载、工控等领域认证周期长、准入门槛高、格局相对稳定,我们认为这一市场也值得大陆企业重视。

-

偏光片磨边工艺设备的开发与研制2010-04-24 2715

-

LCD段码屏偏光片2018-11-22 1807

-

什么时候用高耐久偏光片?2019-01-29 2965

-

偏光片的基础知识2008-10-25 5580

-

Paradox数据库兴衰史2016-11-11 485

-

偏光片小知识:偏光片对于显示屏有什么作用2018-07-17 69203

-

偏光片介绍及行业发展趋势分析2018-06-22 12267

-

偏光片企业三季度整体盈利情况改善,预计2019年偏光片的供应偏紧2018-12-06 8345

-

偏光片行业产能正向中国大陆地区转移2019-06-02 2094

-

三利谱大客户失利产品断层 难享偏光片涨价红利2019-07-05 4874

-

操作系统的兴衰史2020-01-10 3499

-

LG退出偏光片,偏光片供应减少,明年恐将缺货2020-07-21 2550

-

国产替代空间大,大陆偏光片厂商将迎来发展良机2020-10-19 5045

-

偏光片英文简称_偏光片结构组成2020-12-01 12097

-

偏光片角度怎么看_偏光片厂家排名2020-12-02 28046

全部0条评论

快来发表一下你的评论吧 !