led照明生产厂家欧普揭秘:从夫妻店走向市场龙头

描述

广州白云机场T2航站楼4月份启用了,微博上马上掀起了一阵打卡潮,去过的游客纷纷称赞其设计恢弘大气、仙气十足。

图片来自于网络

尤其是大厅中标志性的“天空舞台”, 808颗球形光源能随着灯光的不同颜色进行位置的高低变换,美感十足,成了上镜最多的“网红”。

内行看门道,T2的美绝非偶然。

无论是仙气的顶部设计,还是“天空舞台”的震撼表现力,一个重要因素就是——灯。

灯不仅用来照明,还能调节气氛,作为设计元素,它直接影响建筑带给人的心理观感。

白云机场在灯上下足了功夫,整个T2航站楼的灯具采购全部使用LED,这在整个国内机场的建设上,都史无前例。

而LED光源也不负所托,凭借优秀的性能成全了T2爱美的心。

高标准需要高质量的合作伙伴,而担此殊荣,为T2供应全部LED光源灯具的,正是我们今天的研究目标——欧普照明(603515)。

1

对于LED产业链,君临的老读者应该都比较熟悉了。

之前我们介绍过处于上游做LED芯片的三安光电、华灿光电,处于下游做显示屏、景观照明的利亚德等,付费用户可登录研报通查询。

今天的主角欧普照明,也处于下游应用市场,但与利亚德不同的是,欧普做的是通用照明。

别小看这两个字的差别,景观照明和通用照明可是完全不同的市场。

下面对比说明,方便各位投资者理解。

首先,通用照明市场要大得多,根据国家半导体照明工程研发及产业联盟的测算,2017年我国LED应用市场规模达到5343亿元,其中通用照明就占了半壁江山,2000多亿体量的巨大市场。

而景观照明就要小得多,大概800亿左右。

图片数据来源:国家半导体照明工程研发及产业联盟

其次是客户不同,景观照明市场主要客户是各级政府或者一些大型企业,而通用照明直接面对消费者。

表现在财报上,前者必然有大额的应收账款,现金流不会太好,而后者则会拥有非常充沛的现金流,比如佛山照明,a股著名的现金奶牛。

其三,集中度也不同。

景观照明市场虽然参与者众多,有几千家公司,但有很明显的地域特征。

具有照明工程“双甲”资质,可以承接全国范围内各种景观照明工程的公司,全国只有27家。可想而知,关乎城市形象的大型市政工程项目一定是落在这些公司手里。

而通用照明集中度就比较低了。

作为整个A股营业收入最高的灯具公司,欧普的整体LED灯市场占有率只有5%左右,其余如雷士照明、阳光照明市占率更是在2%~3%之间。

飞利浦从上世纪80年代就进入国内市场,但是目前也只有8%的份额,还呈现明显下滑趋势。

不过,事情也并非绝对。

相比之下,国外的集中度就高很多,美国和日本的LED灯市场CR4集中度都在60%~70%之间。

差距何以如此之大?

这里面的重要原因是政策环境的不同。

从2012年的“十二五”规划起,我国各级政府累计投入数十亿元补贴LED灯具生产企业,大力推进LED替换白炽灯。

这种颇具中国特色的激进政策,一方面促使我国的LED灯渗透率迅速提高,目前已经达到60%以上,全球领先;

但另一方面,也导致厂商蜂拥而入,产能巨大,引发低价竞争,平均价格低于世界水平。

顺带提一句,我国整个国内光源、灯具市场的发展史,就是一部价格战争史。

从上世纪90年代初,几家国内大厂成立起,价格战就从没停过。

但在传统照明时代(白炽灯、荧光灯),国外厂商得益于发力较早,产品还是有技术优势的,所以价格战更像是产品的等级划分,低端打的死去活来,高端的也能怡然自得,井水不犯河水。

但到了LED灯时代就不同了。

LED灯是新鲜事物,虽然大厂必然有技术储备,但是和传统时代相比优势就小得多了,甚至国外巨头由于传统产能大,反而难以掉头。

这就给了国内厂商机会,价格战进入新一轮的高潮。

这一战真叫惨烈!

直打得世界灯具三大巨头无力招架:

飞利浦分拆了照明业务,欧司朗直接把中国业务卖给了木林森,GE更是头也不回的退出了国内市场。

果然,只要没有技术壁垒,纯粹拼成本的行业,中国企业没有拿不下的。

还有一点要注意的是,通用照明领域虽然也算是电子消费,但是说实话,品牌效应并不强。

买空调也许会强调要美的、格力,买洗衣机要海尔,但是买个灯泡,消费者一般只考虑瓦数。即便是买个大一点的灯具,也是优先考虑造型合不合眼,而非品牌。

市场巨大、技术壁垒低、叠加品牌效应不强,导致行业集中度长期偏低。

也基于这一点,通用照明行业的研究重点,从来就不是什么研发支出、技术优势,而是渠道、渠道、渠道!

渠道为王,同质化严重的产品,比的就是谁会吆喝。

2

吆喝这件事本身,不仅比的是嗓门大,还要比方法。

不知道你是否还有印象,上世纪天津街头卖小吃的,甚至能把吆喝唱成歌。

结合发展历程和财报来看,欧普的吆喝也是比较讲究方式、方法的,眼界开阔、预判精准。

和众多红海市场中的民营企业一样,其成功背后不乏一段传奇的故事。

我们截取几个关键节点来看。

96年起步,8人小作坊,做的是三基色节能灯。眼光不错,算是比较早进入节能灯市场的,但技术壁垒低,后来者蜂拥而入,亟待转型。

97年8月,考察日本,成立合资公司,引进技术,火速上马环形灯。

得益于前期资本的积累,这次的领先优势比较大,没有陷入小厂的竞争漩涡里,环形灯销量日后做到了全国领先。

2000年前后,坚持不做贴牌,开始着手建立经销商网络,学习雷士建立专卖店,品牌意识极强。

而彼时就已经在深交所上市的阳光照明,至今还在做贴牌代工的生意,企业战略带来的改变可真是沧海桑田。

2004年左右,经销商体系初步建立完整,继续奔跑。

2013~2014,经济下行,盈利止步不前,于是大刀阔斧,all in LED,成为国内外厂商中最早、最快全面转型LED灯的厂商,又一次确立先发优势。

这一年,公司还开拓了电商渠道,后面会详细介绍。

2016年8月,三年上市路终于走完,挂牌上交所。同年,业内翘楚雷士照明创始人吴长江因挪用公款锒铛入狱。

欧普的点踩得相当准,可以说在每一个行业转型、企业转型的时间点上都把握住了机会。

创始人马秀慧和王耀海夫妇,虽然不如雷士创始人那样技术背景雄厚,但是在大方向上判断非常准确,志向远大、品牌意识很强。

而且作为夫妻店,没有像当当、SOHO中国一样在战略上走偏,反而雷厉风行,十分果决。

当然,也得益于竞争对手的掉链子,雷士股权纷争闹得沸沸扬扬,成了商学院教材里的反面样板。阳光、佛山则专注贴牌、外销,赚的是安心钱。

3

接下来我们从财报入手。

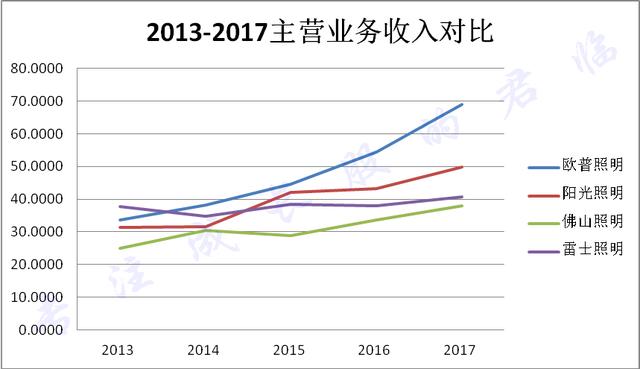

截取欧普照明、佛山照明、阳光照明、雷士照明近五年的数据对比进行分析。

数据来源:choice

首先是主营收入对比。

LED替换白炽灯是从2009年科技部发布的“十城万盏”LED示范工程开始的,在2011-2012年发布白炽灯淘汰路线图和“十二五”规划出台后达到高潮。

根据CSA Research 的数据,2013-2015年LED通用照明市场的平均增长率都在38%左右,行业增长十分迅速。

但LED通用照明市场增长的同时,是传统照明市场的萎缩,所以总体市场的增速并没有这么快。

根据上图的数据,欧普的13-17年CAGR为19%,阳光照明在13%,佛山照明11%,雷士仅有2%。

可以看到,2013年雷士还是老大。

但由于管理层的不够稳定,公司发展陷入动荡,2014年出现了负增长,一直到2017年,产销还在原地踏步,失去了LED照明行业高歌猛进的五年,殊为可惜。

佛山照明也有类似问题,2015年被大股东欧司朗卖给了广东国资委,转型LED步履维艰,而且产品结构不够好,低毛利的光源产品占比50%。

阳光照明由于代工外销业务占比较多,销量取决于客户的订单,和大客户飞利浦的发展亦步亦趋。

只有欧普,管理层稳定,激进转型,而且经销商渠道早就建立成熟,不用像阳光一样等大客户订单,营收增长最为稳健。

这个渠道成熟可不是简单说说的,有数据为证。

欧普的经销商建设,这几年是花了大力气的,最新数据已经坐拥3000多家经销商、专卖店,五金网点40000多个。

层次分明,专卖店负责产品展示,网点负责光源和照明控制(开关)铺货,下沉的很厉害,对三四线掌控力极强。

这样的渠道网络,只有雷士可以在数量上媲美,佛山就少了很多,只有1000多家,阳光战略不同,差距就更大了。

数据来源:网络

图片来源:网络

4

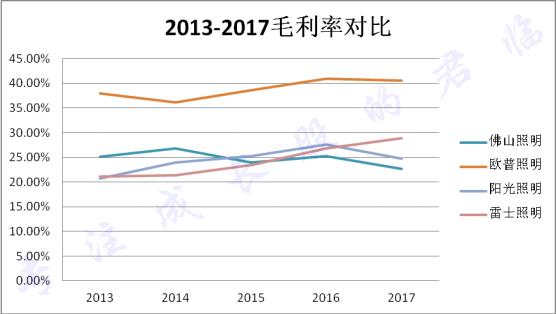

再看毛利率对比。

数据来源:choice

可以看到,行业普遍在20%-30%之间,欧普独领风骚,毛利率达到40%左右。

莫非欧普掌握了什么逆天的技术?

收购了上游原材料制造商?

非也,这行的技术更新很快,壁垒也不高,技术领先构不成如此大的优势。

上游原材料,主要是芯片和一些工业原料,比如稀土。

芯片就不用说了,已经被几家寡头垄断,工业原料大家都要跟随市价,大企业会通过衍生品做一些对冲,但还是价格的被动接受者。

差异的来源,主要还是因为市场结构不一样。

LED照明的产品可以大致分为两类:光源和灯具。

光源就是平常见到的灯泡、灯管等,灯具比较多了,从客厅的吊顶到卧室的落地灯等都是,具有装饰性质,如下图,左为灯具,右为光源。

图片来源:公司官网

光源和灯具,就类似于笔芯和笔的关系。

光源是同质化产品,毛利比较低,灯具是非标产品,毛利比较高。

根据不同的客户、市场属性又可以细分为家居灯具(2c),商用照明(2b),光源,照明控制(开关等)四大类。

四大类中,照明控制和家居灯具的毛利较高,商用照明毛利最低,毕竟企业端的议价能力要比普通消费者强很多。

数据来源:wind,莫尼塔研究

现在,我们拆解下本土四巨头的业务状况。

阳光主要是做外销的,大客户集中,渠道是四家里最差的,议价权最低;

佛山照明虽然是老牌企业,但是别说家居灯具了,灯具占比都不高,光源占了50%,是四家里最高的(欧普光源占比只有20%),所以这两家的毛利都比较低。

剩下的雷士和欧普,前文提过两家的渠道都不错。

雷士虽然近些年在转型,但历来都是以商用照明为主,所以利润率也比不上欧普。

欧普的家居灯具占了总营收的40%,这个比例绝对是独一档的存在,并且在这个领域占有率也是遥遥领先。

当然,万事有利弊。

辩证的看,家居灯具占比过高也会成为欧普的一个弱点。

如今棚改政策收紧,三四线房产景气度必然下降,再加上已经明显放缓的一二线房地产,欧普家居灯具的业务必然承压,维持40%的高毛利难度不小。

所幸,管理层也意识到了地产走弱的风险,对其他业务没有放松,近两年照明控制和商用不断增长,家居则基本维持在40%。

开篇提到的白云机场t2,正是其在商用市场发力的代表作。

5

最后看看净利润的对比。

数据来源:choice

你也许会大跌眼镜,按前文的分析,欧普的营收比阳光高了整整20亿(70亿-50亿),整体毛利率也要高了15%(40%-25%)。

简单计算一下,光毛利就高了15.5亿(70*0.4-50*0.25)啊,怎么最终利润才仅比阳光高2亿多呢?

中间的十几亿跑哪去了?

难不成是非经常损益搞的鬼?可是欧普营收和毛利甩开阳光也不是一年两年了,若是非经常损益不可能年年都这样。

那只有一种解释了,费用,欧普的三费一定远远高于阳光。

顺带解释一下,图中佛山照明起伏剧烈的净利润是因为投资收益,公司近几年在聚焦主业,卖了很多以前做的股权投资,所以净利润变化比较大。

扣除以后,基本在2亿左右徘徊。

数据来源:choice

回到费用率的对比。

可以看出,欧普和雷士因为有数量巨大的经销商,专卖店渠道,期间费用率很高。

尤其是欧普,一直奉行高举高打的战略,费用率为全行业最高。

而阳光和雷士就比较低,尤其阳光费用还有大部分是投入到了研发(管理费用)上,渠道建设花费很少。

这就到了本次研究最关键的地方,如何看待欧普的这种战略。

教科书里面教过,费用率越低越好,说明企业实力越强。费用率越高,说明企业是靠销售推动的。

但这也得分行业,如果分析空调这种辨识度高、品牌效应明显的行业,那必然是费用率越低越好,说明品牌强大。

但前文提过,LED灯这种行业一个突出的特点就是产品同质化非常严重,吆喝是关键。

再者,LED渗透率已然到了60%的高位,基于我国存量巨大的其他种类光源,想再提升比较困难了,所以接下来主要是存量市场的整合竞争。

这个时候,不是收缩战线,做好利润表的时候,恰恰是高举高打,蚕食小厂商份额的良机,费用率高反而说明了企业有扩张的意愿。

而且,前文那条45度翘起的营收增长曲线,已经证明了欧普这钱花的很有成效。

那如此高的费用率维持的下去吗?

数据来源:公司年报

根据2017年的欧普照明年报,账上光理财还有32个亿,烧还是烧得起的。

6

如今照明行业的大厂,几乎都是从小作坊起家的。

欧普是夫妻店,雷士是吴长江的三人帮。

可以说,能在这种充分竞争的行业,白手起家做大做强的企业家都是人中龙凤。

可在这一帮优秀的企业家中,欧普的马秀慧、王耀海夫妇仍然很耀眼。

2012年,欧普就组建了电商事业部,开始发力线上。这不是开家淘宝店那么简单的,要安排发货、配送的基地、协调物流,要进行线上、线下产品的区分以避免冲击太大。

万一经销商有意见,还要安抚,经销商要参与就要设计如何分配利益,非常复杂的一套东西。

但欧普做成了,从2013年2.2亿到2017年双十一过后已经做到了16亿。

相当于在线上再造了半个佛山照明,而佛山照明可是一个在全国有1000多家经销商的庞然大物。

再对比下同行。

2015年雷士高调宣布转型互联网,这时候欧普的线上店已经一年销售额8个亿了。那雷士干了什么事呢?收回了全国经销商和总代理的天猫店,只允许总部一家在线上开店。

此时此刻,君临团队上淘宝搜索,经销商的店又开了,应该是后续又取消了这个规定。

碰见这么个总是在关键时刻自毁长城的对手,真是让人哭笑不得。可以看出,在欧普线上业务高歌猛进的时候,其他厂商的思路还很混乱。

等到大家玩明白了,开始知道电商的能量之后,线上获客成本越来越高的问题又来了。

而欧普早就准备好了。

你如果换过家里的水管灯具,就知道人工有多贵了,一个三线城市,找个师傅上门换个下水管都要120起步,58同城上可以了解一下价位。

欧普正是看中了这点,不是产品同质吗,服务总不会同质吧,服务结合产品不就是创新点吗?

3000家门店不就是遍布全国的服务、供货基地吗?

图片来源:网络

2017年1月,欧普到家上线,4天注册了2000家门店,每个月稳定1200单,很多师傅月入2-3万以上,2017年注册水电工超过3万人。

更具体的运营数据没有准确渠道获取,但是说一点,现在一年半过去了,其他厂商也没能拿出类似的产品。

这领先的,已经不止一个身位了。

再说雷士,(不是我总要说雷士,实在是它太典型),2015年就要做O2O了,结果在2017年还在和灯网这种O2O平台撕逼,不准自己的经销商参与。

灯网是纯线上平台啊,互联网基因啊,人家都打到门口了,不好好做产品御敌于门外,关门有用吗?

图片来源:网络

另外,欧普还开拓了集成家居服务,干起了集成墙面、吊顶的生意,主打“七天焕新家”。

目的还是为了消除产品同质化,带动灯具销售。

虽然目前规模还小到忽略不计,但可以看出,欧普是变着法的想做出成绩,消除同质化影响。

相比之下,其他企业颇有种岁月静好的即视感。

能从尸山骨海的LED产业里站起来,做到老大,这不是开玩笑的。

而且,这个老大还目光敏锐,事事争先,虽然对手屡次自废武功,但他可从不给对手留过机会。

哪个做通用照明的,愿意和这种老大竞争?

-

大楼商场装修装饰,要慎重选择Led灯生产厂家2012-05-31 2145

-

寻找贴片二三极管生产厂家2013-04-26 4207

-

有谁知道东莞有LED屏生产厂家?谢谢!2014-04-16 2331

-

如何选择高质量的LED显示屏生产厂家?2016-09-08 2985

-

线路板生产厂家2017-10-31 2583

-

怎样查看贴片类容阻的生产厂家2020-09-04 1960

-

现在国内还有OFN生产厂家吗?2022-03-17 3631

-

世界上锂离子电池生产厂家主要有哪几家?2009-10-27 2753

-

CPU生产厂家2009-12-17 750

-

世界主要LED生产厂家介绍2012-03-29 7912

-

LED显示屏生产厂家提供哪些服务2018-07-16 758

-

有机硅生产厂家2018-08-25 10195

-

电机生产厂家排名2021-08-07 26730

-

大功率电感生产厂家如何选择2023-08-28 684

-

如何选择适合的锡膏生产厂家2025-10-24 951

全部0条评论

快来发表一下你的评论吧 !