AI 存力大战!国产企业级SSD加码!

AI 存力大战!国产企业级SSD加码!

电子说

1.4w人已加入

描述

电子发烧友网报道(文/黄晶晶)从前段时间2025年第三季度存储厂商业绩数据可以看到,国内存储厂商随行就市实现了营收和净利的大幅增长。这其中存储价格的上涨是比较有利的因素。然而下一阶段厂商们竞相布局高价值、有潜力的产品和市场,提高综合实力。

德明利扩产SSD

11月26日,德明利披露2025年度定增预案,拟向不超过35名特定对象发行A股股票,募资总额不超32亿元。公告显示,扣除发行费用后,资金将用于四大方向:固态硬盘(SSD)扩产项目拟投9.84亿元,内存产品(DRAM)扩产项目拟投6.64亿元,智能存储管理及研发总部基地项目拟投6.52亿元,补充流动资金9亿元。

德明利表示,通过本次募投项目的协同落地推进,德明利将进一步巩固从存储主控芯片研发到存储模组方案交付的全链条技术能力,推动公司产品结构向高附加值领域升级,不仅有助于公司业绩的持续增长,也将推动国产存储技术的升级和应用。

存储模组厂是存储行业的重要一环,其基于灵活的存储解决方案与供应链管理能力,能够更好地实现存储晶圆在不同场景应用,满足下游客户规模化、定制化存储需求。随着存储解决方案能力不断拓展、整体规模不断提升,将推动存储模组厂与上下游在技术研发与供应链管理等方面合作不断深入,产业链重要性与影响力也将持续提升。

从公开信息来看,目前原厂主要通过调整、升级现有产线的方式,向高价值产品倾斜。

考虑到产能建设存在一定的周期滞后效应,且新产能达产后仍需一定周期实现满产及稳定供给,短期内行业产能提升将较为有限。此外,AI 驱动下数据存储需求的爆发式增长,也将为存储行业注入长期发展动力。 AI 驱动下的数据存储需求增长仍在持续影响存储价格,头部云服务商向存储原厂抛出巨额采购订单,加剧原厂将有限的产能向服务器存储倾斜,非服务器市场面临供应紧缺。CFM 闪存市场预计2026年一季度将延续上行趋势,Mobile eMMC/UFS 涨幅将达25%-30%,LPDDR4X/5X涨幅或达30%-35%;PC端DDR5/LPDDR5X 涨幅将达30%-35%,cSSD上涨25%-30%。公司也将紧密跟踪行业价格走势,积极调整经营策略。

江波龙重点投入企业级PCIe SSD与RDIMM产品

12月初,江波龙公告称,该公司董事会审议通过2025年度向特定对象发行A股股票预案。

本次定增拟发行股票数量不超过约1.26亿股,募集资金总额不超过37亿元。

募集资金用途来看,将分别用于面向AI领域的高端存储器研发及产业化项目、半导体存储主控芯片系列研发项目、半导体存储高端封测建设项目建设,以及补充流动资金,预计投资金额为38.5亿元。 江波龙表示,此次定增系为应对AI时代服务器与端侧存储需求的升级,该公司拟通过本次研发项目重点投入企业级PCIe SSD与RDIMM产品,进一步巩固在企业级存储市场的地位,增强对客户供应链的稳定支持。同时面对AI终端对存储性能要求的提升,该公司将通过研发高端消费级PCIe SSD与内存产品,能够快速响应AI PC等设备对高速、大容量存储的需求。

从第三方机构信息来看,AI 技术应用持续推升云服务商对高效能 TLC eSSD、QLC eSSD 的需求,叠加HDD供应短缺促使云服务商转单至 SSD,NAND Flash 需求迎来爆发;受过往周期影响,主要原厂维持审慎的产能扩张策略,若后续资本开支回升,受制于产能建设周期的滞后性,对2026 年位元产出的增量贡献也将较为有限。

江波龙已与全球主要存储晶圆原厂建立了超越常规采购关系的长期直接合作,在存储晶圆供应链方面具有领先同业的优势,公司通过签署长期供货协议(LTA)或商业合作备忘录(MOU),能有效确保存储晶圆的持续稳定供应。近年来公司在高端存储、海外业务以及自研主控芯片等方面持续取得突破,内生性成长因素将更直接且持续地驱动公司盈利能力的提升。

大普微创业板成功过会,聚焦数据中心SSD

12月25日,深交所上市委审议通过深圳大普微IPO申请,创业板首家未盈利企业成功过会。 大普微深度聚焦数据中心存储场景,是国内极少数具备数据中心企业级“主控芯片+固件算法+模组”全栈自研能力并实现批量出货的半导体存储产品提供商。公司多款产品在顺序读写速度、随机读写速度、延迟等核心指标上已达国际先进水平,并已实现SCM SSD和可计算存储SSD等新形态产品的量产交付,是全球少数同时具备这些能力的厂商之一。

2022年至2024年大普微分别实现营业收入5.57亿元、5.19亿元、9.62亿元;2025年公司营收预计攀升至21.58亿元,同比增幅达124%,并计划于2026年实现整体扭亏为盈。

大普微专注数据中心企业级 SSD,产品代际覆盖 PCIe 3.0 到 5.0,充分满足各类型客户的产品需求。报告期内,公司企业级SSD累计出货量达4,900PB 以上,其中搭载自研主控芯片的出货比例达 75%以上。根据 IDC 数据,最近三年国内企业级 SSD 市场中公司占有率稳居市场前列,国际厂商仍占据主导地位。 公司的下游客户和最终使用方已覆盖国内头部互联网企业、头部服务器厂商、三大通信运 营商、知名金融和电力企业等,国外已实现对 Google 销售。2025 年,公司已通过 Nvidia、xAI 两家全球 AI 头部前沿公司测试导入,后续有望逐步放量,形成了明显的客户资源优势。

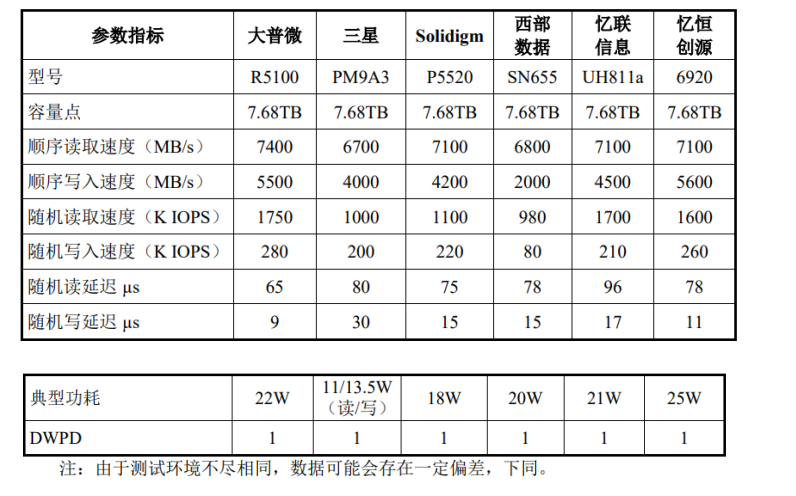

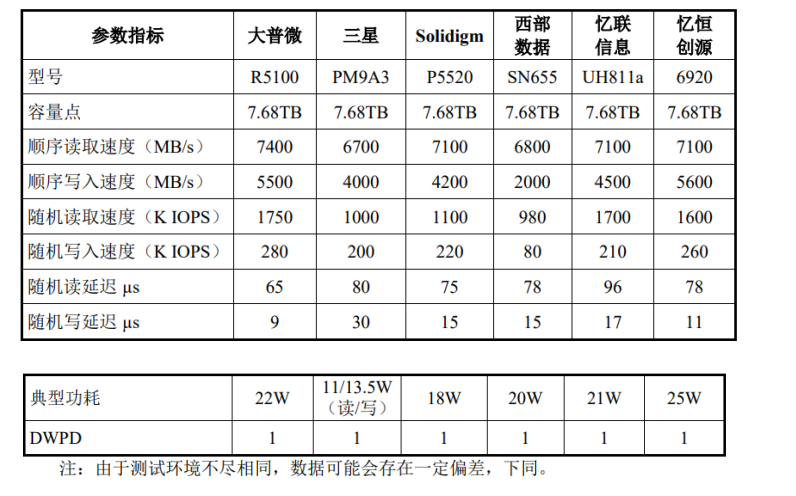

大普微PCIe 4.0 SSD 搭载自研主控芯片 DP600,与知名厂商相同外形(U.2) 及接口协议(PCIe4×4)的同代际产品对比情况如下:

公司 PCIe 4.0 SSD 产品在读写速度以及随机读写延迟方面表现优于国际和国内厂商的同代际产品或处于接近水平。

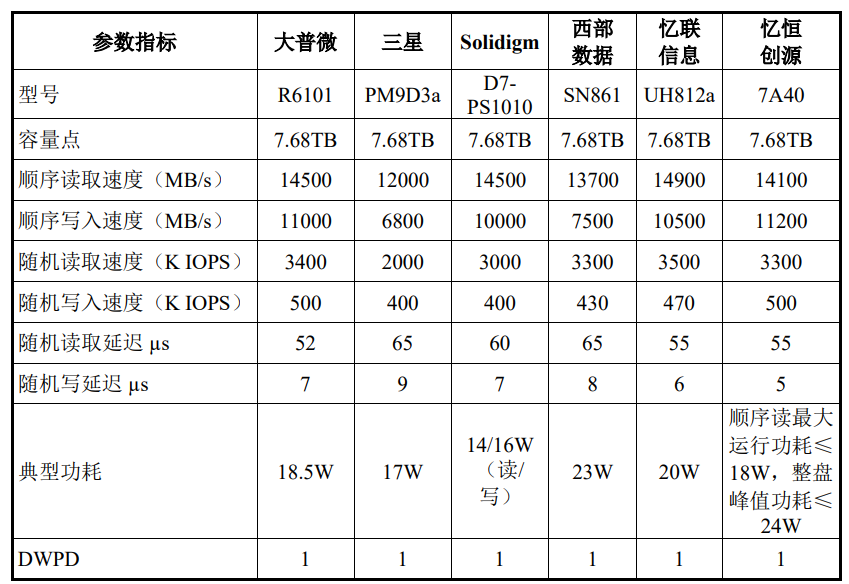

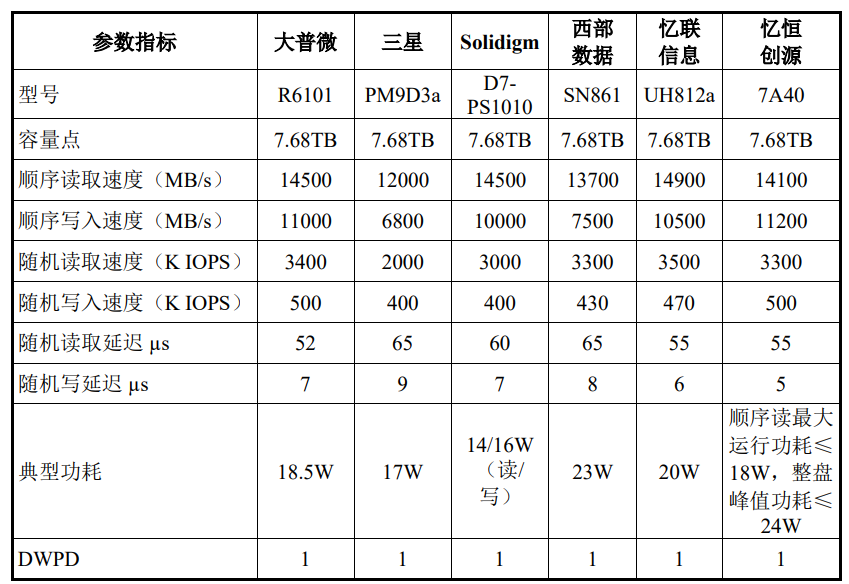

最新一代 PCIe 5.0 SSD 搭载自研主控芯片 DP800,在极大提升读写性能的同时,还能显著降低延迟和功耗,与知名厂商相同外形(U.2)及接口协议 (PCIe5×4)的同代际产品对比情况如下:

公司 PCIe 5.0 SSD 产品在顺序读写速度、随机读写速度以及随机读写延迟 方面表现优于国际和国内厂商的同代际产品或处于接近水平。

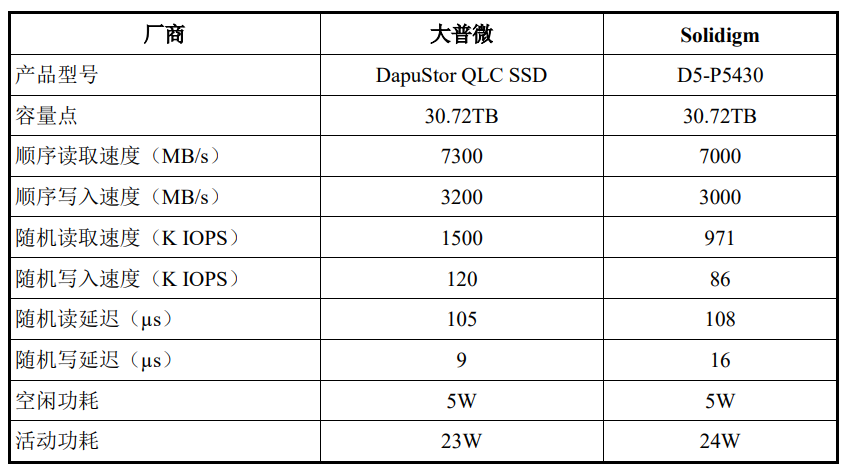

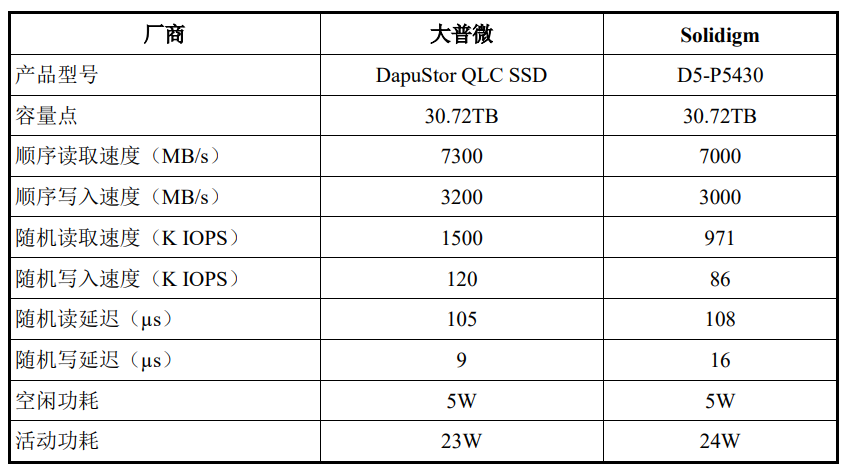

大容量 QLC SSD 作为一种前沿企业级 SSD 产品,非常适配低功耗、高容 量、高密度的存储场景。公司大容量 QLC SSD 产品与知名厂商相同外形(U.2) 及接口协议(PCIe4×4)可比产品对比情况如下:

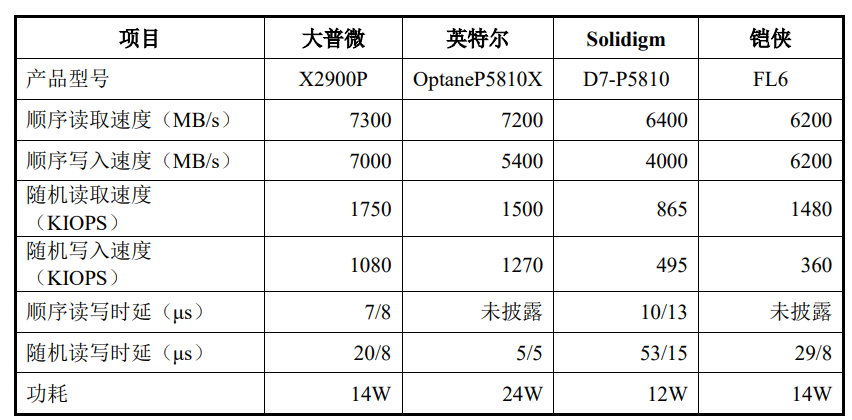

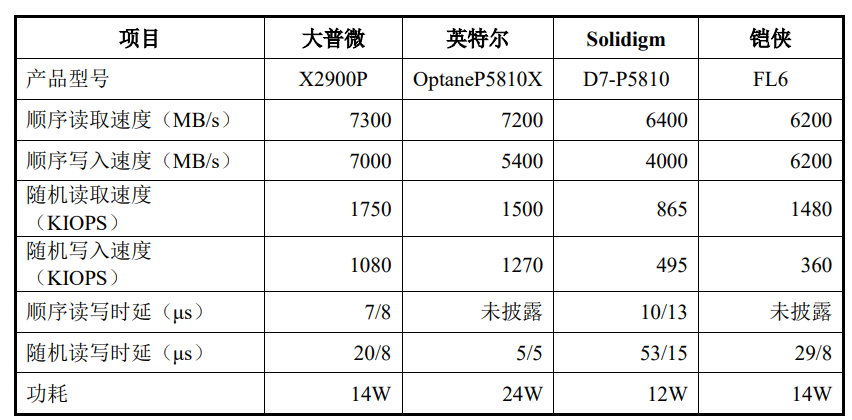

公司大容量 QLC SSD 产品在读写速度以及延迟方面表现优于国际厂商竞品或处于接近水平。 公司自主研发了 SCM SSD 产品 Xlenstor 和 Xlenstor2 系列。SCM SSD 是一 种性能指标介于传统内存介质(如DRAM)与闪存介质(如TLC NAND Flash) 之间的产品,主要对标英特尔的 Optane 系列产品,具备极低延时、超长使用寿 命、超高性能、端到端数据保护等企业级产品特性,专为大型、复杂的数据集 而生,应用在热数据缓存层以提升存储系统性能。公司 Xlenstor2 与知名厂商就 相同容量(800GB)的 SCM SSD 产品对比情况如下:

公司 SCM SSD 产品在顺序读写、随机读取速度方面表现优于国际厂商竞品。

据招股书显示,大普微拟募集资金187,785.22万元,募集资金扣除本次发行费用后将分别用于下一代主控芯片及企业级SSD研发及产业化项目、企业级SSD模组量产测试基地项目、补充流动资金。 本项目拟通过购置软硬件设备,组建专业研发团队,进行PCIe 6.0 企业级SSD 主控芯片、固件算法及模组的设计和研发,实现对下一代新产品的提前布局。本项目计划投资总额 95,828.37 万元,其中,PCIe 6.0 企业级主控芯片研发项目51,298.41 万元,PCIe 6.0 企业级 SSD 研发及产业化项目 44,529.95 万元,预计建设期为 4 年。

同时,公司紧跟行业代际演进步伐,在研发活动中不断对透明压缩算法、大容量 SSD 设计、可计算SSD主控芯片架构等核心技术进行优化与迭代。

打开APP阅读更多精彩内容

德明利扩产SSD

11月26日,德明利披露2025年度定增预案,拟向不超过35名特定对象发行A股股票,募资总额不超32亿元。公告显示,扣除发行费用后,资金将用于四大方向:固态硬盘(SSD)扩产项目拟投9.84亿元,内存产品(DRAM)扩产项目拟投6.64亿元,智能存储管理及研发总部基地项目拟投6.52亿元,补充流动资金9亿元。

德明利表示,通过本次募投项目的协同落地推进,德明利将进一步巩固从存储主控芯片研发到存储模组方案交付的全链条技术能力,推动公司产品结构向高附加值领域升级,不仅有助于公司业绩的持续增长,也将推动国产存储技术的升级和应用。

存储模组厂是存储行业的重要一环,其基于灵活的存储解决方案与供应链管理能力,能够更好地实现存储晶圆在不同场景应用,满足下游客户规模化、定制化存储需求。随着存储解决方案能力不断拓展、整体规模不断提升,将推动存储模组厂与上下游在技术研发与供应链管理等方面合作不断深入,产业链重要性与影响力也将持续提升。

从公开信息来看,目前原厂主要通过调整、升级现有产线的方式,向高价值产品倾斜。

考虑到产能建设存在一定的周期滞后效应,且新产能达产后仍需一定周期实现满产及稳定供给,短期内行业产能提升将较为有限。此外,AI 驱动下数据存储需求的爆发式增长,也将为存储行业注入长期发展动力。 AI 驱动下的数据存储需求增长仍在持续影响存储价格,头部云服务商向存储原厂抛出巨额采购订单,加剧原厂将有限的产能向服务器存储倾斜,非服务器市场面临供应紧缺。CFM 闪存市场预计2026年一季度将延续上行趋势,Mobile eMMC/UFS 涨幅将达25%-30%,LPDDR4X/5X涨幅或达30%-35%;PC端DDR5/LPDDR5X 涨幅将达30%-35%,cSSD上涨25%-30%。公司也将紧密跟踪行业价格走势,积极调整经营策略。

江波龙重点投入企业级PCIe SSD与RDIMM产品

12月初,江波龙公告称,该公司董事会审议通过2025年度向特定对象发行A股股票预案。

本次定增拟发行股票数量不超过约1.26亿股,募集资金总额不超过37亿元。

募集资金用途来看,将分别用于面向AI领域的高端存储器研发及产业化项目、半导体存储主控芯片系列研发项目、半导体存储高端封测建设项目建设,以及补充流动资金,预计投资金额为38.5亿元。 江波龙表示,此次定增系为应对AI时代服务器与端侧存储需求的升级,该公司拟通过本次研发项目重点投入企业级PCIe SSD与RDIMM产品,进一步巩固在企业级存储市场的地位,增强对客户供应链的稳定支持。同时面对AI终端对存储性能要求的提升,该公司将通过研发高端消费级PCIe SSD与内存产品,能够快速响应AI PC等设备对高速、大容量存储的需求。

从第三方机构信息来看,AI 技术应用持续推升云服务商对高效能 TLC eSSD、QLC eSSD 的需求,叠加HDD供应短缺促使云服务商转单至 SSD,NAND Flash 需求迎来爆发;受过往周期影响,主要原厂维持审慎的产能扩张策略,若后续资本开支回升,受制于产能建设周期的滞后性,对2026 年位元产出的增量贡献也将较为有限。

江波龙已与全球主要存储晶圆原厂建立了超越常规采购关系的长期直接合作,在存储晶圆供应链方面具有领先同业的优势,公司通过签署长期供货协议(LTA)或商业合作备忘录(MOU),能有效确保存储晶圆的持续稳定供应。近年来公司在高端存储、海外业务以及自研主控芯片等方面持续取得突破,内生性成长因素将更直接且持续地驱动公司盈利能力的提升。

大普微创业板成功过会,聚焦数据中心SSD

12月25日,深交所上市委审议通过深圳大普微IPO申请,创业板首家未盈利企业成功过会。 大普微深度聚焦数据中心存储场景,是国内极少数具备数据中心企业级“主控芯片+固件算法+模组”全栈自研能力并实现批量出货的半导体存储产品提供商。公司多款产品在顺序读写速度、随机读写速度、延迟等核心指标上已达国际先进水平,并已实现SCM SSD和可计算存储SSD等新形态产品的量产交付,是全球少数同时具备这些能力的厂商之一。

2022年至2024年大普微分别实现营业收入5.57亿元、5.19亿元、9.62亿元;2025年公司营收预计攀升至21.58亿元,同比增幅达124%,并计划于2026年实现整体扭亏为盈。

大普微专注数据中心企业级 SSD,产品代际覆盖 PCIe 3.0 到 5.0,充分满足各类型客户的产品需求。报告期内,公司企业级SSD累计出货量达4,900PB 以上,其中搭载自研主控芯片的出货比例达 75%以上。根据 IDC 数据,最近三年国内企业级 SSD 市场中公司占有率稳居市场前列,国际厂商仍占据主导地位。 公司的下游客户和最终使用方已覆盖国内头部互联网企业、头部服务器厂商、三大通信运 营商、知名金融和电力企业等,国外已实现对 Google 销售。2025 年,公司已通过 Nvidia、xAI 两家全球 AI 头部前沿公司测试导入,后续有望逐步放量,形成了明显的客户资源优势。

大普微PCIe 4.0 SSD 搭载自研主控芯片 DP600,与知名厂商相同外形(U.2) 及接口协议(PCIe4×4)的同代际产品对比情况如下:

公司 PCIe 4.0 SSD 产品在读写速度以及随机读写延迟方面表现优于国际和国内厂商的同代际产品或处于接近水平。

最新一代 PCIe 5.0 SSD 搭载自研主控芯片 DP800,在极大提升读写性能的同时,还能显著降低延迟和功耗,与知名厂商相同外形(U.2)及接口协议 (PCIe5×4)的同代际产品对比情况如下:

公司 PCIe 5.0 SSD 产品在顺序读写速度、随机读写速度以及随机读写延迟 方面表现优于国际和国内厂商的同代际产品或处于接近水平。

大容量 QLC SSD 作为一种前沿企业级 SSD 产品,非常适配低功耗、高容 量、高密度的存储场景。公司大容量 QLC SSD 产品与知名厂商相同外形(U.2) 及接口协议(PCIe4×4)可比产品对比情况如下:

公司大容量 QLC SSD 产品在读写速度以及延迟方面表现优于国际厂商竞品或处于接近水平。 公司自主研发了 SCM SSD 产品 Xlenstor 和 Xlenstor2 系列。SCM SSD 是一 种性能指标介于传统内存介质(如DRAM)与闪存介质(如TLC NAND Flash) 之间的产品,主要对标英特尔的 Optane 系列产品,具备极低延时、超长使用寿 命、超高性能、端到端数据保护等企业级产品特性,专为大型、复杂的数据集 而生,应用在热数据缓存层以提升存储系统性能。公司 Xlenstor2 与知名厂商就 相同容量(800GB)的 SCM SSD 产品对比情况如下:

公司 SCM SSD 产品在顺序读写、随机读取速度方面表现优于国际厂商竞品。

据招股书显示,大普微拟募集资金187,785.22万元,募集资金扣除本次发行费用后将分别用于下一代主控芯片及企业级SSD研发及产业化项目、企业级SSD模组量产测试基地项目、补充流动资金。 本项目拟通过购置软硬件设备,组建专业研发团队,进行PCIe 6.0 企业级SSD 主控芯片、固件算法及模组的设计和研发,实现对下一代新产品的提前布局。本项目计划投资总额 95,828.37 万元,其中,PCIe 6.0 企业级主控芯片研发项目51,298.41 万元,PCIe 6.0 企业级 SSD 研发及产业化项目 44,529.95 万元,预计建设期为 4 年。

同时,公司紧跟行业代际演进步伐,在研发活动中不断对透明压缩算法、大容量 SSD 设计、可计算SSD主控芯片架构等核心技术进行优化与迭代。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

- 相关推荐

- 热点推荐

- 存储

-

采用nvSRAM确保企业级SSD故障时电源可靠性2018-09-26 2623

-

东芝扩大企业级固态硬盘(SSD)产品阵容2015-01-04 1417

-

未来企业级SSD的增长速度会高于消费级SSD2019-01-09 6824

-

迈入高速新进程,上海宝存推出PCIe Gen4企业级存储2021-10-14 2341

-

企业级与消费级SSD的区别2022-07-25 9238

-

企业级SSD:接口、总线、协议和产业链2023-02-24 3112

-

固态硬盘SSD加持“存算一体”,忆芯STAR2000如何打造国产高端企业级SSD方案2023-03-13 5738

-

企业级SSD的市场现状 存算一体将如何改变SSD?2023-03-22 3140

-

企业级SSD:接口、总线、协议、市场空间和产业链2023-03-27 5270

-

国产企业级SSD厂商忆恒创源开启上市辅导2023-08-28 3593

-

如何设计一款好的企业级SSD电源管理方案?Qorvo专家有话讲2023-09-14 3302

-

企业级SSD-高性能系列固态硬盘推荐2024-01-23 2533

-

ODCC 2024:AI存力挑战,PTM商业模式助力企业级存储创新实践2024-09-06 1272

-

AI驱动存储需求激增,企业级SSD市场迎来国内厂商崛起2024-10-28 1854

-

企业级SSD的核心技术与市场趋势2025-07-06 6770

全部0条评论

快来发表一下你的评论吧 !