中国功率器件产业的未来发展趋势

电子说

描述

功率半导体器件(Power Semiconductor Device) 又称为电力电子器件,是电力电子装置实现电能转换、电路控制的核心器件。 主要用途包括变频、整流、变压、功率放大、功率控制等,同时具有节能功效。功率半导体器件广泛应用于移动通讯、消费电子、新能源交通、轨道交通、 工业控制、 发电与配电等电力、电子领域,涵盖低、中、高各个功率层级。

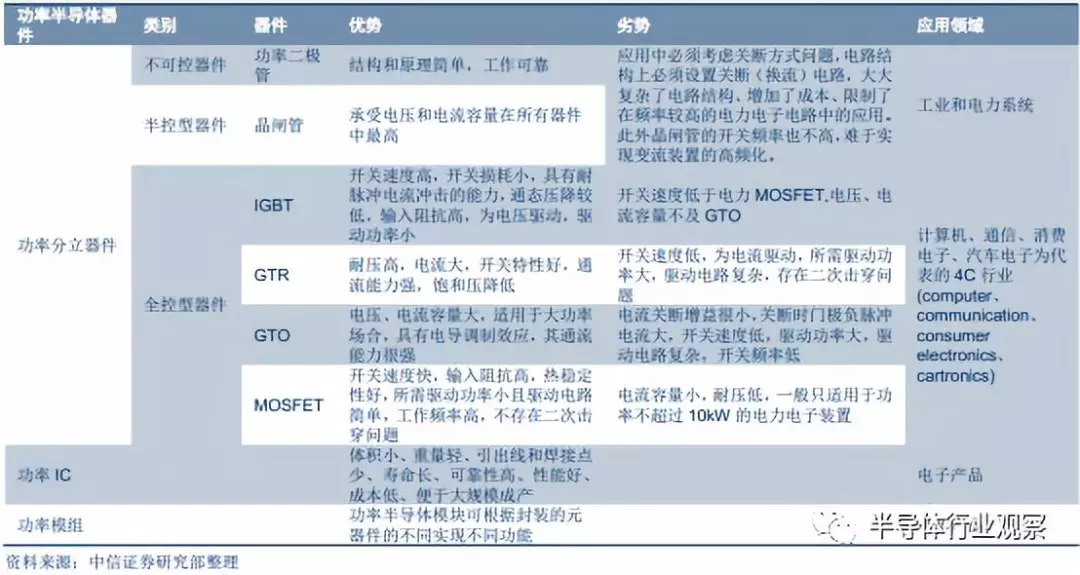

功率半导体器件种类众多。 功率半导体根据载流子类型可分为双极型与单极型功率半导体。双极型功率半导体包括功率二极管、双极结型晶体管(Bipolar Junction Transistor,BJT)、电力晶体管(Giant Transistor, GTR)、晶闸管、 绝缘栅双极型晶体管(Insulated Gate Bipolar Transistor, IGBT)等,单极型功率半导体包括功率 MOSFET、肖特基势垒功率二极管等。按照材料类型可以分为传统的硅基功率半导体器件以及宽禁带材料功率半导体器件。传统功率半导体器件基于硅基制造,而采用第三代半导体材料(如 SiC、 GaN)具有宽禁带特性,是新兴的半导体材料。

功率半导体的器件分类

功率半导体器件:二极管→晶闸管→硅基 MOSFET→硅基 IGBT。 功率二极管发明于20 世纪 50 年代, 起初用于工业和电力系统。 60-70 年代,以半控型晶闸管为代表的功率器件快速发展,晶闸管体积小、明显的节能功效引起广泛重视。 80 年代,晶闸管的电流容量已达 6000 安,阻断电压高达 6500 伏; 80 年代发展起来的硅基 MOSFET 工作频率达到兆赫级,同时功率器件正式进入电子应用时代。

功率器件的演进史

硅基 IGBT 的出现实现了功率器件同时具备大功率化(6500V)与高频化(10-100kHz)。二十一世纪前后,将功率器件与集成电路集中在同一个芯片中,功率器件集成化使器件功能趋于完整。

不同功率半导体器件的特性

经历了那么多年的发展,衍生出了不同的半导体器件,而他们也都各自有各自的特性:

功率半导体器件的比较

(1)功率二极管: 最传统功率器件, 应用于工业、电子等领域

功率二极管是基础性功率器件,广泛应用于工业、电子等各个领域。功率二极管(Diode)是一种具有两个电极装置的电子元件,只允许电流由单一方向流过,同时无法对导通电流进行控制,属于不可控型器件。 二极管主要用于整流、开关、稳压、限幅、续流、检波等。 根据其不同用途,可分为检波二极管、整流二极管、稳压二极管、开关二极管、隔离二极管、肖特基二极管、发光二极管、硅功率开关二极管、旋转二极管等。

整流二极管示意图

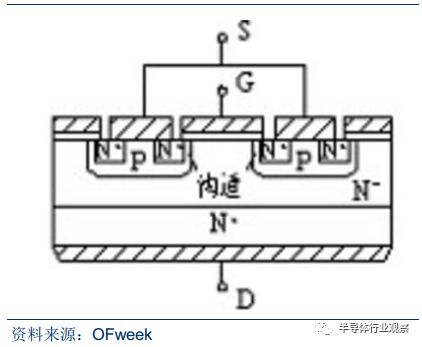

(2)硅基 MOSFET: 高频化器件,应用领域拓展至 4C

硅基 MOSFET(Metal-Oxide-Semiconductor Field-Effect Transistor)简称金氧半场效晶体管,高频化运行,耐压能力有限。1960 年由贝尔实验室 Bell Lab.的 D. Kahng 和 Martin Atalla 首次实作成功, 制造成本低廉、 整合度高、 频率可以达到上 MHz, 广泛使用在模拟电路与数字电路的场效晶体管, 具体有开关电源、镇流器、通信电源等高频领域,应用领域由二 极管的工业、电子等拓展到了四个新的领域, 即 4C :Compute,Communication,Consumer,Car。

功率 MOSFET 结构图

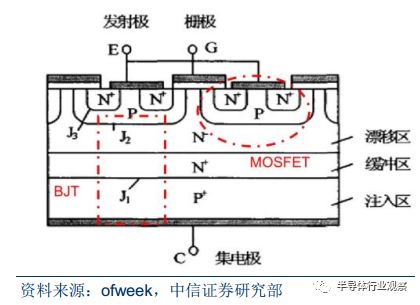

(3)硅基 IGBT:融合 BJT 和 MOSFET, 广泛应用于新能源汽车、光伏、轨道交通

IGBT 集 BJT 与 MOSFET 优点于一身, 1988 年以来已进展至第六代产品。IGBT(Insulated Gate Bipolar Transistor), 即绝缘栅双极型晶体管,是由 BJT(双极型三极管)和 MOSFET(绝缘栅型场效应管)组成的复合全控型电压驱动式功率半导体器件。 IGBT 在开通过程中,大部分时间作为 MOSFET 运行,在断开期间, BJT 则增强 IGBT 的耐压性。自从 1988 年第一代 IGBT 产品问世以来,目前已经进展至第六代产品,性能方面有显著的提升,工艺线宽由 5 微米缩小至 0.3 微米,功率损耗则将为 1/3 左右,断态电压大幅提高近 10倍。

IGBT=MOSFET+BJY 结构图

600-1200V 的 IGBT 需求量最大, 1200V 以上未来需求强劲。 从应用领域看, IGBT 广泛应用于新能源汽车、电机、新能源发电、轨道交通等领域;从电压结构看,电压在 600-1200V的 IGBT 需求量最大,占市场份额 68.2%, 1200V 以上的 IGBT 应用在高铁、动车、汽车电

子及电力设备中, 伴随着轨道交通、再生能源、工业控制等行业市场在近几年内的高速成长,对更高电压应用的 IGBT 产品(1200V~6500V)提出了强烈的需求

2015 年全球 IGBT 市场应用结构(单位:百万美元)

IGBT 模块是新能源发电逆变器的关键器件。 太阳能电池阵列的直流输出电压经过电平转换和逆变器转变为交流电压,再经过低频滤波器得到 50Hz 的交流输出电压并入电网。逆变器是实现交流电转直流电的关键器件,而 IGBT 单元是逆变器和驱动电路的核心。选择IGBT 器件的基本准则是提高转换效率、降低系统散热片的尺寸、提高相同电路板上的电流密度。目前,市场上多家公司提供用于太阳能逆变器的功率器件,其中,包括 IR、英飞凌、ST、飞兆半导体、 Vishay、 Microsemi、东芝等公司。

IGBT 广泛地应用于新能源汽车的控制系统,包括主逆变器(main inverter)、辅助HV/LV DC-DC(auxiliary HV/LV DC-DC converter)、辅逆变器(Auxiliary loads)和电池充电器(On-board charger), 占整车成本近 10%, 占到充电桩成本的 20%。 在电动传动系统中,主逆变器负责控制电动机, 还用于捕获再生制动释放的能量并将此能量回馈给电池。辅助 HV-LV DC-DC 用于不同供电网络之间的能量转换,在电动汽车中系统辅助 HV-LVDC-DC 的作用是在低压子供电网和高压子供电网之间实现能量的双向流动。

辅助逆变器主要负责控制除了主电动机以外的其余电动机。电池充电器的作用是实现汽车电池快速高效充电, 而 PFC 电路通过纠正电流和电压的相位差提高功率因素,实现高效充电。 跟据 Hitachi,车用逆变器中 IGBT 需要工作在 650-700V,开关频率为 5-12kHz, IGBT 的转化效率在 90%以上,最大可以达到 95%。

英飞凌提供的混合动力汽车/电动汽车功率器件应用方案

IGBT 是动车、高铁等动力转换的核心器件, 占动车总成本的 1.25%左右。 和谐号 CRH3列车的牵引变流器将超高电流转化为强大的动力,运营时速达 350 公里/小时,每辆列车共装有 4 台变流器,每台变流器搭载了 32 个 IGBT 模块, 每个 IGBT 模块含 6 块 DCB,每块DCB 含有 4 个 IGBT 新芯片和 2 个二极管芯片,每个模块标称电流 600 安,可承受 6500伏高的电压。

总的来说,一辆 8 节编组动车上的 128 个 IGBT 模块为整个列车提供了 10 兆瓦的功率。 据中车株洲所报道,一个 IGBT 模块就高达一万多元,一辆 CRH3C 出厂价大约1.6 亿, IGBT 模块占动车总成本的 1.25%左右。 高铁电力机车需要 500 个 IGBT 模块,动车组需要超过 100 个 IGBT 模块,一节地铁需要 50~80 个 IGBT 模块, 每年中国高铁国外采购的 IGBT 模块数量达十万个以上, 金额超过 12 亿元人民币。

高铁动力结构图

步入第三代, SiC、 GaN 等有望占领高端应用

目前 Si 材料仍占主流,占据 95%以上半导体器件和 99%集成电路。 根据功率分立器件所使用的材料可分为三代。将硅、锗元素半导体材料称为第一代半导体材料;第二代半导体材料包括砷化镓(GaAs)等化合物半导体材料、 GaAsAl 等三元化合物半导体、 Ge-Si 等固溶体半导体、 非晶硅等玻璃半导体以及酞菁等有机半导体; 第三代半导体材料主要以碳化硅(SiC)、氮化镓(GaN)为代表的宽禁带半导体材料。由于产业工艺成熟及生产成本低, 95%以上的的半导体器件和 99%以上的集成电路是用硅材料制作的,硅仍然是半导体材料的主体。

功率半导体硅基元器件、砷化镓元器件、 碳化硅元器件

相对于 Si 器件, SiC 功率器件具有三大优势:

第一,高压特性。 SiC 器件是同等 Si 器件耐压的 10 倍,碳化硅肖特基管耐压可达 2400V,碳化硅场效应管耐压可达数万伏,且通态电阻并不很大。

第二,高频、高效特性。 SiC 器件的工作频率一般是 Si 器件的 10 倍。 在PFC 电路中,使用碳化硅可使电路工作在 300kHz 以上,效率基本保持不变,而使用硅 FRD的电路在 100kHz 以上的效率急剧下降。随着工作频率的提高,电感等无源原件的体积相应减小,整个电路板的体积可下降 30%以上。

第三, 耐高温、低损耗特性。 碳化硅芯片可在600℃下工作,而一般的 Si 器件最多到 150℃。 SiC 功率器件的能量损耗只有 Si 器件的功率50%左右, 发热量也约为 Si 器件的 50%。

Si/SiC/GaN 适用频率和功率

SiC 材料已在多个电力电子系统开始应用。 首先推出的是 SiC 肖特基二极管,具有零反向回复电流,非常适合功率因数校正领域,将取代 Si 的 PiN 整流二极管。其次推出的碳化硅 MOSFET, 有望取代太阳能逆变器中的高压硅绝缘栅双极晶体管(IGBT)。除了比 IGBT降低 50%的能耗外,碳化硅 MOSFET 无需特殊的驱动电路,且工作频率更高,这让设计人员能够尽可能减少电源元器件数量,降低电源成本和尺寸,并提高能效。

SiC功率器件的应用时间表

碳化硅为代表的宽禁带半导体功率器件具有更高的电压等级、更高的开关速度、更高的结温、更低的开关损耗等优势,将会在不间断电源、交流电机驱动器、新能源汽车等领域得到广泛应用。 根据第三代半导体产业技术创新战略联盟(CASA)发布的产业发展报告, 截至 2018 年 1 月,有 30多家半导体厂商推出共 677 个品类 SiC 或 GaN 电力电子器件及模块,供应数量和品类均实现较大增长。

采用不同半导体材料的 ROHM 逆变器产品比较

高昂成本是 SiC 推广最大障碍, 单价可达硅器件的 5~6 倍。 据 ROHM 半导体资料,目前同一规格的产品,碳化硅器件的价格是原有硅器件的 5~6 倍。极大阻碍了碳化硅功率器件的应用推广, 2014 年全球硅功率器件市场规模大约为 100 亿美元左右,但是碳化硅功率器件市场则仅有 1.2 亿美元。碳化硅功率器件市场渗透率不到硅功率器件的 1/500。对于耐压1200V 的应用, 由于成本相当而性能更出众,碳化硅晶体管已经具备竞争优势。

SiC 功率器件价格高于 Si 器件(同一技术要求的产品)

(1)碳化硅二极管: 损耗低耐温高,有望抢占硅快恢复二极管(FRD) 部分市场

SiC 肖特基二极管能动态性能优越。 肖特基二极管(SBD)是通过金属与 N 型半导体之间形成的接触势垒具有整流特性而制成的一种属-半导体器件。肖特基二极管的基本结构是重掺杂的 N 型 4H-SiC 片、 4H-SiC 外延层、肖基触层和欧姆接触层。

SiC 肖特基二极管做为单子器件,它的工作过程中没有电荷储存,其反向恢复电荷以及其反向恢复损耗比 Si 超快恢复二极管要低一到两个数量级。和它匹配的开关管的开通损耗也可以得到大幅度减少,因此提高电路的开关频率。在常温下,其正态导通压降和 Si 超快恢复器件基本相同,但是由于SiC 肖特基二极管的导通电阻具有正温度系数,这将有利于将多个 SiC 肖特基二极管并联。

碳化硅肖特基二极管与硅 FRD 比较

肖特基二极管主要用在 600-1200V 的应用领域,目前主要用以替代硅快恢复二极管(FRD)。 碳化硅肖特基二极管可广泛应用于中高功率领域,可显著的减少电路的损耗,提高电路的工作频率。在 PFC 电路中用碳化硅 SBD 取代原来的硅 FRD,可使电路工作在 300khz以上,效率基本保持不变,而相比下使用硅 FRD 的电路在 100khz 以上的效率急剧下降。一些国家和地区(比如欧盟、加州、澳大利亚等)对光伏微型逆变器入网有效率限制,大致为95%左右,这就使得 SiC-SBD 成为必须的选择。

新能源汽车对小型轻量化的要求迫切,所以普遍地采用 SiC-SBD。 目前 Cree 公司、 Microsemi 公司、 Infineon 公司、 Rohm 公司的SiC 肖特基二极管用于变频或逆变装置中替换硅基快恢复二极管,显著提高了工作频率和整机效率。中低压 SiC 肖特基二极管目前已经在高端通讯开关电源、光伏并网逆变器领域上产生较大的影响。

SiC 二极管电压分布及其供应商

(2)碳化硅 MOSFET:高频高效,将在高端领域有效替代硅基 IGBT

碳化硅 MOSFET 优势明显, 频率高+损耗低+高温稳定性好。 20 世纪 90 年代以来,碳化硅(silicon carbide, SiC)MOSFET 技术的迅速发展,引起人们对这种新一代功率器件的广泛关注。 与相同功率等级的 Si MOSFET 相比, SiC MOSFET 导通电阻、开关损耗大幅降低,适用于更高的工作频率,另由于其高温工作特性,大大提高了高温稳定性。但由于SiC MOSFET 的价格相当昂贵,限制了它的广泛应用。

碳化硅 MOSFET 和硅基 MOSFET 比较

相比硅功率器件,碳化硅 MOSFET 在工作频率和效率上具有巨大优势。 硅 IGBT 在一般情况下只能工作在 20khz 以下的频率。由于受到材料的限制,高压高频的硅器件无法实现。碳化硅 MOSFET 不仅适合于从 600V 到 10kV 的广泛电压范围,同时具备单极型器件的卓越开关性能。相比于硅 IGBT,碳化硅 MOSFET 在开关电路中不存在电流拖尾的情况,具有更低的开关损耗和更好的工作频率。 20kHz 的碳化硅 MOSFET 模块的损耗可以比 3kHz 的硅IGBT 模块低一半, 50A 的碳化硅模块就可以替换 150A 的硅模块。

碳化硅 MOSFET 主要用于 1200V 应用领域,取代目标是硅基 IGBT。 据 Yole,全球不同供应商的 SiC MOSFET 开发集中在 1200V,应用重点在于光伏逆变器、不间断电源(UPS)或充电/储能系统等应用的系统性能提升以及工业变频器等。 碳化硅的 MOSFET 有望取代太阳能逆变器中的高压硅绝缘栅双极晶体管(IGBT)。除了比 IGBT 降低 50%的能耗外,碳化硅MOSFET 无需特殊的驱动电路,且工作频率更高,这让设计人员能够尽可能减少电源元器件数量,降低电源成本和尺寸,并提高能效。

不同供应商的 SiC MOSFET 开发活动的状况

新能源汽车推动,功率器件市场达 160 亿美元

功率器件和功率 IC 平分功率半导体市场,器件规模达 160 亿美元。 据 IHS 数据, 2016年全球功率半导体(功率器件、功率模块、功率 IC、其他)市场销售额从 2015 年的 339 亿美元增长了 3.5%达到 351 亿美元,其中, 功率 IC 增长 2.1%,功率分立器件增长 5.9%,功率模块增长 3.5%。

全球功率器件市场规模

其中功率模块+器件中,功率二极管、 IGBT、 MOSFET 占据较大份额,MOSFET 市场规模达 62 亿美元,占功率器件比例为 39%,功率二极管/IGBT 分别占 33/27%。

功率半导体市场结构

中低端功率器件供不应求,交货周期延长、价格上涨。 根据 TTBank 统计, MOSFET、整流管和晶闸管的交货周期一般是 8 周左右,从 2016 年下半年开始, 交期已被拉长到 24至 30 周。 由于上游原材料短缺、涨价以及 8 英寸产线上功率器件产能被挤占,二极管大厂因火灾关停,中低压 MOSFET 大厂转单,下游 HEV 48V 混动系统带来增量预计达 680 亿元, 导致中低端功率器件供不应求,价格持续走高。 2017 年 9 月 1 日,长电科技发出通知,将公司所有的 MOSFET 价格上调 20%。 2017 年下半年,无锡新洁能发布通知, 决定从 2018年元旦起对 MOSFET 各系产品执行 2018 年价格,据估计涨价幅度在 10%左右。

功率器件交货普遍延长

受益于汽车、工业终端市场,功率 IC 市场稳定增长。 根据 Yole Development 数据,得益于多个关键终端市场的发展,功率 IC 将在 2016-2022 年实现 CAGR=3.6%的增长率。 终端市场主要分为 5 大方面:汽车、计算、通信、消费电子和工业应用。 根据 IHS, 2016 年全球功率 IC 市场营收达 192 亿美元,同比+2.1%。其中汽车与工业是功率 IC 增长的推动力,从汽车来看,功率 IC 增长的关键单车中电子与半导体零部件使用量大幅增加。据统计, 在传统汽车里,平均每辆汽车的半导体成本大约 320 美元,其中功率元器件占 26%。在混合电动汽车(HEV)中,每辆车的半导体成本大约 690 美元,功率元器件占比高达 75%,在纯电动汽车(EV)中,半导体成本大约 700 美元,功率元器件占 55%。

功率IC市场规模预测

下游汽车和消费电子驱动, MOSFET 仍然是功率半导体器件主战场。 据 Yole, 2016 年MOSFET 市场收入接近 62 亿美元。随着汽车和工业销售的稳步增长, 2016 年整体硅功率MOSFET 市场规模超过 2014 年的表现, 预计未来 5 年 CAGR 达 3.4%,至 2022 年 75 亿美元市场规模。 Allied market research 预测,未来消费电子和汽车电子将会是 MOSFET 增长的主要驱动力, 两者对 MOSFET 需求占比超 50%, 逆变器与 UPS 为第二驱动力,而能源与电力与其他应用对 MOSFET 的需求将会保持平稳。

全球 MOSFET 市场规模预测(单位:亿美元)

IGBT 快速发展,增速主要来自 IGBT 功率模块。 据博思数据, 2016 年全球 IGBT 市场规模达到 42.9 亿美元。 中国 IGBT 市场规模从 2008 年的 38.7 亿元上涨到 2016 年的 105.4亿元,年复合增长率达到 13.3%,而近三年则超过了 15%,显著高于全球 IGBT 市场 10%的增长速度。 预计到 2022 年,全球 IGBT 市场规模将超过 50 亿美元,增长将主要来自 IGBT功率模组。虽然以 SiC 和 GaN 为代表的第三代功率半导体的出现导致 IGBT 功率模块的份额略有降低,然而在短期内,其霸主地位不可撼动。 根据 Yole,到 2020 年, IGBT 模块占功率模块份额仍然达到 73.7%,其中光伏(PV)和纯电动汽车/混合动力汽车(EV/HEV)两大应用领域占比超过三分之二,在这两大市场驱动下,IGBT 功率模组市场年增速达 15%。

全球 IGBT 市场规模预测(单位:亿美元)

SiC 功率器件市场快速发展, SiC 二极管占比最大。 据 Yole, 包括 SiC 二极管、晶体管和模块在内的 SiC 功率市场将从 2015 年的 2 亿美元上涨到 2020 年 8 亿美元, 5 年 CAGR达 39%, 其中 SiC 二极管目前仍是主流,市场占比达到 85%。细分下游方面, 太阳能电源转换器(PV inverters),交流电机驱动器(Motor AC Drive),纯电动汽车/混合动力汽车(EV/HEV),功率因素校正(PFC)四大应用领域占比超过三分之二。其中,纯电动汽车/混合动力汽车市场和太阳能电源转换器将会是主要细分市场。

SiC 器件各应用领域十年期市场预测(单位:百万美元)

竞争格局分析:欧美日厂商领先高端产品线

纵观整个功率器件市场,整体态势是欧美日厂商三足鼎立。 其中美国功率器件处于世界领先地位,拥有一批具有全球影响力的厂商,例如 TI、Fairchild、Maxim、ADI、ONSemiconductor和 Vishay 等厂商。欧洲拥有 Infineon、ST 和 NXP 三家全球半导体大厂。日本主要有 Toshiba、 Renesas、 Rohm、 Matsushita、Fuji Electric 等。中国***拥有富鼎先进、茂达、安茂、致新和沛亨等一批厂商。中国大陆拥有吉林华微电子、苏州固锝电子、无锡华润华晶微电子、扬州扬杰电子等一批厂商。

功率半导体器件细分领域多, 行业整体增速较缓,大厂倾向于业内并购,通过布局新领域实现增长。 2016 年英飞凌科技成为全球功率半导体的主要供应商,其在 2015 年初收购美国国际整流器公司(InternationalRectifier)后,英飞凌超过三菱电机成为领先的功率模块制造商。 德州仪器在 2015 年被英飞凌超越后,于 2016年退居全球第二。 安森美完成对飞兆半导体(Fairchild)的收购后,市场排名升至第三位,其在功率分立器件市场份额跃升 10%。 2016 年建广资本以 27.5 亿美元并购了 NXP 的标准器件部门,中国企业首次进入行业全球前十强。

2016 年功率半导体市场份额

国内功率半导体器件市场规模大,产业仍处于起步阶段。 据赛迪顾问, 2016 年, 中国功率半导体市场规模达到了 1496 亿元, 占据了全球 40%以上的市场。 然而供应链仍然被国外厂商所垄断, 国内企业相对而言规模较小、技术落后、品类不全,产业仍然处于起步和加速追赶的阶段。 国内功率半导体企业排名第一的吉林华微, 2016 年营收为 13.95 亿元,净利润仅为 4060 万元。而全球行业老大英飞凌 2016 集团营收高达 64.73 亿欧元, 中国龙头企业和行业龙头的差距在 30 倍以上。

中国功率半导体龙头企业与全球功率半导体龙头企业营收对比(单位:亿元)

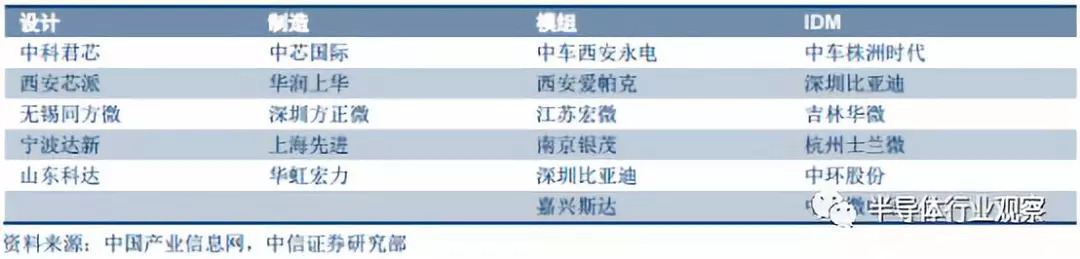

政策、资金、技术齐发力, 国内厂商发展潜力巨大。 功率半导体在军事等战略性领域起着关键性作用,是关系着高铁动力系统、汽车动力系统、消费及通讯电子系统等领域能否实现自主可控的核心零部件,战略地位突出,国内全方位推动行业发展。 政策上,国家持续推动行业发展, 国务院发布《中国制造 2025》强国战略, 明确提出将先进轨道交通装备、节能与新能源汽车、电力装备、高档数控机床和机器人等列为突破发展的十大重点领域。 资金上, 功率半导体采用特色工艺,不追求先进制程,资金投入仅为集成电路的 1/10,国家大基金、地方政府基金必将鼎力支持。 技术上,国内企业具备低端领域全面实现国产化能力,同时向中高端进军, 以南车、比亚迪为代表的厂商已实现技术突破,成功实现国产化 IGBT 在高铁和新能源汽车中的应用。

2016 年中国半导体功率器件十大企业排行榜

国际市场格局趋稳定,国内企业在功率 IC 领域获突破。 据 Yole, 功率 IC 市场竞争格局成熟,供应链较为完善。 美国在功率 IC 领域具有绝对领先优势,欧洲在功率 IC 和功率分立器件方面也都具有较强实力, 日本在功率 IC 芯片方面,虽然厂商数量众多,但整体市场份额不高。 功率 IC 下游核心产品—电源 IC, Dialog、 Qualcomm 以及 Maxim 三家主要供应商以遥遥领先的市占率主宰了智能手机市场。 2016 年建广资本 27.5 亿美元收购 NXP 标准部门完成交割,力图填补国内汽车、工业 IC 领域空白。

2016 年功率 IC 市场份额

(1)功率二极管: 技术门槛较低, 国内厂商具有竞争力

市场相对分散, 国内厂商具竞争力,进口替代空间大。 国际最大厂商是 Vishay,占据11.71%市场份额,而后第二至第七大厂商市场份额为 5%-8%,与第一相差无几,再在其后厂商市场份额不足 5%,市场相对分散。其中国内厂商扬杰科技市场份额为 2.01%。功率二极管技术成熟、市场进入门槛低, 注重的是生产过程的控制和成本的控制。国内厂商由于生产工艺控制精湛、人力成本低具有一定竞争力,国产替代空间较大。 根据工信部发布的中国电子信息产业统计年鉴, 自 2014 年后, 中国二极管及类似半导体器件出口数量持续超过进口额。

中国二极管及类似半导体器件进出口情况(单位:百万个)

国际大厂退出,国内具有价格优势。 功率二极管门槛低、毛利小,国际大厂逐渐退出功率二极管市场,全球功率二极管生产重心可望逐渐转移至中国大陆与中国***地区。由于大陆人工成本低、政策扶持半导体行业发展,在低价位二极管(一半整流二极管、快速整流二极管)上占据着优势,而目前国产二极管领先企业扬杰科技仅占据全球市场份额的 2.01%,未来有望持续替代进口,并抢占市场。而***二极管厂商以生产表面粘著型及其他高附加值产品为主,并朝着肖特基性、突波抑制器、静电保护原件及晶闸管等领域发展。

2015 年功率二极管龙头、台商与扬杰科技市占率(单位:百万美元)

(1)硅基 MOSFET&IGBT:国内厂商迎头赶上,进口替代正当时

硅基 MOSFET: 国内厂商潜力大,进口替代正当时。国内厂商主要集中在低压 MOSFET领域,中高压 MOSFET 主要被国外厂商占据。据 IHS,国内功率 MOSFET 市场主要厂商是英飞凌, 2016 年市场份额达 28.5%,与位于第二的安森美半导体占据了国内将近一半市场。国内厂商只有士兰微和吉林华微上榜,分别占据了 1.9%和 1.1%的市场份额,进口替代的空间巨大。

2016 年中国功率 MOSFET 主要厂商市场份额

资本助力,向汽车电子等中高端市场迈进。 2016 年, 建广资本以 27.5 亿元收购恩智浦半导体(NXP Semiconductors)标准产品业务部门, 成立一家名为 Nexperia 的独立公司。

Nexperia 承接了 NXP 中 MOSFET 所有业务,一跃成为 MOSFET 领域全球第十、国内第八(市场份额 3.8%)的厂商。 NXP 是工业与汽车半导体领域大厂商, 相比之下,工业和汽车半导体一直是中国半导体企业的弱项,由于这个领域的产品门类多、单量小、售价高、迭代慢,国内企业很难进入。 Nexperia 的成立弥补了国内厂商在这一领域的短板。此外, 2016年建广资本还与 NXP 成立合资公司瑞能半导体,产品主要为二极管、双极性晶体管、可控硅整流器, 以及收购 NXP RF Power 部门,成立安谱隆公司致力于射频技术领域的创新与研发。

2016 年全球汽车半导体市场份额

Nexperia 有望成国内 MOSFET 新龙头。Nexperia 是世界一流标准产品的首选生产商、供应商, 专注于逻辑、分立器件和 MOSFET 市场,拥有恩智浦半导体的设计部门, 以及位于英国和德国的两座晶圆制造工厂(一座 8 英寸厂、一座 6 英寸厂)、位于中国、马来西亚、菲律宾的三座封测厂和位于荷兰的恩智浦工业技术设备中心。 每年量产 850 亿个功率器件,产品面向工业和汽车半导体领域,客户数量超 2 万家,2015 年在车用半导体市占率为 15%,在物联网关键的微处理器领域,市占率全球第 2。 2015 年 SP 业务部门收入约为 12.4 亿美元,税前利润超 2 亿美元。

Nexperia、华微电子营收(单位:亿元)

硅基 IGBT: 海外厂商优势明显, CR4 高达 70.8%。 据 IHS, 2016 年, 英飞凌、 三菱电机、 富士电机(Fuji Electric)、 德国赛米控(SEMIKRON)四大海外供应商占了全球 IGBT 市场的 70.8%。尽管中国功率半导体市场占世界市场的 40%以上,但在 IGBT 主流器件上, 90%主要依赖进口,目前仅在大功率轨道交通领域实现国产化,2016年国厂嘉兴斯达、中国中车市占率分别为1.6/ 0.6%。

2016 年 IGBT 全球供应商市场份额

高压 IGBT:技术突破, 中国中车立足高铁用 IGBT。 北车在 IGBT 模块封装上与 ABB技术合作,建设高功率模块生产线,成为国内首家能够封装 6500V 大功率模块及解决方案的提供商。南车则在海外收购 Dynex 公司建立 IGBT 芯片设计中心,总投资 14 亿元建设国内首条八英寸 IGBT 芯片生产线,除芯片外,还有 9 条满足不同行业的 IGBT 模块生产线,预计完全投产后,中车将年产 12 万片 8 英寸 IGBT 芯片和 100 万只 IGBT 模块。

国内 IGBT 主要厂商营收(单位:百万美元)

中高压 IGBT:群雄逐鹿,嘉兴斯达技术领先。 嘉兴斯达已成功开发近 600 种 IGBT 模块产品,电压等级涵盖 100V~3300V,电流等级涵盖 10A~3600A,实现了 IGBT 模块的产业化。 据 IHS, 2016 年嘉兴斯达在 IGBT 模块领域的市场占有率排全球第 11 位,在国厂中排名首位, 是国内 IGBT 领先的厂家。 上海先进是国内首家获得欧洲汽车电子 VDA6.3(A 级)资质的公司,也是国内最大的汽车电子芯片以及 IGBT 芯片制造商, 累计生产 IGBT 芯片 70多万片。 华微电子已研发成功第六代 IGBT 产品,士兰微则已具备 IGBT 6 英寸产线投产能力,产能在 12000--15000 片/月。

国内 IGBT 主要厂商

第三代半导体材料功率器件:国外技术领先,国内正起步

海外公司技术领先, 国内起步时间晚, 尚在追赶。 SiC 关键技术由海外公司垄断,从产业链来看,上游部分, CREE 公司独占 SiC 晶元制造市场份额 60%以上;中游部分,英飞凌、 CREE、意法半导体和安森美等功率半导体领域国际排名前十的企业合计已在 SiC 功率器件市场占据 50%以上份额。 相比于美国 CREE 公司于 2003 年推出 SiC 产品, 国内公司起步晚,技术相对落后。直到 2015 年初,泰科天润才首次实现了碳化硅肖特基二极管的量产,目前国内 SiC 产业规模于国外相比尚有较大差距。

SiC 功率器件产业链主要公司

国家政策加码,战略性项目部署,着力弯道超车。 国家和各地方政府陆续推出政策发展第三代半导体相关产业,福建、广东、江苏、北京、青海等 27 个地区出台第三代半导体相关政策(不包括 LED)近 30 条。 2016 年我国启动了“十三五”国家重点研发计划“战略性先进电子材料”重点专项的组织实施工作,第三代半导体材料与半导体照明作为重点专项中最重要的研究领域,得到了国家层面的重点支持,以全链条部署、一体化实施的组织模式部署了 11 个研究方向,并在 2016 年和 2017 年分两批启动。

国内投资热潮持续,产业链进一步完善。 2016 年全国公示的 SiC 半导体相关项目达 17项,总投资金额近 178 亿元,共涉及投资主体企业 17 家。从投产时间来看,绝大部分 SiC项目尚在建设中,加上设备调试和技术磨合时间,预计投产时间将在 2018 年及以后。从 SiC半导体投资的构成来看, SiC 材料(晶片+外延片)相关投资项目 7 个,投资额约 62.3 亿元,其中江西德义半导体科技有限公司投资规模为 30 亿元,占 48.2%。 SiC 裸片及分立器件相关项目 4 个, 投资额约 66.6 亿元。 2017 年国内投资扩产热度持续,项目共计 10 起,总投资金额达到 700 亿元,其中投向 SiC 材料项目共 3 个, GaN 材料项目共 3 个,其他以宽禁带半导体或化合物半导体名义投资的项目共 5 起。

SiC 材料、 器件齐发力,国内竞争格局初显。 SiC 材料(SiC 单晶和外延片)是国内 SiC产业链中较为成熟的环节。天科合达等厂商已经实现了 SiC 单晶的商业化量产。瀚天天成、新乡神舟科技、 东莞天域等厂商已经掌握了 SiC 外延片量产的核心技术。 在需求驱动下, 随着资本投入和技术发展, 国内不断涌现出掌握 SiC 器件核心技术的公司。 泰科天润拥有完整的碳化硅功率器件量产生产线可以进行芯片代工服务; 2014 年实现了 600V-3300V/ 1A-100A 碳 化 硅 肖 特 基 二 级 管 量 产 。 华 天 恒 芯 已 经 具 备 量 产650V/ 1200V/ 1700V SiC 肖特基二极管的能力。 嘉兴思达、扬杰科技、三安光电等公司也在积极布局 SiC 功率器件。

对于中国功率器件产业来说,任重而道远。

-

2015年智能照明市场及相关产业链发展趋势报告2015-01-15 0

-

中国工业机器人行业发展和未来趋势分析2015-04-25 0

-

您看好电动汽车的未来发展趋势吗?2017-04-26 0

-

翌光科技受邀参加中国国际半导体照明论坛,与大咖共商未来产业发展2017-11-03 0

-

未来触控产品发展趋势12019-01-07 0

-

未来触控产品发展趋势22019-01-07 0

-

未来触控产品发展趋势32019-01-08 0

-

蓝牙技术未来的发展趋势2019-03-29 0

-

灵动微对于未来MCU发展趋势分析2020-12-23 0

-

电源模块的未来发展趋势如何2021-03-11 0

-

电池供电的未来发展趋势如何2021-03-11 0

-

蜂窝手机音频架构的未来发展趋势是什么2021-06-08 0

-

未来PLC的发展趋势将会如何?2021-07-05 0

-

云计算产业发展现状及趋势2021-07-27 0

-

物联网未来发展趋势2022-03-11 0

全部0条评论

快来发表一下你的评论吧 !