Stifel:Q4电子元件短缺程度恶化

电子说

描述

随着2018年Q4的来临,电子元件供应将变得更加紧张。汽车,物联网和工业市场的需求仍处于或高于正常水平; 产能提升可能要到年底或2019年才能见效; 以及美国大打关税战可能会破坏已经很紧张的供应链。

投资公司Morgan Stanley(摩根士丹利)和Stifel在最近的市场更新中发现,持续的电子元件短缺似乎正在恶化。“根据我们对分布数据的分析,”许多组件的交付周期仍在增加,包括电容器,电阻器,内存和某些分立器件,“Stifel在上个月的更新中报道。“随着客户争夺零件,我们继续看到双重订购的迹象。多层陶瓷电容器(MLCC)短缺是最严重的,我们可以看到,许多客户在等待MLCC或其他部件的订单时会重新安排要求。”

对于OEM和EMS供应商而言,后者尤其令人烦恼,他们可能不得不在等待商品零件时延迟生产。可是制造商们并没有也不想扩大已经存在数十年的低成本设备的产能,尽管这是中小企业最需要的部件,但他们才不会管你的死活。

TTI半导体集团总裁Michael Knight

“元件制造商现在正在增加未来业务所需产品的产能,而非传统产品。“ TTI半导体集团(TSG)总裁Michael Knight说。“我们不需要用这些20至30年间相对不变的产品,来赚资本支出有限的供应商的钱。如果换作是你,你会投资那些过时的产品,还是去投资下一代产品?”

技术转型限制了产能

产能限制正在影响TTI以及其他分销商。与此同时,奈特指出,长期充足的供应推动了IP&E价格和利润率的下降。供应商和经销商一直在争夺利润率 ,而客户一直在从持续的价格战中获益。

但技术转型是需要时间的。“现在增加产能不太可能对MLCC产生影响,” Arrow Electronics Inc.(被动元件供应商)全球组件总裁Andy King说道。 “由于资金有限,我们多年来没有增加新的MLCC晶圆厂。 从我一直在关注的供应商来看,传统产品并不赚钱。但我们正在努力: 我们产品中的MLCC数量需求是之前生产的两倍 , 而且一些供应商已经重新调整了他们将要生产的产品以及他们将不再使用的产品。产能资金有限,直到最近才增加,并且需要一段时间才能上线。”

和TII总裁奈特看法不同的是,虽然供应紧张,但供应商们表示他们正在设法生产客户所需的零件。“你以为每个人都会达到追求未来的水平吗?”金说。“在大多数情况下,没有。那些常常提高或降低产量的元件制造商,毫无疑问才是痛苦的根源。”

电容、电阻、分立器件交期进一步延长

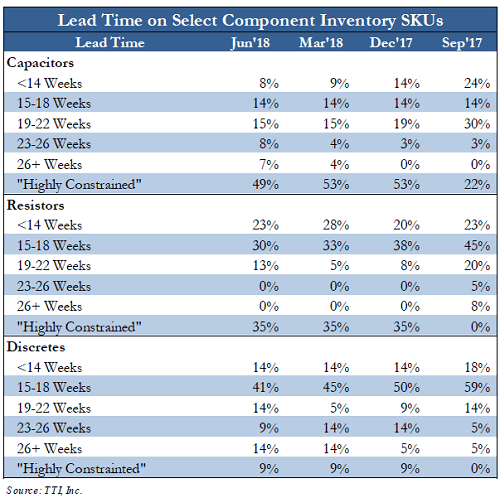

图表从上到下依次为电容、电阻、分立器件交期占比

业内专家预计今年第4季度的交货时间不会减少。(参考从TTI获取的信息 )那些正在扩大产能的公司,如电容器制造商AVX,预计市场仍然是供不应求。

AVX总裁兼首席执行官约翰萨维斯告诉分析师,“随着产能在本年度Q4到2019年开始增加,我们可能会看到元件需求依旧紧张,而达不到缓解的程度。 此外,由于测试和资格认证时间,整个行业的产能何时能够实际提升,目前还没有确定。许多变量将会影响元件短缺的程度,例如未来的需求增长、成本和额外产能的速度。”

Stifel对供应商和分销商的调查发现,49%的电容器、35%的电阻器和9%的分立器件被认为是“Highly Constrainted”(高度紧缺)。而且,41%的分立器件供应商报价为15至18周的交货期,14%报价为26周的交货期或更长时间。

“在某些情况下,供应商甚至没有确切的交货时间给到客户。”Stifel报道。“元件价格也一直在上涨。我们听说有些OEM每周都会重新分配生产任务。他们在无法获得足够供应的情况下,只能被迫重新安排生产来运行。”

这些元件的短缺,对其他的组件也产生了多米诺骨牌效应。摩根士丹利季度调查中,有40%的受访者预计连接器交付时间将超过6周。该公司还指出,模拟IC和MCU的交付周期正在继续攀升。在模拟IC中,55%的受访者表示交期延长; 在MCU中,43%的人看到了交期的扩大。

假次品横行,风险增加

除了上述原因,还存在其他市场风险。在元器件短缺期间,有些造假者在假冒的、损坏的元件上重新贴标签,出没在地下市场,但独立和混合分销商却并没有特许他们销售这些品牌。这大大增加了他们的防伪工作难度。

独立子公司可以从电子元件供应商、OEM、EMS供应商和其他分销商处采购,将电子元件追踪到其原始工厂,是证明其真实性的一种方式:“我们对组件可追溯性非常透明,”混合分销商Chip One Exchange的首席执行官Sasan Tabib表示,“因此,如果需要,客户可以调整他们的测试水平。”

Chip One根据设备的可追溯性和Chip One的组件来源经验对设备进行分类——第1类设备保留其可追溯性文档。“这些是我们没有高度关注的组件,”Tabib说。“第2类设备并非100%可追溯,但Chip One对此充满信心。”

随着下游客户涌动,“买家提防”成为主要方针。“我们非常关注客户, ”Tabib说。”如果电子元件来自我们从未使用过的供应商,我们会让客户提前知道。如果组件出现任何明显错误,我们甚至不会发货。至于遇到其他的问题,我们会强烈建议进行严格的测试。”

中美关税战,最终采购方承担代价

Stifel对于美国关税对供应链的影响分析“从来没有什么好报道”。在7月中旬,电子元件整个供应链都存在轻微的中断和混乱。“我们了解到,一些电子元件供应商和分销商正在与美国客户合作,将货物和库存仓库转移到美国以外的地区,特别是墨西哥和加拿大,因为他们可以通过自由贸易区进入美国。”Stifel说。该公司补充称,在欧洲和亚洲销售额较高的公司,正在评估将其中国生产设施迁往其他低成本国家。

在分析中,Stifel发现:

据了解,关税的威胁将导致Q4的一些订单,特别是美国第二个关税清单上的零件可能会涨价。

鉴于大多数制造业是在低成本地区的美国境外进行的,供应链的物流目前正在绕过美国,或尽可能地绕过美国。

在欧洲和亚洲拥有大量终端市场销售额的供应商,正在研究如何最大限度地减少美国供应链路线的方法。

许多公司正在评估将其中国生产设施迁移到其他低成本国家,如菲律宾、越南和墨西哥。此外,鉴于对美国的进口关税负面影响,他们正在重新评估在中国的设施制造方面的资本投资。

某些供应商指出,他们的ERP系统现在已经重新配置过,可以单独为其物料清单(BOM)生成单独的关税发票,并相应地向其客户收取费用。之前的长期合同正在与客户重新协商,但客户一般都愿意支付额外的关税发票,除了少数的例外情况。

供应商希望经销商承担关税责任。

经销商希望将关税成本转嫁给客户。然而,分销商担心单独的关税BOM会使客户能够间接地计算分销商的成本基础和利差。

Andy King,Arrow Global Components总裁

管理数百万个库存单位的Arrow Electronics表示会积极帮助客户。“我们正在与客户沟通,让他们立即知道任何会受影响订单的部件或要求,”金说。“我们还讨论了他们以后会使用的部件; 我们正在制定流程来管理流入美国并流向多个市场的设备。在某些情况下,我们正在重新调整这些供应链,以便将产品送到客户需要的地方。在尽可能的情况下,我们会提供100%的可见度。”

经销商正在将与关税相关的成本转嫁给他们的客户。“艾睿电子正在努力遵循301条款,”该公司写信给客户说,“我们将关税视为美国政府颁布的一项规定,类似于购买产品时征收的税收。因此,未来,这些成本应由采购方承担。”

在2018年的剩余时间里,随着行业重新调整其供应链,买家可能会面临更严峻的电子元件供应形势。

-

电子元件-固态电子元件2011-01-07 0

-

龙岗回收电子元件 龙岗电子元件回收2020-07-17 0

-

沙田回收电子元件 沙田电子元件回收2020-08-12 0

-

电子元件综合知识2009-11-17 1030

-

电子元件件的基本定义2009-12-03 2463

-

电子元件符号及术语2010-01-16 5514

-

电子元件介绍2015-11-30 1358

-

电子元件基础教程2016-01-20 1200

-

电子元件使用2016-12-09 1447

-

电子元件的输出电流是什么意思2018-04-09 17268

-

基础电子元件有哪些?2023-10-27 3309

-

电子元件与材料影响因子的关系2024-01-23 1092

-

使用AEC-Q100 MSPM0 MCU,实现最佳的汽车车身电子元件设计2024-08-30 175

-

ESD静电对电子元件的影响2024-11-20 900

全部0条评论

快来发表一下你的评论吧 !