乐视所持乐视影业及乐融致新打折拍卖却只有一个接盘侠

电子说

描述

前一段时间乐视网股价在短短12个交易日,股价从2元攀升到4.15元,涨幅翻倍。垃圾股乐视网突然还魂,其凌厉的走势让炒作者欢欣鼓舞,让旁观者错愕。然而,紧接着的停牌立马就被打回原形,现在又开始进入下跌通道,听说,乐融致新疯狂打折!最高估值270亿,拍卖价18亿起。

乐视网的“还魂丹”是它的子公司乐融致新,该公司以生产乐视电视而闻名。8月底,乐融致新以增资的形式拉来了接盘者:腾讯、京东、华夏人寿等巨头。据悉,乐融致新这轮增资的估值高达90亿元。这似乎让人看到了乐视网摆脱债务困境的希望。

但现实远比预想的要复杂。9月21日,乐视控股(贾跃亭旗下企业,乐视网股东之一)持有的乐融致新股权将正式司法拍卖。按照拍卖底价计算,乐融致新100%股权的估值只有18亿元左右,这远低于腾讯等机构的入股价。而在2017年初,乐融致新的估值最高达到了270亿。

尽管拍卖价格很低,但自8月20日法院公示以来,至今无人报名参拍。

乐视控股所持乐视影业及乐融致新全部股权拍卖只吸引到了一名买家

9月21日报道,截至昨天晚间北京青年报记者发稿时止,乐视控股所持有的部分乐视资产竞拍,只吸引到了一名买家。此时,距今天上午10点的拍卖已仅剩10多个小时。不过北青报记者昨晚在人民法院诉讼资产网上看到,这些项目被“围观”均超过2000次,有的甚至超过3000次,明显的看者多参与者少也显示出这次拍卖的受关注程度。

今天上午10点,乐视控股所持有的乐融致新、乐视影业的股权将通过网络进行公开拍卖。此次乐视控股所持这些股份都是因司法执行而被申请拍卖的。拍卖公告显示,此次拍卖的股权共分三个标的,包括了乐视控股持有的乐融致新18.38%股权、乐视影业21.8122%股权,其中乐融致新的股权被分为了两个标的拍卖。

根据公告,此次第一个拍卖标的,为乐视控股持有的乐融致新3124.5万元出资额,该出资额相当于乐融致新8月31日增资前的10%股权(增资后8.34%股权),起拍价1.31亿元,评估价1.87亿元。资料显示,第一个标的的拍卖申请执行人是民生信托。第二个拍卖标的是乐视控股所持有的乐融致新剩下的2618.3万元出资额,该出资额相当于乐融致新8月31日增资前的8.38%股权(增资后6.99%股权),起拍价约1.1亿元,评估价1.56亿。这笔拍卖的申请执行人为中航信托。第三个拍卖标的是乐视控股持有的乐视影业全部21.8122%的股权,该标的起拍价为5.31亿元,这部分股权的评估价为7.59亿元。该拍卖标的的申请执行人正是孙宏斌所执掌的融创。

据悉,此次乐视控股被拍卖的两个产业的股权均是其所持有两家公司的全部股权,一旦股权易主,意味着乐视控股不再掌握这两家公司任何权益。根据乐视网此前披露的半年报显示,乐视控股持有的乐融致新股权此前已全部处于冻结状态,且部分或全部将进入司法拍卖程序。乐视网在多次公告中均强调可能失去乐融致新控制权的风险。

“建议理性竞买”

乐视网还处在退市的边缘,而它最重要的子公司——乐融致新,去年则拉来融创中国救场,今年则是吸引到腾讯、京东等诸多巨头参与30亿元增资,该事项目前仍在推进中。

在推进增资事宜的过程中,乐视网多次公告提示,自己可能丧失对乐融致新的控制权。一方面,此次增资将稀释其对乐融致新的参股比例至33%,另一方面,乐视控股拥有的乐融致新18%股权可能以非常低廉的价格花落他家。

在今年半年报中,乐视网表示,乐融致新股东乐视控股持有的18.38%股权处于冻结状态,且部分或全部将进入司法拍卖程序。

拍卖即将开始,人民法院诉讼资产网信息显示,北京三中院对乐视控股所持股权的拍卖将于9月21日正式开始。这次股权拍卖涉及“乐视系”旗下企业三笔股权,分别是:

乐视影业21.8122%的股权,起拍价5.31亿元,评估值为7.59亿元。

乐视控股持有的“某公司”26183537元出资额,起拍价1.09亿元,评估值1.57亿元。

新乐视智家电子科技(天津)有限公司(现“乐融致新”)31245271.2元出资额,约占乐视控股持有乐融致新所有股权的10%,起拍价为1.31亿元,评估值为1.87亿元。

乐视控股曾以持有乐融致新10%股权进行质押担保,为乐融致新取得中国民生信托有限公司贷款本息合计约11亿元。因此这部分股权拍卖所得款项将用于乐融致新偿还中国民生信托有限公司贷款,同时抵减非上市体系关联方对乐融致新债务。乐视网此前公告表示,最终拍卖成交金额尚不确定。

乐视控股所拥有的乐融致新另外8%股权其实也在拍卖之列,此次拍卖的“某公司”26183537元出资额,根据下文的标的调查情况介绍,该“某公司”正为乐融致新。而根据今年5月份乐视网公告,乐视控股对乐融致新合计持有57430383元资本金,此次拍卖的“某公司”资本金加上乐融致新10%股权资本金,合计为57428828.2元,两者几乎一致。

这或许意味着,乐视控股对乐融致新的所有股权都进入了拍卖程序,之所以拆分成两笔,也许是考虑到债权人不同,10%的股权涉及到的债权人是中国民生信托有限公司,且能抵减上市公司的债务。另外8%股权是否也将抵偿乐视控股对上市公司债务呢?乐视网在公告中没有提及。

就此询问乐视网公关,对方表示应该向乐视控股了解。记者致电乐视控股公开电话,但由于是周末无法联系上。

记者注意到,拍卖方还特别以一行红色字提醒:“建议竞买人理性竞买。”

估值断崖式下滑

作为乐视电视的经营主体,乐融致新的估值可谓“飞流直下三千尺”。

首先,乐视控股当时能以10%的股权从中国民生信托有限公司获取11亿元资金,证明当时的估值肯定远高于现在。而当前10%股权的评估价格仅为1.87亿元,对于这笔债务可谓杯水车薪。此外,乐视控股的三笔拍卖项目合计评估价格为11亿元,相对于乐视控股对上市公司67亿元的债务来说也远远不足,且无法确认能全数抵偿。

一年半以前,乐融致新这一家公司的股权就价值百亿。在2017年初,由融创中国实际控制的主体以人民币30亿元资金认缴乐融致新新增注册资本人民币31245271元(低于此次乐融致新合计拍卖资本金),这笔增资前,乐融致新的估值高达270亿元。

2018年以来,乐视网资金危机恶化,电视业务也受到影响,对供应商欠下大量债务。在这一背景下,乐融致新2018年初启动新一轮增资,考虑到市场环境、乐融致新业绩表现及所面临的种种挑战等因素,乐视网与各方投资者初步沟通,拟按照120亿以上估值融资。

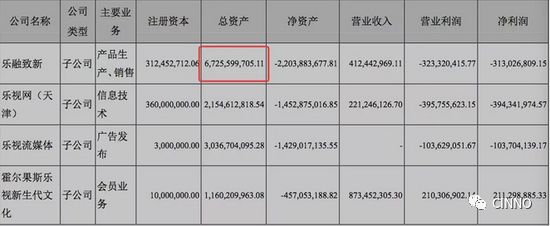

但在后续的商议过程中,乐融致新估值很快下降,由120亿元下调为90亿元,根据当时的评估报告,评估机构使用的是市场基础法,给出的评估结论建议为96亿元。这一估值也已相当高,因为截至2017年12月份乐融致新净资产已经为负。

在这样的情况下,若选取资产基础法进行评估,乐视网根本无法进行增资。

在此次司法拍卖中,评估机构正是使用资产基础法对乐融致新股权进行评估,选取了2017年10月31日为评估基准日,根据截至当时股东全部权益账面价值17.45亿元等数据,最后给出乐融致新18.72亿元的估值。

这一估值的参考价值放到现在也已经相当可疑,因为根据乐视网半年报信息,乐融致新上半年净资产为-22亿元。值得一提的是,按照30亿元增资计划有关公告,参与增资3亿元的新股东们也许只能得到增资后乐融致新不到3%的股权。而此次司法拍卖,若按照评估价格,仅需不到2亿元就能获得乐融致新10%股权,两者差距实在过于悬殊。

暴风欲趟乐视路:一手好牌被打烂现金流捉襟见肘

VR、影视、区块链、直播、智能电视,暴风集团似乎一直走在折腾的路上。随着报表的数字越发难看,冯鑫终于坐不住了

8月29日,暴风集团(300431.SZ)发布2018年半年报称,实现营业收入7.9亿元,同比下降4.21%;净亏损1.06亿元,上年同期盈利1572万元。同日,暴风集团及其董事长冯鑫,因在7月8日发表的《三年大考,暴风雨中的暴风》一文中违规发布公司经营业绩预测信息,被深交所下发监管函。

而《三年大考,暴风雨中的暴风》这篇文章刊登的主要原因,则是暴风集团在7月7日发布公告称,冯鑫持有的327万公司股份被司法冻结。文章开头便注明,文章内容为冯鑫的一次内部谈话,主要谈及冯鑫个人股权、债务问题以及暴风TV的未来发展,似乎在借此机会,稳定投资者的信心。

其实,文中并未清晰给出冯鑫的股权和暴风集团资金危机的解决方法,而是一味在画大饼,显然有些弄巧成拙。其中涉及到暴风集团的业绩预测,更让公众生疑:为何不遵循相关规定在指定平台公开发布信息,而是选择了公共媒体?暴风集团在信息披露上的失策,直接导致此文发布第二天,即7月9日暴风早盘急速跌停。投资者用行动表达了对暴风和冯鑫的不信任。

“DT大娱乐”梦碎

“小乐视”名号加冕

回想2015年,冯鑫提出“DT大娱乐”战略,称将通过大数据关联暴风的各项服务,包括视频、音乐、游戏等业务。该战略提出后,其股价经历了30多个涨停板,最高达278元,成为该年度一只“神股”。乍看之下,暴风集团未来可期,但为何冯鑫将一手好牌打得如此稀烂?

其实,脱下暴风光鲜亮丽的营销外衣,便会发现暴风自始至终都处在危险边缘。自2013年起,暴风集团就状况不断,要么是净利润出现下降,要么是增速放缓,而暴风魔镜更是导致暴风集团出现巨亏的主因。据2018半年报,暴风影音对暴风魔镜在2018年上半年应收账款金额为5783万元,与2017年期末持平,同时进行坏账准备886万元,比2017年期末增加300多万元。同时,暴风集团从暴风魔镜采购15万,离计划采购200万相距甚远。如此看来,暴风魔镜在市场上的确输得体无完肤,再加上电视硬件亏损、资金流动性不足,暴风集团更被是被投资者戏称为“小乐视”。

的确,暴风魔镜的颓势让投资人饱受煎熬,中信资本首先站出来要求提前撤资。至于其股份遭遇司法冻结问题,根据冯鑫的说法,是他在个人公司股份大部分被质押的情况下,尝试用个人资产回购中信手中的魔镜股份所致,也就是说,这意味着冯鑫真的没钱了?

在2018年第一季度,冯鑫持有的股份数量为7032万股,其中质押股份数为5934万,质押比例为84.38%,5月3日,冯鑫将持有770万股质押给招商财富资产管理有限管理公司,用途为担保,质押股票占比上升到95.35%。5月31日,暴风集团接到控股股东冯鑫函告,获悉冯鑫分别为374.45万股和374.52万股办理延期半年赎回,质权人为华创证券。两笔股权占冯鑫所持股份比例为10.65%,用于融资。如今再加上被司法冻结的股份,冯鑫已没有股份可被质押。

冯鑫为何要另辟蹊径?

财务上的窟窿仿佛是一个接一个袭来。冯鑫开始招架不住,只好忍痛割肉,把暴风VR和暴风体育分出去融资发展,变相卖掉。同时冯鑫也在另辟蹊径,把目光对准智能电视,今年年初提出了2018年的集团战略是“All for TV”,声势之大不亚于当年的暴风魔镜;还推出新业务板块暴风播酷云,同时试图染指区块链。

尽管从暴风集团2017年的收入结构来看,暴风TV已代替广告成为暴风的主要收入来源,但由于暴风TV上市后,为了与小米、乐视等互联网电视竞争,采用了低价策略,这使得暴风TV亏损越来越大。根据2018年中报,暴风TV所在公司暴风统帅实现营业收入6.6亿元,净利润亏损为2.47亿元。根据今年上半年出货量46万台计算,平均每台亏损约为537元,这一亏损数字与去年同期365元相比,竟然有过之而无不及。前不久冯鑫还高调称暴风TV销量创新高,不过掐着指头一算利润,马上被打回原形。

现金流捉襟见肘

暴风集团的利润一旦跟不上,其现金流也就开始捉襟见肘。就在今年6月5日,暴风集团发布定增方案,公司拟通过定增募集资金不超过5000万元,这侧面印证了暴风集团急需通过小额快融通道苟延残喘。2016年至2017年,暴风集团的账面现金分别为2.77亿元和1.73亿元,经营活动现金流持续流出。截至2018年年中,账面现金仅为7137万元,下半年经营难以为继。

冯鑫不停寻找新的救命稻草,都只因暴风缺乏稳定的现金牛产品。从暴风的产品布局来看,其投入的体育、直播等互联网业务,市场趋向饱和,只凭单纯的烧钱无法脱颖而出。暴风魔镜拿到两亿多元融资后便铺天盖地投放广告,可出来的产品并未达到期望标准,对标竞品顶多就是小米VR;为了抢夺乐视TV留下的市场空白,暴风TV又迫不及待融资烧钱怼销量,却连官方售后都没有,只能交由海尔代修,影响了消费者对其的信任。营销大于内容、急功近利,是近年来暴风一以贯之的经营风格。

从市场竞争来看,VR方面,国内VR行业正值行业洗牌时期。自2015年VR内容制作厂商米多娱乐被曝拖欠员工工资以后,国内多家VR公司倒闭、转型、裁员,暴风魔镜也在其中,宣布裁员50%,被外界称为VR寒冬;智能电视方面,近几年智能电视销量增速放缓,2017年销量约为4800万台,同比增长率为17%,也是近几年销量增长率最低的一年。其中创维、小米和海信占有率超60%,其他品牌生存空间变窄,暴风TV能否迎难而上,仍是未知数。

冯鑫似乎踏上了当年乐视贾跃亭的老路,靠股权质押来维持资金投入和公司运转,让人不得不感叹,“小乐视”的绰号真是一语成谶。

-

深陷欠款罗生门?乐视公告否认 乐视影业无法注入2016-11-09 647

-

乐视的希望?融创的每一个房子都会放一个乐视83寸超级电视2017-07-18 1108

-

乐视影业最终重组标的,再次陷入停牌2017-10-17 975

-

乐视影业更名乐创文娱_乐视控股股份将转让2018-03-31 3944

-

乐视影业蒸发74亿 贾跃亭彻底出局 郭德纲成赢家2018-09-24 5630

全部0条评论

快来发表一下你的评论吧 !