聚灿光电上市首年业绩猛跌原因分析

光电显示

描述

自从金亚科技((SZ:300028))上市造假折戟创业板,一众创业板公司顿时风声鹤唳。与金亚科技好歹在A股中折腾了八年才东窗事发不同,今天这位主角仅IPO后半年就“原形毕露”,业绩下滑一溜千里。

它就是聚灿光电(SZ:300708),一家连三年大限都成煎熬的上市公司。

增收增利不增现金流,上市后业绩诡异变脸

先看最基本数据,2016—2018年1-6月,营业收入为4.8亿、6.21亿、2.7亿,净利润为0.61亿、1.1亿、-0.12亿,经营现金流为1.26亿、1.29亿、-0.77亿。

仅根据基本数据,我们就能很快对聚灿光电有一个七七八八的认知。

2017年3月上市的聚灿光电,上市当年营业收入增加了1.41亿,净利润增长了0.49亿,都出现了相对明显的增加,但是经营现金流仅增加了区区三百多万。也就是说,聚灿光电2017年的营业收入和净利润与经营现金流相当不匹配。

这是怎么做到营收、利润迅速增加而现金流却迟滞不涨,要想回答这个问题首先得解释聚灿光电的主营业务及其特点。

聚灿光电主营业务是LED外延片和芯片研发、生产和销售,属于典型的高新技术产业,该业务在政策方面极度依赖政府补贴,又是需要研发推动产能扩张的典型性行业,发展时候强调垄断性和专利。

LED 芯片的原材料外延片究竟从何而来?

既不需要自产的原材料外延片满足于本身的LED芯片生产,也不需要通过外来进口去生产,仍然可以大言不惭地说可以将IPO募资的资金用于LED芯片生产。

聚灿光电就是这个大话的发言者和词条贡献者,堪称A股一大奇葩。

招股说明书表明,聚灿光电的外延片主要用途之一就是自身LED芯片的原材料。聚灿光电2014—2016年的自用外延片为90.03万、136.75万、185.07万,占总产能比重的80.24%、71.45%、58.18%。也就是说,自身生产的外延片逐渐被剔除公司LED芯片的原材料。

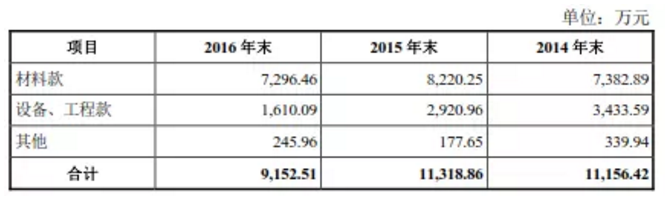

如果自身的外延片已经不符合于自身LED芯片的生产原材料需要,那么很自然应该通过第三方购买。但是其实2016年却出现了材料款下降的趋势。这是因为2016年以来聚灿光电的大量原材料通过应付票据形式支付,问题是需要大量采购原材料的聚灿光电2016年预付款却比2015年低得多,这就让人费解了。

政策补贴真的是用来投产了?

政策补助妥善利用,配合产能利用率可以帮助聚灿光电完成美化公司业绩的目的,聚灿光电对财务理解程度在A股企业中堪称凤毛麟角。

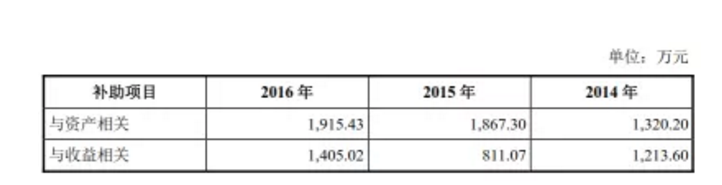

根据招股说明书显示,聚灿光电2014—2016年的政策补贴金融为0.25亿、0.27亿、0.33亿,占到当期利润总额比重为38.96%、98.60%、47.80%。

聚灿光电2014—2016年计入当期损益的政府补助为48.55%、30.04%、42.58%。按照会计准则办法,如果补助当期无法直接用于投产,应该计入为递延收益。但据此方法分析,2015年当年的当期损益比重大幅下降,表示当年的有大量在建工程尚未投产。

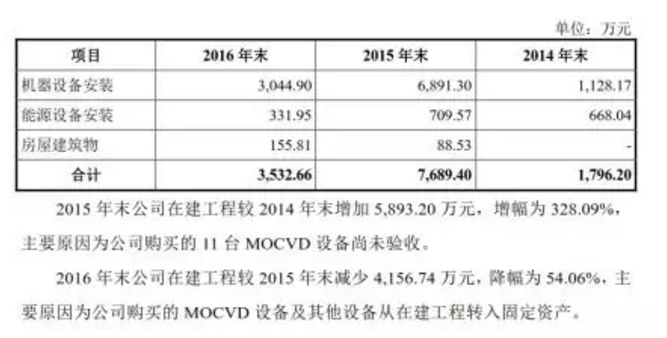

聚灿光电招股说明书显示,2014—2016年在建工程为0.18亿、0.77亿、0.35亿,在2015年增加的0.59亿元聚灿光电自己已经明确说明购买的设备尚未验收,也就是说尚未进行安装投产。

自给程度下降的聚灿光电居然产能利用率上升不降反升?!

但是根据2014—2016年固定资产的总额为4.30亿、4.23亿、4.62亿,对应营业收入为2.96亿、3.52亿、4.80亿,对应单位固定资产产能为0.69、0.83、1.04,聚灿光电的产能利用率从2015年开始就开始了大幅上升。

问题是聚灿光电主要设备验收安装是在2016年完成,而这其中的主要设备MOCVD设备就是用来生产外延片,但是2016年生产的外延片仍然没有办法满足于聚灿光电的LED芯片原材料需求。

这在上段中已有详尽描述,在这里不在浪费口舌。

担这也让人好奇,LED芯片的主营业务如聚灿光电自己口中将产能利用率大大改善的,还是说有什么其他渠道。

产能过剩严重的外延片为什么还在生产?

上市后的聚灿光电当然很明白自己的底细,因此在2017——2018年1-6月不过短短1年半时间内就先后长期借款3.12亿元,结合公司上市募资的3.52亿资金,似乎公司也应该可以做一点事情了。

而且上市这一年半以来聚灿光电的毛利率也与上市前毛利率突飞猛进有着明显的不同,2018年1-6月毛利率显示LED光电芯片毛利率下降了10.55%。

看来是到了不得不转型的时候。

根据公开数据显示2016年当年MOVID设备一共为46套,对应产能为301.57万片,平均每台生产6.56万片外延片;到了2018年1-6月一共有48套设备,对应产能为222.12万片,平均每台生产4.63万片。,

也就是说,按照这个进度,理所应当2018全年的每台MOVID设备生产能力理所应当会超过2016年。

但是根据2018年1-6月的产能利用率显示仅为0.80,也就是说聚灿光电的产量远大于销量和自身使用量,属于严重的产能过剩。

根据公开资料显示,2018年1-6月外延片的营业利润仅为557.31万元,平均每片外延片仅有2.52元的营业利润,而在2016年一片外延片则为10.34元的营业利润。这就让人好奇,为什么聚灿光电仍然要生产大量既不能满足自身LED芯片需要而且一年半以来营业利润仍然持续下降的外延片。

好在2017年7月6日,聚灿光电收到全资子公司聚灿光电科技(宿迁)有限公司,收到宿迁经济技术开发区财政局拨付机器设备补贴资金9,509万元。

公司称,根据相关规定,公司将上述资产相关的政府补助计入递延收益,也就是说这笔补助当期没有办法直接投入,还得想办法往会延期投入,到时候产生收益再说。

因此,根据上述情况,聚灿光电似乎可以准备下一个阶段的投资大业了。谁料,迎来却是公司高层大比例的减持套现。

2018年9月25日晚间公告称:聚灿光电股东、董监高等拟合计减持不超11.61%股份,合计约4.55亿元。要知道,根据聚灿光电自身披露,2018年第三季度可是要亏六七千万!上市不满一年的聚灿光电终于准备好了自己的热乎乎大手,给了韭菜们响亮的一记耳光。

本文来源:阿尔法工场

- 相关推荐

- 热点推荐

- 聚灿光电

-

盘点三雄、鸿利、聚灿等上市公司动态2018-07-11 3987

-

聚飞光电发布2018上半年业绩 业绩喜人2018-07-14 4436

-

高管套现频频 聚灿光电该如何自救2018-11-20 2760

-

聚灿光电拟2亿元对聚灿宿迁进行增资2018-12-03 2273

-

聚灿光电启动业绩大变脸模式 有望扭亏为盈2018-12-11 2668

-

聚灿光电披露了2018年度业绩预告 较去年同期下降77.28%-81.82%2019-01-25 944

-

聚灿光电为全资子公司增资人民币60000万元2019-01-10 1353

-

聚灿光电:LED芯片行业竞争加剧,产品价格大幅下滑2019-06-25 3894

-

聚灿光电宣布获1.13政府补助金2019-09-03 1714

-

聚灿光电披露2019年前三季业绩 扭亏为盈营业收入同比大幅增长2019-10-16 659

-

聚飞光电也公布2019年年度业绩 车用LED业绩增长显著2020-01-13 807

-

聚灿光电披露2020年三季度报告:营收10.06亿元2020-10-29 2932

-

聚灿光电、东旭光电等公布2020年业绩预告2021-02-02 3301

-

打响开年涨价“第一枪”的聚灿光电竟并未凭此获益?2021-05-10 2298

-

聚灿光电LED芯片龙头厂商再度加码MLED2023-09-11 1039

全部0条评论

快来发表一下你的评论吧 !