中国晶圆代工行业如何缩短与全球的差距

电子说

描述

全球硅晶圆代工行业情况

根据 IHS 的统计,2012-2017年全球硅晶圆代工行业营收CAGR约10.8% 。其中纯晶圆代工产能占比从24.1%增长至34.0%。预计,2018-2020年行业收入增速将维持在8%上下。从应用端来看,2017年半导体代工行业的主要客户包括:智能手机等无线通讯产品、个人计算机和服务器用计算芯片、消费类产品、车用产品、工业用产品及有线通讯产品,收入分别达255 亿、57.3 亿、93.7 亿、31.2 亿、72.9 亿、10.41亿美金,分别占全球硅晶圆代工收入的49%、11%、18%、6%、14%、2%。

全球硅晶圆代工从工艺来看可分为16nm及以下工艺、16-28nm 先进工艺、28-90nm 成熟工艺、90nm 以上8寸工艺、其他,2017年收入占比分别为20%、19%、30%、28%、3%。从竞争格局来看,台积电 2017 年收入323亿美金,约占全球 62%,联电、SMIC收入分别约49.3 亿、31.3 亿,占全球约9.5%、6%。台积电在 16nm 及以上工艺节点领先主要竞争对手3年以上时间,处于绝对垄断地位。

晶圆厂建设、扩产需要大量的资本开支投入,晶圆代工属于资本密集型行业,根据IHS数据,近五年来,全球半导体代工厂商资本开支占收入比例维持35%以上的高位,而研发在代工行业的重要地位。由于先进制程每迁移一次技术节点都伴随着比成熟制程高数倍的投入,2017 年起台积电开始10nm以上制程研发,支出明显加大,带动行业研发费用率上升。

晶圆代工驱动力转到新应用

晶圆代工短期受手机及虚拟货币增速放缓拖累,2018-2020年智能手机出货量年增速放缓至低个位数,虚拟货币价格相比去年大幅下跌,矿机芯片需求减退。成熟制程方面,客户存在重复下单情况,代工厂商库存较高,预计在未来五年,整个晶圆代工行业的驱动力由智能手机逐渐转向 AI、5G、IoT、汽车等新应用。

人工智能(AI)涉及大量的数据处理任务,需要大量的10nm以上先进制程计算芯片。根据 IBS 的预测,到2025年,全球 10nm/7nm 制程硅晶圆代工出货量将达220万片,相比目前翻了一番。5G要带来射频前端芯片新的需求,GaN半导体在射频器件中的渗透率不断上升,根据Yole 预测,2017~2023 GaN 器件市场规模CAGR约23%,此外,5G 手机的增多也带来芯片的需求。工业IoT需求量巨大,IoT半导体行业新的驱动力。电动汽车和自动驾驶需要大量的车载半导体,微处理器、模拟电路、逻辑芯片、以及分立器件都会受益于车载半导体市场规模的增长。预2017-2022年来自车用芯片的收入CAGR保持在8.6%。

中金预计未来 1-2 年内还很难对代工行业形成有力的需求刺激。从2016年起,代工行业增长基本由16 nm以下先进制程贡献,28nm、 12 寸成熟制程、及因供不应求暂时乐观的 8 英寸在未来 1-2 年内,甚至在更长期时间内都将面临风险。

分析国内晶圆代工竞争格局

整个代工行业中,自 2015 年起先进制程营收规模占据首要地位,统计TSMC、GF、UMC、Vanguard、中芯国际、华虹半导体六家主要晶圆代工厂商数据,2017 年全年来自28nm以上先进制程、28nm-90nm成熟制程、 8 寸晶圆的营业收入分别约205亿、15.375亿、143.5亿美元,营收占比分别达40%、30%、28%。台积电利用技术优、规模优势以及高额的利润和良好的现金流支撑巨额的资本开支和研发支出,不断扩大领先地位,成为行业绝对的王者。中国大陆的长江存储(IDM)、中芯国际资本开支跻身世界前十。

2017 年台积电10nm营业收入占比已达10%,14nm 以下晶圆市占率达 100%,包揽 14nm 以下纯晶圆代工所有订单(不含存储器),28nm先进制程市占率达71%,12寸(40-90nm)成熟制程,目前前台积电市占率约50%,8寸(90nm-0.35um)成熟制程台积电市占率约41%,位居8寸硅晶圆代工榜首。

28nm先进制程各代工企业竞争激烈,联电、格罗方德、中芯国际均有产线量产,华虹JV 也逐渐进入28nm阵营。但台积电技术突破最早,并利用低价抢占更多市场份额,加上整个制程扩产相对激进,供大于求,使其余厂商毛利率承压。12寸成熟制程各大厂商几乎平分秋色。

根据SEMI的统8寸晶圆产能在2012-2014年变化不大,而在2015年后产能有所上升,2017年产能相比2015年上涨约7%,受上游硅片供给不足、中低端 MCU/PMIC需求增加及功率半导体大量转向8英寸厂投片,2017 年底全球 8寸片已出现供需紧张。根据SUMCO的测算,8 英寸晶圆的需求量约在550万片-560 万片每月,供需紧张的局面仍将持续到2019年。

中国晶圆代工的机会与挑战

2012-2017全球主要半导体代工企业中国区收入CAGR约25%,中国区收入占全球比例从7.3%上升至13.4%,说明中国半导体设计企业成长快速。按中国区收入口径统计,台积电垄断28nm以上先进工艺,2017年在中国大陆客户的市占率达到53%,。中芯国际、华虹集团两大晶圆代工厂商合计市占率达28%,与台积电仍有不小差距。不过另一方面,也说明了我国大陆本土企业的市场增长空间仍然巨大,前景向好。一旦拥有先进的技术或差异化产品,加上地域优势,很容易抢占大陆的市场份额。

受产业政策推动,中国大陆半导体行业产能迅速扩张,根据IHS统计,截止2017年底,中国大陆境内已经建成的晶圆厂24座,占全球总产能 18%在建晶圆厂7座(不含存储器),建成后投产预计总产能较2017年比扩大46%,占全球总产能达到 20%左右。

从技术角度,本土企业与全球龙头差距仍大,中芯国际在28nm节点上落后,目前大力投入14nm及以上研发;华虹在实现28nm量产以后,在华力微二厂积极布局14nm。先进制程上,台积电处于绝对领先地位,三星位居其次。台积电在2012年便攻克了28nm 制程,其7nm制程已于2018Q2开始风险生产,预计 2019 年收入占比将超过20%。5nm预计在2020年推出。三星宣布将于下半年投产7nm,5nm及以下的制程也在规划中。

格罗方德、联电位于第二梯队,均未有继续研发先进制程的计划,格罗方德将继续依靠14nm及22nmFD-SOI产品的差异化、多样化提升自身实力,联电积极扩产28nm(厦门厂)来巩固竞争地位。我国的中芯国际在28nm制程落后上述国际大厂,但14nm平台将于2019Q1底开始进行风险生产,中芯国际成为除台积电外唯一致力于10nm以下芯片开发的纯晶圆代工厂商。华虹集团借助大基金的支持,也开始进行14nm研发。

中国晶圆代工发展战略

中国半导体再次激进发展跟大基金的扶持密不可分,大基金一期在成立战略是“以晶圆代工为核心”,并且进行配套产业链投资”,对中芯国际投资 120 亿元,国家半导体产业基金连同上海半导体产业基金占中芯南方股权49.9%,投资60亿元进入华虹半导体,投资64亿元进入三安光电。

中芯国际加速先进工艺与差异化战略并举,未来继续加大研发投入,开发基于FinFET平台上的更先进技术节点,先进制程分别在北京的B2厂主要做28nm和上海的中芯南方厂主要做 14nm 及以下工艺。除此之外,中芯国际设定在成熟制程平台推进产品差异化战略,目前拥有包括 CIS(图像传感器),RF(射频),电源管理芯片、MCU。切入新的应用产品以及客户渠道,进一步提高产能利用率,积极扩大产能,近 3 年来单月产能增加近16万片,增幅达64%。

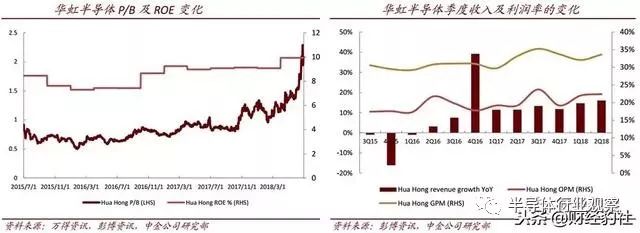

华虹半导体是国内少数拥有先进技术能够代工IGBT 的厂商,深耕8寸制程,目前在上海拥有3座8英寸晶圆厂,主要生产做电源管理、分立器件、智能卡、高压分立器件、射频、MCU 、内嵌式存储等。上海拥有一座12英寸(28/45nm)晶圆厂,在建1 座12 英寸(14/28nm)晶圆厂。此外,携手大基金步入12寸领域,无锡在建设 12”成熟工,预计2019H2开始投产量化。

三安光电2015年6月股宣布建立化合物半导体研发与生产,产品线路图包括PA 产品、光电类产品、滤波器产品,产能已接近10kwpm,虽然没有体量较大的客户,但公司有可能小批量出货给战略合作伙伴。

从上述我们可以看出晶圆代工属于资本密集型行业,中国企业要想缩短与国际巨头的差距,就要集中研发及资本开支投入来缩短技术差距,然而技术的研发离不开人才的投入,因此晶圆代工企业要做好激励体制以吸引海外高端人才及培养国内人才。随着国家重视力度和投入越来越大,国产化替代趋势也将会越来越强。

-

人工智能需求持续爆发,全球晶圆代工行业势头强劲2024-08-21 1286

-

全球晶圆代工行业格局及市场趋势2024-01-04 2955

-

DIGITIMES Research表示,尽管芯片需求疲软,但预计2024年全球晶圆代工收入仍将增长2023-09-28 831

-

全球主要晶圆代工厂商名录2023-06-21 3113

-

继竞拍晶圆后,半导体代工行业又有“破天荒”的事情发生2021-03-08 1861

-

早期晶圆MEMS代工行业分析2020-10-14 8598

-

晶圆代工行业介绍2020-10-09 8727

-

射频从业者必看,全球最大的砷化镓晶圆代工龙头解读2019-05-27 0

-

2018年全球晶圆代工产值微升4.5%,中国晶圆代工产值占比升至9%2019-04-01 8806

-

分析中国半导体晶圆代工行业如何缩短差距2019-02-05 7254

-

台积电成赢家,中国晶圆代工市场今年大涨51%2018-10-05 1209

-

全球最大的晶圆代工企业的成功之路2018-06-26 9185

-

晶圆代工行业研究珍贵资料2011-12-01 136903

-

2011年中国晶圆代工行业企业竞争分析2011-07-13 1393

全部0条评论

快来发表一下你的评论吧 !