飞凯材料苏斌:《积极探索显示及封测产业国内电子材料的发展机遇》的主题演讲

电子说

描述

“在显示和IC封装领域,LCD产能向中国大陆转移的趋势非常明显,2022年中国的LCD产能或许会占到全球55%。但是总体来讲从材料来看,国产化率的比例还不是特别高,包括OLED整个状态是说中国企业在关键材料这块力量还比较薄弱,未来随着OLED下游的产能的扩张,国内企业应该在总的量来讲,包括一些关键材料的突破上来讲,会有更多的机会。”

——飞凯材料 副总裁 苏斌

随着我国集成电路产业大发展,供应链多个环节都得到了相应成长。本土集成电路材料企业在传统与前沿领域都在进行积极布局,加速提升在新型材料领域的研发水平。

2019年1月11日,由CINNO主办的“重塑产业• 聚焦中国光电供应链——2019华商科技年会”在苏州金鸡湖畔洲际酒店隆重举行。下午的论坛环节,我们有请到飞凯材料副总裁苏斌带来《积极探索显示及封测产业国内电子材料的发展机遇》的主题演讲。

以下为演讲实录:

我今天花很短的时间,分享一下从飞凯材料的角度,涉及到显示及半导体封测行业发展的趋势;或者说,作为这两个行业里面的材料企业来讲,我们所看到的材料行业的现状,以及我们认为的一些行业机遇,最后会做一个简短的公司小推介。

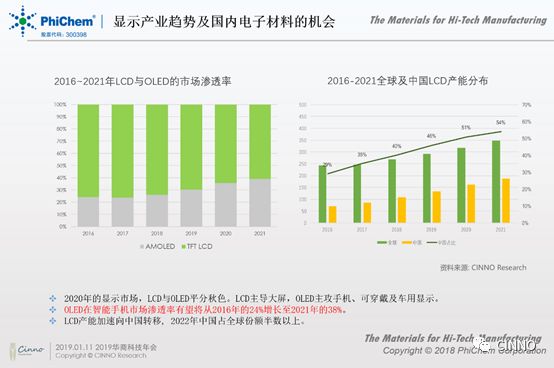

第一块我想简单聊一下,关于显示产业。从大的显示产业来讲,刚才各位专家聊的很透了,现在整个显示从CRT往后,这么多年LCD是占据了相对主线的位置,现在从主线位置来讲还包括了OLED,另外也衍生出一些目前看来貌似还没有完全成为主线的一些支线机会。这些支线机会所带来的就是人的需求的变化,其实这个需求的变化,或者这个需求带来的技术的、产业的变化,包括可视化、低功耗、大屏幕,包括柔性折叠,从我们的角度来看,这其实是一个简单的下游变化的趋势。

随着时间的推移,OLED的渗透率在慢慢提升,LCD的市场份额在慢慢的下降。我们先看LCD这块,全球的LCD目前的成长应该来讲总的产能就很满,作为一个中国的企业很荣幸,至少中国市场这几年的成长或者LCD产能的增加,至少到2020年可能依然会处于相对快速的趋势当中,这其实是很简单的逻辑,就是产能在发生转移的状态。

从应用来讲,LCD目前可能更多在一些大屏、大尺寸,包括像机场、高铁上,包括家用电视的尺寸其实也越来越大。以前觉得40吋也OK了,现在65吋的可能也就两三千块。LCD在大屏这块的地位目前还无法撼动,但是OLED在一些消费产品上,小屏的、快速替代的,包括对于消费者更好的使用体验上,可能优势会更大。前两天看到一款车,它其实完全是一个电动汽车,但是它驾驶室前面的整个一块屏,都是OLED显示屏,这个也是人类消费需求的提升,在引导这样的产业趋势的变化。

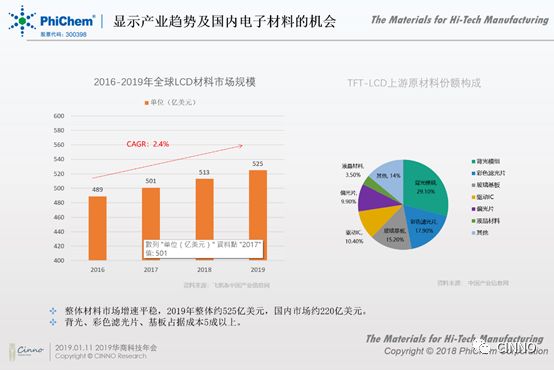

从产能上看,因为我们其实是作为LCD的材料企业,是LCD的上游。如果我们先去看LCD的材料目前的市场情况,大家会发现从全球来看,材料的增长明显跟整个下游的成长率类似,是非常缓慢的个位数的成长。

这里面可以看到LCD上游材料大致的构成,包括背光模组,彩色滤光片的占比,整个材料的成长可能全球来看并不是太大,但实际上规模差不多有500多亿美金,而中国目前应该是在220亿美金,背光、彩色滤光片这块占了产品的50%以上。从现在国内材料的情况来看,包括像液晶,液晶应该是目前在材料里面相对国产化率比较高的份额,但也只是在三成左右,整体国产化率的数字并不是特别高,当然再结合刚刚讲的,中国下游LCD产能在不断增加,如果结合国产化率的提升,以及下游面板产能提升的话,整个材料的机会应该是比较大的。讲到国产化材料的机会,目前来讲作为我们自己可能更多定位在液晶这块产品的供应。

刚刚讲到LCD的情况,也提到OLED的情况,如果要看OLED材料的机会,也必须首先去看OLED这块面板的数据。大家可以看到OLED这块显示屏市场主要还是由智能手机带动,OLED手机大概占智能手机的份额的四成,所以从这块来看,数据的预测是2022年整体的OLED面板的市场产值是400亿美元。

从OLED的下游去看我们作为材料端的市场规模,目前2017年全球材料也就8.69亿美元的数字,到2022年这个数字全球应该会涨到25亿美金,这几年年化的增长应该在24%。数字很明显,全球是24%的比例,但是中国区应该会是在55%的年化增长,所以如果现在回到刚才的数字去看的话,你会发现从材料端来讲,OLED材料的增长会远远快于LCD材料的机会。

看到OLED材料大家就会发现,其实对比刚才国产化率的表,在OLED材料里面,关键的材料基本上是在外资的手里面,包括日本的,特别是在一些发光材料层面由于一些专利的关系,基本市场的供应可能都是在海外的供应商的手里面,我相信这个机会会更加的巨大。

结合这样的现状我们来看一下,中国目前在这块材料,厂家或者参与者的信息。因为整个起步比较晚,因为材料在中国的发展往往会晚于下游的发展,因为材料单一品种占到整个下游成本的比重太过低,同时它的影响又很大,所以材料的发展会远慢于下游的发展。其实大家看到国内目前来讲有很多的企业也已经在关注或者说参与,以至于慢慢的在这个领域里面积累实力或者成长。但是从目前看来,更多可能是在一些中间体,很多的关键材料基本上都是在外资的手里面。

第二块来谈一下半导体封测。从材料下游看封测的话大家也会发现,整个半导体封测随着技术的推进,包括现在一些Foundry的材料要求,其实整个半导体从用户的需求来讲,很明显是往更快的传输速度,更小的封装体积,这些需求其实也是为了满足人类不断提升的需求,包括人工智能,导致封测的技术不断在提高。

我们把它分为两块,全球和中国。全球半导体封装材料它的成长率也在2017年有一个相对比较好的成长率,但是这两年特别是2018年,以及对2019年展望的话,成长的速度是明显处于下降的状态。2018年中国的市场大概占全球的28%,从封装来看的话,可能传统封装这块,目前看到的趋势日本是进入了相对停滞的状态,但未来更多的成长来自于晶圆级的封装需求。

但是在这个下面大家可以看到,全球2019年会有1%点几的增长,中国依然是5%点几,虽然材料端的成长是个位数,但是相比全球来讲它依然是将近五倍的速度,所以这个是很明显的,全球跟中国目前在材料这块的增速情况。

这两个图大致列了一下在封装领域里面总体来讲还是算比较大的几类材料,它其实是一个全球和中国的发展趋势的变化图,这是一个比较好玩的,大家会发现,如果我们看这两个图它的分布是不太一样的,这主要是我们从图形来讲更多还是在于封测技术,中国这块的封测技术可能更多还是偏传统多一点,全球来讲可能更多的晶圆级的是在海外,所以导致全中国的半导体封装材料它的分布图和全球来看是略微有区别的。我们再去看包括一些封装基板,包括一些更小的锡焊球,从全球的增长率来讲基本都是个位数。但是我们看中国的话相对来讲它的数字会更好一些,一个绝对数来比的话可能都会有三到四倍的增速的差异,特别是锡焊球,包括晶圆级封装的材料来看,都依然会在2019年保持将近30%的增速,这是一个比较大的差异。

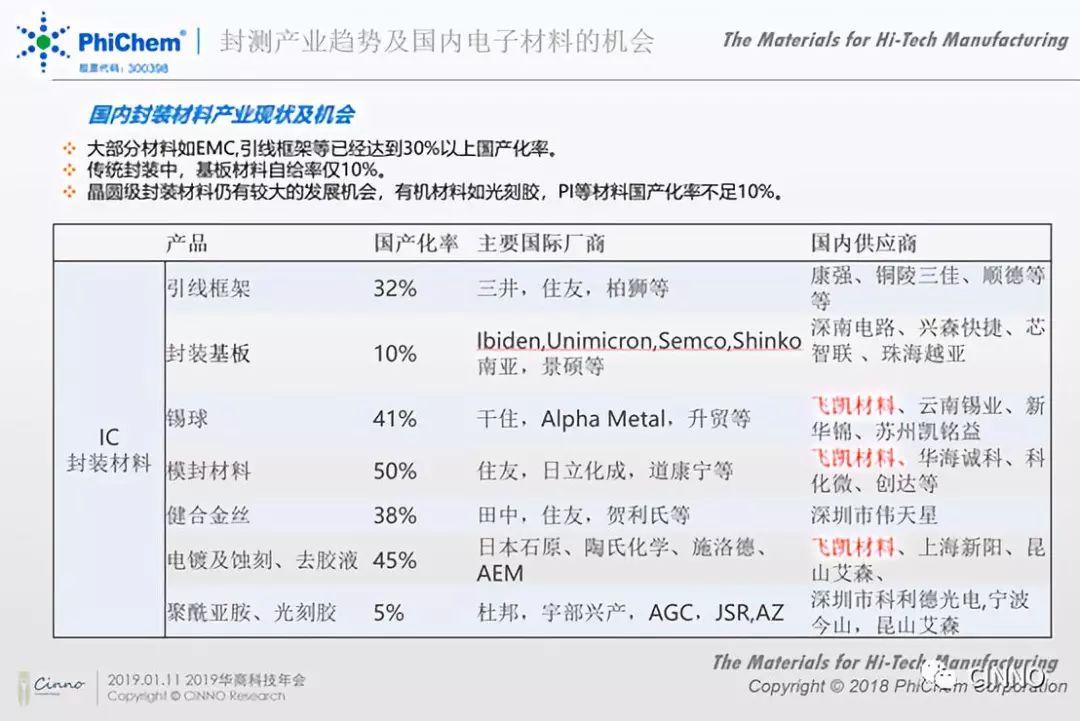

如果我们去看国内封装材料的现状的话,国内下游是在传统这块,国产化在封装这块有些材料是相对比较高的,但是在一些技术层面,可能中国的材料企业它的产品占据的更多的是中低端的品质,可能国际的主要厂商它的定位更多是在一些中高端的定位。

红颜色是我们公司目前在这块有参与到提供的一个材料的品种。

做一个简单的结论,在显示和IC封装领域,LCD产能向中国大陆转移的趋势非常明显,2022年中国的LCD产能或许会占到全球55%。但是总体来讲从材料来看,国产化率的比例还不是特别高,包括OLED整个状态是说中国企业在关键材料这块力量还比较薄弱,未来随着OLED下游的产能的扩张,国内企业应该在总的量来讲,包括一些关键材料的突破上来讲,会有更多的机会。

从封装来看,国内也会从传统封装去往晶圆级的封装去做增长,国内也依然会碰到传统封装的发展速度相对会慢,从这个来看,国内的企业未来也会慢慢的在一些晶圆级封装材料有更大的市场空间存在。

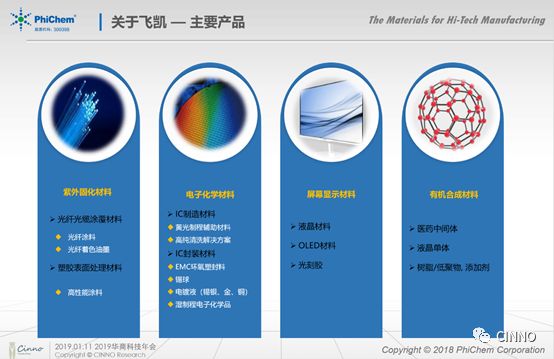

我们公司是在创业板上市的,定位其实是研究生产制造销售,在高科技制造中使用的一些材料跟特种化学品。我们是在2002年在上海成立,目前整个公司到年底应该将近1500名员工,有200多名研发工程师,2014年上市,2017年有做一些外部的并购,在显示领域、半导体领域做一些并购。

刚才为什么我会涵盖两块材料的产品,就是因为从我们目前来讲,我们公司的产品定位大概分为四块,第一块是我们比较早做的,在光纤光缆制造环节里面用到的产品,依托这个产品聚集的紫外固化材料的板块,包括拓展到汽车内饰件的产品,包括3C消费品涂料的产品。

第二块是定位在电子化学材料,更多是在半导体这块,目前整个产品更多是在半导体封装领域,目前也积极的在往晶圆制造这块突破。

第三块是在屏幕显示材料,包括OLED这块。

最后这块是屏幕显示材料,做一些有机合成这方面自己供应的产品,我刚刚讲的话题会涵盖到两个行业的机会。

这是我们目前有业务关系的客户,我们在电子化学材料的客户群体,包括中兴国际,封测或晶圆制造企业,包括长电。这是屏幕显示材料的,主要是液晶产品,我们也在正胶这块做一些推进。

我们的总部在上海市的宝山区,建筑面积5万平方米,里面有八个不同的大型实验室,包括合成、检测、分析等等。我们有20条中试的线,整个超净室的面积在2500平方米,我们之前也有去投资购买一条二手的3.5代TFT线当中黄光的一段,主要是在LCD这段做更多的中试。

在上海我们研发这块的面积大概在一万两千平方米。这是目前我们比较重要的子公司,特别是我们在业务侧,大瑞科技是做半导体里面的锡焊球。长兴电子是专注在半导体的封装。

跟大家做一个简单的分享,谢谢各位。

-

激光技术在材料加工领域的发展及应用2010-04-24 0

-

萨特科技对2015年电子产业十大猜想2014-12-19 0

-

上海灵动微电子秋季发布会成功举办,引发产业热捧2016-08-29 0

-

电子组装及封装材料制造商如何推动中国汽车电子市场的发展2019-04-30 0

-

半导体市场给5G带来了哪些新机遇?2020-12-30 0

-

华秋电子积极参与两场展会,助力电子产业2023-03-31 0

-

携多款产品亮相“深圳先进制造业集群展”,华秋积极探索发展机遇2023-04-07 0

-

飞凯材料:为高科技制造提供优质材料2016-12-21 1851

-

5G、新型显示为电子材料产业带来新机遇2020-12-08 2990

-

长电科技与封测材料企业研讨会成功举行2021-04-19 2524

-

电动卡车产业在国内的发展机遇2022-10-14 1040

-

【新材料,“芯”机遇 】2023先进电子材料创新大会—第①轮通知2023-05-22 691

-

新材料,新机遇!2023先进电子材料创新大会,9月24-26日,深圳2023-07-27 578

-

应用材料公司在华40周年 携精彩主题演讲亮相SEMICON China 20242024-03-14 566

全部0条评论

快来发表一下你的评论吧 !