回顾2018年全球TV面板市场及展望2019

电子说

描述

2018年全球贸易保护主义兴起,大国之间的贸易摩擦不断,汇率波动加剧,经济增长动力走弱,市场弥漫着悲观的情绪。对于电视面板市场来说,受“世界杯”拉动,南美等地区数位信号转换带来的换机潮以及北美经济向好的影响,电视面板出货创历史新高。根据群智咨询(Sigmaintell)数据显示,2018年全球液晶电视面板的出货数量为2.84亿片,同比增长8.4%,出货面积为1.51亿平方米,同比增长9.5%,出货数量及出货面积均达历史新高。但受整体经济影响,消费者购买力受限,TV面板出货结构阶段性向小尺寸化逆行、需求面积的增幅小于产能供应的增幅带动供需失衡,面板价格下跌,厂商获利再次面临严峻挑战。

1

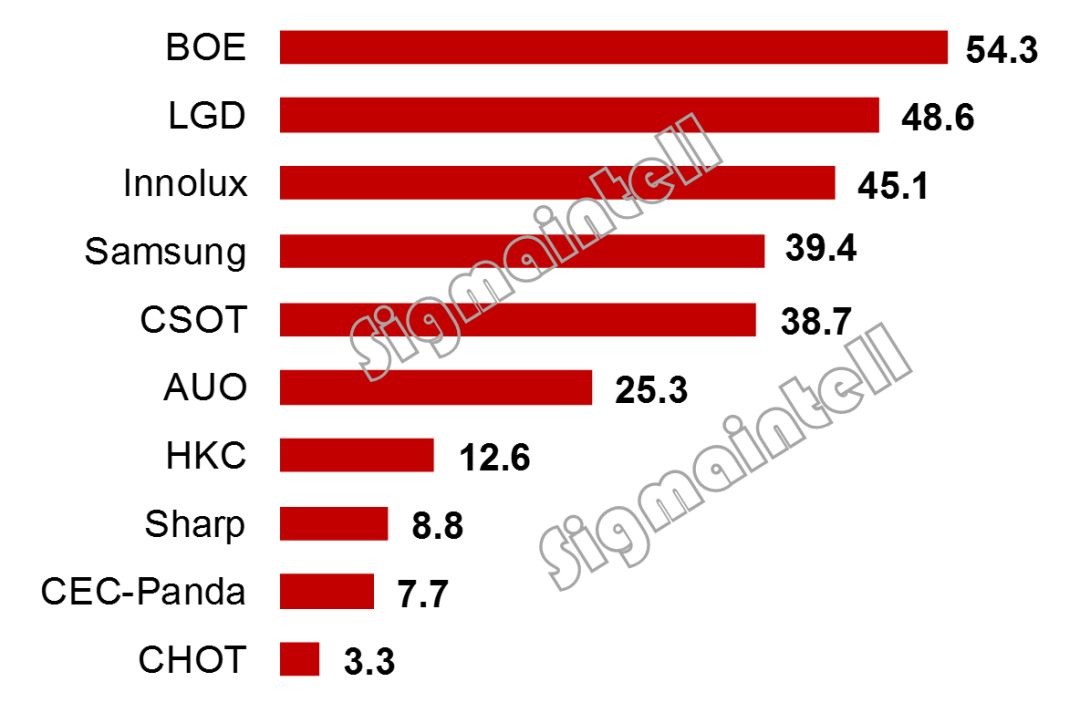

格局重构:京东方出货数量夺冠 韩厂结构转型

中国大陆面板厂继续积极扩张,韩厂则加快布局转型,台系稳中求变,全球TV面板格局悄然巨变。从2018年全球液晶电视面板出货数量的排名来看,京东方超过LGD夺得桂冠,且后续将长期站稳第一的位置,其他中国厂商随着产能规模的扩大,排名也将不断前移。

京东方全球首条G10.5代线顺利爬坡,电视面板产能同比大幅增长40%以上的同时,逐步扩大65”和75”话语权,尤其是75”,实现从“零”到市占第一,2018年的总出货数量达到5427万片,同比增长24%,排名第一。

华星光电则稳中求进,未来对10.5代线的布局比较积极,同时寻求更多集团外客户的支持。CEC旗下的两条G8.6代线量产并顺利爬坡,咸阳彩虹产线在12月达到120K满产;中电熊猫成都的8.6代线采用IGZO技术,年底超额达成预期投片目标,并将在2019年3月达到120K满产稼动。

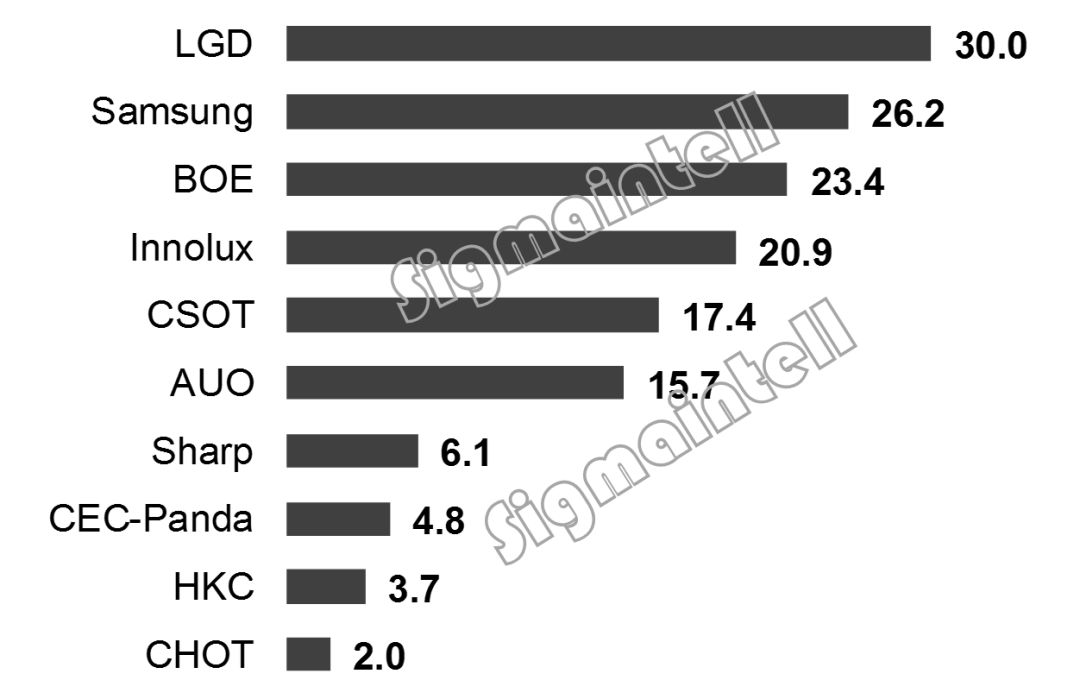

韩厂以大尺寸为主,虽然出货数量排名下降,但出货面积排名依然领先。同时维持技术领先优势,积极布局下一代显示技术。由于LCD面板业务持续获利变得更加艰难,韩厂将逐步淘汰LCD的产能,加速技术的转型。2019年,LGD广州的G8.5代AMOLED产线将迎来量产;SDC将进行结构转型,关闭部分G8.5代LCD产线,投资重心转向QD OLED。

中国***地区厂商在稳定的产能供应中积极寻求创新和突破。友达不断优化产品结构,重心转向商用显示、电竞、车载工控等获利更好的显示产品,在残酷的竞争环境中寻求利润制高点。群创2018年人事结构调整带来策略的重大改变,积极去化库存的同时,再次谋求与集团外部品牌的战略合作。

另外,夏普SDP经历长达2年的断供之后,因品牌销售不如预期,面板库存不断累积。2018年底重新寻求与集团外的客户合作,预计2019年将正式恢复与中国品牌及代工厂的供货。夏普的策略转移,将有利于库存的去化以及扩大广州G10.5代线的出海口。

2018年全球液晶电视面板出货数量排名(单位:百万台)

2018年全球液晶电视面板出货面积排名(单位:百万平方米)

2

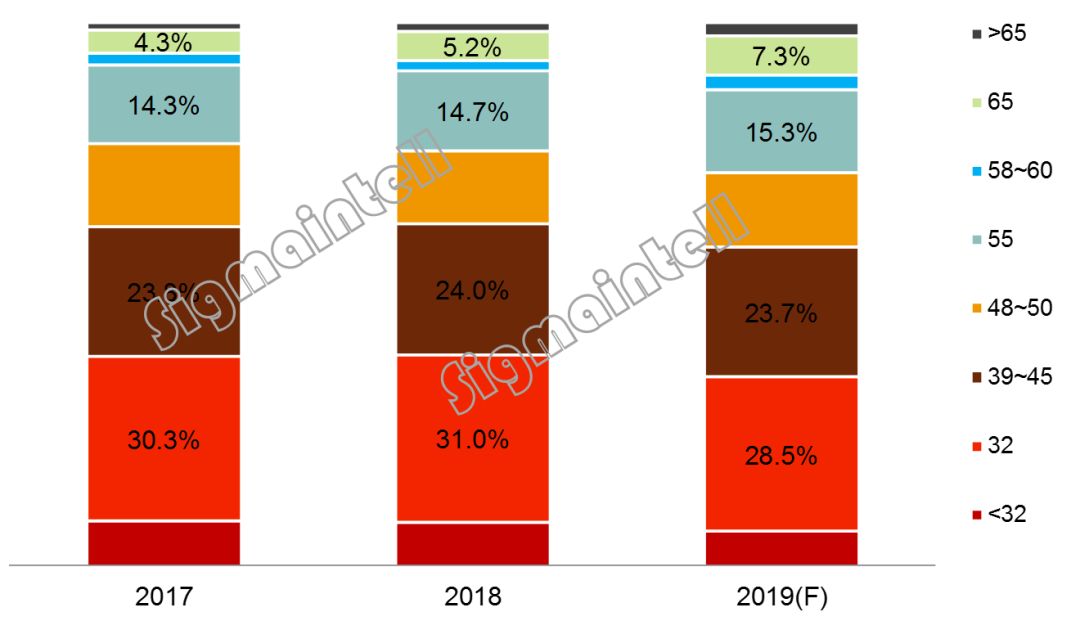

尺寸结构盘整,大尺寸迎来爆发

根据群智咨询(Sigmaintell)统计显示,2018年全球LCD 电视面板的平均尺寸仅增长0.4英寸,增幅是过去五年的最低水平。从尺寸结构来看,32”出货比重达到31%的高位水平,而55”及以上的大尺寸面板比重的增幅远不如预期。其中55”的占比为14.7%,比重增长0.4个百分点,增幅有限,预计未来55”的市场逐步趋于饱和,占比维持小幅增长;65”的占比为5.2%,同比仅增长0.9个百分点。特别是2018年上半年受世界杯拉动,需求聚焦于新兴国家市场,出现了逆大尺寸化的行情,全球LCD电视面板市场尺寸结构盘整。而下半年受到北美等区域的需求拉动,65”及以上大尺寸需求明显恢复。

而随着价格的进一步探底,群智咨询(Sigmaintell)预测价格红利将刺激大尺寸需求在2019年迎来爆发。

2017~2019年全球液晶电视面板出货尺寸结构走势(单位:%)

3

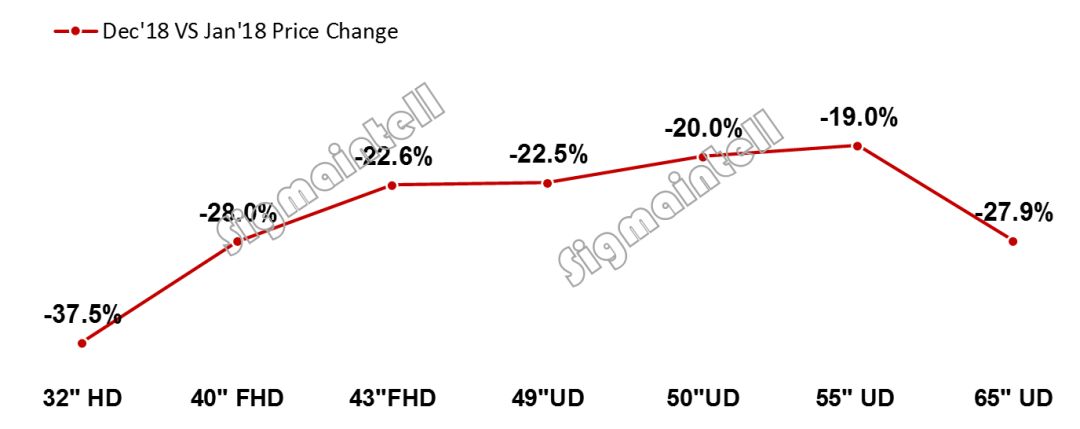

价格下跌,盈利压力凸显

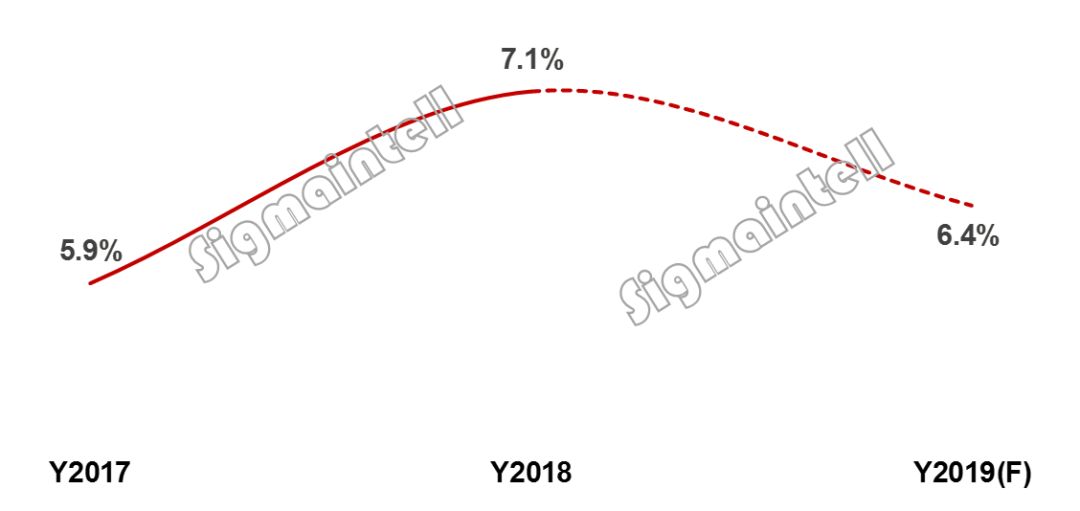

2018年受世界杯及北美经济向好的带动,外销需求较好,但中国市场表现疲软,“双十一”的销售为近十年来的首次负增长。而产能端,全球首条G10.5线顺利量产,加之多条新产线满产稼动,带动2018年全球LCD电视面板产能面积同比增长9.8%,创过去五年面板产能增长新高。根据群智咨询(Sigmaintell)“供需模型”测算,2018年全球LCD电视面板市场需求面积的增幅依然低于面板产能增长的幅度,面积供需比为7.1%,整体供大于求,带动面板价格下跌。大部分面板价格的跌幅均超过20%,尤其是32”、40”和65”等小尺寸及大尺寸的价格跌幅较大。而随着价格的大幅下降且逐步跌破总成本,使得面板厂商的盈利压力凸显。

2018年主流面板尺寸价格跌幅(单位:%)

4

2019,环境多变,艰苦前行

2019年区域政治经济不稳定,汇率持续震荡,经济增速放缓,厂商如何在全球环境更加严峻的背景下谋求生存和保持利润?群智咨询(Sigmaintell)认为:

首先,面板厂应充分考量市场需求的多变性,理性竞争,理性扩大产能;

其次,着手进行产品布局多元化,在多元化和高效率之间寻找平衡。特别是占TV面板产能最大的8.5代将面临较为严峻的局面;

再次,持续探索推动面板技术革新,提升产品竞争力,力争稳定或提升单位面积营业额。

展望2019年,虽然形势严峻,挑战良多,但是市场机会仍然存在。

第一,2019年初大部分面板价格处于历史低位,价格红利将有利于刺激厂商备货需求的恢复。

第二,大尺寸需求迎来爆发,带动需求面积持续增长,群智咨询(Sigmaintell)预计2019年65”的占比将提升到7.3%,需求数量将超过2000万台。同时在消费用和商用市场双双加持下,75”、82”、85”、86”等超大尺寸也将迎来高速增长,大尺寸需求的大幅增长也将为2019年市场带来新的生机。

第三,面板产能升级正当时,新的产能不断释放,同时旧产能也在不断退出。以韩厂为首的面板厂商积极推动面板产能升级,淘汰旧的LCD产线,市场朝着更健康的方向发展。

第四,技术革新带来的希望。2019年TV面板市场的技术呈现多元发展,大尺寸的推广和普及,量子点、超薄、无边框等高附加值的面板需求增加以及8K面板的批量生产均将去化更多的产能。

总体来看,群智咨询(Sigmaintell)预计,2019年LCD TV面板出货数量为2.76亿台,同比下降2%;受产业链加快推动大尺寸化的影响,预计面板出货面积或增长4.4%,带动平均尺寸增长1.5英寸。2019年全球液晶电视面板市场的供需比为6.4%,相较2018年供需比将有所缩窄,价格在触底之后有望在旺季迎来阶段性的反弹,带来获利的提升及经营状况的改善。

2017~2019全球液晶电视面板市场供需比走势(单位:%)

2019年,面板行业经将经受更加严峻的风雨洗礼,唯有迎难而上,寻求机遇才能穿过风暴,迎来光明。于面板厂商来说,如何有效去化产能和提升本身的综合竞争力,依然是任重道远!

-

LGD计划扩增OLED TV面板产能2018-11-13 3445

-

「展望2019」最新光模块市场简析2019-02-15 2721

-

盘一盘《2019年元器件市场行情》开篇2019-02-25 4464

-

2011年半导体应用市场热点回顾与展望2012-01-07 1625

-

OLED显示屏大热?2017年LGD OLED TV面板产量倍增目标2017-05-25 3315

-

展望2018年电视面板市场 京东方全球首条10.5代面板产线将量产2018-02-08 1797

-

预测:全球DRAM市场的数量将在2018年达到峰值,将于2019年供过于求2018-08-01 1851

-

展望2019年全球半导体行业的发展趋势和可能性2018-12-13 10068

-

拓璞研究院:全球汽车产业2018年回顾与2019年展望2019-01-03 1839

-

2018年全球智能手机市场总结及2019年趋势展望 – 五大特点2019-01-11 25612

-

浅谈2019年全球TV面板产业的机遇和挑战2019-02-01 1878

-

共同回顾AI芯片的2018年并展望2019年,为什么2019年AI芯片落地是关键?2019-01-28 5123

-

2020年2月LCD TV液晶电视面板出货报告 华星光电首次摘得全球桂冠2020-03-18 2050

-

7月全球TV液晶面板出货23.0M,BOE TV液晶面板排名第一2020-09-02 4165

-

2020到2025年全球大尺寸LCD面板产业及市场发展2020-10-13 8817

全部0条评论

快来发表一下你的评论吧 !