手机摄像头产业链分析,双摄渗透超预期

MEMS/传感技术

1325人已加入

描述

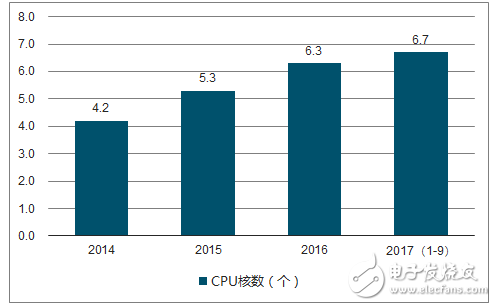

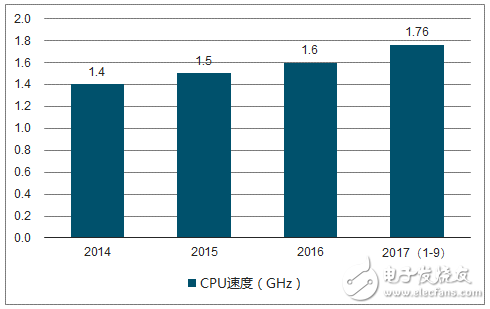

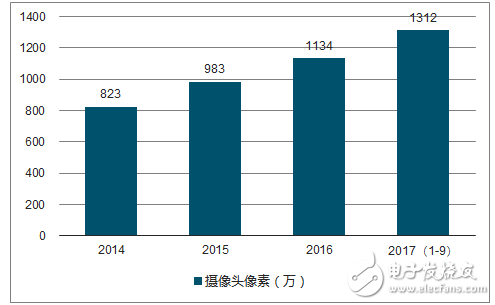

智能手机开始步入发展周期末期,硬件提升遭遇瓶颈。随着摩尔定律发展放缓,CPU性能提升进入瓶颈期,CPU核数和速度年度均值上升趋势放缓,厂商更多地聚焦于外观、光学、显示等领域边际创新。而目前来看屏幕尺寸、摄像头像素、电池容量、机身厚度等指标提升也步入瓶颈。

图1:2014-2017(1-9月)智能手机硬件CPU核数图。数据来源:公开资料整理

图2:2014-2017(1-9月)智能手机硬件CPU速度图。数据来源:公开资料整理

图3:2014-2017(1-9月)智能手机摄像头像素图。数据来源:公开资料整理

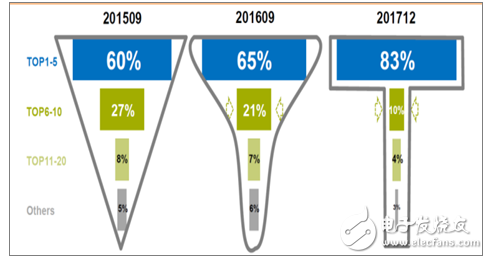

随着智能手机进入创新末期,存量市场竞争激烈,终端品牌逐渐呈现T型格局,据调查数据统计,2017年国内市场智能手机头部厂商占据超过80%的份额。

图4:手机品牌竞争进入T型格局。数据来源:公开资料整理

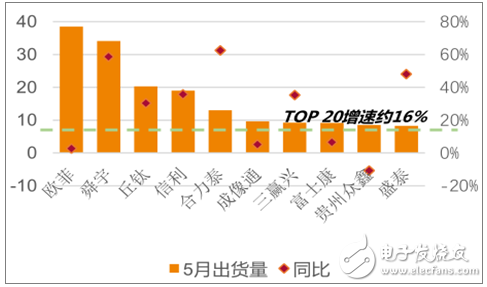

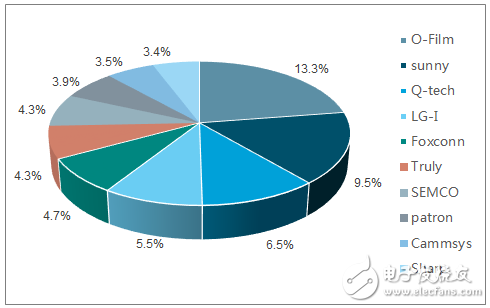

全球2017年全球摄像模组出货量52.1亿颗,同比增长约13%左右,TOP5摄像模组厂商总出货量16.79亿颗,同比增长53.2%,其中欧菲、LG、三星三家涨幅超过50%;国内2018年5月国内TOP20厂商摄像模组出货量226kk,同比增长15.9%,TOP4厂商出货量112kk,同比增长26.3%。

图5:2018年5月国内摄像头模组厂商出货量(kk)。数据来源:公开资料整理

图6:2017年主要摄像头模组厂商市占率图。数据来源:公开资料整理

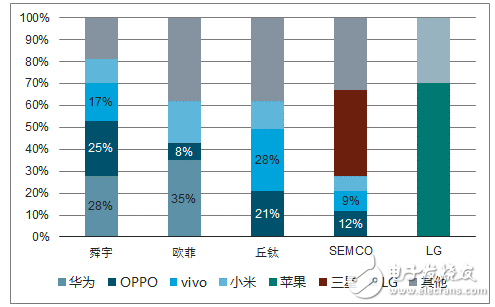

从客户构成来看,欧菲科技、舜宇光学、丘钛、信利光宝等为安卓机CCM供应商的领军者。

图7:2017年主要摄像头模组厂商客户结构图。数据来源:公开资料整理

摄像头模组原理大致为景物通过镜头生成光学图像,投射到图像传感器表面上并转换为电信号,经过A/D转换后生成数字信号,再通过数字信号芯片加工处理后显示,主要结构包括CMOS传感器、镜头、VCM音圈马达、滤光片和FPC等。

CMOS传感器、镜头和VCM是摄像头模组价值量最大的三部分。

智能手机竞争日趋激烈,光学领域创新成为各大厂商为数不多的必争之地。以苹果华为为首的旗舰机型带动双摄渗透加速。预计2018年双摄加速渗透,重点品牌坚定推动,加速向中低端机型渗透。

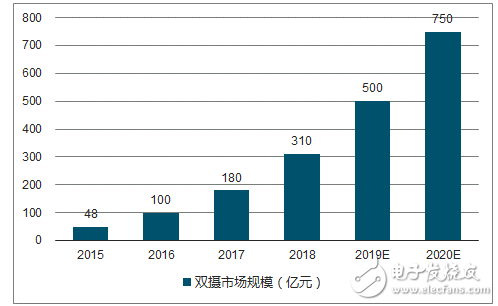

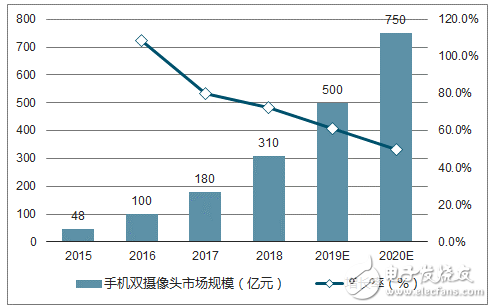

据调查数据统计,2017年双摄渗透率超20%,预计2018年双摄渗透率将达38%,2020年将达60%。从摄像头模组需求增量来看,2017年单摄像头环比增量4%,双摄需求量增幅约288%。

图8:2015-2022年国产手机双市场规模图。数据来源:公开资料整理

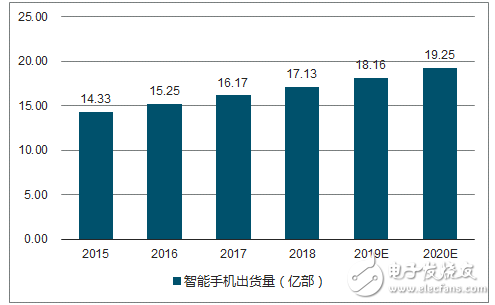

预计到2020年全球智能手机出货量接近20亿部,双摄像头手机渗透率将超过60%,手机双摄像头市场规模将达到750亿元。

图9:2015-2020年全球智能手机出货量图。数据来源:公开资料整理

图10:2015-2020年全球手机双摄像头市场规模图。数据来源:公开资料整理

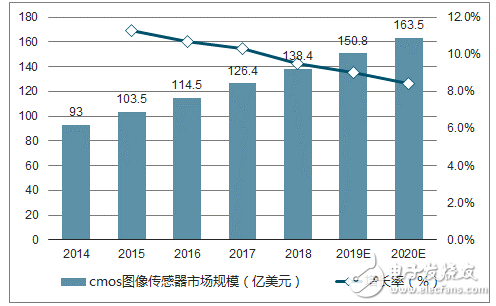

图11:2012-2020年全球CMOS传感器市场规模趋势图。数据来源:公开资料整理

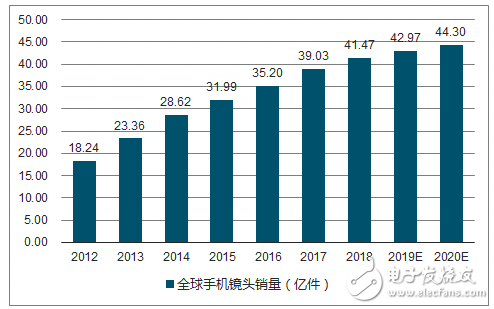

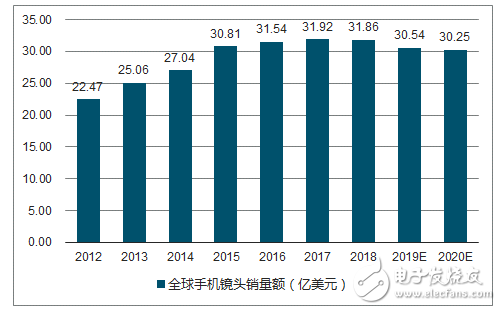

镜头是生成影像的光学部件,通常由多片透镜组成,用来在底片或幕上形成影像。镜片分为玻璃镜片和树脂镜片,和树脂镜片相比,玻璃镜片折射率大、透光率高。玻璃镜片生产难度大,良品率低,成本高,因此,玻璃镜片多用于高端摄影器材,树脂镜片多用于低端摄影器材。预计2020年,全球手机镜头市场销售数量及金额将分别达到44.3亿件和30.25亿美元。

图12:2012-2020年全球手机镜头销量及预测趋势图。数据来源:公开资料整理

图13:2012-2020年全球手机镜头销售额及预测趋势图。数据来源:公开资料整理

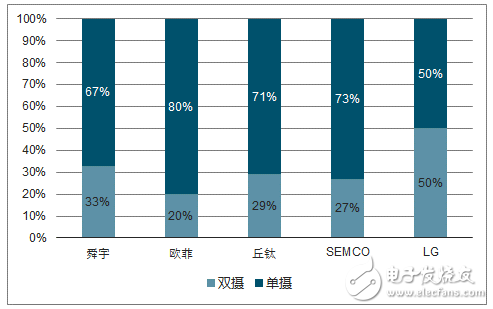

摄像头的差异化发展还带来了后置三摄的创新,在旗舰机型引领+技术方案成熟化的背景下,渗透率有望进一步提升。双摄带来制造成本和模组厂商毛利水平的同比提升。据调查数据统计显示,双摄模组的制造成本平均占总成本的比例为22.2%,高出单摄模组约11个百分点,相应地,供应商的平均毛利率水平也从7.5%提升至11.7%。

图14:2017年主要摄像头模组厂商双摄占比图。数据来源:公开资料整理

据调查数据显示预测,2020年3DSensing市场规模可达到108.49亿美元,国内三大摄像头模组厂商均具备量产3D摄像头模组的能力,安卓阵营3DSENSING,渗透加速。

转自:中国产业信息网

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

iPhone7plus双摄像头惊艳 双摄产业全面解读2016-09-09 3808

-

双摄像头产业状况简报2015-07-23 1757

-

一文读懂车载摄像头产业链2017-11-22 3009

-

回收手机摄像头 收购手机摄像头2021-07-05 2882

-

回收手机摄像头,收购摄像头芯片2021-07-14 2565

-

无线通信模组介绍及产业链分析2021-07-30 4445

-

当双摄像头成智能手机标配的时 下一步是什么?2016-11-29 2130

-

华为畅玩6x后置双摄像头手机,双摄像头有什么好处?2017-01-13 11996

-

单摄像头已死! 手机将正式进入双摄时代?2017-04-17 1227

-

双摄市场持续扩散,二线摄像头供应链也产生格局变动2018-07-16 3870

-

手机摄像头进步空间巨大,论手机摄像头原理及应用2018-07-22 3286

-

双摄像头的手机有哪些?双摄像头的手机推荐2018-11-28 27576

-

OPPO新机专利曝光,使用新旋转摄像头,双摄变三摄!2019-05-31 4371

-

手机摄像头的发展趋势以及大电流弹片微针模组的应用2020-08-20 1191

-

手机摄像头多摄是什么,它的优势都有哪些2020-09-28 6310

全部0条评论

快来发表一下你的评论吧 !