细分赛道的头部公司多完成C/D轮融资,商业化变现更加迫切

电子说

描述

一、细分赛道的头部公司多完成 C/D 轮融资,商业化变现更加迫切。

(一)马太效应显现,资本逐渐向行业头部公司集中

人工智能融资总额加速上升,单笔融资额大大提升。2017 年下半年以来,随着国内金融行业去杠杆、防风险的各项政策推动,VC 迎来资本“寒冬”。但是人工智能融资总额仍在快速上升,根据亿欧智库的数据,中国 AI 领域 2018 年上半年的融资额已经超过 2017 年全年,单笔融资金额大幅提升。

资本逐渐向行业头部公司集中。2018 年 5 月,优必选完成腾讯领投的 8.2 亿美元的 C 轮融资,以 50 亿美元问鼎全 球估值最高的 AI 创企。6 月,商汤科技宣布完成 C+轮 6.2 亿美元融资,估值 45 亿美金;3 个月之后,商汤科技获 得软银 10 亿美元融资,估值达到 60 亿美金,打破优必选的记录。此外,依图科技和云从科技也在 2018 年先后获得 新一轮融资。

人工智能投资轮次向中后期转移。随着人工智能市场板块的逐渐成熟,种子轮/天使轮投资占比逐渐降低,说明资本 更愿意投资有团队技术有积累、有应用落地场景、市场开拓能力的项目,这也预示着人工智能领域的项目成长在逐 渐加速。

综合来看,虽然人工智能领域的资本投资仍在快速积累,但实际上被相对集中地投放到了中后期的 AI 项目中,而早 期项目关注度明显降低。同时,一些面临资金短缺和落地场景局限的小型 AI 创业公司,成长前景可能面临一定压力。

(二)细分领域的头部公司融资进入中后期,商业化探索成效逐渐显现

在人脸识别、智能语音等细分领域,头部公司融资大多进入中后期,商业化探索成效逐渐显现。以人脸识别为例, 商汤科技、旷世科技、依图科技等头部公司都已经完成 C/D 轮融资,也意味着资本比较看好这些公司未来落地能力, 因为 D 轮以后便到了拼营收的阶段。同时,这些公司的商业化探索成效也逐渐显现,根据《AI 商业周刊》报道,商 汤已经对外宣布 2017 年全面实现盈利,2018 年业务落地更加迅猛,旷视和云从也有大体量的订单收入。

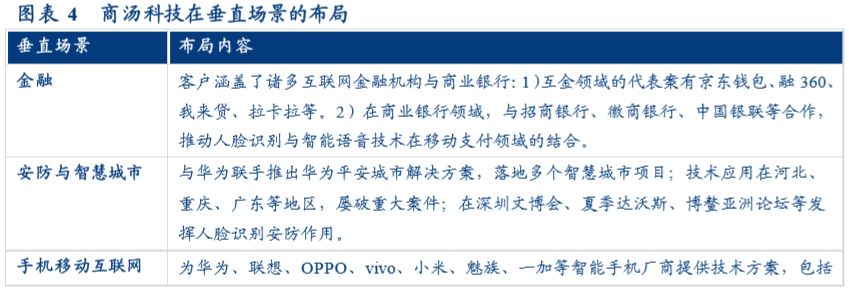

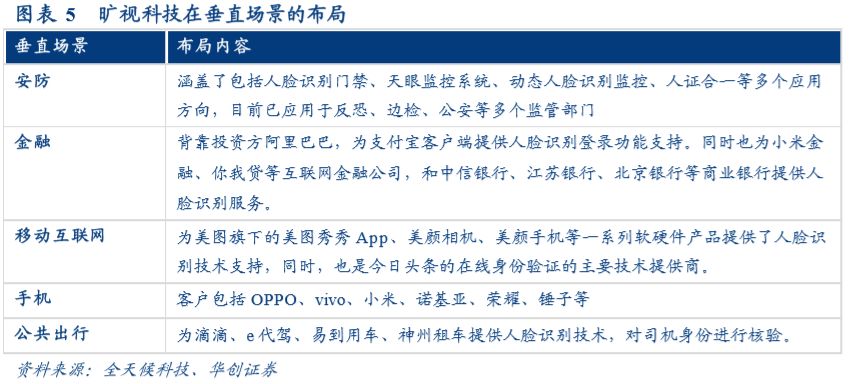

商汤科技:商汤科技独创“1(基础研究)+1(产品及解决方案)+X(行业)”的商业模式,商汤科技的市场占有 率在多个垂直领域保持领先,涵盖智慧城市、智能手机、互动娱乐及广告、汽车、金融、零售、教育、地产等多个 行业。目前,商汤科技已与国内外 700 多家世界知名的公司和机构建立合作,包括美国麻省理工学院、高通、英伟 达、本田、阿里巴巴、苏宁、中国移动、银联、万达、华为、小米、OPPO、vivo、微博等。

旷视科技:2019 年 1 月,旷视科技正式宣告完成从“Face++旷视”到“Megvii 旷视”的升级,并重点呈现了在技术 与场景两大方面的升级战略。在技术方面,旷视科技核心技术上从人脸识别平台 Face++升级为系统化 AI 算法引擎 Brain++,拉通从数据到部署的算法全要素、全流程生产。场景方面,旷视科技从城市管理、物流、零售、地产、手 机、金融等垂直场景升级为以城市传感器为核心的城市大脑、以手机为核心的个人生活大脑与以智能制造、智能物 流、智能零售为核心的供应链大脑三大 IoT 场景业务群。

二、从安防到政法、教育,人工智能正在加速落地

2016-2017 年是人工智能政策集中落地的时间。自 2016 年 5 月《“互联网+”人工智能三年行动实施方案》出台,人 工智能政策密集出台。2016 年 7 月,“人工智能”写入《“十三五”国家科技创新规划》;11 月,“人工智能创新 工程”列入《“十三五”战略性新兴产业发展规划》;2017 年两会期间,人工智能更是首次写入政府工作报告,要 求加快技术研发和转化。7 月,国务院正式印发《新一代人工智能发展规划》,标志着人工智能上升至国家战略高度。

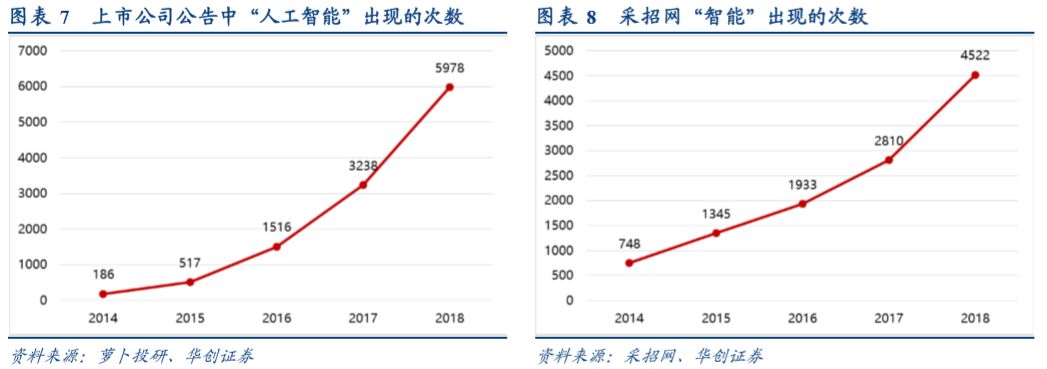

我们认为 2019 年将是人工智能加速落地的一年。从采招网中“智能”出现的次数,以及上市公司公告中“人工智能” 出现的次数两个维度均可以看出人工智能加速落地的趋势。

1)上市公司对人工智能关注度持续提升。根据统计数据显示,“人工智能”出现在上市公司公告中的次数迅猛增长, 2014 年/2015 年/2016 年/2017 年/2018 年分别为 186 次/517 次/1516 次/3238 次,2015 年/2016 年/2017 年/2018 年同比 增速分别为 178%/193%/114%/85%,诸多上市公司纷纷布局人工智能,人工智能产业化加速落地。

2)人工智能与应用场景加速结合。根据统计数据显示,采招网项目中“智能”出现的次数也在持续上升,2014 年/2015 年/2016 年/2017 年/2018 年分别为 748 次/1345 次/1933 次/2810 次/4522 次,2015 年/2016 年/2017 年/2018 年同比增速 分别为 80%/44%/45%/61%,说明人工智能技术已经在实际项目中加速应用。

特别是在安防、政法、教育、自动驾驶等细分行业,人工智能加速落地的趋势则更加明显。

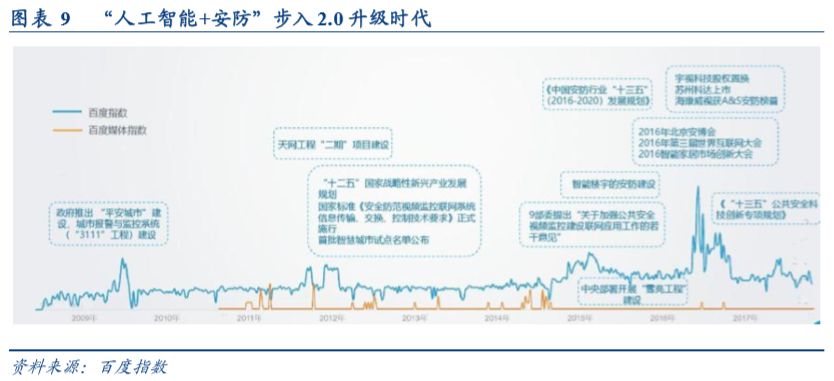

(一)安防:“人工智能+安防”步入2.0 升级时代

安防作为人工智能最容易落地领域之一,随着人工智能算法性能不断突破、计算能力日益提升,安防领域中的“人 工智能+”已完成了从单一产品到完整解决方案的配套转变,进入“人工智能+安防”落地的 2.0 升级时代。

2016 年开始,智能安防的概念被大面积提及,各厂商在全国范围内的智能安防应用落地动作也愈加频繁,安防的场 景也从最初的公安警务,向交通、社区等其他行业或场景延伸。2017-2018 年,AI 进一步向安防行业渗透。

华为:软件定义摄像机

2018 年 3 月,华为提出“软件定义摄像机”理念,用按需定义、分层智能、持续演进三大特点,赋予摄像机新生命; 6 月,华为发布软件定义摄像机——“星象、星辰、星驰、星盾”系列;8 月华为 CloudIVS 智能视频云推出“强中 心,敏边缘”的分布式智能架构。

海康威视:继续“AI Cloud”

2018 年 3 月,在“智涌钱塘”2018 AI Cloud 生态国际峰会上,海康威视宣布全面开放 AI Cloud 架构,与各方共建 AI 产业生态体系。AI Cloud 是针对物联网产业智能化升级推出的全新架构,旨在解决当前物联网所面临的诸多问题。 在物联网领域,AI Cloud 将提供四大能力:AI 资源的可调度、数据的按需汇聚、应用的场景化响应、运维的一体化 建设;实现一个生态目标:可成长的 AI Cloud 生态圈。

大华:HOC 城市之心

2018 年 10 月,“大华 HOC 城市之心”战略发布会召开,大华 HOC 新型智慧城市架构全面亮相。同时超星光枪球 一体化摄像机、6400W 守望者等多款产品发布,这也是大华在全感知、全计算等方面的最新部署。

(二)教育:“人工智能+教育”促使教学数字化转型

“人工智能+教育”项目大致分为 to C 与 to B两大类。1)to C 方向的项目,主要是针对学生学习效率提升上优化, 制定个性化学习方案。2)to B方向的项目,则是帮助学校引进人工智能教学系统,替老师分担智能作业批改、进行 学生人脸识别及专注力监控,以及学校信息化升级改造等等,从而为老师减负。除科大讯飞外,近两年百度、腾讯 等科技巨头纷纷在教育领域发力。

百度

百度教育 SaaS 服务平台是百度人工智能产业化落地的重要成果,商业化进展迅速。2018 年 11 月,百度教育宣布正 式发布“百度教育大脑 3.0”,其内容资源及知识图谱、智能交互等 AI 核心能力进一步升级,并将教育 AI 的能力向 合作伙伴全面开放。百度的 To C 端和 To B端业务布局都高度注重 Ai 技术的应用,百度教育事业部总经理张高称, 目前百度教育 C 端业务收入占比为 85%,B端业务收入占比为 15%,未来会加大力度拓展 B端业务,未来预计 B端 收入占比将达到 50%左右。

To C 端,依托百度教育大脑 3.0 推出了百度文库、百度阅读两条自研产品线。平台以云端海量的教育资源、教育场 景感知以及个性化能力,为一般用户提供了先进的自主学习环境。百度文库目前服务着超过 6.5 亿用户,百度阅读 也聚集了 5000 万以上用户,每天翻阅量达到几十亿次级别。这两条产品线借助百度教育大脑 3.0 的 AI 能力,能够 实时理解用户的学习需求、掌握学习进度,并精准地为用户推荐个性化学习资料和场景,提升他们的学习兴趣。

To B 端,百度不但有自研产品“智慧课堂”,而且还与多家名校合作输出标准化的行业解决方案。目前,百度智慧 课堂已经服务 3000 多所学校,与 7000 余家机构及企业达成合作,超过 9.2 万名认证教师在百度教育平台上贡献内 容。这个平台为广大教师提供了海量备课授课资源。百度还以智慧课堂为基础,向线下扩展打造软硬件一体化的智 慧教育行业解决方案。例如,在雄安新区白洋淀高级中学,百度人工智慧教育实验室正在进入试点教学阶段。在这 里,课程资源、教学平台、实训项目和虚拟体验得到了整合,在百度教育大脑 3.0 的支撑下,充分利用脑科学技术、 AI、VR、机器人、编程技术,以完整的智慧教育综合解决方案,打造全新的智慧校园。

腾讯

2018 年 11 月 13 日,在 GET2018 教育科技大会上,腾讯高级执行副总裁汤道生详细阐述了腾讯在智慧教育领域的布 局。在重大组织架构调整中,腾讯把智慧教育纳入到了新成立的云与智慧产业事业群(CSIG)中。

To C 端,腾讯着力于通过数字技术为个人创造终身学习和成长的机遇。腾讯搭建教育云、视频云、AI 技术为核心 的基础设施,在此基础上创建了企鹅辅导、腾讯课堂等线上教育平台,全面覆盖了从 3 岁到小学、中学的少儿教育, 以及成年、甚至退休后的继续学习需求。以腾讯课堂为例,迄今已有 5 万个以上的教育机构和个人老师依托其开课, 每周上线学员超过 100 万人。

To B 端,腾讯的重点是产学合作,以大数据、云计算、AI 基础能力帮助传统公立教育机构进行智慧教育升级改造, 并以数字技术搭建未来校园范式、提升管理能力。腾讯推出的行业解决方案包括:通过课程创新、云上实践等手段, 协助教育部推进新型工科建设的“新工科”解决方案。目前已经在天津大学落地,与校方合作把过去单一的导论科 升级为注重实践的课程。

微软

微软基于自身的语音识别、语音合成、自然语言理解等 AI 技术推出了少儿口语学习产品“朗文小英”。朗文小英 是基于微信平台,以人工智能为驱动的交互式英语学习应用。该产品将培生的原版英文课程《新朗文小学英语》作 为主要内容,提供了语音充电站、听读魔法屋、词法星球等几个板块,涵盖跟读模读、评测和情景人机对话等功能, 辅助用户提升听说技能。

(三)政法:智慧法检建设正在加速

法院智能化建设持续深入。根据我们对采招网数据的统计,自 2017 年以来“智能语音庭审”及“电子卷宗随案生成” 等关键词出现的次数快速上升,说明人工智能技术在法院信息化建设中的渗透率在不断提升。

2017 年,上海法院探索将大数据、人工智能等现代科技融入刑事诉讼活动中,研发了“上海刑事案件智能辅助办案 系统”(“206”系统)。2017 年 7 月 1.0 版本上线试运行,2018 年 3 月 2.0 版本在全市应用,截止 2018 年 12 月底, 全市已实现了证据标准指引覆盖常涉罪名 100%、本市常涉罪名案件录入系统 100%、一线办案干警运用系统办案100%。2019 年 1 月 23 日,“206 系统”迎来了庭审中的首次“实战”,被运用到上海市第二中级人民法院公开开 庭审理的一起抢劫案中。

苏州中院以“电子卷宗智能编目”“庭审语音智能转写”“智慧法庭随讲随用”“‘云柜’流转同步跟推”“文书 制作左看右写”“案例文献自动推送”“简易判决一键生成”“同案同判数据监测”八大平台为主要内容,不断深 化“智慧审判苏州模式”。2018 年 1 月 29 日,江苏省苏州市中级人民法院在全国率先上线“电子卷宗智能标注编 目系统”,实现对电子卷宗的智能分类、名称标注、自动编目。2018 年 10 月,苏州中院党组再次率先成立集约化 智能编目工场系统“苏州法院数据工场”,实现对苏州全市法院随案同步生成的电子卷宗进行集约化管理、标准化 编目和社会化外包。

(四)无人驾驶:技术逐渐成熟,商业量产可期

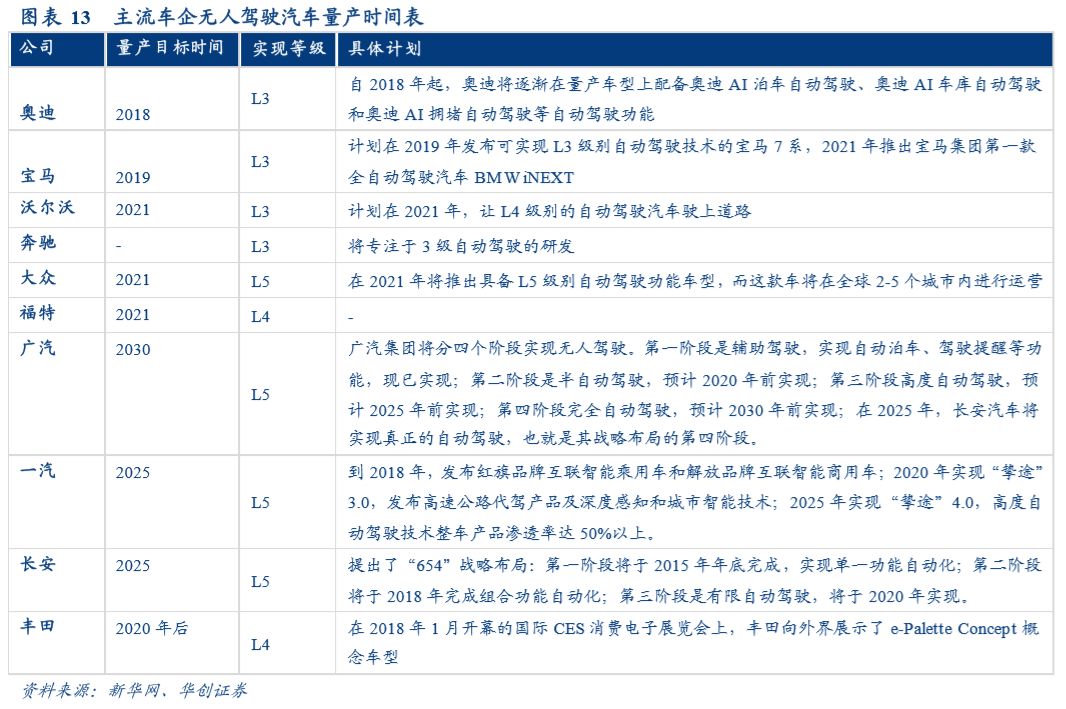

无人驾驶产业量产化即将拉开帷幕。以宝马、本田为代表的主流车企,以谷歌、百度为代表的IT 巨头均已明确了无 人驾驶汽车量产的时间表,2020 年有望成为 L3 级量产的元年。此外,根据《汽车产业中长期发展规划》,到 2020 年,我国汽车 DA(驾驶辅助)、PA(部分自动驾驶)、CA(有条件自动驾驶)系统新车装配率超过 50%,网联式 驾驶辅助系统装配率达到 10%,满足智慧交通城市建设需求。到 2025 年,高度和完全自动驾驶汽车开始进入市场。

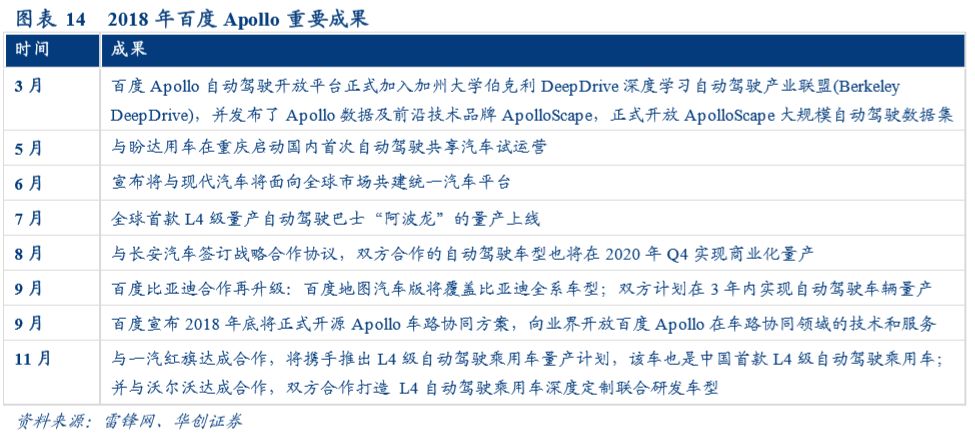

在全球自动驾驶竞赛中,谷歌母公司 Alphabet 旗下的 Waymo 无疑是行业领军,2018 年 12 月 Waymo 正式在美国推 出付费无人出租车服务——Waymo One,在全球率先开启自动驾驶技术的商业化进程。而在中国,百度 Apollo 全球 首款 L4 级量产自动驾驶巴士“阿波龙”已于 2018 年 7 月上线, Apollo 的合作伙伴辐射 OEM、Tier1、核心供应商、 出行服务商、新兴公司、基金投资机构,相关政府及研究机构,是目前全球涵盖产业最为丰富、全面的自动驾驶生 态,海外企业及机构占比近 30%。

随着 5G标准、技术、产业链的成熟,5G 商用的临近,将为无人驾驶的快速发展提供支撑。根据环球网报道,目前 中兴通讯顺利完成中国电信在雄安、苏州的 5G 试验网第一阶段测试,高通和大唐移动按照 IMT-2020(5G)推进组发 布的 5G 技术研发试验第三阶段规范完成 5G 新空口互操作性测试(IODT),爱立信在工信部信通院实验室和怀柔外场 完成了 5G 非独立组网 NSA架构下的外场端到端测试,目前我国正在进行 5G 商用前最后阶段的测试。5G网络满足 无人驾驶低延迟、高速移动、高数据传输速度和高容量要求,将为无人驾驶的快速发展提供支撑。2019 年 1 月 16 日,我国首个 5G 自动驾驶应用示范公共服务平台在重庆正式启动,年内将实现基于 5G 的自动驾驶落地示范应用, 自动驾驶汽车将有条件在 5G 环境下开展测试研究。

三、人才的争夺战趋缓,成本压力有望缓解

无论对于巨头还是 AI 领域的独角兽来说,AI 之争的一大关键是 AI 人才之争。根据 100 offer 发布的信息,BAT 三 家靠着巨大的体量和资金支持在市面上横扫各类人才,处在薪酬最高的第一梯队;以 TMD 三家为代表的互联网企 业给出的薪酬处在与 BAT 竞争的水平。AI 细分领域的独角兽们,如 Face++、商汤、依图和云从,芯片领域的地平 线、寒武纪和比特大陆,语音领域的科大讯飞等等,薪酬处在第三梯队。

人工智能行业平均薪酬溢价明显。IDG 资本联合咨询、保险经纪公司韦莱韬悦、招聘平台拉勾网等发布的《2017 中 国准独角兽公司薪酬调研报告》显示,人工智能行业平均薪酬溢价明显:其高级岗位高出整体水平 55%,中级岗位 高出 90%,而初级岗位更是高达 110%。

在经济下行的背景下,CES 参展企业减少,头部互联网企业裁员潮、AI 顶尖人才流动相对减少,均表明 IT领域的 人才争夺战可能趋缓,成本压力可能得到缓解。

1)CES 中国参展企业减少,我们认为部分由于成本压力的因素。根据《华尔街见闻》报道,2019 年 1 月 8 日-1 月 11 日,第 52 届国际消费类电子产品展览会(CES)在美国拉斯维加斯举行,全球有超过 4400 家企业参展,达到史 上最多。其中,约有 1200 家为中国企业,较去年减少了 20%左右。

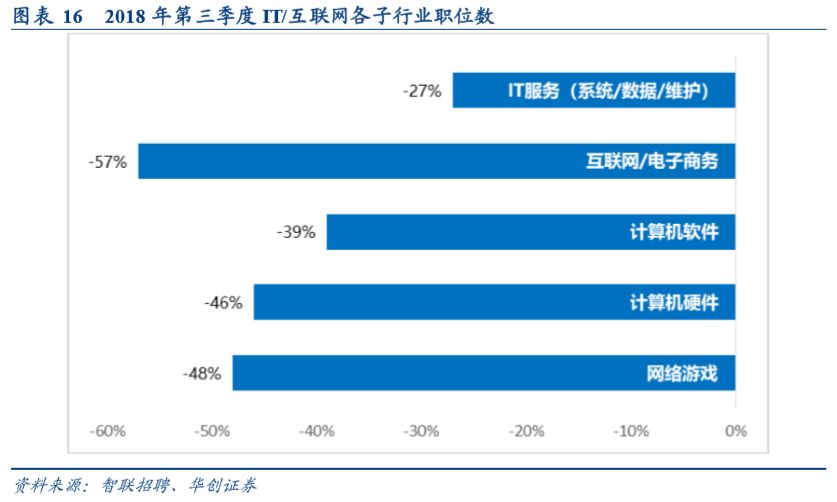

2)科技公司陆续裁员,缩减人员成本。受中国经济持续下滑的影响,中国互联网企业也遭遇寒冬,正迎来新一波的 裁员/缩招潮。根据《蓝鲸财经》报道,从 2018 年下半年开始,关于互联网公司裁员、停止招聘的消息屡屡传出, 包括头部的互联网公司。同时,智联招聘平台大数据显示,2018 年第三季度 IT/互联网行业的招聘职位数与去年同 期相比减少 51%,连续第二个季度出现需求的负增长,职位的收缩幅度远高于全国平均水平。从需求端来看,互联 网/电子商务子行业的招聘需求同比下降达 57%,在 IT/互联网大行业中跌幅居前。

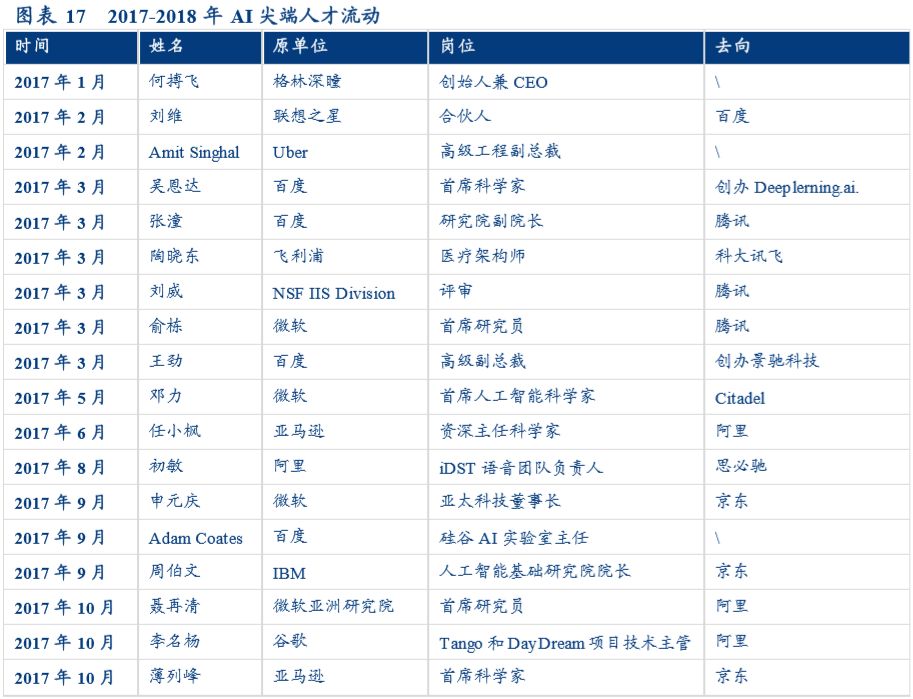

3)人才争夺战趋缓,成本压力也有望得到缓解。自 2017 年以来,包括 BAT 等巨头公司开始大力笼络人才,《AI 商业周刊》统计了 2017-2018 年业界顶尖人才的离职概况,可以发现两年间,AI 顶尖人才离职高达 25 位,2017 年 是挖人最疯狂的一年,2018 年相对减少,可以侧面印证在当前的经济环境环境下,AI 人才争夺战趋缓。

四、科创板将重点聚焦人工智能等高精尖产业

人工智能等高精尖产业将成为科创板重点聚焦领域。证监会《实施意见》强调,在上交所新设科创板,坚持面向世 界科技前沿、面向经济主战场、面向国家重大需求,主要服务于符合国家战略、突破关键核心技术、市场认可度高 的科技创新企业。科创板重点支持新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等高新技 术产业和战略性新兴产业,推动互联网、大数据、云计算、人工智能和制造业深度融合,引领中高端消费,推动质 量变革、效率变革、动力变革。

AI 独角兽企业有望率先登陆科创板。中国的 AI 独角兽企业在资本市场拥有非常高的认可度,包括商汤科技、优必 选科技、云从科技、旷视科技、寒武纪科技、依图科技在内的独角兽企业有望率先登陆科创板。

五、投资建议

我们认为,人工智能在 2019 年与 2017 年完全不同,产业有望逐渐迎来加速落地的拐点,下游应用多点开花,同时 经济下行周期以及一级市场寒冬背景下,人才争夺战的趋缓也有利于经营业绩的释放,此外科创板的推出料将进一 步提升人工智能的关注度,重点推荐科大讯飞、恒生电子、华宇软件、中科曙光、四维图新,建议关注佳都科技等。

(一)科大讯飞:乘风破浪潮头立,巨头拐点正到来

人工智能产业化加速落地,讯飞营收有望持续高速增长,2019 年有望迎来业绩拐点。2017 年,国家层面出台诸多政 策,人工智能上升至国家战略高度,从政策驱动到产业化落地,AI 正加速与垂直行业的渗透。公司作为 A股人工智 能龙头,近五年公司营业收入年复合增速高达 44.4%,但由于研发及渠道的高投入,利润未能实现与营收同步增长。 我们认为公司有望在 19 年迎来业绩拐点,一方面受益于教育、法检信息化领域高景气度,公司业务市场拓展迅速, 同时 C 端业务开始逐渐发力,有望驱动公司收入继续高速增长;另一方面目前公司根据发展战略所需招聘的关键人 才和新增岗位已基本招聘就绪,预计 19 年费用端能够得到有效控制。随着营业收入的快速增长以及费用率的下降, 19 年有望迎来业绩拐点。

教育、政法信息化景气度高企,公司业务拓展迅速。1)随着《教育信息化 2.0 行动计划》的颁布,我国教育信息化 建设步入新一轮景气周期。公司智慧教育产品切入教育流程的各个环节,已形成覆盖省市区县多层次的“教-考-学管-评”的教育全产品体系,有望实现高速增长。同时,公司面向 C 端市场的智学网个性化学习增值服务产品已在近 百所学校常态化使用,续购率达 70%,进一步打开想象空间。2)受益于智慧政法建设浪潮,公司“AI+智慧警务”、 “AI+智慧法院”、“AI+智慧检务”等拓展加速,其中智慧庭审系统快速推广,目前已覆盖 31 个省份、4200 个法 庭,智慧政法业务后续高速增长更值期待。

讯飞开放平台商业化探索成效显著,C端业务潜力渐显。讯飞开放平台已开放近百项 AI 能力和场景方案,开发者数 量达 90 万,总应用数 55.9 万,市场占有率稳居第一。公司依托讯飞开放平台积累的海量数据,以机器学习进行全自动的用户特征分析和画像,实现精准广告投放,商业化探索成效显著。2018 年上半年,讯飞开放平台业务已实现 营业收入 3.12 亿元(主要为数字广告业务增长),同比增长 149.22%,成为公司重要增长点。公司 C 端业务逐渐发 力,在总营收中占比已超过 1/3,随着产品种类逐渐丰富及品牌效应显现,C 端业务收入占比有望进一步提升,为公 司贡献稳定现金流。

(二)恒生电子:重回平衡增长,业绩迎来释放

扣非净利表现亮眼,营收与费用逐步匹配。第四季度扣非归母净利润为 2.43 亿元-3.26 亿元,同比增长 477%-674%。 按我们之前的预测,2018 年全年营收为 31-32 亿元,则第四季度营收为 11.4-12.4 亿元,初步估算第四季度扣非净利 率在 20%以上,重新回到历史较高水平。2007-2015 年,除 2012 年扣非净利率为 14.21%(收入同比下降 4.02%), 其他年份扣非净利率均在 20%以上。而 2016 年及 2017 年,扣非净利率均不到 10%,我们认为主要因素是收入与费 用的不平衡,即 2015 年以来,新业务投入显著加大,并在当期全部费用化,但没有带来相应的产出,拉低了表观的 业绩增速及净利率水平。随着新业务达到一定体量,同时费用端增长压力缓解,公司重回平衡增长,净利率有望重 回应有水平。

潜在需求驱动,业绩迎来释放。收入端:随着金融领域创新与监管持续推进,公司业务面临较多潜在增量,包括资 管新规改造、理财子公司信息化系统需求、私募 IT 系统建设、科创板一系列模块、沪伦通、CDR、机构柜台,估算 潜在增量约 20 亿;随着政策细节开始落地,需求将逐步体现。费用端:我们认为公司费用增长压力最大的时期已经 过去,员工进入存量优化阶段,数量增速显著趋缓;随着年轻人员占比提升,公司人均薪酬涨幅或得到有效控制。 营收快速增长,费用率继续下降,净利率逐步回升至应有水平,业绩迎来加速释放。

新业务常态化,进入稳步落地阶段。人工智能产品开始单独或打包进入机构,并与原有业务存在较好协同性;SaaS 产品和深证通合作推进顺利,多家新公募已上,私募机构 IT 需求提升或带来较大弹性;聚源势头较好,重点为金融 大数据分析与量化服务,市场仍处于早期阶段,空间较为广阔。

(三)华宇软件:新签合同增速亮眼

2018 全年业绩预增 25%~35%。预计 18 年实现净利润 4.76 亿元~5.15 亿元,同比增长 25%~35%,其中公司非经常 性损益不超过 4200 万元,扣非后净利润(2017 年有 600 万非经常性损益)同比增长 16%~26%。联奕科技 18 年对赌 净利润为 1.1 亿元,假设剔除联奕科技,我们判断法律科技板块增速超过 20%。

法律科技和教育业务快速发展,新签合同增速亮眼。受益于“智慧政法”和“教育信息化 2.0”建设,公司法律科技 和教育信息化等业务快速发展,公司新签合同额约为 39.55 亿元~40.96 亿元之间,与去年同期相比增长 40%~45%, 为后续业绩持续快速增长打下坚实基础。

深耕“人工智能+法律服务”领域,G 端和 C 端稳步推进。法院领域,上半年公司发布“下一代”智慧法院业务应 用系统;法律人领域,华宇元典的元典律师工作平台注册用户数稳步快速增长。此外,公司先后与北大英华、腾讯 云、幂律智能签署战略合作协议,后续变现潜力值得期待。

(四)中科曙光:顺利成为海光第一大股东,期待产业链强协同效应释放

成为海光第一大股东,符合公司长远利益。公司以 5.5 元/股价格受让海光信息 1.95 亿股股权,持有海光信息股权由 25.52%上升为 36.44%,成为海光信息第一大股东。受让股权后,公司持股比例已经超过了股东会重大事项否决权比 例(超过 1/3),当后续出现大规模融资、股权转让等可能动摇公司第一大股东地位情形时,公司有能力要求新投资 者做出维护公司利益的特别承诺。而且,公司并未对海光形成控股,因此不会对海光信息向其他厂商的产品销售工 作产生不利影响,符合公司和海光信息其他股东的长远利益诉求。

期待海光的技术、产品与公司业务的产业链协同效应加速显现。海光信息已在芯片国产化领域迈出重要一步,首款产品已经小规模投入市场测试、试用,反馈情况良好。期待海光信息的技术、产品未来能够与公司主营业务形成产 业链的强协同效应,从而快速提升公司主营业务的核心竞争力。同时,在自主可控与国产替代的大背景下,海光芯 片未来有望在国产服务器芯片领域获得较大份额,我们预计海光信息的营收会持续得到改善,公司亦有望获得可观 投资收益。

核心芯片领域话语权持续提升,国之重器地位不断彰显。此前,公司已宣布与中科院、昆山高新集团等单位共同投 资建设中科可控产业化基地,一期总投资 120 亿元。同时获批组建国家先进计算产业创新中心,目标在 3 年完成服 务器处理器、智能计算芯片领域核心技术攻克。而通过此次股权转让,公司已成为海光信息股权第一大股东。公司 在核心芯片和安全可控高端计算技术领域持续发力,国之重器地位不断彰显。

(五)四维图新:与宝马签署自动驾驶地图许可协议,充分彰显技术实力

与宝马签署许可协议,表明对公司高精度地图的高度认可。自动驾驶地图数据以及在线服务作为自动驾驶系统安全 保证的关键环节,对技术的可靠性与先进性要求甚高,公司与宝马签署自动驾驶产品及服务许可协议是对公司自动 驾驶技术研发实力和产品性能的高度认可,也充分展现公司在自动驾驶地图领域领先者的地位。

自动驾驶产业量产化即将拉开帷幕,公司作为龙头企业有望充分受益。根据国内外主流车厂的自动驾驶量产的时间 安排表,2020 年有望成为 L3 级量产的元年。公司在高精度地图+高精度定位+芯片+算法+系统平台领域全面布局, 自动驾驶“软硬件一体化”解决方案服务能力持续夯实。公司在自动驾驶浪潮中持续获得市场的高度认可,未来盈 利能力和经营业绩也有望提升。

回购彰显公司长期发展信心。公司已于 2018 年 10 月 17 日发布回购预案,拟使用自有资金不超过1 亿元(含),且 不低于 5,000 万元(含)回购公司股份,回购价格为每股不超过 20 元/股,按回购价格上限计算,股份回购数量约为 500 万股,占公司总股本的 0.38%。回购充分彰显公司对长期发展前景的信心和对公司价值的高度认可。

-

融资大事件 | 寒武纪完成数亿美元B轮融资;Google 向京东投资 5.5 亿美元2018-06-25 3985

-

iFLY投融资日报 | 星际荣耀获经纬中国A轮投资,近1年融资超6亿元;三蛋生鲜完成超千万元天使轮融资......2018-07-04 3372

-

投融资日报 | 「雷石科技」B 轮融资近 2 亿元 !2018-08-20 4528

-

iFLY投融资日报 | 「开思汽配」B轮累计融资达6.5亿!2018-08-27 4244

-

汽车信息安全公司VisualThreat获百度A轮融资2018-06-27 6623

-

射频前端公司QuantalRF完成B轮融资 将用于技术商业化2020-12-28 1973

-

一清创新宣布完成新一轮融资 加快无人驾驶技术的商业化落地2022-09-02 910

-

丰坦机器人宣布完成千万级PreA轮融资2023-12-28 1953

-

卡尔动力完成6亿元A轮融资,加速L4级自动驾驶编队技术商业化2024-06-28 2288

-

华申瑞利完成Pre-A轮融资,加速EMB技术商业化步伐2024-07-17 2189

-

小鹏汇天获1.5亿美元B1轮融资,加速飞行汽车商业化进程2024-08-06 1543

-

小鹏汇天完成2.5亿美元B轮融资2025-07-16 740

-

xMEMS完成2100万美元D轮融资,加速突破性piezoMEMS技术在AI消费设备中的商业化进程2025-11-07 390

-

AI科技公司Nullmax完成C1轮千万美元融资2025-12-12 2478

-

汽车芯片企业芯必达完成新一轮融资2025-12-25 159

全部0条评论

快来发表一下你的评论吧 !