NVIDIA确定以69亿美元收购Mellanox AMD或能杀出血路

电子说

描述

NVIDIA 确定以 69 亿美元收购端对端乙太网络与 InfiniBand 解决方案供应商 Mellanox,预计 2019 年底前结束,据 NVIDIA 官方表示,收购案结束后,将可提升 NVIDIA 在 Non-GAAP 的毛利率、每股收益与现金流等表现。

Mellanox毛利率表现优异,有助 NVIDIA 财报表现

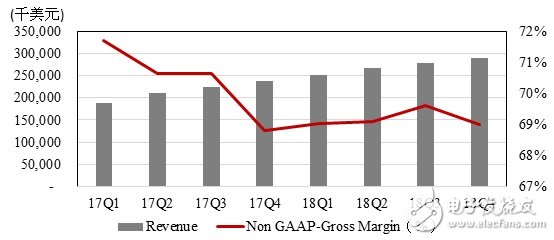

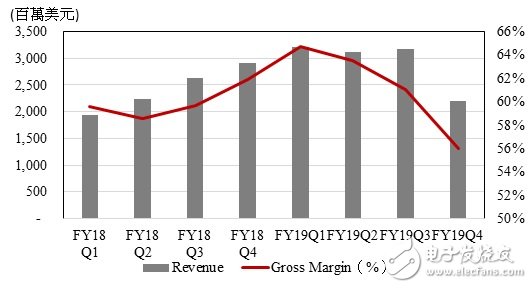

就双方营收与毛利率表现来看,NVIDIA 营收表现远高于 Mellanox,前者 2018 年单季财年营收(含 OEM / IP 业务)至少都是 30 亿美元以上,而 Mellanox 2018 年单季营收,大约介于 2.5 亿至 2.9 亿美元。以营收面来看,收购完成后短期内有助整体营收成长率写下亮眼表现;在毛利率方面,NVIDIA 近期毛利率约落在 56%~64%,而 Mellanox 近 2 年毛利率至少都维持 69% 以上水平,这也是为何 NVIDIA 官方释出的讯息,一开始就提到双方合并将有助 NVIDIA 财报表现。

▲ Mellanox 2017~2018 年季营收与毛利率表现。(Source:Mellanox;拓墣产业研究院整理,2019.3)

▲ NVIDIA 2018~2019 年财会年度营收与毛利率表现。(Source:NVIDIA;拓墣产业研究院整理,2019.3)

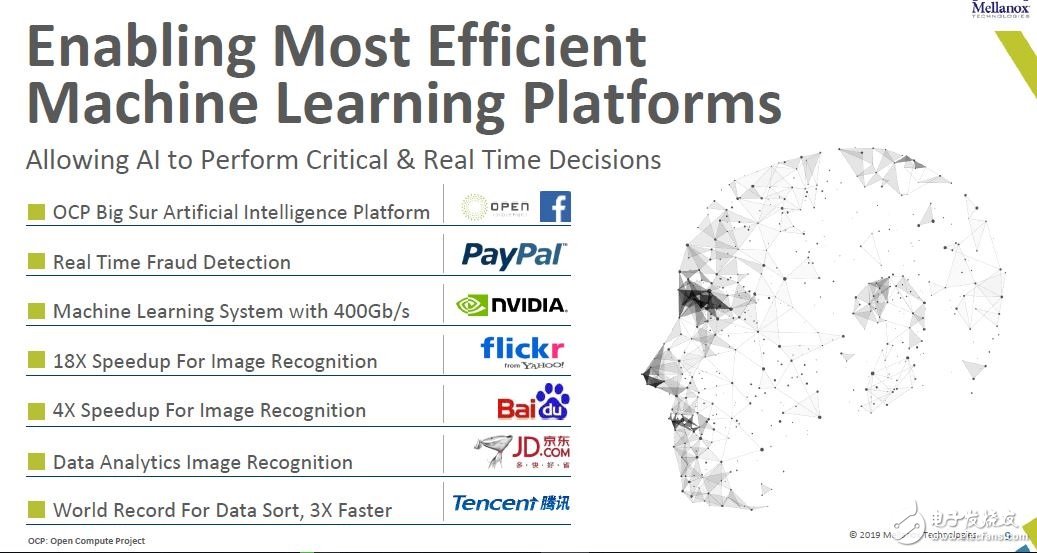

英特尔与 NVIDIA 关系更形微妙,AMD 拓展资料中心市场恐不易

单以 Mellanox 解决方案来看,不只是一家单纯网通芯片供应商,Mellanox 旗下亦有板卡、网络交换器与网通软件方案,主要客户群除了服务器还有资料中心厂商外,例如腾讯、Netflix 与百度等,都是重要指标客户群,某种程度上,也可解释为何 Mellanox 能拥有如此高毛利表现,与其说 Mellanox 是芯片供应商,用网通方案供应商来形容或许更贴切。其次,NVIDIA 也开始提供系统层级产品,象是服务器相关的 HGX 与 DGX 系列,车用领域则有针对自驾车专用的 Pegasus 系统,这也显示 NVIDIA 有意强化垂直应用的纵深布局。

此次收购对于 NVIDIA,一来可强化和既有客户如 Dell、HPE 与百度等合作关系,其次也可强化在资料中心市场的话语权。

资料中心基本上仍是服务器的处理器最关键,所以在该市场还是以英特尔马首是瞻,其生态系统也以英特尔为核心展开,这也是为何 Arm 阵营常年无法攻克该市场的首要原因。然资料中心另一关键,就是资料中心与服务器间的资料交换速度能否有效提升,藉此发挥整体综效,强化服务业者的服务质量。

▲ Mellanox 在各领域的重要指标客户。(Source:Mellanox,2019.3)

事实上,英特尔的确也具备资料中心所需的连网解决方案,倘若英特尔收购 Mellanox,就能摇身一变成为资料中心连网方案的龙头供应商,但 NVIDIA 此次收购,反而让 NVIDIA 与英特尔关系更加微妙。由于英特尔与 NVIDIA 的核心竞争力分属 CPU 与 GPU,处于「合作」大于「竞争」的共存关系,尽管这几年 AI 议题发酵,使得双方颇有竞争味道在,但就系统层面来看,双方的解决方案还是可以共存。但 Mellanox 与英特尔在资料中心连网领域本是竞争关系,因此当 NVIDIA 完成收购后,英特尔与 NVIDIA 在 2020 年的互动关系,将是值得关注的重点。

至于已在资料中心市场颇有斩获的 AMD,目前仍聚焦在 CPU 与 GPU 的方案提供,NVIDIA 确定收购 Mellanox 后,在英特尔与 NVIDIA 夹击下,AMD 即便能杀出血路,但就市场影响力来看,恐怕仍远不及英特尔与 NVIDIA。

-

安森美收购Allegro被拒绝 500亿(69亿美元)并购泡汤2025-03-06 1187

-

AMD将以19亿美元收购Pensando公司2022-04-06 1971

-

nvidia收购mellanox2021-07-28 1411

-

AMD同意以350亿美元的收购芯片制造商赛灵思2020-11-05 2659

-

黄仁勋强调:NVIDIA不会将网卡和显卡二合为一2020-10-29 1890

-

AMD以350亿美元成功收购赛灵思公司2020-10-28 2227

-

AMD正收购Xilinx,规模或超300亿美元2020-10-10 2321

-

NVIDIA以400亿美元收购ARM2020-09-14 1720

-

NVIDIA宣布计划以69亿美元Mellanox Technologies2020-04-23 2119

-

英伟达将以70亿美元收购以色列芯片制造商Mellanox2019-03-15 318

-

英伟达70亿美元收购Mellanox 成史上最大手笔交易2019-03-13 2779

-

英伟达有史以来最大的一笔收购交易,70亿美元收购Mellanox2019-03-12 6270

全部0条评论

快来发表一下你的评论吧 !