全球各国加密货币税收的政策及要求

区块链

描述

加密货币税收长期以来一直是加密货币界激烈争论的话题。虽然加密货币目前处于熊市之中,但其总市值仍超过1000亿美元。有这样大的数字存在,政府当局就想要寻求紧急控制回对资金的控制权。

令人困惑的是,尽管有许多国际会议和论坛讨论此问题,但仍然没有统一的方法来定义什么是加密货币,以及各国如何制定对加密货币征税的共同政策。其中一些原因在于用户的匿名性,部分原因在于虚拟货币规避传统金融机构的野心。

到目前为止,大约25%的国家存在关于加密货币税收的官方规定(尽管在某些情况下令人费解)。

虽然每个国家都在以自己的方式前进,但不同的税收方法可以分为三类。这种差异是由于一个国家对加密货币的判断不同,影响着用户在处理加密货币时的行为。

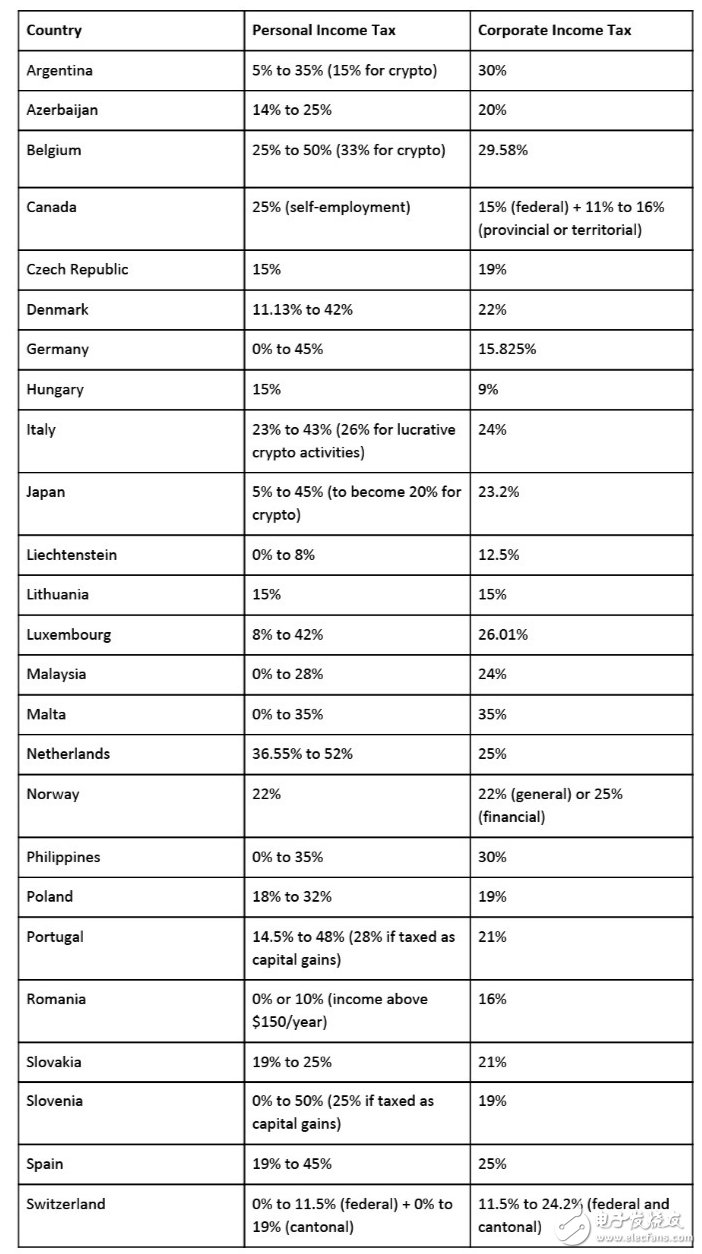

一、 所得税

在早期采用加密货币规则的人中,超过一半的人将加密货币货币视为个人或公司收入的来源,与就业,生产和商业的资金类似地征税。在大多数情况下,挖矿或交易加密货币的收益被定义为“其他活动”。要被认为是一种收入,必须将加密货币交易作为一种支付形式接收,以便获得利润。

对加密货币征收所得税的地区包括大多数欧盟国家,以及一些拉美和亚洲国家。

下面是大多数加密货币热点地区的所得税税率。尽管加密货币的使用方式会影响税种和支付金额,但在引入特殊的独立机制之前,此表至少提供了一个参考。

从总体上看,出现了一些具有税收吸引力的加密货币活动司法管辖区。这些国家包括列支敦士登和三个东欧国家——罗马尼亚、匈牙利和立陶宛——所有这些国家对个人和组织都实行简单而利润丰厚的统一所得税税率。没有联邦和地方税收的累积,没有令人困惑的累进税率,也没有财富和监管收入方面的复杂性。

这对这些国家的加密货币投资者和交易商来说是个好消息。

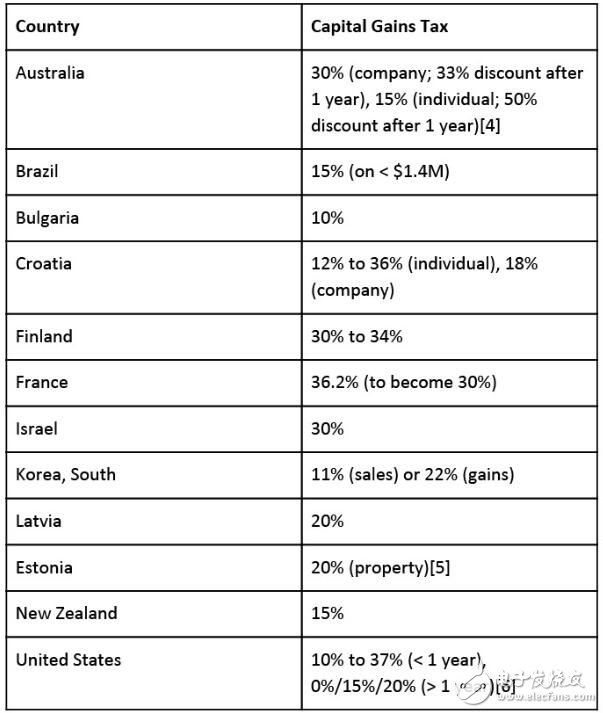

二、资本利得税

出于加密货币税收目的的第二种最流行的方法是将利润视为资本收益。这种选择背后的想法是,加密货币通常用于持有或交易,类似于股票、债券、房地产和其他形式的个人财产。因此,它们可以随时间升值或贬值。只有当加密货币以高于最初购买价的价格出售时,这种行为才被视为资本利得。

一般来说,财产和资本利得比收入获得更优惠的税收待遇,有时甚至达到免税状态(例如,法律没有对它们进行分类)。

下面的列表包括了与加密货币相关的资本利得税。

快速浏览一下上面的表格,你就会发现另一个东欧国家在其税法的简明性和吸引力方面非常突出。这个国家是保加利亚。早在2014年,保加利亚的官方立场就表明出售加密货币等同于出售任何其他金融资产。有了这个明确的声明,就可以直接应用10%的固定利率。没有累进税或任何其他额外费用。

三、混合税制

有些国家不符合上述分类,要么是因为对加密货币的特定定义,要么是因为处理加密货币的方法过于复杂。以下是这个阵营中最值得注意的5个例子:

1. 新加坡。如果交易的是数字货币,利润就会被征税,但如果利润是长期投资,就不需要缴税。作为一种投资交易,加密货币的损益被视为资本收益;但作为一种非财产性的资本收益,它们是免税的。

2. 瑞典。从个人的角度来看,出售或交换加密货币会引发资本利得税。如果以股票形式持有,则任何收益均视为营业收入。采矿是作为就业收入或营业收入征税的。

3.英国。英国从收入和资本收益的角度解读加密货币。例如,使用加密货币支付的员工不仅需要缴纳个人所得税,还需要缴纳相关的社会保险。如果用于交易,则被视为资本利得。

4. 奥地利。出于税收目的,加密货币属于应缴纳所得税的活动列表中的“其他业务资产”类别(最高55%——视收入水平而定)。从事加密货币交易的公司必须缴纳25%的企业所得税。然而,如果进行利润分配,总税率(连同资本利得)可能在46%左右。

5. 希腊。尽管该国仍在接纳加密货币的道路上,但它已明确规定,加密货币可以按资本收益和收入两种方式征税。对于公司来说,任何商业活动或从采矿或虚拟货币交易中获得的资本收益都要缴纳29%的统一税率。就个人而言,税率是有分歧的:资本利得的税率为15%,而个人收入的税率则从22%升至45%。

克服困惑

国家累进税制的复杂性,加上记录和计算交易历史上所有损益的耗时程序,可能是一场真正的噩梦,除非是自动化的。然而,只要设置好顺序和计算公式,一切都可以通过人工智能的应用实现自动化,从而成为一键式操作。

早期采用该系统的一个例子是ORS CryptoHound的Statement widget,它了记录所持有加密货币资产的历史价值,并生成类似银行的报表,可以参考这些报表填写纳税申报单。一些进一步的应用程序可以在截止日期前完全自动化所有所需报告信息的计算和归档。

总结

加密货币税收还远未得到普遍认同,但这与正常税收相似,各国之间差异很大。

尽管如此,世界上近¼的国家在这一领域开创了一定形式的政策, 将加密货币视为收入来源或产生资本收益的资产。虽然方法各不相同,而且在大多数情况下涉及现有的税收制度,但时间会证明哪种方法是最有效的。只有在这之后,才会树立起一个全球性的榜样。

到目前为止,加密货币监管领域的全球领导者(如美国、加拿大、澳大利亚)拥有相当复杂的税收处理体系,而一些东欧国家(罗马尼亚、匈牙利、立陶宛、白俄罗斯)在简单性和诱人的税率方面(取决于你是谁)无疑是赢家。至少目前确实是这样的。

-

#硬声创作季 区块链与加币:4.5加密数字货币的会计计量和税收Mr_haohao 2022-10-17

-

英伟达GPU惨遭专业矿机碾压,黄仁勋宣布砍掉加密货币业务!2018-08-24 4090

-

央行数字货币DCEP,中国为全球准备的“世界货币”2019-10-19 4225

-

全球各国电压频率分享2021-01-22 1201

-

如何选择匹配商品税收分类编码2021-07-12 4334

-

韩将禁止加密货币交易 全球加密货币遭重创暴跌超千亿美元2018-01-11 814

-

量子电阻如何提高加密货币的可靠性2019-04-03 1025

-

美国是如何对加密货币进行征税的2019-04-08 1656

-

脸书正在推出自己的加密数字货币或稳定型货币2019-06-05 2781

-

各国央行该如何去应对加密数字货币的复兴2019-06-06 1313

-

世界各国对加密货币挖矿的监管政策解读2019-07-15 1607

-

天秤币加密数字货币项目正在成为各国发行数字货币的催化剂2020-02-09 3063

-

全球各国对加密货币的监管政策解读2020-03-05 3381

-

全球禁止加密货币交易的国家有哪些2020-03-06 11084

-

加密货币将会成为主流吗2020-03-07 944

全部0条评论

快来发表一下你的评论吧 !